SBI ETF Nifty 50は、2015年後半からのEPFOの貢献のおかげで、国内最大のETFおよび最大の投資信託として浮上しています。 UTI Nifty Indexファンド(ダイレクトプラン)よりもこれを選択するのが理にかなっているのかどうか尋ねます。

総費用比率が0.07%のSBI ETF Nifty 50は、最も安価なETFではありませんが、最も低コストのインデックスファンド(現在)よりも30%安価です。UTINiftyは0.1%です。一見すると、これは簡単な決断のように見えます。最も安価な製品を使用してください。

投資家は、費用と追跡エラーがインデックスファンドとETFを選択する良い方法であると考えています。残念ながら、追跡エラーを報告するための統一された方法はなく、利用可能なものでさえも見つけて比較するのは困難です。

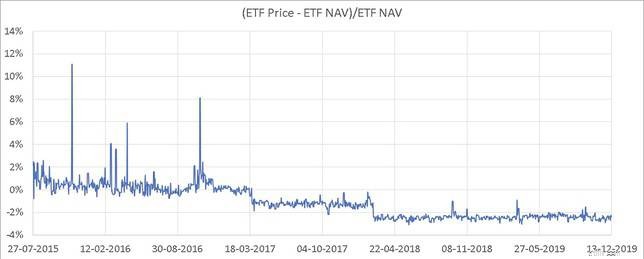

また、ETFのNAVが計算に使用されるため、ETFのトラッキングエラーをインデックスファンドと比較することは誤りです。投資家は、投資信託とは異なり、ETFには価格とNAVの2つの要素があることを忘れがちです。

ETFの価格は、投資主間の需要と供給によって決定されます。 ETF投資家が得るリターンは、買いNAVと売りNAVではなく、買い価格と売り価格に基づいています。したがって、インデックスとETFのトラッキングエラーとリターンの差は、NAVではなく価格情報に基づいて計算する必要があります。

ETFの価格がNAVよりも低く取引されていることがすぐにわかります。これは本質的に需要が少ないことを意味します。投資家は、NAVよりも低いETF取引に興奮する傾向があります。彼らは割引を受けるだろうと思っています。

ETFの価格がNAVよりも低く取引されていることがすぐにわかります。これは本質的に需要が少ないことを意味します。投資家は、NAVよりも低いETF取引に興奮する傾向があります。彼らは割引を受けるだろうと思っています。

そんなに早くない!投資家プールの誰かが投資家が購入するために売らなければなりません。なぜ誰かが喜んで低価格を売るのでしょうか?このグラフだけでも、投資家はSBI NIfty 50ETFを回避するのに十分なはずです。

高いAUMはETFではプラスではありません。アクティブな仲介業者を持つETFは、価格とナビゲーションの偏差をすばやく削減します。それがどのように機能するかを理解するには、以下を参照してください:ETFに興味がありますか? ETFの売買がいかに簡単かを確認することでETFを選択する方法は次のとおりです

したがって、健全なETFでは、価格は定期的かつ迅速にNAVの上下に移動する必要があります。

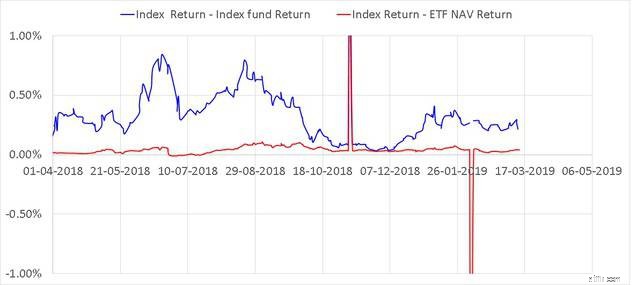

青い線:Nifty 50TRIインデックスリターンからUTINiftyリターンを差し引いたもの(四半期ごと)

赤い線:Nifty 50TRIインデックスリターンからSBIETF Nifty NAV を差し引いたもの ベースの収益(四半期ごと)

スパイクはNAV /価格データの欠落が原因であり、無視できます。

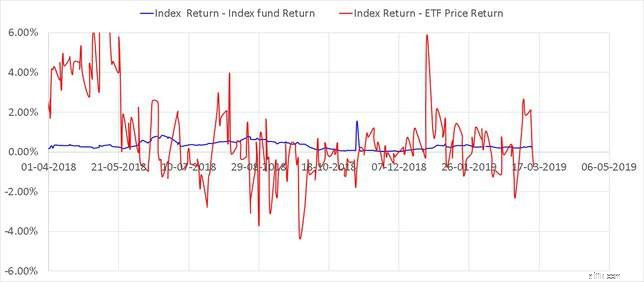

青い線:Nifty 50TRIインデックスリターンからUTINiftyリターンを差し引いたもの(四半期ごと)

赤い線:Nifty 50TRIインデックスリターンからSBIETF Nifty 価格を差し引いたもの ベースの収益(四半期ごと)

すべての収益は四半期ごとに行われます(XIRR関数を介して年換算されます)。 NAVを比較すると、ETFの方が見栄えがします。ただし、売買するのは価格です。それを使用すると、画像はまったく異なります。

ETFの価格は大幅に変動しやすく、その結果、インデックスからの大幅なプラスとマイナスの逸脱が生じます。

赤い線はしばしば負であることに注意してください。これは、ETF価格ベースのリターン>インデックスTRIリターンを意味します。これは良いことのように思えるかもしれませんが、これは理論上のことであることを忘れないでください。

現実の世界では、価格が常にNAVよりも低い場合、売り手よりも買い手が多くなります。これは非常に不健康であり、非効率的な管理を示しています。

結論 、SBI Nifty 50ETFは避けてください。 UTI Nifty 50インデックスファンド(直接プラン)に固執します。