<!DOCTYPE html PUBLIC "-// W3C // DTD HTML 4.0 Transitional // EN" "http://www.w3.org/TR/REC-html40/loose.dtd">

<?xmlエンコーディング="utf-8"?>

簡単な答えのある昔からの質問です。投資するのに最適な時期は過去です。

さて、私たちの誰もが過去に戻って別のことをすることができないという事実を考えると、それはやや難しい答えです。それでも、この1つのレッスンは、今日の投資についての考え方を再構成するのに役立ちます。

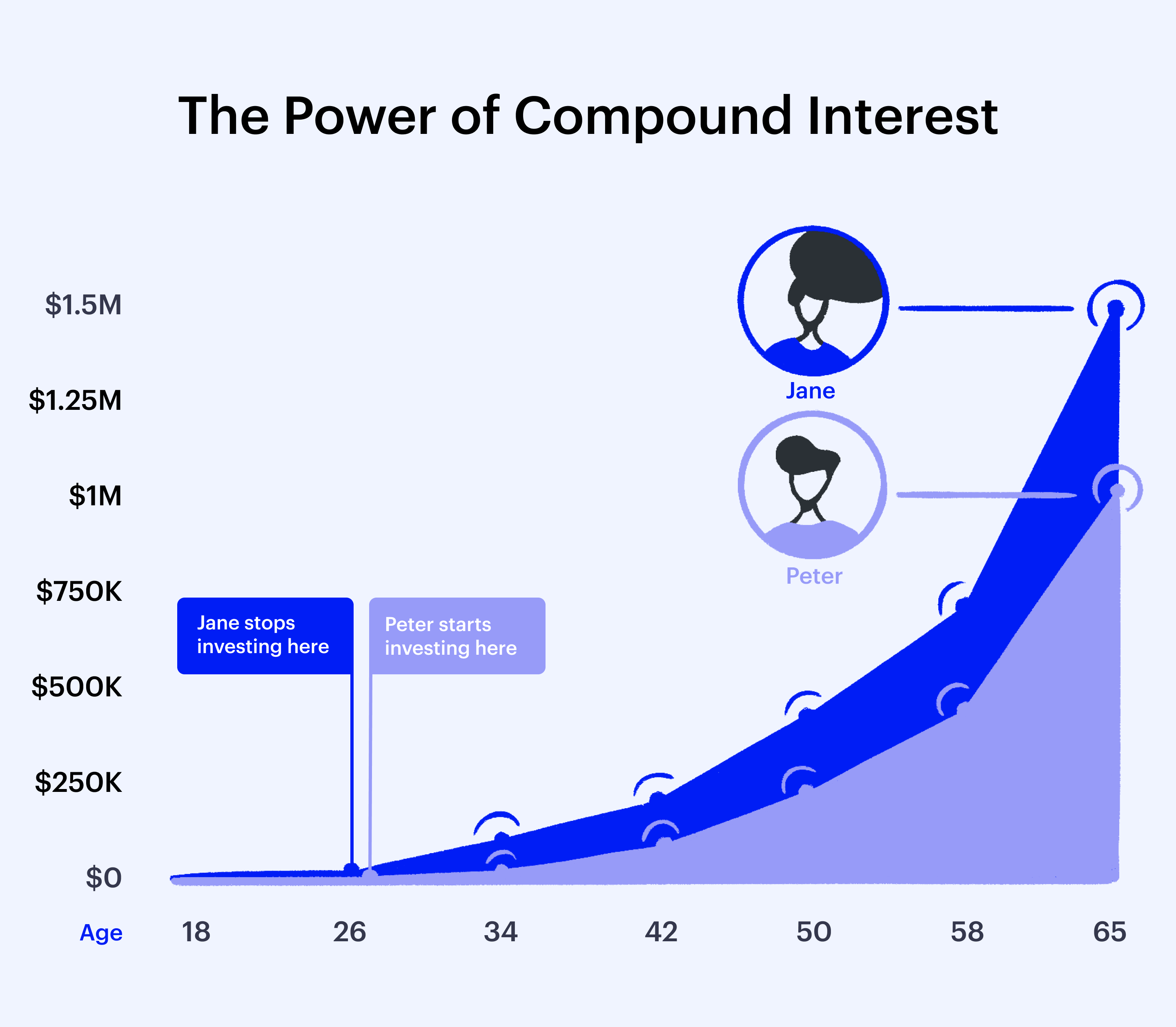

過去を投資するのにこれほど素晴らしい時期にしているのはなぜですか?第一に、市場は歴史的に時間とともに上昇傾向にあり、第二に、複利の魔法です。複利とは、元本の投資に加えて、発生した利息でお金を稼ぐことを意味します。

たとえば、10年間毎月100ドルを投資し、年間収益率が6%であるとします。 10年間で33,300ドルになります。これは元本24,200ドルで、利息から9,100ドルです。金額は時間の経過とともに複雑になるため、長期的な投資に関しては、早期かつ一貫して投資することで大きな影響を与える可能性があります。

自分で見たいですか?いくつかの仮説値を複利計算機に接続します。

株式市場の歴史的な上昇傾向と同じくらい確実なのは、その歴史的なボラティリティだけです。たとえば、2018年には、ダウが1日500ポイント上昇し、次の日は500ポイント下落するスイングが見られました。統計によると、このボラティリティは2019年以降も続くでしょう。それは、私たちが新しい時代に入ったからではありません。市場は常に不安定だからです。

一度に数十年の間、月ごとに、市場は3〜4パーセント変動します。現在の唯一の違いは、変動の大きさです。 1990年代半ばには、300ポイントの動きは6%の変動を表しますが、ダウは現在約26,000であるため、300ポイントのシフトは1%です。しかし、繰り返しになりますが、それは正常です。

市場のボラティリティにはいくつかのプラスの効果があります。ボラティリティは、流動性を提供するが長期投資を行わない短期投機家のシートを揺るがします。これにより、長期投資家は本当に固くなり、時間の経過とともに報酬が得られます(投資収益率が高くなるのは時間であり、タイミングではないためです)。

さらに、不安定な市場は投資家が自己満足に陥ることを防ぎます。また、投資家の熱意によって人為的に膨らまされるのではなく、実際の価値をより正確に反映した企業の価値の表現であることがよくあります。

したがって、ボラティリティを期待しますが、それを乗り切るだけではありません。調整します。

一貫して利益を上げるのに十分な精度で市場を予測することはできません。したがって、一貫して成果を上げる戦略で知られている信頼できる専門家がいますが(ウォーレンバフェットが思い浮かびます)、市場がいつでも何をするかを正確に予測する方法はありません。

時を刻むために、市場は「買い低売り高」の格言で生きようとすることです。これは、誰もが常にやろうとしていることですが、一貫して行うことはできません。

一貫して投資を続けると、長期的に利益を得ることができます。確かなことの1つは、市場が上昇傾向にあることです。実際、下降トレンドの間に投資をやめた場合、それらの下降トレンドは市場のより大きな歴史と比較して短期的であるため、お金を失うことになります。

ほとんどの場合、時間はタイミングよりも重要です。もちろん、タイミングを合わせるだけでラッキーになった例はたくさんあります。とは言うものの、投資家は、時間の経過に伴う市場の変動に乗る着実で長期的な投資戦略を通じて、最も一貫して「勝ち」ます。

歴史の中で、株式市場は上昇しました。しかし、それは壊滅的な不況や不況が一度もなかったことを意味するものではありません。これらのイベントは、投資家の日常生活に非常に大きな影響を与える可能性があるため、終わりが見えないように見えるかもしれません。長期的な投資家であるということは、これらの変動、特に安値を乗り切るための胃を持つことを意味し、投資家としてのあなたの信頼を試すことができます。

これはおなじみのように見えますか。月に1回10年間投資し、年間収益率が6%の$ 100は、$ 33,300を獲得します。その合計のうち、24,200ドルは元本からのもので、9,100ドルは利息からのものです。その数学は複利の力を説明するために使用されましたが、それが示さなかったのは市場の落ち込みと利益の影響でした。それは多くのオブザーバーに感情的な犠牲を強いることになるので、市場の歴史的な上昇傾向について多くの話をする準備をしなければなりませんでした。

しかし、よく見ると、多くの挫折と多くの釘刺しが明らかになります。投資のベースラインが前の年よりも大きくなる年もあれば、ベースラインが低くなる年もあります。しかし、時間が経つにつれて、あなたは回復し、利益を得るでしょう。時間の経過とともに株式市場を見ると、その主張を十分に証明できます。

緊急資金を構築することから始めます。戦略的に傍観しておく3〜5ヶ月の生活費。それを構築したら、あなたは自分の経済的目標について考え始めることができます。あなたは引退のために貯金していますか?いつまでに引退しますか?あなたは家のために貯金していますか?今から何年後にその購入をしたいですか?ご覧のとおり、投資アプローチは個々の目標によって異なります。

一般に、財務上のマイルストーンが短期または中期である場合は、より保守的なアプローチが最も理にかなっている可能性があります。リスクが少なく、潜在的なメリットが少ないと想定しますが、それにより、時間枠内で目的の結果に近づくことができます。マイルストーンが数十年先にあり、引退がこの一般的な例である場合は、時間の経過に伴う市場の変動を維持するためのより多くの時間を持っている、よりリスクの高いポートフォリオを選択する可能性があります。

401(k)を調整するには、リスク許容度に対する株式と債券の比率のバランスをとる必要があります。一部の専門家は、これを年に1〜2回行うことを提案しています。これは、専門家またはあなた自身のいずれかで行うことができます。自分でできるかどうかどうやってわかりますか?あなたの計画を他の誰かに説明してください。彼らがあなたを理解しているなら、あなたは理にかなっています。そうでない場合は、専門家のアドバイスに投資する価値があるかもしれません。

あなたのリスク許容度はあなたが実際に失う余裕がある金額です。リスク許容度に影響を与えるいくつかの要因には、現在の債務、年齢、健康状態、およびリスクを負う能力に影響を与える可能性のあるその他のライフイベント(家族の開始など)が含まれます。

あなたの人生の状況は、あなたが後でではなく早くそれらを必要とするかもしれないのであなたがあなたの貯蓄を危険にさらすことができないという理由だけでより多くの債券があなたの最善の利益に役立つようなものかもしれません。あるいは、しばらくの間ボラティリティを乗り切ることができるかもしれません。これは、市場の歴史的な上昇傾向を考えると、最終的には目標を達成するのに役立つ可能性があります。

予算を作成し、緊急資金を備蓄し、差し迫った債務に取り組んでいない場合は、現時点で投資を控えることができます。また、財務目標や投資を計画しているマイルストーンをまだ決定していない場合は、延期することをお勧めします。

ただし、これらの基本的な要素が整っている場合は、投資を開始するのに良い時期かもしれません。 Publicのようなアプリを使用すると、簡単に開始でき、スライスで購入できる数千の公的株式やETFにアクセスできます。