あなたが暗号通貨を採掘または賭けている場合、あなたは必要な収入を被っています 税金について報告されます。

その暗号通貨を販売または取引すると、それはより複雑になります。資産を受け取ったとき、および資産を交換したときに、資産の公正な市場価値を追跡する必要があります。

暗号通貨の採掘とステーキング税はナビゲートするのが難しい場合があるので、レポートプロセス全体を見ていきましょう。この記事では、鉱業とステーキングの収入を適切に報告し、税金を節約し、IRSガイドラインに準拠する方法について説明します。

先に進む前に、マイニングとステーキングの報酬の違いを分析してみましょう。

暗号通貨をマイニングまたはステーキングしている場合は、2つの異なる税イベントの対象となります:

マイニングおよびステーキングから受け取った収入は、トークンを受け取った日のトークンの公正市場価値に基づいて経常利益として課税されます。

たとえば、2021年7月15日に0.25 ETHの採掘に成功した場合、その日のイーサリアムの価格に基づいた所得税をドルで支払うことになります。ステーキング報酬から受け取った暗号についても同じことが言えます。

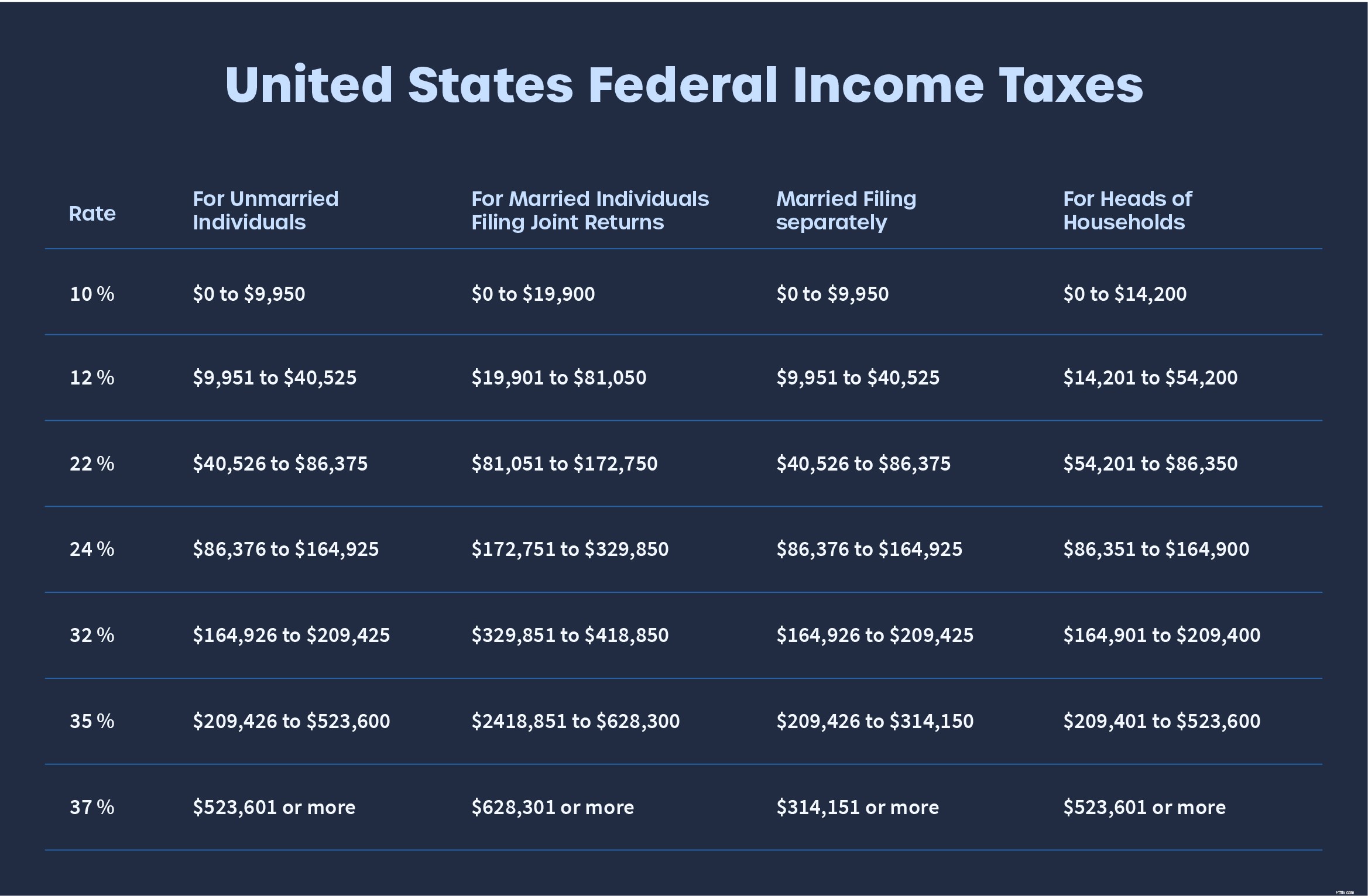

鉱業/ステーキング収入に支払う税率は、収入レベルによって異なります。 2021年から2022年の課税年度における連邦所得税の内訳は次のとおりです。

居住地によっては、追加の州所得税が課せられる場合があります。

処分イベントの場合、キャピタルゲインまたはキャピタルロスが発生します。処分イベントの例には、暗号通貨をフラットと交換する、暗号通貨を他の暗号通貨と交換する、暗号通貨を商品とサービスと交換するなどがあります。

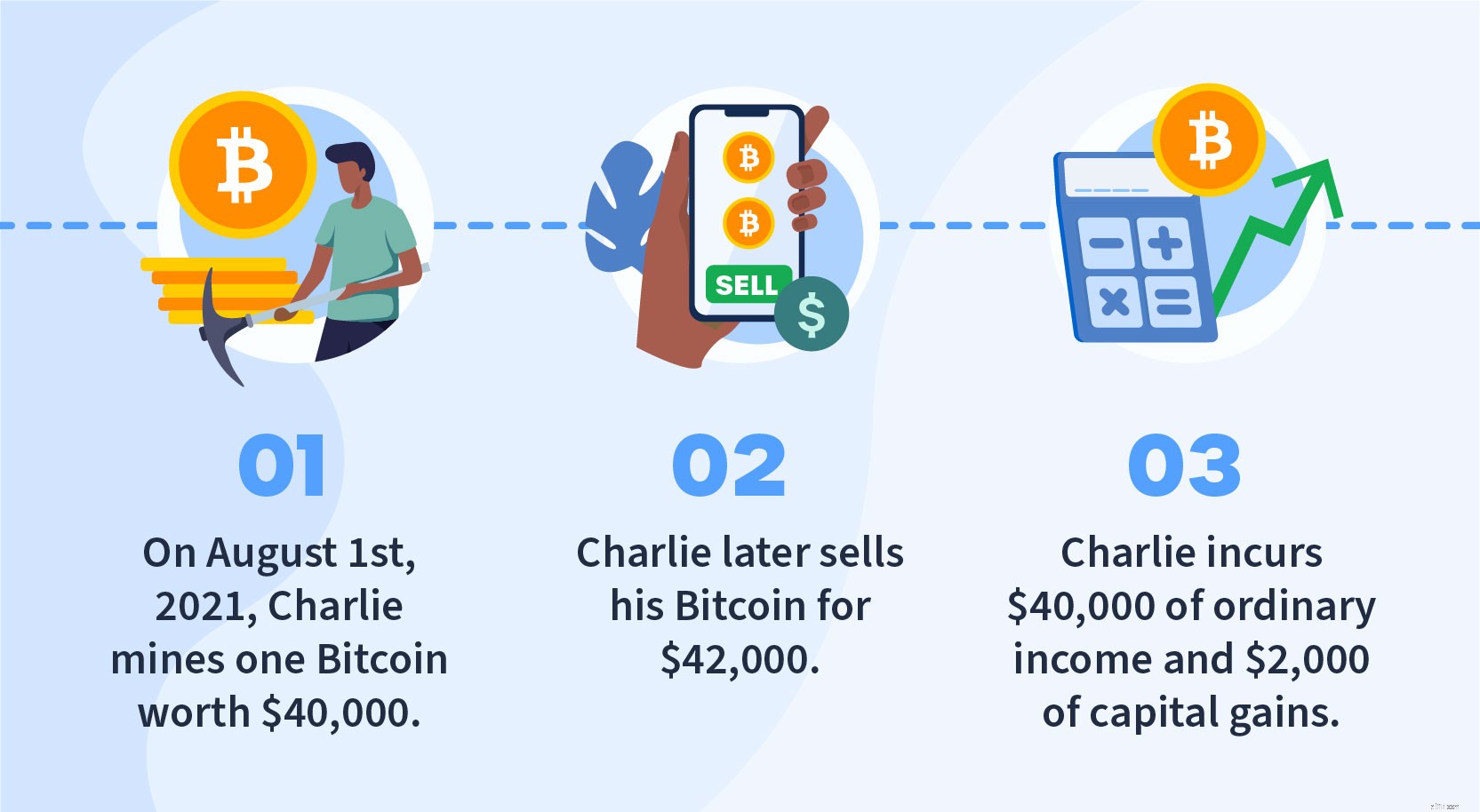

この場合、キャピタルゲインまたはキャピタルロスで発生する金額は、トークンを最初にマイニングしてからトークンの価格がどれだけ変動したかによって異なります。

キャピタルゲインまたはキャピタルロスを計算するのに役立つ簡単な式は次のとおりです。

キャピタルゲイン/ロス=販売時の公正市場価値-コストベース

はいといいえ。

マイニングまたはステーキング報酬を獲得し、それに関連する収入を認識した後、そのマイニングされた暗号通貨のコストベースは、認識した収入になります。資産を処分するとき、あなたはのみ 資産を受け取ってから資産の価格が変動した金額に基づいてキャピタルゲインが発生します。

これがどのように機能するかをよりよく説明するために、例を紹介しましょう。

上級者向けのヒント:

CryptoTrader.Tax のような暗号通貨税ソフトウェアを使用できます それらが受け取られた日時に基づいて、マイニング/ステークされたすべての暗号通貨の公正市場価値を自動的に計算します。ウォレットを接続するだけで、ソフトウェアに作業を任せることができます!

趣味として暗号通貨をマイニングする場合 、フォーム1040スケジュール1 の21行目に、「その他の収入」として獲得したコインの価値を含めます。 。マイニングに関連する費用を控除する能力は限られています。費用は2%のルールに従って項目別の控除になります。

一方、事業体として採掘事業を運営している場合は、スケジュールC で収入を報告します。 。このシナリオでは、ビジネスに関連する費用を完全に差し引くことができます(証明できる場合)。事業からの純利益は所得税の対象となります。

あなたの業務がビジネスと見なされるべきか趣味と見なされるべきかわからない? 2つをここに説明しているIRSの次の記事を参照してください 。

事業体を通じて暗号通貨をマイニングする場合、事業に関連する費用を帳消しにすることができます。これらの控除はない 趣味の鉱山労働者が利用できます。

鉱業が控除できる費用の一部を次に示します。

暗号通貨をマイニングすると、電気代が高くなる可能性があります。幸いなことに、鉱業はこれらの費用を費用として差し引くことができます。

税金から電気代を差し引くには、鉱業専用に使用されている電気の量を記録することが重要です。鉱業とは関係のない目的で電気を使用するホームオフィスやその他の施設を使用している場合は、別の電気メーターを使用して使用量を測定することを検討する必要があります。

ほとんどの場合、マイニング機器のコストは、セクション179 を通じて控除として償却できます。 。マイニング機器のコストが260万ドルを超える場合は、減価償却を通じて機器のコストを毎年差し引くことができる場合があります。 。

マイニング機器の修理を行った場合は、納税申告書でこれの控除を請求できる可能性があります。 IRS監査の場合に備えて、これらの修理の費用を記録しておいてください。

暗号通貨マイニング操作を実行するためにスペースを借りている場合は、このコストをビジネス費用として差し引くことができる可能性があります。

ホームオフィスで暗号通貨をマイニングしている場合は、マイニング操作に専念している家の量に基づいて控除を請求できる可能性があります。

IRS監査の場合は、自宅が鉱業に使用されていることを証明する文書を保管する必要があります。

少し時間を取って、私たちが議論したことを要約し、暗号マイニングとステーキングに関してよくある質問に答えましょう。

はい。 ビットコインマイニングに税金を支払わない場合は、最高250,000ドルの罰金と懲役が科せられる可能性があります。

IRSガイドラインと税務専門家に相談して、鉱業活動がどのカテゴリに該当するかを判断する必要があります。

はい。 Coinbaseは 1099-MISCフォームを送信します ステーキング報酬で600ドル以上を獲得した場合。このフォームは、雑収入をIRSに簡単に報告できるように設計されています。

はい 。 IRSは、 Ethereum 2.0 を介したステーキングに関する特定のガイドラインをリリースしていませんが 、ステーキング報酬は、歴史的に所得税の対象となる経常利益と見なされてきました。

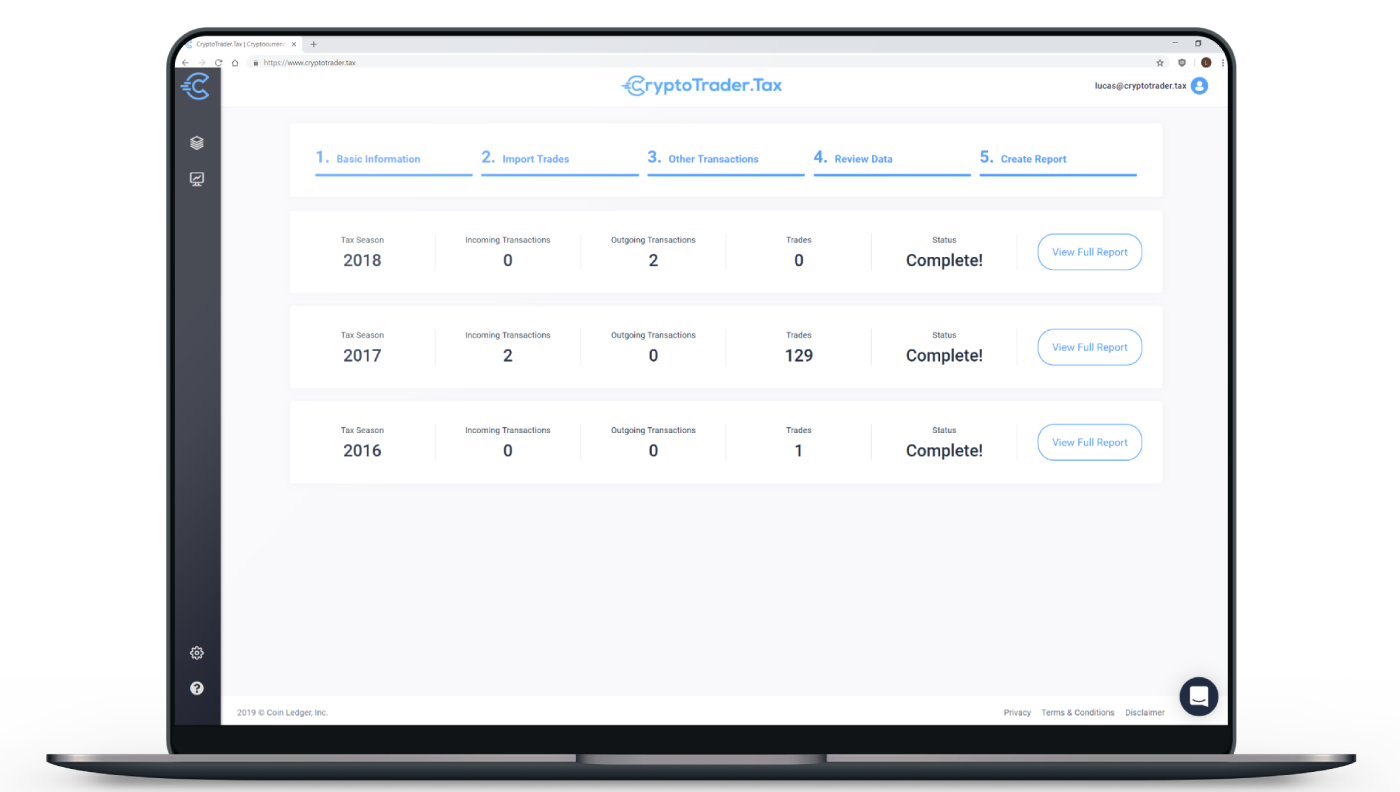

暗号通貨のマイニングと取引に伴うすべてのデータを追跡しようとすると、すぐに時間のかかる作業になる可能性があります。

CryptoTrader.Tax 何千もの暗号通貨マイナーがマイニングとステーキングの収入を追跡するために使用します。完全な収入レポート 暗号活動から関連する収入の詳細を示すすべてのユーザーがエクスポートできます。さらに、CryptoTrader.Taxは、キャピタルゲインおよびキャピタルロス取引用のフォーム8949を自動的に作成します。

この生成されたレポートを取得して税務専門家に提出し、提出するか、 TurboTax などの税務申告ソフトウェアにアップロードすることができます。 または TaxAct 。

暗号通貨のマイニングまたはステーキングトランザクションをCryptoTrader.Taxに取り込む方法のステップバイステップのウォークスルーについては、以下のビデオをチェックしてください。

この投稿は情報提供のみを目的としており、税金や投資に関するアドバイスとして解釈されるべきではありません。デジタル通貨の課税をどのように扱うべきかについては、税務専門家、公認会計士、または税理士に相談してください。