これで、暗号通貨税レポートの実行が終了しました CryptoTrader.Tax内で、お疲れ様でした。この記事では、暗号通貨のキャピタルゲインと収入を税金で申告するために実行できる次のステップについて説明します。

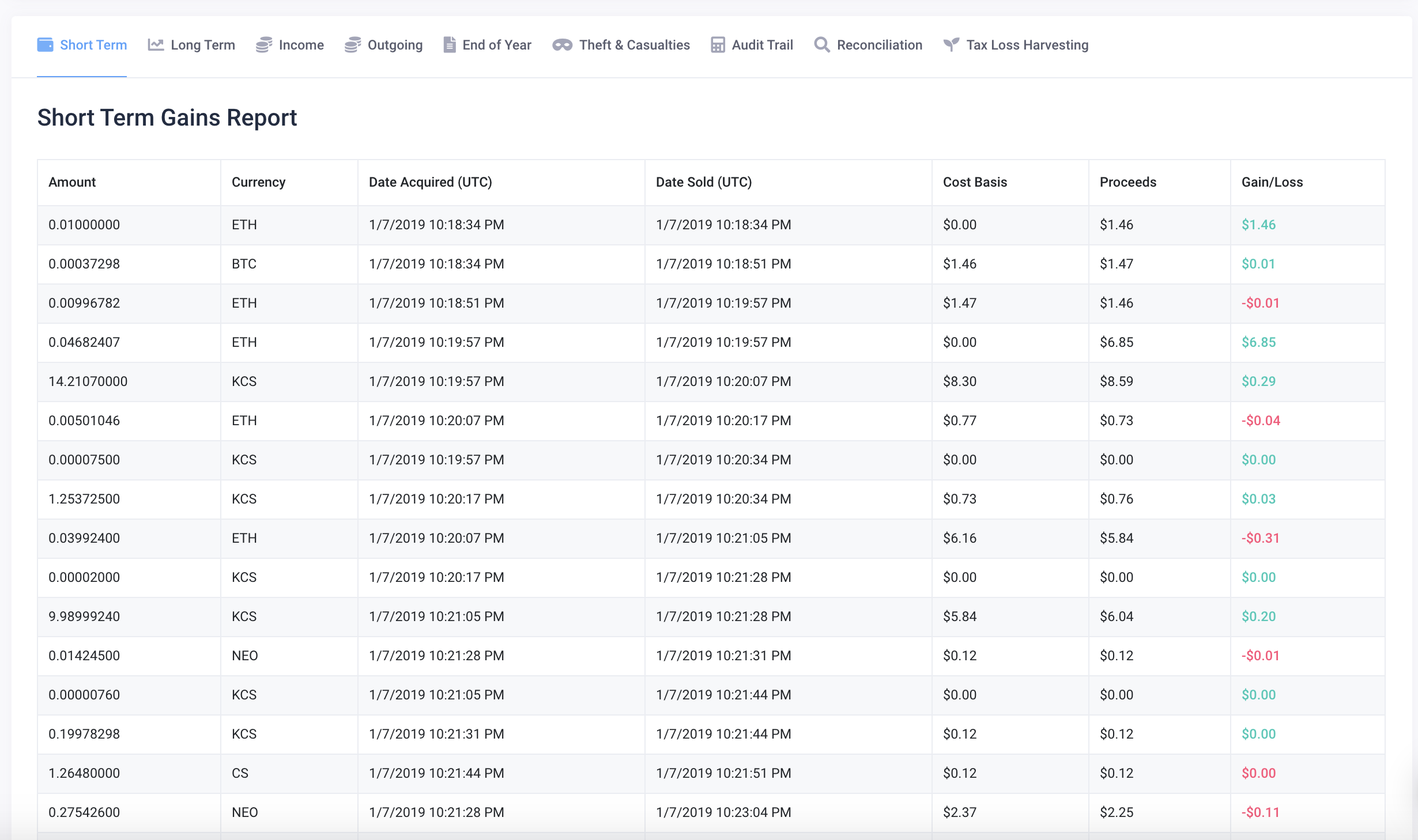

キャピタルゲインとキャピタルロスは、短期または長期のゲインによって分けられます。短期キャピタルゲインは、12か月以内に保有および処分された資産に関連するゲインとロスです。長期的な利益は、12か月以上保持された暗号通貨に対するものです。

長期キャピタルゲインは、キャピタルゲイン税割引の対象となります オーストラリア国内。長期キャピタルゲイン税の割引率は、個人および信託の場合は50%、準拠するスーパーファンドおよび適格な生命保険会社の場合は33.33%です。詳細については、完全なオーストラリア暗号税ガイドをご覧ください。 。

これらのレポートをダウンロードして自分で使用するか、[ダウンロード]または[税務専門家に招待]タブをクリックして会計士に送信できます。

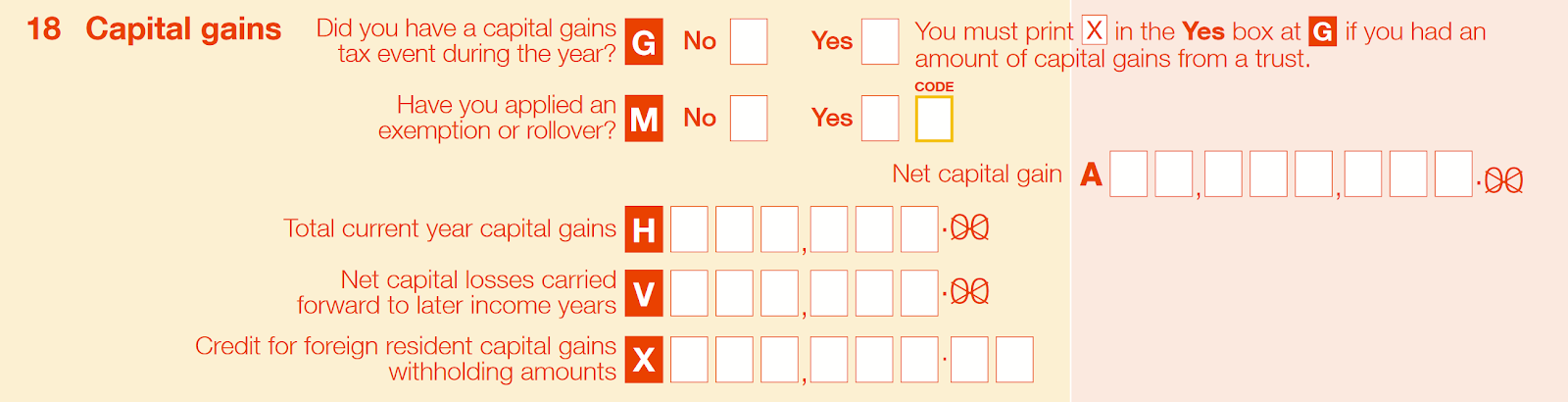

純キャピタルゲインは、オーストラリアの税務フォームのセクション18 で報告されます。 。

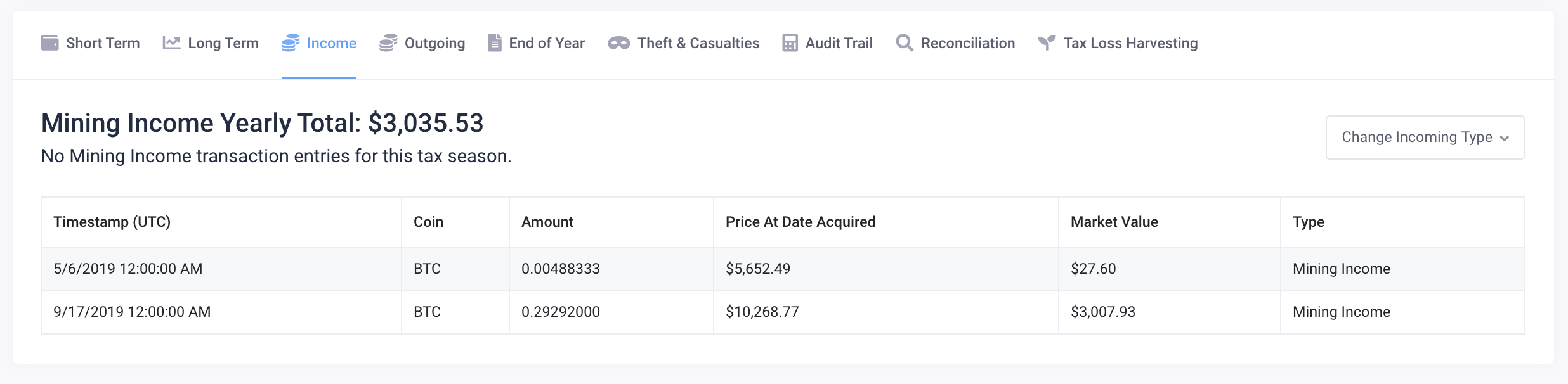

その年に認識した暗号通貨関連の収入(マイニング、ステーキング、またはその他の方法で暗号通貨を獲得することから)は、CryptoTrader.Tax内からの収入レポートの関連するオーストラリアドルの金額で報告されます。

CryptoTrader.Tax内の[ダウンロード]ボタンに移動して、完全な収入レポートをダウンロードできます。このレポートを使用して、自分で収入を申告するか、税務専門家に送ってください。

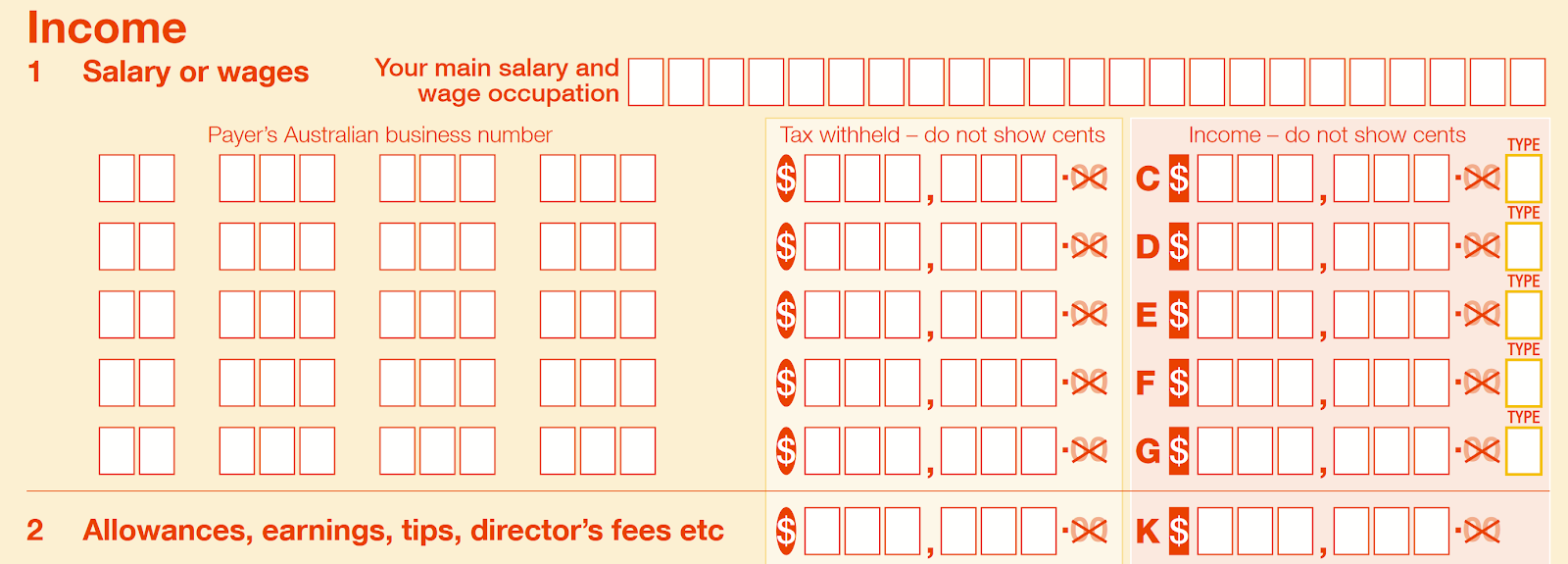

暗号通貨で稼いだ収入は、オーストラリアの税務フォームの質問2で報告する必要があります。このフォームで、チップやその他の収入など、標準的な源泉徴収の対象となる給与や賃金ではない収入を報告します。

オーストラリアの課税年度は、7月1日から翌年の6月30日までです。 2019年7月1日から2020年6月30日までの納税申告を完了する場合は、2020年10月31日までに提出する必要があります。2020年7月1日から2021年6月30日までの納税申告を完了する場合は、次のことを行う必要があります。 2021年10月31日までに提出されます。

他に質問がありますか?ライブチャットのカスタマーサポートチームに連絡してください。喜んでサポートし、その他の質問に答えます。