私たちは、将来のために富を築きたい人々と毎日話し合っています。そして、私たちが提供できる最高のアドバイスの1つは、これです。あなたの職場401(k)は、堅実な退職金制度の基盤です。

それはそこにある最もエキサイティングな投資のヒントですか?あまり。しかし、が何であるか知っていますか エキサイティング?ミリオネアになる! ミリオネアの全国調査によると 、1,000万人中8人が、401(k)が主要な富を築くツールであると述べました。それには理由があります!

従来の401(k)が、退職後の貯蓄を始めるのに最適な場所である理由は次のとおりです。

しかし、待ってください:401(k)にはいくつかがあります 欠点。まず、選択できる投資信託の数が限られているため、パフォーマンスの高いファンドに投資することができません。

第二に、401(k)の税繰延成長は、両刃の剣です。 今日節約している間、それはあなたの利益のために働きますが 、つまり、明日 の退職時に401(k)から引き出すお金に税金を支払う必要があるということです。 —雇用主がRoth 401(k)を提供している場合を除きます。これについては、後ほど説明します。

そのため、安全な引退が必要な場合は、通常、従来の401(k)以上のものが必要になります。それで、あなたは他にどこであなたの苦労して稼いだ投資ドルを働かせることができますか?ご質問いただきありがとうございます。 RothIRAに会う時が来ました。

私たちが話をしたミリオネアのほぼ4分の3(74%)も、外部に投資したと述べています。 職場の退職金制度の概要。 2 どちらでもない、または両方です。また、401(k)を超える投資に関しては、使用できる最高のツールはRothIRAです。

Roth IRAは、401(k)のポップコーンのバターです。これが、Roth IRAが401(k)と一緒に使用するのに最適な選択である理由です:

これらは細かい部分のように見えるかもしれませんが、時間の経過とともに巣の卵のサイズに大きな違いをもたらす可能性があります。

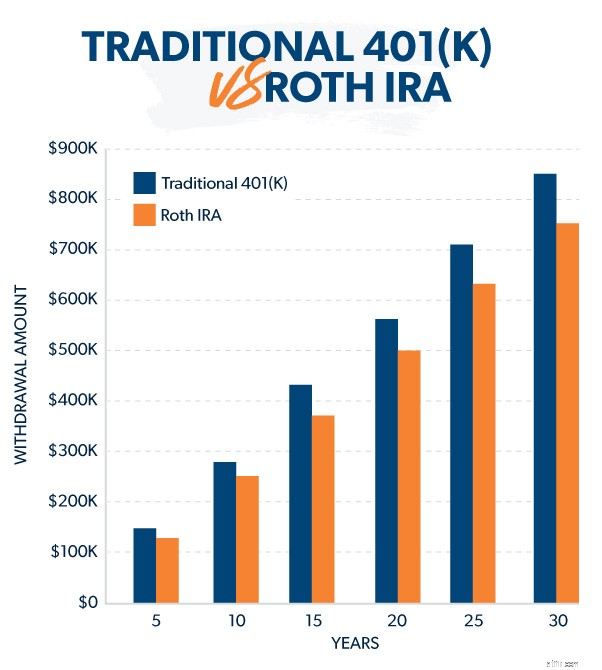

引退すると、Roth IRAで節約したお金は、1つの大きな理由、つまり税金のために、401(k)の節約よりもさらに伸びます。

税金はあなたの退職金口座の寿命をどれほどひどく減らすことができますか?たとえば、401(k)とRoth IRAがあり、各口座から25,000ドルを引き出して、退職後の年収が50,000ドルになるようにしたいとします。

Roth IRA側では、アカウントから毎年25,000ドルを引き出すことができ、税金を支払う必要はありません。問題ありません!そして、ほとんどのロスIRAの引退は、しないでください。 課税所得としてカウントされます。課税シーズンが始まると、ストレスが少し軽減されます。

しかし、401(k)の節約は別の話です。これらの引き出しは 課税所得としてカウントします。また、退職後の収入で12%の税率が適用される場合、税金を賄うために、実際には毎年401(k)から約28,200ドルを引き出す必要があります。 それでも必要な収入を得ることができます。

追加の3,000ドルはそれほど多くないように思われるかもしれませんが、これらの数値は時間の経過とともに加算され始めます。このシナリオでは、30年間の引退の過程でその収入を維持するために、Roth IRAよりも401(k)からほぼ$100,000多くを引き出すことになります。それはたくさん 生地の。

ここでのポイントは、従来の401(k)の退職後の貯蓄に課せられる税金が、投資のパフォーマンスを向上させ、より高いリターンをもたらすようにさらに圧力をかけることです。一方、Rothアカウント内の退職貯蓄は、税金を完全に排除します。

それはかなり明確な選択です。RothIRAとRoth401(k)を利用してください。 およびどこでも あなたはできる!

401(k)プランには多くの投資信託がない場合がありますが、RothIRAには数千の既存の投資信託のいずれかを選択できます。どのファンドがあなたのポートフォリオに適しているかをどうやって知るのですか?信頼できる投資プロと協力して、さまざまなファンドオプションの長所と短所を比較検討してください。

何千ものファンドから選択できるので、優れた成長株ミューチュアルファンドを選択して、投資専門家が「十分に分散されたポートフォリオ」と呼んでいるものを構築し、退職後の巣の卵を育てることができます。

それは退屈な投資用語のように聞こえるかもしれませんが、退職のために投資する金額を増やすことは別として、投資信託のバランスの取れた組み合わせを選択することによって投資を分散させることは、おそらくあなたの退職貯蓄でできる最善のことです。

Roth IRAは、退職のための投資信託のバランスの取れた組み合わせを選択する自由を提供します。ポートフォリオは、成長、積極的な成長、成長と収入、国際的な4種類の投資信託に均等に分割する必要があります。

職場に投資する場合401(k)および Roth IRAでは、職場401(k)での試合の力と、RothIRAの非課税の引き出しおよび柔軟なファンドオプションを組み合わせます。勝利のコンボです!

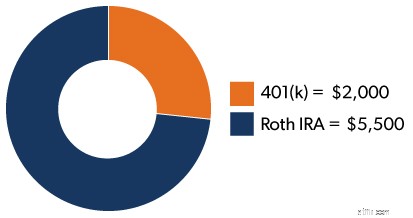

2つの退職金口座への投資は複雑ではありません。あなたはただいくつかの簡単な数学をしなければなりません。借金がなく、3〜6か月の費用がかかる緊急資金があれば、総収入の15%を退職のために投資する必要があります。つまり、年間50,000ドルを稼ぐ場合は、7,500ドルを退職後の貯蓄に投資する必要があります。

それを401(k)とRoth IRAの間でどのように分けますか?たとえば、雇用主が給与の最大4%の拠出金と一致する場合、401(k)に年間2,000ドルを拠出することになります。残りの5,500ドルは、RothIRAに支払われます。ブーム。完了です!

401(k)とRoth IRAに関しては、サイドを選ぶ必要はありません。両方のアカウントに選択する投資は、互いに補完し合う必要があります。彼らは協力して、リスクを制限しながら株式市場の成長を最大限に活用できるようにする必要があります。

どこから始めたらいいのかわからない? SmartVestorプログラムは、経験豊富な投資専門家とつながり、退職後の目標を達成するために順調に進んでいるかどうか、そして見通しをさらに明るくするために何ができるかを知るのに役立ちます。

今日あなたの投資専門家を見つけてください!