個人投資家の間で共通の感情は、シンガポールへの投資は銀行とREITの購入がすべてだということです。 COVID危機の間、両方の投資カテゴリーが残りのSTIインデックスを上回っていたため、この感情を持つことにはいくつかの民間の知恵があります。もう1つの理由は、金利の上昇は銀行にとっては良いが、金利の低下が逆の効果をもたらすREITにとっては悪いというこの一般的な考えです。

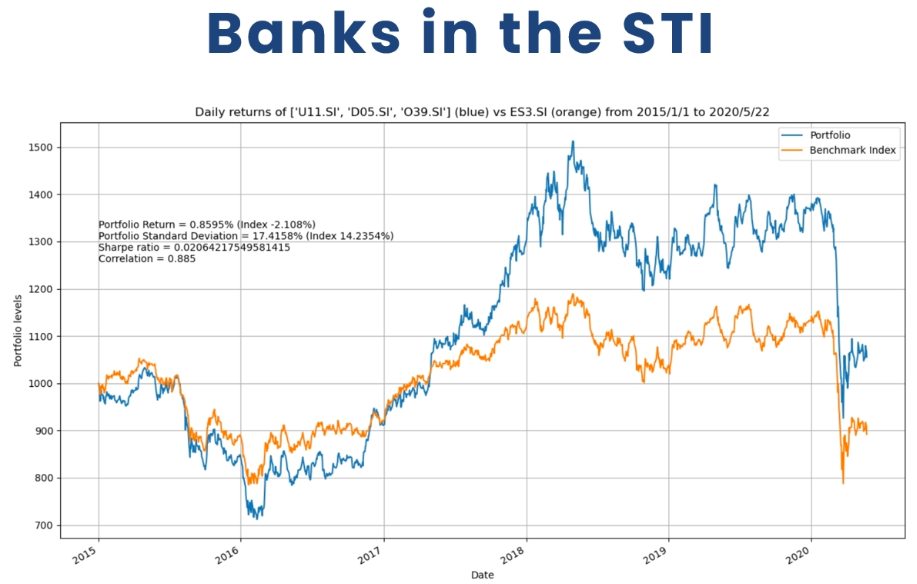

2015年1月1日から2020年5月22日までの5年間、銀行はSTI ETFに課せられた損失の-2.1%に対して、0.85%のプラスの年間リターンを持っています。銀行が魅力的であるもう1つの理由は、銀行がDBSグループの保有する現在の利回りが$ 20.82で6%を超える利回り商品として、自分たちをより積極的に見ていることです。最後に、銀行は2020年3月の市場暴落の際により多くの被害を受けたように見えましたが、現在はより速いリバウンドを経験しています。

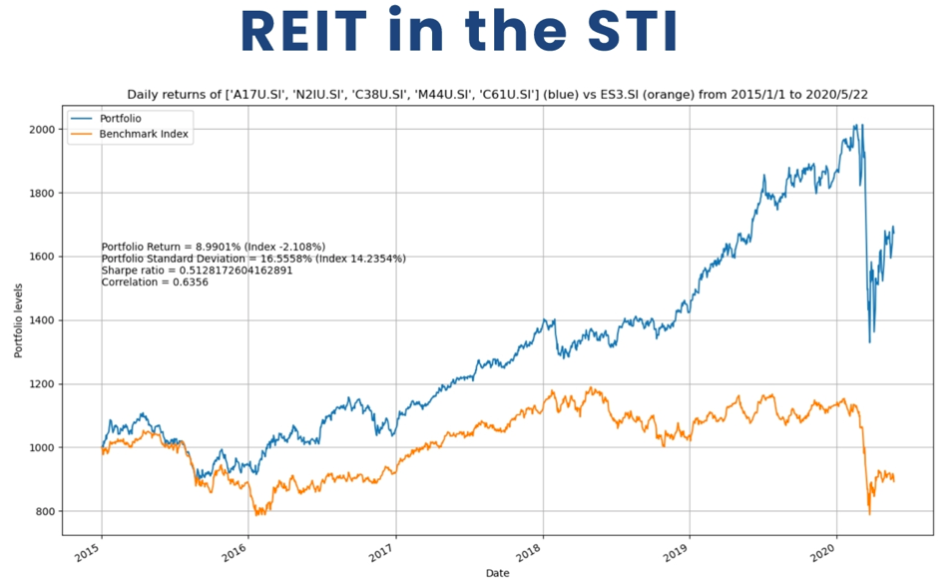

同様の時間枠で、STIで見つかったREITのパフォーマンスがより顕著になり、REITコンポーネントはSTIの2.1%と比較して8.99%を返しました。 STIへのREITへの投資は最近非常に成功しているため、REITの配当は現在銀行株以下または同等です。

しかし、REITと銀行以外にも、優良株の他のカテゴリーが存在します。不動産開発業者のキャピタランド、UOL、シティデベロップメントのトライアドがあります。ダイアリーファーム、香港ランド、ジャーディンC&C、ジャーディンマセソンホールディングス、ジャーディンストラテジックホールディングスからなるジャーディン関連のカウンターもあります。最近のSTIと比較して、これらのカテゴリはどちらもパフォーマンスが低いことがわかりました。

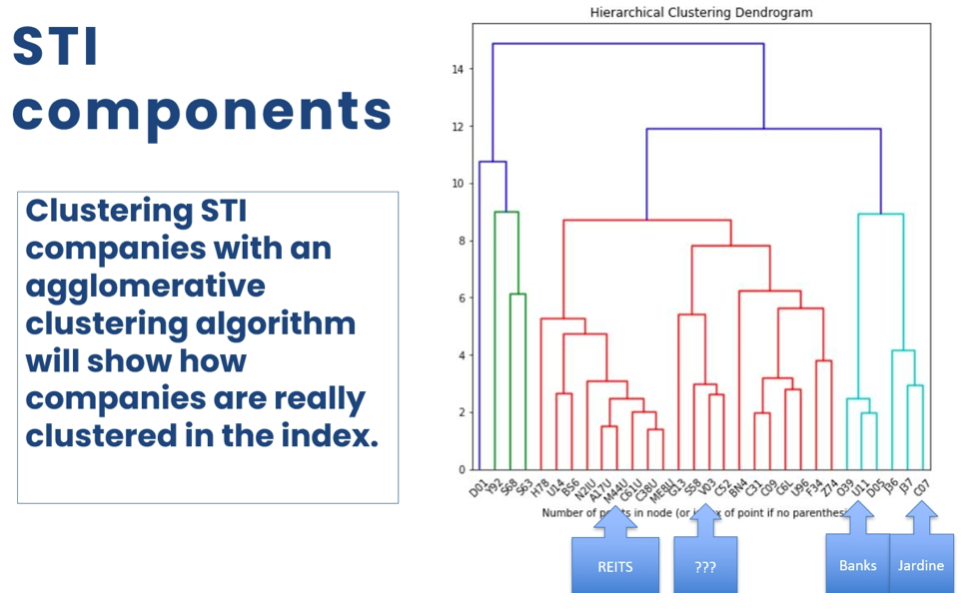

REIT、銀行、開発者、およびジャーディン関連のカウンターの4つのカテゴリーのみに考慮を限定した場合でも、STIカウンターの半分しか考慮していません。問題は、残りの半分の優良株の隠れたクラスターが存在するかどうかです。

データサイエンスは、そのような質問に対してより多くの答えを出すことができるかもしれません。

凝集的クラスタリング は、財務特性がどれほど類似しているかに基づいてオブジェクトをグループ化および分類するのに役立つコンピューターアルゴリズムです。このアルゴリズムを地元の株式の財務データで機能させると、類似の企業を自動的にペアにして視覚化するコンピュータープログラムを作成し、経験豊富な投資家でさえ知らない優良カウンター間の密接な関係を明らかにすることができました。金融市場への投資の生涯の後。

上の図は、「最も類似した特性を持つバディ」とグループ化された主要なブルーチップを示しています。このプログラムは、人間の監督なしに銀行、REIT、および3つのジャーディン企業を自動的にグループ化できたため、ある程度の自信を持っています。

正しい株式カテゴリの検出に加えて、次の株式を含む可能性のある新しいクラスターが見つかりました。

これらのブルーチップは、エンジニアリング作業を行っている企業のクラスターとして想像できます。

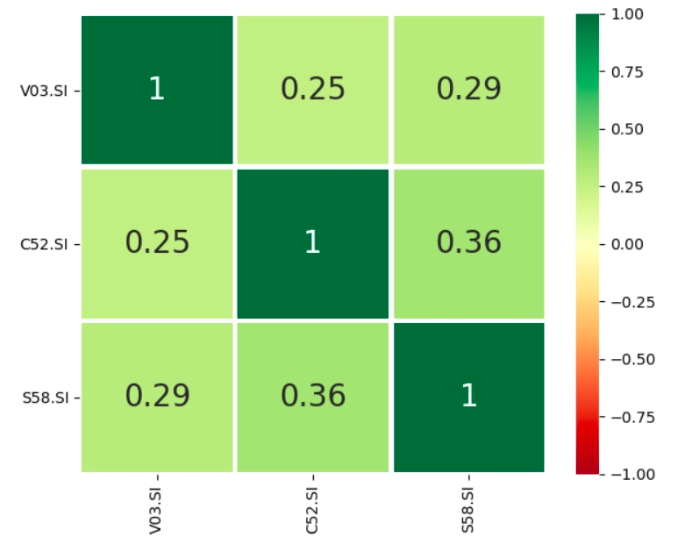

新しいクラスターを検出した後の次のステップは、各カウンター間の相関関係を観察することです。相関は、-1から1までの数値で表される2つの株式間の数学的特性です。1に近い相関は、株式が互いに連携して移動することを意味します。このような場合、一方の株を所有することは、もう一方の株を所有することとほとんど同じです。地元の銀行は通常、相互に約0.7〜0.8の相関関係があります。そのため、ポートフォリオ内の3つの銀行すべてを所有するのに十分な資本がない場合は、そのうちの1つを所有するだけで問題ないと生徒に伝えます。新しいクラスターのこれら3つのカウンター間の相関関係は、次のとおりです。

3つのカウンター間の相関は、銀行と比較して非常に低いことが観察されています。この関係は、これらの3つの株が独自の心を持っており、市場で盲目的にお互いをフォローしていないことを意味します。したがって、同時に3つのカウンターを所有することは、1つだけを所有するよりもリスクが大幅に少なくなります。

彼らの過去のパフォーマンスを見ると、より驚くべき結果が得られます。

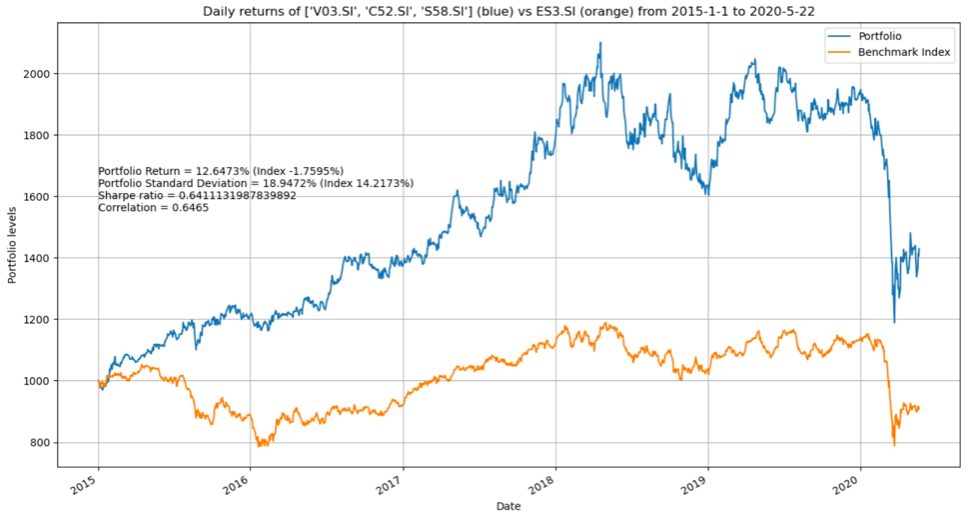

ベンチャー、コンフォートデルグロ、SATSのバランスの取れたポートフォリオは、ボラティリティは高くなりますが、過去5年間でSTIを大幅に上回っていたでしょう。しかし、COVID-19の危機の間、3つの株は他の市場よりもはるかに大きな被害を受けました。株価もSTI指数よりも早くリバウンドした兆候もあるようです。

要約すると、個人投資家は株式市場に投資する際に心を開いておく必要があります。株式市場で民俗の知恵に出会ったとき、民俗の知恵がどの程度保持されているかを経験的に知ることは有用です。データサイエンティストが地元の財務データで使用している方法は、経験豊富な投資家でさえもしばしば異質な新しい洞察につながるように再利用できます。この場合、基本的な特性が類似しているが、互いに十分に分散されており、タンデムで保有された場合、他の市場を上回っていたであろう株式の新しいトリオを調べます。