私はティムフェリス(そして明らかにバフェット)の大ファンです。

なぜですか?

答え:再現可能な結果 。

彼はあらゆる分野のトップエキスパートを追いかけ、彼らに質問し、インタビューし、舞台裏を行き、そして彼らが何をしているのか、そして彼らが同じ結果を達成できるように彼らがそれを正確に行う方法を見つけようとします。

そうすることは、信じられないほど親密なプロセスです。プロのような結果を得るには、彼らのように行動し、彼らのように行動する必要があります。 考える 彼らのように。

あなたは彼らの考えをモデル化する必要があります。彼らの方法。彼らの原則。

そして特に彼らの原則。どうして?

人生はあまりにも多様です。複雑すぎる。厳格なルールを覚えて、従うのは混乱しすぎます。一方、原則は…

彼らは私たちを導きます。

私たちを成形します。

私たちの考えを形作ります。

私たちの方向性を導きます。

ヒトラーの解釈が歪められた場合、それは私たちを偉大なものにしたり、破壊したりする可能性があります。

そのため、今日、私たちはすべての投資家が知っておくべき3つの主要な原則に焦点を当てています。

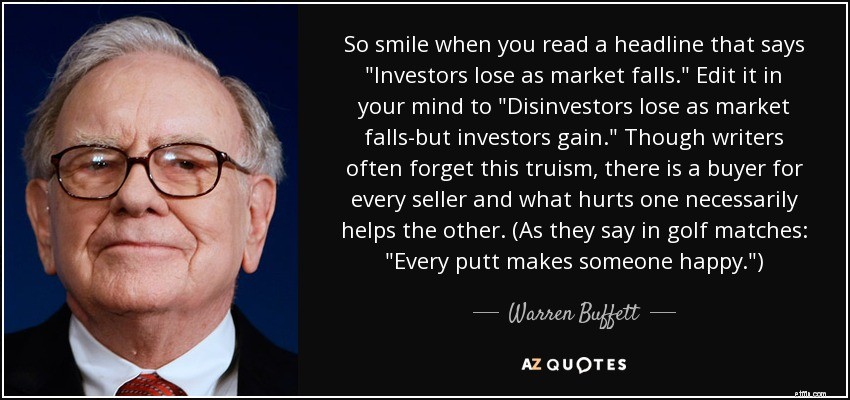

引用には深い教訓が含まれています。すべての投資家は、自分のお金を注ぎ込んでいるものの真の価値を判断することを学ぶ必要があります。

例を挙げましょう。

CortinaまたはHourglassが、現金の問題のために突然売却を決定したとします。

時計業界の他の誰もが彼らの価格を堅持しています–彼らは彼らが満たすことができない家賃を持っていません。

しかし、CortinaやHourglassではありません。

彼らは困っていて、昨日は現金が必要でした 。

そして彼らはその現金を得るために腕を切り落とすことをいとわない。

パテックフィリップ。ロレックス。彼らが持っているすべての高級ブランドは現在 50%オフで販売されています。

かなりの数の人が「私の銀行口座で許可されている数」と言うでしょう。 「。その後、右に曲がってカルーセルで販売します。または、maxi-cashにアクセスして、75%を取り戻し、すぐに利益を得ることができます。

そしてあなたはそれをするのが正しいでしょう。

これがキッカーです。

あなたの多くは、まあ、あなたはさらにもっと買うだろうと私に言うでしょう。

そして、再販市場でそれらを売ることで大金を稼ぐことになるので、他の誰もが自分の時計の価値をしっかりと保持している市場でそれを行うのは正しいでしょう!

株式市場に関しては、人々の行動は異なります。

人々は過小評価されていると思う株を購入します。そして、株価がさらに過小評価されたとき、価格がさらに下がったとき、彼らは実際にそれをさらにすくい上げることはありません! (会社のファンダメンタルズに変更がないことを前提としています)。

実際、彼らの多くは彼らの立場から抜け出すために売るかもしれません!

なぜ行動の格差があるのですか?

1つの大きな違いが際立っています。

彼らは時計の価値を決定することはできますが、株の価値を決定することはできません。だから売り切れました。

何かの真の価値を知っていて、偏見や感情が水を濁すことなくその真の価値を判断できる場合、選択した株が50%減少するのを見るのは、はるかに簡単です。価値。

結局のところ、以前に2ドルを提供する代わりに1ドルを要求し、現在は0.50ドルで同じ2ドルを提供するように求めている場合、それについて腹を立てる本当の理由はありません。

ウォーレンバフェットは間違いなく動揺していません。

実際、それが起こったとき、彼はかなり幸せです。

あなたもそれについて幸せになることを学ぶべきです。

しかし、最初に、株式の真の価値を解釈する方法を学び、それが本当に過小評価されているかどうかを確認します。

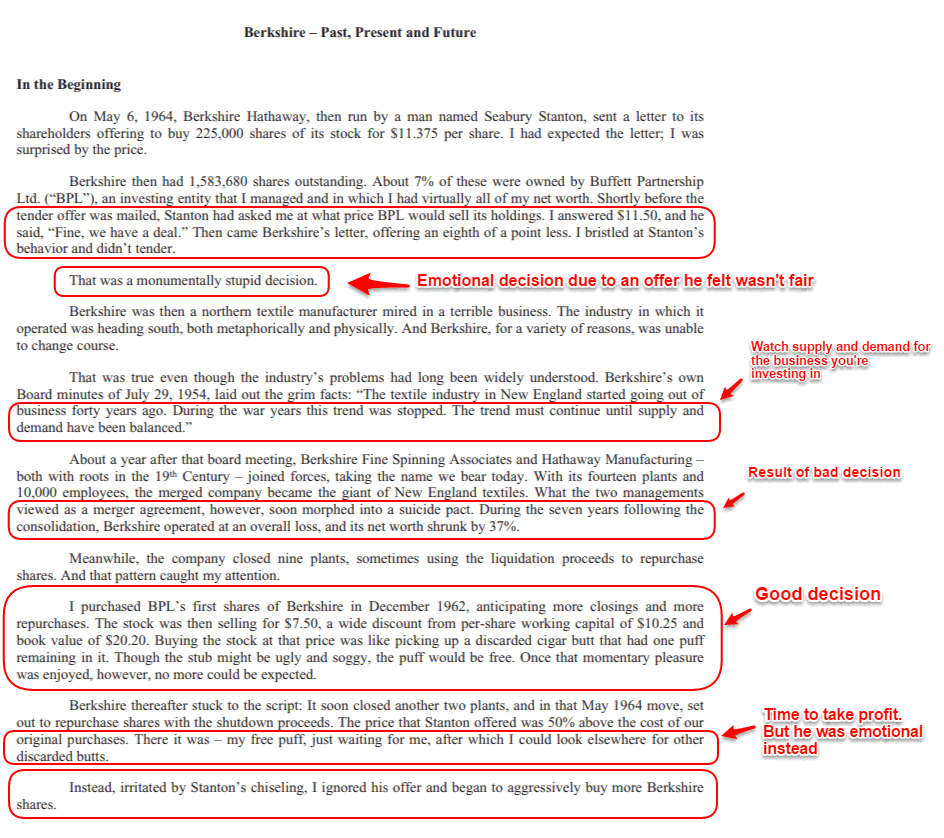

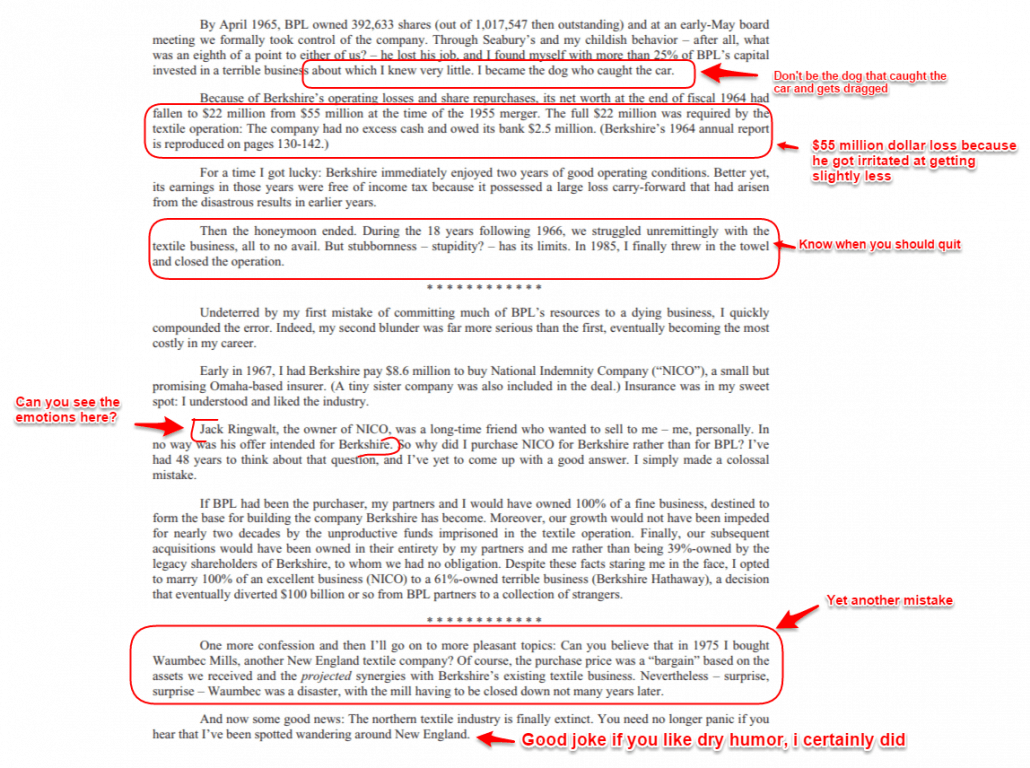

感情的な決定を下す危険性に関するあなたの利益のためにコメントが追加された一連のスクリーンショットを以下に追加しました。

お楽しみください。

そして続けた。

総損失は多かった。

自分で感情的な決定を下さないようにする必要性をあなたに印象付ける必要がないことを願っています。

そのため、投資アイデアから感情的な決定を取り除くためにフレームワークを使用することを常に強調しています。

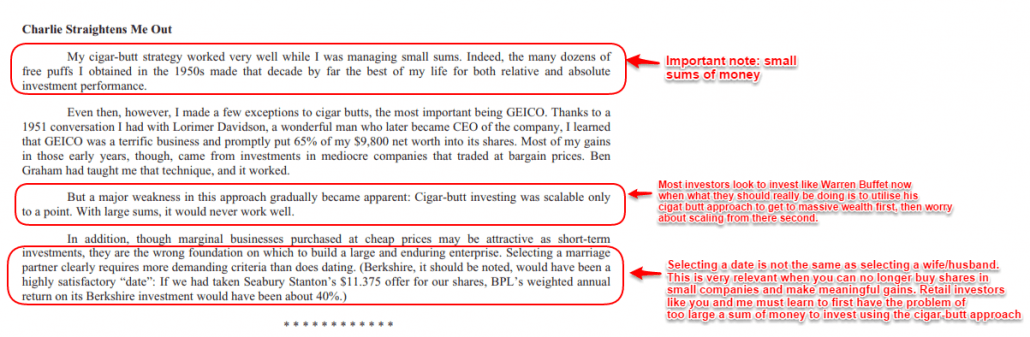

今日、多くの投資家はバフェットの現在の投資方法に固執しています。

そして当然のことながら、彼はほとんどすべての投資家の専門家またはその他の記録を破棄し、 Supreme Investor Overlord OfAllTimeの席を確保しました。

冗談はさておき、ウォーレンバフェットは、 強制されているため、現在の方法でしか投資していないということをほとんど理解していないようです。

彼は単に成長するにはお金が多すぎて、以前の方法を使うことができません。

10万ドルを20%成長させることは、1億ドルを20%成長させることとは大きく異なります。これは、10億ドルを20%成長させることとは大きく異なります。

バフェット自身の言葉を見てください。

基本的に、ウォーレンは彼自身の成功の犠牲者でした。彼は成功しすぎて同じ方法を使い続けることができませんでした。

確かに幸せな問題です。そして、彼に「意味のある成長をするにはお金が多すぎる」という問題を引き起こしたのは、彼の葉巻の尻のアプローチであったことを常に心に留めておく必要があります。

私は確かにその問題を抱えて幸せになるでしょう。

そして、私もお金が多すぎて意味のある成長ができない場合、公正な価格で素晴らしいビジネスを購入するという問題はありません。

まだ億万長者でない場合は、若いバフェットになって葉巻を見つけてください。

あなたが億万長者であるならば、年上のバフェットであり、公正な価格で素晴らしいビジネスを見つけるようにしてください。

投資家は注意する必要があります。

常に、

ウェブ上のほとんどの記事は、実際にその完全なコンテキストを引き出すことを試みることなく、たくさんのクイップと引用をコピーして貼り付けます。

私はそれが犯罪的にクリックベイトだと思っています。私の記事とあなたの電子メールを読んだあなたの時間の見返りに、あなたは私が作家/教育者/投資家としてあなたにもたらすことができる利益と価値の全重量に値すると思います。

そうでなければ、私はあなたの時間や読者に値しません。それは、これまでも、そしてこれからも、ウェルス博士の作家の操作パラメーターです。

私たちの活動を信じており、投資スキルセットのアップグレードに強い関心をお持ちの場合は、お気軽にご登録ください。

学習し、成長し、学習を加速することに情熱と意欲を持っている人たちのために 、そして失われた時間に追いつくことを心から望んでいる人 、葉巻のバット投資をどのように実施するかについて、ここで入門クラスにサインアップできます。

完全に無料です。そして、それはあなたがそれについて二度と同じように感じることは決してないような基本的なレベルで投資の世界を見る方法を変えるでしょう。

またね。