オープンファイナンスは、今後2、3年でほとんど変化しませんが、今後10年間で金融サービスを変革します。これにより、顧客と企業の財務経験が根本的に異なり、組み込み財務を支え、財務データから利益を得ることができるほとんどすべての業界が可能になります。

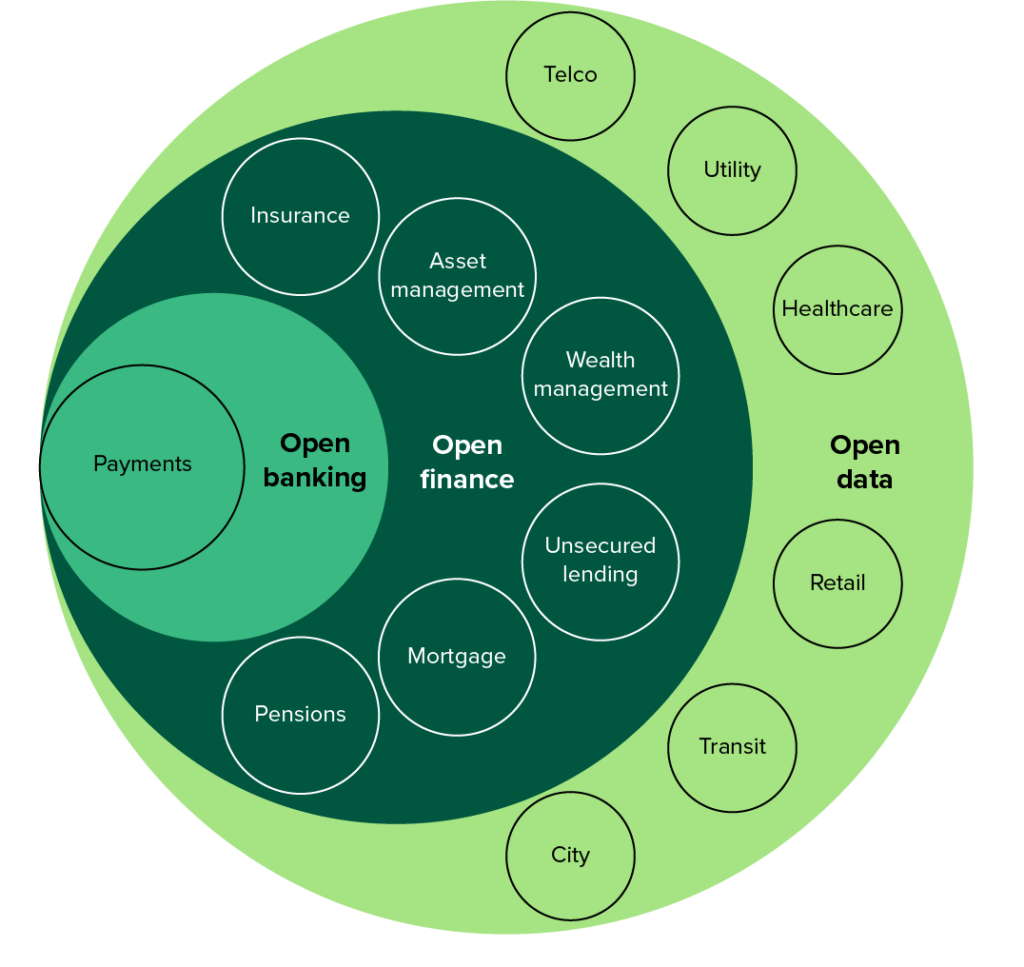

オープンファイナンスは、住宅ローン、ローン、投資、年金などの幅広い金融商品にオープンバンキングのサードパーティアクセス原則を拡張します。これは、オープンデータとデータポータビリティへの世界的なトレンドの一部であり、ヘルスケア、小売、政府などのセクターを含む非金融業界全体でのより広範な統合を可能にするだけでなく、競合する、または金融関係を仲介するサードパーティの範囲を拡大します。

オープンファイナンスは、金融サービスにおけるコラボレーションのターニングポイントを示しています。自動化によって摩擦を減らし、複数のセクターにわたるリアルタイムの洞察を組み合わせ、顧客を状況に応じてパーソナライズされた結果に導くことができます。

オープンファイナンスの未来とは、顧客が効果的な選択肢を持ち、金融サービスへのアクセスを民主化できるようにすることです。1)組み込み金融をサポートし、サービスの提供を変更することと、2)イノベーションを通じて金融包摂を可能にすることです。また、データの使用や資産の保管に同意した場合の返品を要求する顧客にもつながります。

オープンファイナンスは、組み込みのパーソナライズされたソリューションをサポートします。たとえば、保険に革命をもたらします。パーソナライズされた保険数理モデルは、リスクの低い時間に旅行するという好みを共有し、健康を維持するために努力し、接続されたデバイスからのデータを使用して顧客の保険料を動的に調整することで、家の積極的な監視を可能にする顧客に報酬を与えます。業界を超えたデータ共有は、交通機関が危険な道路や交差点を特定するのに役立ちます。そこから、マッピングサービスは、最も安全または最も静かな移動時間と、最適な環境オプションを決定できます。

また、特にアジアやアフリカなどの地域での金融包摂もサポートします。配達、配車アプリ、電話会社、デジタルウォレットのデータを使用することで、インドネシアのGojekなどのイノベーターは、信用照会機関がない場合のリスクを評価するためのオープンデータを使用して、サービスの行き届いていない顧客向けの金融商品を構築できるようになりました。

オープンファイナンスのメリットを実現するには何年もかかり、規制と市場の推進力が混ざり合うことから生まれます。約束は強力であり、オープンファイナンスは消費者に前向きな体験を提供するはずです—より多くのサプライヤーの選択、必要なときに関連する製品、自動化されたサービス、そしてより良い財務結果のためのデータのより多くの制御を提示します—しかしこれを保証するものではありません。消費者にとってのオープンファイナンスのメリットを引き出すには、金融業界内外で高度な調整が必要になりますが、グローバルレベルで相互運用可能なオープンファイナンスを期待することは現在非現実的です。

私たちの調査によると、 金融セクター および 地域または国 変化のペースと機会の規模の両方を決定する上で重要です。英国政府がスマートデータに関する論文で指摘しているように、最も重要な阻害要因はテクノロジーではなく、データに安全にアクセス、使用、共有するためのフレームワークの欠如です。

規制上の義務は別として、一部の金融セクター(無担保ローンやコーポレートバンキングなど)は、実装の複雑さとセクターに内在する機会のレベルの両方によって推進される順序で、他のセクターよりも早くオープンファイナンスに移行します。ドイツ銀行やスタンダードチャータード銀行などの一部の企業銀行は、収益を促進するためにオープンAPIアクセスを現金化しています。

地域の違いは、オープンファイナンスの進化のペースにも影響を及ぼします。顧客の準備、規制と市場の推進力、金融サービスプロバイダー内の技術的能力、およびデジタルIDなどのサポートインフラストラクチャの複雑な相互作用は、国または地域内での採用のペースに影響を与えます。たとえば、米国にはまだ規制上の義務はありませんが、オープンファイナンスによって約束された能力を受け入れる人口があります。一方、オーストラリアは、ユーティリティと電話会社に焦点を当てる前に、最初にオープンファイナンスを開始した、Consumer DataRightによるオープンデータの概念から始まりました。

オープンファイナンスは、オープンバンキングのようにコンプライアンスを達成するための1回限りの演習ではありませんが、継続的なプロセスであり、顧客が金融サービスにアクセスする方法と企業が金融サービスを提供する方法に根本的な変化をもたらします。 Forresterのクライアントは、Open Finance Will Reshape Financial Services Over the Coming Decadeにアクセスして、セクターと地域がどのように影響を受けるかを確認し、フレームワークを使用して焦点を優先し、これを成功させるために必要な構成要素を理解できます。

>保護貿易主義、不十分に実行された規制、または金融サービス会社からの妨害は、避けられないことを遅らせるだけです。金融サービス会社がオープンファイナンスの定義について協力し、規制当局に影響を与えることが重要です。規制当局は常に変化を促進しますが、機会を妨げる可能性もあります。レポートでは、主な考慮事項について説明します。金融サービスの幹部は、北欧の銀行の手引きから葉を取り出し、イニシアチブをとらえ、オープンファイナンスを使用して顧客のイノベーションを積極的に模索する必要があります。オープンファイナンスの賞金は大きすぎて孤立したままではありません。顧客、国、地域の健康はその成功に基づいているからです。