事業構造の選択は大きな問題です。あなたがあなたのビジネスを構築する方法はあなたが税金で支払う金額、ビジネスの損失に対するあなたの個人的な責任、あなたがあなたのビジネスからあなた自身を支払う方法などに影響を与えます。個人事業主、パートナーシップ、法人(SCorpおよびCCorp)、およびLLC(シングルメンバーおよびマルチメンバーLLC)は、ビジネス構造タイプです。

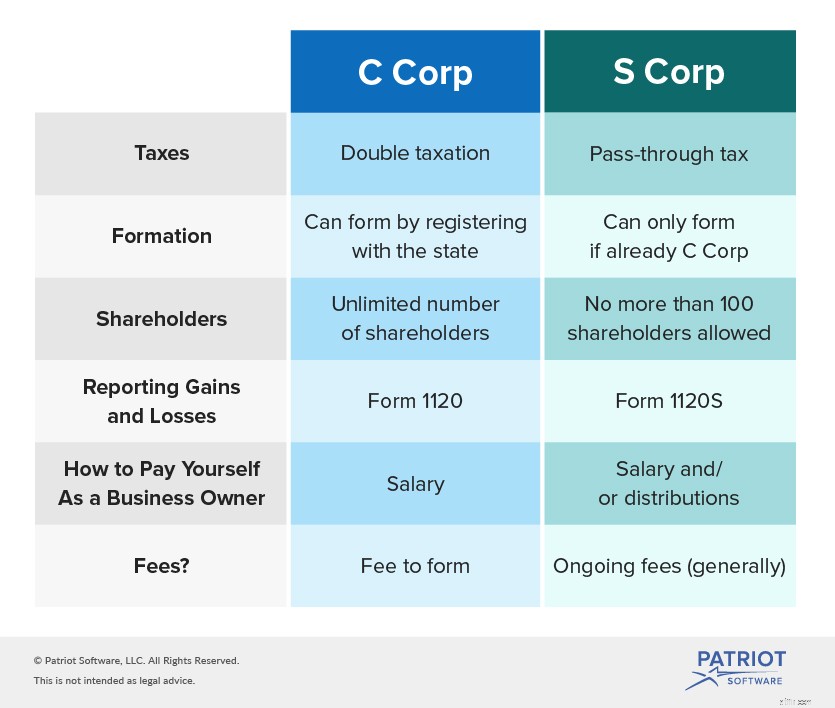

企業は雇用主に人気のあるビジネス構造の選択肢です。 2012年には、すべての小規模雇用企業の66%が企業として構成されていました。その66%のうち、44%がS法人で、22%がC法人でした。 SCorpとCCorpの違いは何ですか?

S法人とC法人は、事業を所有者から法的に分離する事業構造です。会社は独立した法人であるため、有限責任によって保護されます。企業が債務を支払うことができない場合、あなたはそれらに対して個人的に責任を負いません。

法人という言葉自体は、C法人を指します。 SCorpsと企業の両方に株主がいます。株主とは、会社の株式を所有する所有者です。彼らは企業の収入から支払いを受け取ります。

どちらがビジネスに適しているかを判断するには、C法人とS法人の違いを理解する必要があります。

SまたはC法人の設立には、必須の手数料がかかります。 S法人になるために、所有者は通常、年次報告書料金やフランチャイズ税などの継続的な料金を支払います。 C法人の設立にも手数料がかかります。

C法人は二重課税の対象となります。これは、事業が課税され、株主も個人所得に対して課税されることを意味します。

S法人は、パススルー税を使用して二重課税を回避します。すべての利益と損失は、事業を通じて直接株主に流れます。そうすれば、株主は個人的な利益に対して課税されます。

あなたの会社から合法的に自分自身に支払う方法を知ることは、事業主であるための重要な部分です。

CCorpまたはSCorpを所有していて、会社で積極的に働いている場合は、給与を受け取る必要があります。 C Corpで積極的に働いていないが株主である場合は、配当金を受け取ります。 S法人で積極的に働いていないが株主である場合は、分配金を受け取ります。

C Corpの所有者とは異なり、SCorpの所有者は給与と分配金の両方を受け取ることができます。給与と分配は異なる方法で課税されます。給与には雇用税が源泉徴収されます。分配金と配当金は雇用税の対象ではありません。

あなたがビジネスを所有しているとき、あなたはあなたのビジネスの利益と損失を報告しなければなりません。提出するフォームは、ビジネスの法的構造によって異なります。

C Corpの所有者は、Form 1120、U.S。Corporation IncomeTaxReturnを提出する必要があります。 S Corpの所有者は、フォーム1120S、SCorporationの米国所得税申告書を提出する必要があります。 S Corpの株主は、スケジュールK-1を使用して、個人の確定申告の損益を報告する必要があります。

どちらのフォームにも、ビジネスに関する情報、雇用主識別番号(EIN)、法人化した日付、および収入、控除、税金に関する情報を含める必要があります。通常、どちらのフォームも3月15日が期限です。

C法人は、無制限の株主を持つことができます。ただし、S法人は100名を超える株主を持つことはできません。株主が誰であるかについては他にも制限がありますが、これについては後で説明します。

CCorpとSCorpを形成するプロセスは異なります。 C Corpを設立するには、州の法人設立法に従う必要があります。あなたの会社を登録する方法を見つけるためにあなたの州に相談してください。お店の名前を州に登録する必要があります。すでに使用されている名前を選択することはできません。

取締役会を設立し、株主に株券を発行する必要があります。また、合法的に事業を法人化するには、定款を提出し、手数料を支払う必要があります。

あなたがビジネス構造を選ぶとき、あなたはCCorpを形成することができます。ただし、SCorpとして構成された場合にのみSCorpを形成できます。

国内法人(C Corps)である企業は、S法人になることを選択できます。ただし、CCorpをSCorpに変換するために従わなければならない他のルールがあります。

S法人になるには、次のいずれかの要件を満たすように課税年度を変更する必要があります。

あなたのビジネスの株主が100人以下の場合、SCorpを設立する資格があります。株主の家族は1人の株主として数えることができます。株主は非居住者の外国人になることはできず、個人、不動産、免除団体、または特定の信託である必要があります。株主はまた、あなたの事業がS法人になることに同意する必要があります。

複数のクラスの株式を所有している場合、SCorpになることはできません。特定の法人はS法人になる資格がありません。不適格企業の例には、貸倒れを会計処理する準備金法を使用する銀行や、コードのサブチャプターLに基づいて課税される保険会社が含まれます。資格のない企業の詳細については、IRSにご相談ください。

CCorpからSCorpへの変換は難しいことではありませんが、追加のアクションが必要です。 CCorpからSCorpに変更するには、Form 2553、Election by a SmallBusinessCorporationを提出する必要があります。

フォーム2553には4つの部分があります。提出するには、会社情報、EIN、株主の同意書などの情報が必要です。

通常、納税年度の開始から2か月15日以内にフォーム2553を提出する必要があります。また、S法人になる前に、課税年度中いつでもフォーム2553を提出することができます。ただし、遅れて提出する合理的な理由があることを証明できる企業にとっては、ある程度の安心感があります。

フォーム2553は、IRSに郵送またはファックスで提出できます。記録のためにも必ずコピーを保管してください。

S法人になるための申請後、IRSは、CCorpからSCorpへの変換に成功したかどうかを(通常60日以内に)通知します。あなたの選挙が受け入れられると、IRSはあなたがいつSCorpになるかを教えてくれます。

ビジネストランザクションを追跡する簡単な方法をお探しですか? Patriotのオンライン会計ソフトウェアを使用すると、いくつかの簡単な手順で本を完成させることができます。また、米国を拠点とする無料のサポートを提供しています。今すぐ無料トライアルを入手してください!