「国際ミューチュアルファンドに投資する必要があるか」という記事に応えて、ある読者は、ナスダック100またはS&P500が長期的にセンセックスを確実に打ち負かすだろうと主張しました。これは個人的な信仰に基づく単なる別の意見ですか、それとも過去のパフォーマンスサポートがありますか?

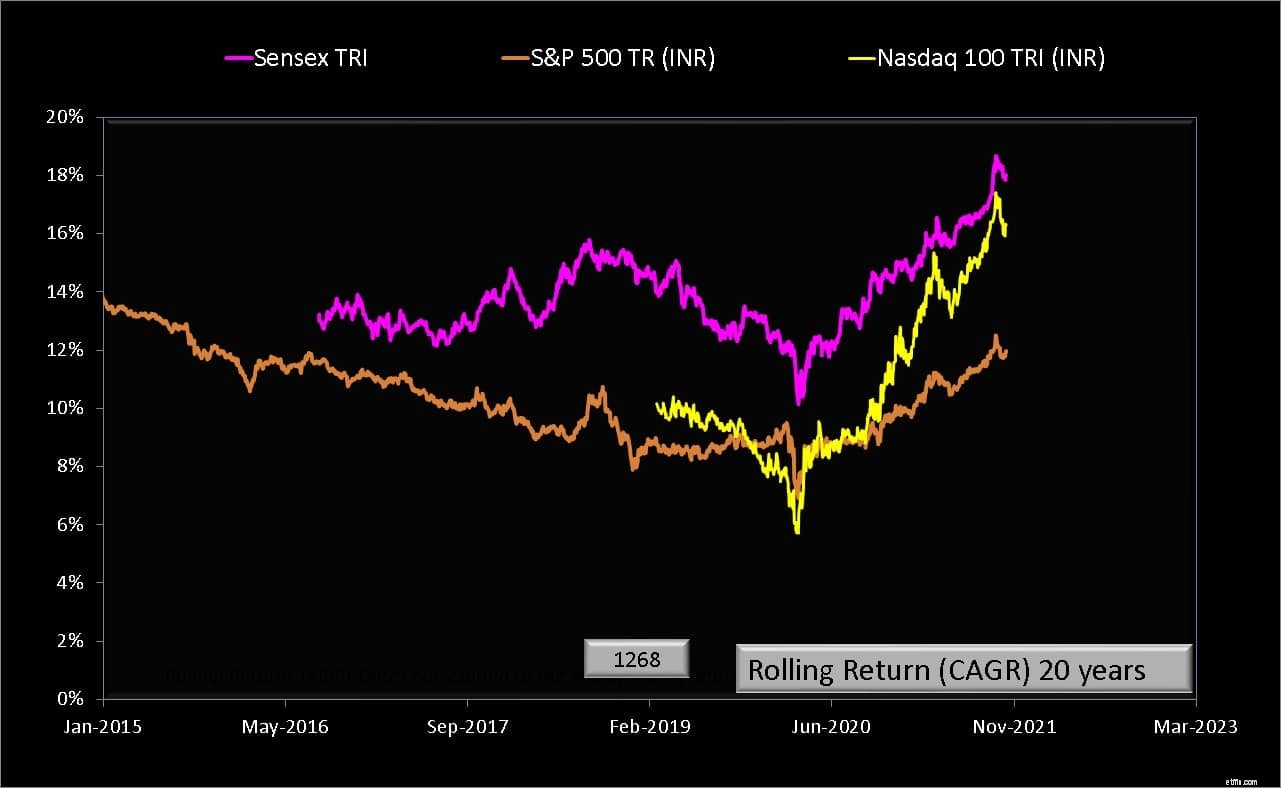

センセックスのトータルリターンインデックスのローリングリターンを、S&P 500トータルリターンインデックス(INR)およびナスダック100トータルリターンインデックス(INR)と比較することでわかります。

これらのインデックスのキャピタルゲインと配当が税金である方法には違いがあります。したがって、この比較では税金を無視することにします。米国を拠点とするインデックスのリターンは、税金のために約10%低下すると想定するのが安全です。さらに、費用比率を考慮する必要があります。

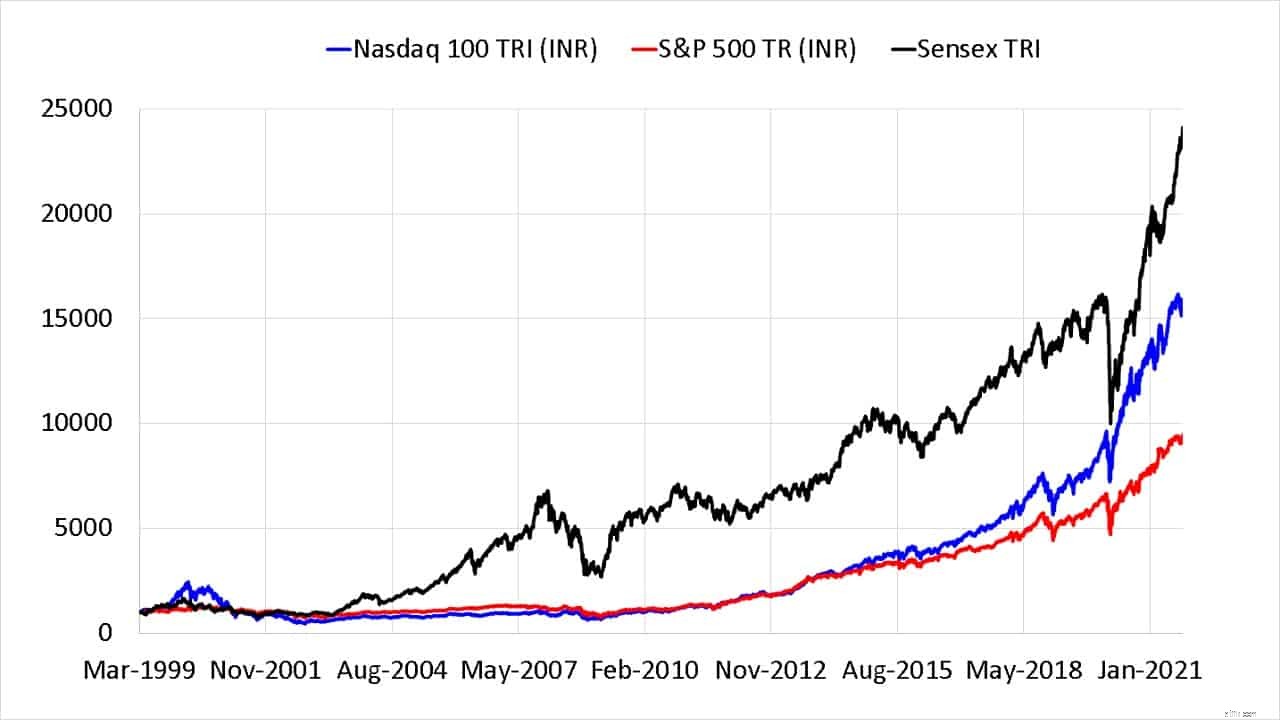

1999年3月5日以降、まずSensex TRI vsSおよびP500 TRI(INR)vs Nasdaq 100 TRI(INR)から始めましょう。

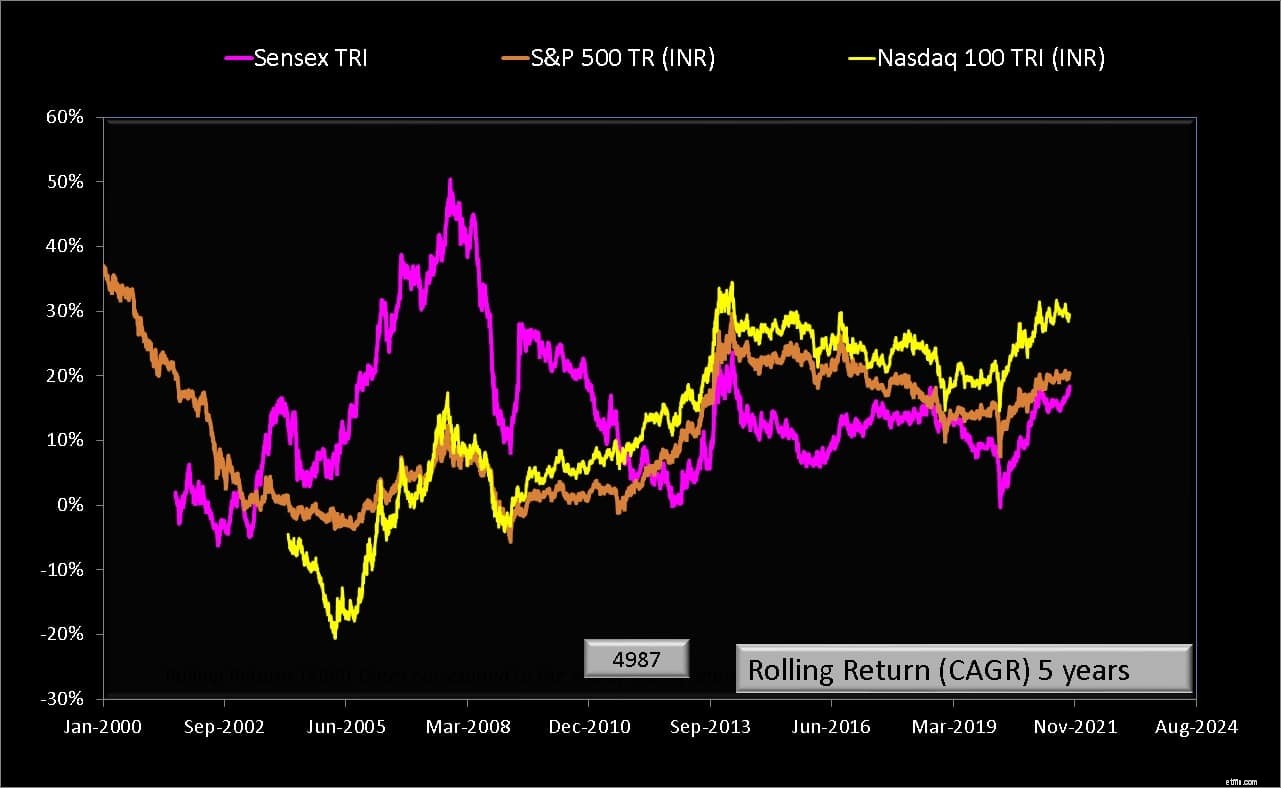

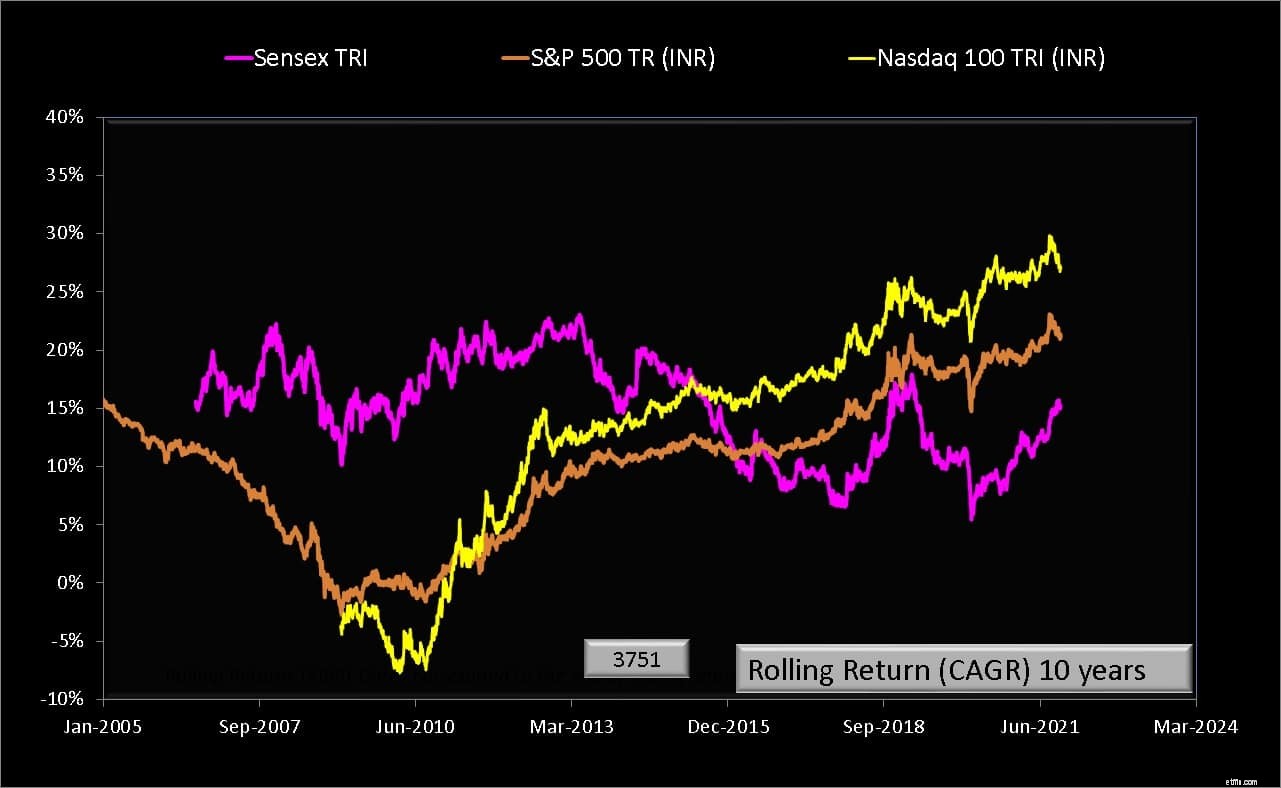

センセックスは過去20年間で非常にうまくいっていますが、5年、10年、15年、20年のローリングリターンでさらに深く掘り下げましょう。グラフ内の小さな灰色のボックス内の数字は、Sensexのローリングリターンデータポイントの数を表しています。

S&P 500は、経済と政治が混乱していた90年代にセンセックスを上回るパフォーマンスを期待できます。約10年間、Sensexは両方の米国の指数を上回りました。 2013年後半から再び流れが変わりました。これは、この比較からの重要なポイントです。パフォーマンスは周期的ですが、周波数は不明です。

最近の米国指数のアウトパフォーマンスは、10年間のローリングリターンチャートにも見られます。

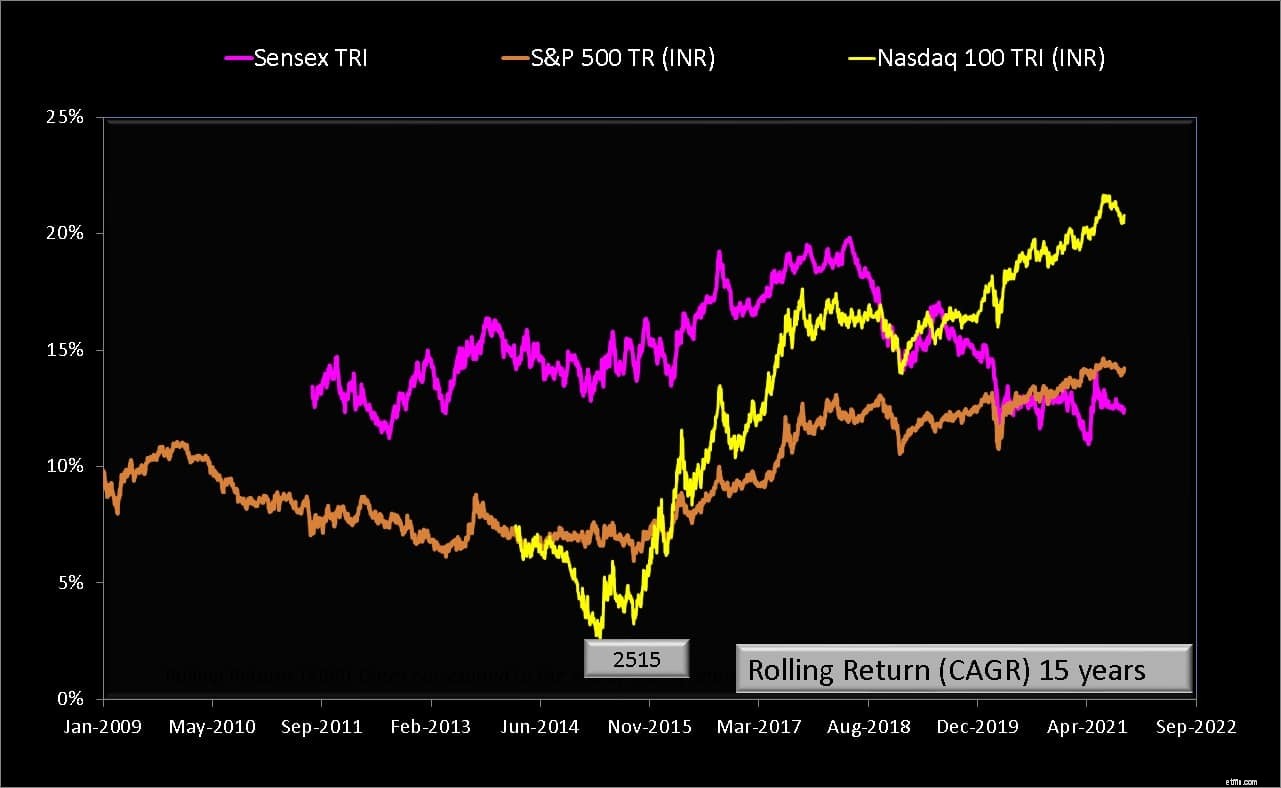

投資家がナスダック100またはS&P 500の一部を求めている理由を理解できます。2017年後半以降、米国の指数、特にナスダック100が上昇している間、15年間のセンセックスリターンは南下しました。この在職期間中も周期的な行動を期待するのが賢明でしょう。

S&P 500は、Sensexよりも大幅に低くなっています。ナスダック100は最近ギャップを狭めましたが、少し短いです(税金と経費の比率はこれをさらに下げるでしょう)。将来的には、米国の指数はこの在職期間中にセンセックスを打ち負かす可能性があります。さもないと、しばらくは起こらないかもしれません。明白なことを言うと、私たちは知りません。

つまり、要点は、米国の指標が長期的にセンセックスを快適に打ち負かすという読者の主張には、過去のパフォーマンスのサポートがないということです。直感的にサポートされていますか? NASAQ 100またはS&P 500が今日、世界規模のフットプリントを持つハイテク巨人によって支配されているという理由だけで、これらの指数がセンセックスを上回ると期待できますか?可能ですが、反対のシナリオと同じくらい可能性があります。

上記は、インドのエクイティに固執することはそれほど悪い取引ではないというある程度の自信を与えます。それでインフレを打ち負かす合理的なチャンスがあります。参照:リターンの保証がないのに、なぜエクイティミューチュアルファンドに投資する必要があるのですか?

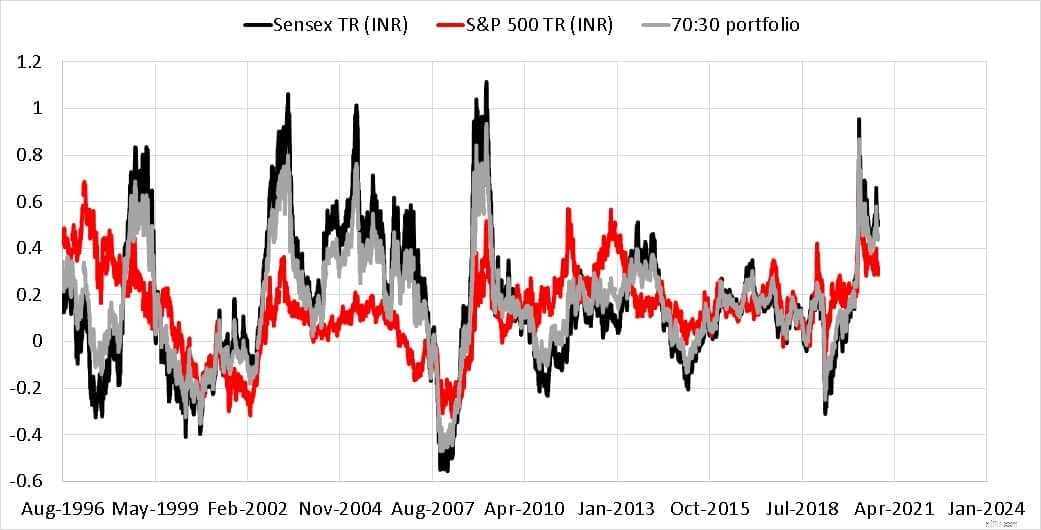

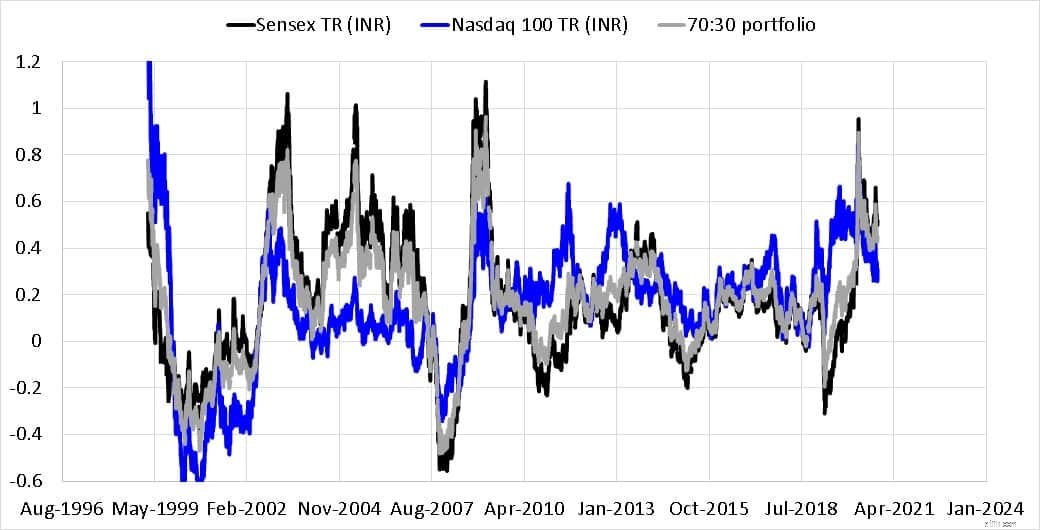

ここで、米国の指数による分散の考えを考えてみましょう。 Quantsは、これを相関係数の観点から測定したいと考えています。 IMOは、評価しやすい唯一の指標は、ローリングリターンチャートから簡単に確認できる1年間のリターンです。これは通常のリバランスの頻度であるため、1年。短期間の相関関係を探すことは技術的には正しいかもしれませんが、一般的な投資家には役立ちません。

完全な負の相関関係を期待することはできません。つまり、S&P 500は、同じ期間にセンセックスのリターンがマイナスの場合に1年間のプラスのリターンをもたらします。これは時々起こりますが、起こらないこともあります。

2つの株価指数の年次リバランスを想定すると、30%のS&P 500と70%のセンセックスミックスの場合、1年間のローリングリターンは上に灰色で表示されます。灰色の線は、それが支配的な貢献であるため、わずかに低いリターンでセンセックスを模倣しています。ほとんどの投資家は、国際的な株式エクスポージャーがはるかに低いことに注意してください。ただし、この図には1つの欠点があります。それは、リバランスに関与する債券コンポーネントがないことです。

上記の傾向が今後も続く場合、Sensex1Yリターンが1YS&P 500リターンを頻繁に上回ることを考えると、国際株式エクスポージャーを増やすことは、インド株式の上昇の可能性から利益を得るのを制限するだけです。

Nasdaq 100のシナリオも同様ですが、ボラティリティが高いため、上振れの可能性が高くなります。

要約すると、SensexのパフォーマンスはS&P500やNasdaq100と比較してかなり良好であることがわかります。インドの株式のみに投資したい投資家は、国際的な分散を望む投資家よりも悪くはありません。 5年から15年の期間にわたる米国指数の最近のアウトパフォーマンスは、将来持続しない可能性があります。ポートフォリオの多様化は、前述のように、代償を伴います–より高い管理手数料、より高い税金、およびメンテナンス(定期的なリバランス)。これを評価または実装できる投資家はほとんどいません。