投資信託がSEBI再分類規則に準拠してから約3年が経過しました。現在、エクイティミューチュアルファンドに関するリスクの観点からハイブリッドミューチュアルファンドを分類するのに十分なデータがあります。ハイブリッドミューチュアルファンドを分類するために、過去3年間の月次リターンの標準偏差を使用します。

まず、ハイブリッドファンドの定義について見ていきましょう。 (1)保守的なハイブリッドファンド:10%から25%のエクイティと残りの負債。 (2)バランスの取れたハイブリッドファンド:裁定取引なしで40〜60%のエクイティ、残りは負債。 (3)アグレッシブハイブリッドファンド65-80%のエクイティ。 AMCは、アグレッシブなハイブリッドファンドまたはバランスの取れたハイブリッドファンドのいずれかを提供できますが、両方を提供することはできません。

(4)動的資産配分またはバランスアドバンテージファンド:制限のない可変資産配分。 (5)マルチアセットアロケーション:10%のエクイティ(国際エクイティを含む)、10%の負債、10%の金、残りは変動します。 (6)アービトラージファンドは「ハイブリッド」ファンドではありません!彼らは65%を株式および株式関連の投資に投資するだけで済みます。アービトラージに必要な最小割り当て要件はありません!

(7)エクイティ貯蓄ファンドは、最低10%の負債、65%のエクイティおよびエクイティ関連商品を保有する必要があります。この65%以内の直接株式エクスポージャーの制限は変動しますが、スキーム文書で指定する必要があります。これらの定義はどの程度堅牢ですか?

最近議論したように、ミューチュアルファンドをリターンの観点から分類することはできません。 1年以内に株式市場が暴落した場合、デットファンドはエクイティファンドを上回り、ブルランがあった場合はその逆になります。リターンの広がりは、分類指標として使用するには大きすぎます。ミューチュアルファンドをリターンの観点からどのように整理するか?

そこで、月次リターンのボラティリティに目を向けます。特に、過去36か月間の平均月間収益から、月次収益はどの程度逸脱していますか。これは標準偏差で測定されます。標準偏差が高いほど、投資信託のNAVのボラティリティ(変動)が高くなります。

ボラティリティはリスクの一形態にすぎないことを理解する必要があります。信用リスクや再投資リスクなどの他のタイプは、信用イベントまたは金利の変化が発生するまでNAVに現れません(ここでは流動性ファンドとマネーマーケットファンドを指します。長期ファンドのNAV変動は、債券により毎日発生します。市場の需給変動)。

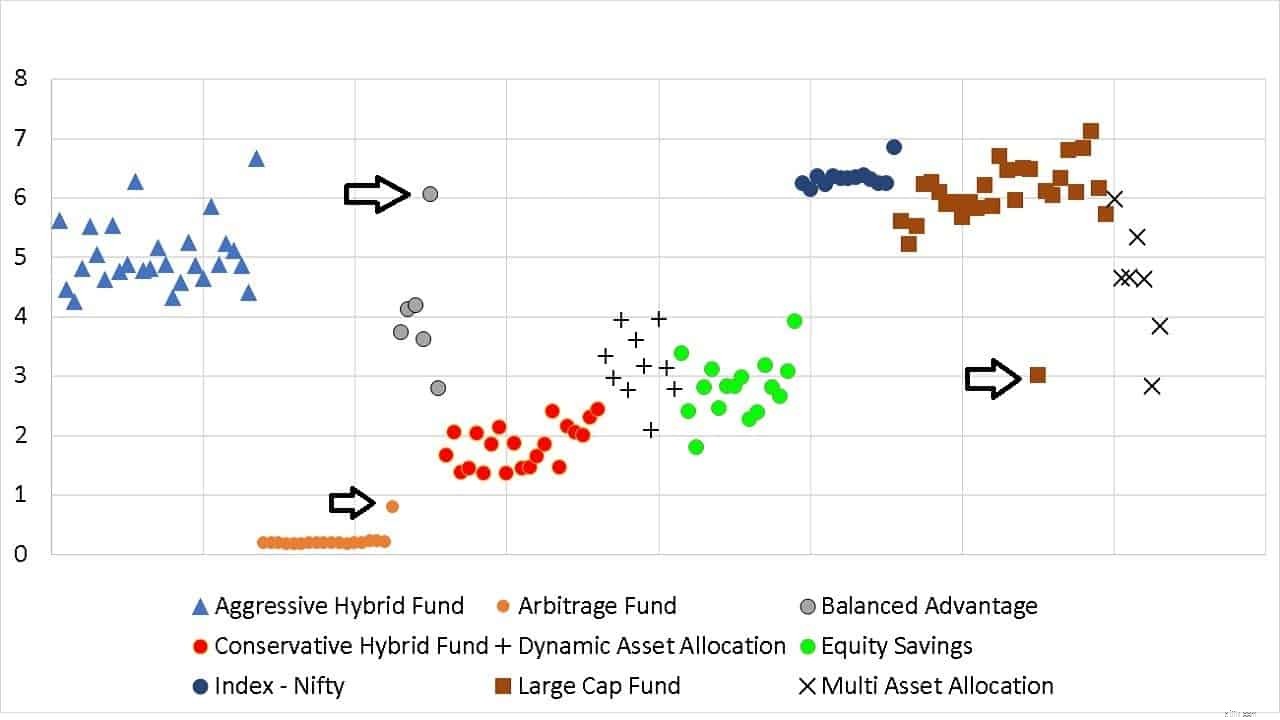

y軸は標準偏差を表します。 x軸はファンド番号です(表示されていません)。まず、気の利いたインデックスファンドである青い点を見つけましょう。それらは一緒にまとめられ、優れた基準点を形成します。

これに関連して、アクティブな大型株ファンド(茶色の四角)は両側にあります。多少の広がりはありますが、あまり多くはありません。次に、クロス–マルチアセットファンド。それらはいたるところにあり、ファンドマネジャーにはあまりにも多くの自由があることを意味します。このカテゴリは十分に定義されていません。

エクイティ貯蓄ファンド(緑色の点)は、保守的なハイブリッドファンド(赤色の点)よりも少し変動性がありますが、動的資産配分ファンド(+で示される)と同じように変動性があります。バランスアドバンテージファンド(灰色の点)もいたるところにあります。

アグレッシブなハイブリッドファンド(青い三角形)は、アクティブな大型株ファンドと同じように変動します。だからこそ、アグハイブリッドファンドはアセットアロケーションにおいてエクイティファンドと見なされるべきだと強調し続けています。 IMOは、ポートフォリオの債務配分に債務配分を追加するべきではありません。

アービトラージの貢献のおかげで、アービトラージファンドは明確に定義されています!では、保守的なファンドをどのように定義するのでしょうか。彼らのお気に入りのAMCがNFOを考え出しているので、ニーズを発明したい多くのAMCファンにとっては役に立つかもしれません。

過去3年間の追跡データ(これは考慮される期間によって変動します)によると、保守的なハイブリッドファンドは積極的なハイブリッドファンドよりも2.5〜3ラング変動が少なく、裁定取引ファンドよりも約2ラング変動があります。それは役に立ちますか?少なくとも!

アービトラージファンドの標準偏差は、クレジットイベントまたはアービトラージイベントがない場合(異なる証券がヘッジされている場合)の超短期ファンドの標準偏差に匹敵します。アービトラージファンドを「債務」として分類することは合理的です。

アグレッシブなハイブリッドファンド(さらにはマルチアセット)を「エクイティ」として分類することも合理的です。残りは、恐縮ですが、その中間にあります。

矢印に関する注意: プリンシパルアービトラージファンドはクレジットデフォルトに見舞われ、標準偏差が高くなっています。 HDFCバランスアドバンテージファンドはその名のとおりです。通常、そのカテゴリーではボラティリティが高くなります。 JMラージキャップファンドは2020年3月に最も落ち込みが少なく、標準偏差が最も低くなっています。 20%近くの債務配分がこの理由の1つです。

名目上の質問に答えるために、過去3年間、アグレッシブハイブリッドファンド、アービトラージファンド、マルチアセットファンドのボラティリティはかなり明確に定義されています。それらは、エクイティミューチュアルファンドよりも変動性が低いか、変動性が少し低いか、大幅に変動性が低いかのいずれかです。

残りのハイブリッドカテゴリについては、その中間にあります。投資家はボラティリティを明確に分類できないため、誤った認識のためにエクイティファンドよりもリスクが高くなります。

投資家は、バランスの取れたアドバンテージファンド、ダイナミックアセットアロケーションファンド、エクイティセービングファンド、またはコンサバティブハイブリッドファンドが、ベアランでは落ちず、ブルランでは「エクストラリターン」を提供することを望んでいます。不可能だよ。これらのファンドのリスクレベルをペグするのは難しいので、私はそれらをエクイティファンドよりもリスクが高いものとして扱います。

いつか私たちはこれらのカテゴリーのインデックスファンドを持っているかもしれません。そうすれば、物事はもう少し明確になります。現在、資産配分にはリスクレベルに自信を持てないほどの余地があります。