遅かれ早かれ、新しい投資信託または直接株式投資家は、長期的なインドの物語 または長期的なエクイティストーリー 必ずしも個々の返品に反映する必要はありません。長期にわたる損失の後、または投資信託SIPからのリターンを期待できないことを理解した後! (代わりにこれを行ってください!)そして投資家が間違った期待で投資信託を購入することに騙されてしまう方法について、多くの人が尋ねます。多くのリスクがあります。退職後の計画にEPFとPPFを単独で使用してみませんか? 「 この投稿で調べてみましょう。

もう1つの重要な教訓は、株式市場における最大のリスクは、深刻なクラッシュではなく、何年にもわたる横ばいの動きであるということです。例をご覧ください:400%の利益で、8%の利益しか得られないのはなぜですか。月への寄り添いリスク!

簡単な回答: 原則として、エクイティなしでEPF + PPFのみで引退を計画することは可能です。ただし、多くの仮定が関係しており(非現実的なものもあります)、誰もがこれを実現できるわけではありません。それをやってのけることができる人でさえ、公平を避けることによってより大きなリスクを冒しています。

EPFとPPFの利点は何ですか? EPFとPPFのレートは過去30年間で低下していますが、「公式に報告された」インフレ率とこれらのレートの固定方法の間には依然として大きな格差があります。経済的ではなく、政治的考慮が率を決定することは明らかであるはずです。

何年にもわたるソップと補助金のおかげで、ほとんどの人口が資格の感覚に慣れているので、政府がこれらの率を大幅に下げたり、変更したりすることは(それは試みていますが)難しいでしょう。

>NPSとは異なり、EPFとPPF(早期に開始した場合)はどちらも早期退職(58歳または60歳未満と定義)をサポートします。参照:EPF vs NPS:政府があなたに望んでいるので、あなたはNPSに移行すべきですか?

EPFとPPFはどちらもEEEの商品であり、完全に非課税の引き出しになります。 80Cがこれらによって自動的に処理されるため、EPF(VPF経由)には最大投資額の制限がありません。これにより、PPFによって設定された年間1.5万ルピーの制限が相殺されます。

単一または二重の収入を持つカップルは、2つのPPFアカウントを操作できるため、この制限は事実上3万ルピーになります。参照:複数のPPFアカウントにいくら投資できますか?

PPFアカウントは、寄付の有無にかかわらず生涯にわたって保持できます。どちらも引き出し限度額が異なります。参照:満期時の公的プロビデントファンド(PPF)延長規則

退職後のコーパス全体がPPF +小さな貯蓄スキームで管理され、8%(免税または税引き後の生涯のリターン)を確保すると想定します。

EPF + PPFのみを使用する場合に必要な前提条件は何ですか? リストは長く、定性的および定量的です。読者はそれぞれに細心の注意を払うように促されます。

始める前に、この質問に答えてください

イラスト1(6%インフレ)

これは、インフレを上回って(後)約2%のリターンがある表です!! 30歳で50歳で定年を迎えることを検討しており、85歳までの生活を望んでいます。現在の労働文化を考慮すると、ほとんどの人は50歳を超えて働くことはないか、できません。60歳は30代の定年として使用できません。 2019年。彼らはその前に死ぬか、さらに悪いことに、有給の雇用を得るには病気になりすぎる可能性があります。

年末のリタイアメントコーパスは、前年比8%で成長しています。 50歳を過ぎると、年間費用に相当する引き出しが行われます。これが85歳でゼロになる理由です(そして願わくば以前はそうではありませんでした!)。

実際の収益が2%であっても、年間投資額は年間費用とほぼ同じであることに注意してください!! これはいくつこれをやってのけることができますか?私たちは子供たちの現在と将来のニーズを考慮していないことを忘れないでください。 EMIは考慮されていません!!

AgeAnnual ExpensesAnnual Investment for retirementTotal Portfolio ReturnCorpus(year-end)30 4,00,000 3,99,5228%4,31,48431 4,24,000 4,23,4938%9,23,37532 4,49、 14,82,06133 4,76,406 4,75,8378%21,14,53034 5,04,991 5,04,3878%28,28,43135 5,35,290 5,34,6518%36、32 5,66,7308%45,34,76637 6,01,452 6,00,7348%55,46,34038 6,37,539 6,36,7788%6,77,76739 6,74、79 40,97140 7,16,339 7,15,4838%93,48,97041 7,59,319 7,58,4128%1,09,15,97342 8,04,879 8,03,9178%1,26,57,48 、53,171 8,52,1528%1,45,90,40444 9,04,362 9,03,2818%1,67,33,18045 9,58,623 9,57,4788%1,91,05,91146 10,16,141 10,14,9278%2,17,30,50447 10,77,109 10,75,8228%2,46,30,83348 11,41,736 11,40,3728%2,78,32,901 49 12,10,240 12,08,7948%3,13,65,03050 12,82,854 12,81,3228%3,52,58,06051 13,59,8258%3,66,10,09352 14,41、 4158%3,79,82,17253 15,27,9008%3,93,70,61454 16,19,5748%4,07,71,12455 17,16,7488%4,21,78,72556 18、 19,7538%4,35,87,69057 19,28,9388%4,49,91,45258 20,44,6758%4,63,82,51959 21,67,3558%4,77,52,37760 22,97,3968%4,90,91,37961 24,35,2408%5,03,88,63062 25,81,3558%5,16,31,85763 27,36,2368%5,28,07 、27164 29,00,4108%5,38,99,41065 30,74,4358%5,48,90,97366 32,58,9018%5,57,62,63867 34,54,4358%5,64 、92,85968 36,61,7018%5,70,57,65169 38,81,4038%5,74,30,34870 41,14,2878%5,75,81,34671 43,61,1448%5 、74,77,81772 46,22,8138%5,70,83,40573 49,00,1828%5,63,57,88174 51,94,1938%5,52,56,78375 55,05,8448 %5,37,31,01476 58,36,1958%5,17,26,404 77 61,86,3678%4,91,83,24078 65,57,5498%4,60,35,74779 69,51,0028%4,22,11,52580 73,68,0628%3,76、 30,94181 78,10,1458%3,22,06,45982 82,78,7548%2,58,41,92183 87,75,4798%1,84,31,75784 93,02,0088%98、 60,12985 98,60,1298%0イラスト2(7%インフレ)

インフレ率を7%に上げると、年間投資額は年間経費の129%になります!!

イラスト3(8%インフレ)

インフレ率を8%に上げると、年間投資額は年間経費の167%になります!!

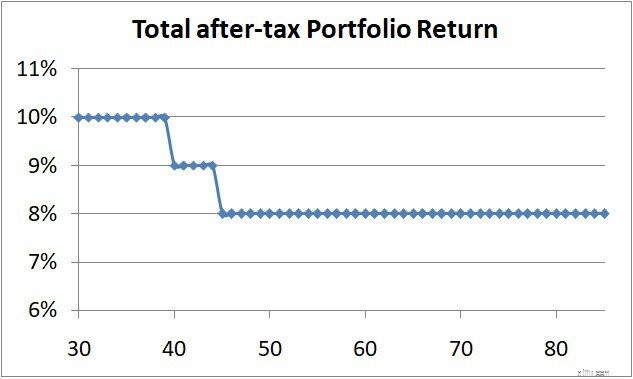

ここで、エクイティエクスポージャーを含めて、税引き後のポートフォリオの収益がこのようになるようにします。

図4(上記のようにエクイティエクスポージャーを伴う6%のインフレ)

年間投資額は100%から91%に減少します。年間経費の。これは、今後20年間で累積で13.7万ルピーの節約になります。この91%でさえ、多くの人が成功するのは難しいでしょう!

エクイティに投資し、日々のボラティリティを受け入れ、それを管理する方法を学ぶ投資家は、退職のための投資を大幅に減らすことができます。投資リスクは保証されていますが、十分な時間があれば非常に管理しやすくなっています。

市場にリンクされたすべてのリターンを避けたい投資家は(PPFとEPFも市場に弱くリンクされていますが)、異なる価格を支払う必要があります。この場合、投資額は高くなります。これはここで保証されたリスクであり、子供たちのニーズ、EMI、およびその他の予期しない費用を考えると、管理がはるかに困難です。 EPFとPPFを使用すると、指定された期間(計画中に想定、ここでは50)作業する必要があり、それより早く終了することはできません。これは、健康上の問題が介入した場合のリスクです。

投資予算が厳格な場合(資本のないEPF + PPFの場合)、良いまたは悪いニーズとウォンツのいずれかである追加の費用に対応することはできません。

株式市場を回避することを選択するかどうかにかかわらず、すべてのオプション、すべての選択には関連するリスクがあります。どちらがより受け入れられ、どちらがより管理しやすいかという問題だけです。

代わりに、市場リスクを回避するために、株式市場のボラティリティと戦うのか、それとも1か月の予算と戦うのか。