通常計画と直接計画についての議論は続いています。それぞれのオプションの長所を引き出すために、両側から活発な解説が行われています。

投資家の皆さん、それはどこにありますか?

あなた方の何人かは非常に自信を持っており、あなたの保有物を通常の計画から直接の計画に移しています。ディストリビューター/アドバイザーの付加価値にあまり満足しておらず、自分でやることでより良い仕事ができると感じています。

まだ定期的な計画への投資を保持し続けている他の人がいます。ポートフォリオに定期的な計画があることに気付いていない人もいます。

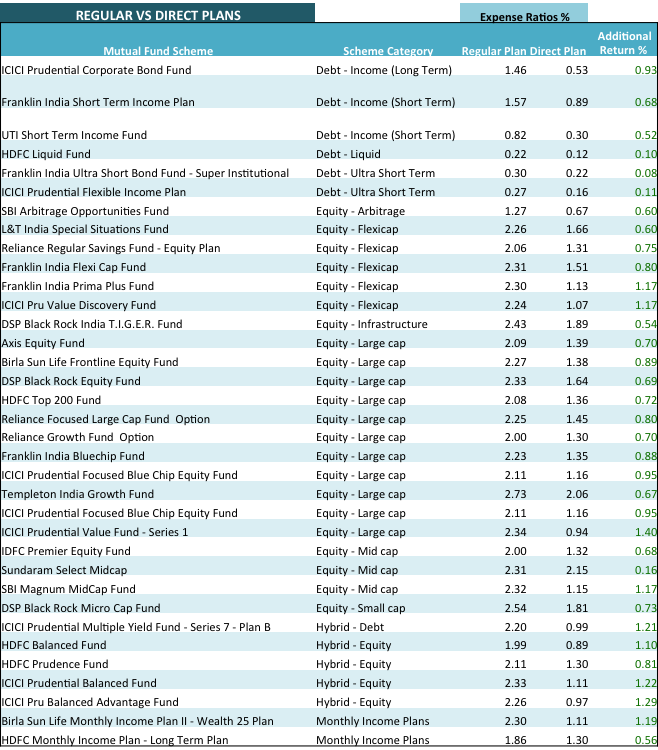

こちらが見たい表です。この表には、カテゴリ全体の資金が含まれており、通常プランと直接プランの費用比率を比較しています。

2つの費用比率の違いは、追加の収益です。 (最後の列)、直接プランに投資または切り替えることを前提としています。

上記の表からのいくつかの所見は :

通常のプランを利用する場合、手数料率は0.75%、Rsです。 37,500はあなたのディストリビューターに行きます。直接計画を立てるときは、独自の調査と選択に頼る必要があります。その場合、すべてのコストを節約し、収益を増やすことができます。

または、手数料のみのSEBI登録投資顧問を雇い、アドバイスのために別の手数料を支払うこともできます。良い点は、直接プランに投資するため、投資からコミッションが支払われないため、より高いリターンが得られることです。

最良の部分は、アドバイザーと一緒に、アドバイザリーサービスの適切な料金を決定できることです。通常のプランの場合のように、投資先の投資信託である第三者によって決定されることはありません。

アドバイス+直接計画モデルに従うことの最大の利点は、アドバイザーの利益を目標に合わせることができることです。コミッションベースのモデル(通常プラン)では、ディストリビューターは投資信託からコミッションを受け取ります。ディストリビューターの利益は、あなたの目標と真に一致していない可能性があります。

最後に誰かが言ったように、誰も2人のマスターに仕えることはできません。

銀行を通じて投資した場合は、通常のプランに投資したことになります。

エージェントが料金を請求していない場合は、通常のプランに投資しています。

エージェント/ディストリビューター/アドバイザーが、どのプランに投資するかについて明確に教えていない場合は、通常のプランにも投資しています。

アカウントの明細書を確認してください。あなたが投資したすべての投資信託では、名前には「直接」が含まれています。それはあなたが直接計画に投資したときだけです。

注 :投資信託ポートフォリオをUnovestにアップロードして、貯蓄レポートを表示できます。 、コミッションで支払う可能性のある金額を示します。

他の金融商品とは異なり、投資信託の手数料は投資額に対して支払われません。むしろ、継続的に四半期ごとにファンドの価値の%として支払われます。そのための言葉はトレイルコミッションです 。

ディストリビューターのサービスの使用をやめても、投資のコードが同じディストリビューターのものである場合でも、そのディストリビューターは引き続きそれらの投資のトレイルコミッションを受け取ります。

通常のプランから直接プランへの切り替えは、通常の償還/販売および新規購入トランザクションと同じくらいです。

ただし、保有期間が1年未満の株式ファンドを売却または切り替えると、15.45%の短期キャピタルゲイン税が発生することに注意してください。 1年後、エクイティミューチュアルファンドに対する長期キャピタルゲイン税はゼロになります。

デットファンドの場合、カットオフ期間は3年です。 3年以内に–所得税の税率で課税されるのは、短期のキャピタルゲインです。 3年後に販売すると、インデックス作成のメリットが得られ、コストのインデックス作成後に利益の20%の税金を支払うことになります。これにより、納税義務を大幅に減らすことができます。

続きを読む :成長と配当オプションの選択–債務ミューチュアルファンドの課税

注: Unovestのスイッチレポートを使用できます あなたの投資信託のどれがキャピタルゲインと出口の負荷がないかを知るために、そしてあなたは直接計画に切り替えることができます。 Unovestの無料の永久オンライン取引機能を使用して取引を行い、追加のレポートで追跡することもできます。

ダイレクトプランについて他に質問がありますか? それを私たちに送るか、コメントで言及してください。喜んでお答えします。