わからないことはわからない 。この言い回しは、特にあなたのビジネスの会計を取り上げる場合には、これ以上真実ではありません。結局のところ、それは技術的で複雑な主題です。そして、あなたの責任に関しては、たとえそれが何であるかを正確に知らなくても、おそらく百万の会計上の質問があります。

頭の中で渦巻く質問や懸念がありますか? 18の一般的な会計の質問と回答を調べて、それら(およびそれ以上)に答えようとします。

ゴールデンアカウンティングの質問:「絶対に避けるべき大きなアカウンティングの間違いは何ですか?」

ゴールデンアカウンティングの質問:「絶対に避けるべき大きなアカウンティングの間違いは何ですか?」 誰も費用のかかる会計上の間違いを犯したくありません。しかし、残念ながら、いくつかの間違いは簡単に起こります。無料でダウンロードできるガイドは、注意すべき一般的な会計上の間違い、それらを回避する方法、およびすでに間違いを犯した場合の対処方法について学ぶのに役立ちます。

私の無料ガイドを入手!あなたが会計の専門家になることを誰も期待していません。ただし、会計上の責任を果たさない場合は、他のエンティティ(IRSや債権者など)が介入してペナルティを科せられる可能性があります。

法的に事業を立ち上げ、罰則を回避し、利益を増やすには、基本を理解する必要があります。カテゴリ別に整理された、これらの会計の質問と回答を見てみましょう。

事業の所有権のプロセスを簡単にするために、ここにいくつかの基本的な事業立ち上げの質問があります。

立ち上げ時に最初に行う決定の1つは、ビジネス構造です。選択する構造は、税金、責任、管理、およびビジネスからの支払い方法に影響を与えます。

あなたはあなたのビジネスを次のように構成することができます:

一部のビジネス構造は、他のビジネス構造よりも管理が複雑です。会社の構成によっては、ファイリングとレポートの要件が重要になる場合があります。

事業体を選択する前に、ビジネス目標を設定し、それぞれの長所と短所を検討してください。

すべてのビジネスが必須であるとは限りません 別のビジネス銀行口座を開設します。しかし、それはあなたが関係なくそれをするべきではないという意味ではありません。

個人資金と事業資金を混在させると、不正確に税金を申告し、混乱し、過剰に支出する可能性があります。資金を組み合わせると、誤ってビジネス資金を使用して個人的な購入を行う可能性があります。

確信している?ビジネス銀行口座を開設するには、次のことを行う必要があります。

すべての意欲的な起業家が彼らのビジネスを立ち上げる余裕があるわけではありません。中小企業の夢を実現したい場合は、資金調達の選択肢について考える必要があるかもしれません。

資金の借り入れ(担保が必要になる場合があります)に関心がある場合は、次の申請を行うことができます。

資金を借りる代わりに、ベンチャーキャピタリストやエンジェル投資家のように、あなたのビジネスに投資する投資家を見つけたいと思うかもしれません。残念ながら、彼らは無料で助けにはなりません。あなたはおそらく彼らにあなたの会社のビジネスエクイティまたはコントロールを提供する必要があります。

もう1つの人気のある資金調達オプションはクラウドファンディングです。クラウドファンディングは、一般的に大勢の人々からの投資や寄付を求める資金調達方法です。クラウドファンディングを効果的にしたい場合は、おそらくインセンティブを提供する必要があることを覚えておいてください(会社ブランドの盗品、製品への早期アクセス、または個人的な叫び声について考えてください)。

友人や家族にローンや投資を依頼することもできます。契約と支払い計画を作成することにより、家族や友人からの資金を真剣に扱います(友人や家族は金で彼らの体重の価値がありますが、借りた資金を返済する場合に限ります!)。

どのくらいの会計用語を知っていますか?すべての用語を覚えていない場合でも、フラッシュカードを壊すことを心配する必要はありません。代わりに、開始するためのいくつかの重要な用語をよく理解してください。

ビジネスを運営するには、収益性を追跡し、記録を維持し、アカウントを分析し、日々の長期的な意思決定を行う必要があります。

書籍の設定に関する中小企業の会計に関する質問をいくつか紹介します。

書籍を設定するときに最初に行う必要がある決定の1つは、トランザクションを記録する方法を決定することです。次のことができます:

手作業による取引の記録 最も安価で時間のかかる方法です。また、アカウントの計算ミスや残高の調整の失敗など、コストがかかる可能性のある一般的な会計エラーが発生する可能性があります。

会計士を雇う 最も費用がかかりますが、最も時間のかからない方法です。会計士を雇うとき、あなたはあなたの本を管理する必要はありません。社内の会計士を雇うことも、会計事務所に外注することもできます。

会計ソフトウェア あなたの本を管理することは、手で取引を記録することと会計士にそれをすべてやらせることの間の良い中間点です。ソフトウェアを使用すると、入金と出金を追跡する方法が合理化され、書籍を継続的に整理できます。ソフトウェアを使用すると、記録管理の責任を自動化してから、より複雑な会計要件(税務の準備など)のために会計士に本を渡すことができます。

帳簿の管理には、現金主義、見越、または修正された現金主義会計を使用できます。

現金主義の会計はあなたの本を管理する最も簡単な方法です。現金主義会計では、物理的に支払いを行ったり受け取ったりしたときにのみ取引を記録します。これは単式簿記システムであり、各トランザクションを1回記録することを意味します。

発生主義会計では、物理的にお金を授受しなくても(請求や請求書を作成する場合など)、取引が行われるたびにお金を記録します。これは複式簿記システムです。つまり、トランザクションごとに2つのエントリを記録する必要があります。

修正現金主義会計は、現金主義会計と発生主義会計の両方を組み合わせたものです。発生主義と同じタイプの勘定科目を使用したいが、支払時に収入と費用のみを記録したい場合は、修正現金主義を使用できます。

通常、使用する方法を選択できますが、政府は一部の企業に発生主義会計の使用を義務付けています(たとえば、年間総売上高が500万ドルの企業)。

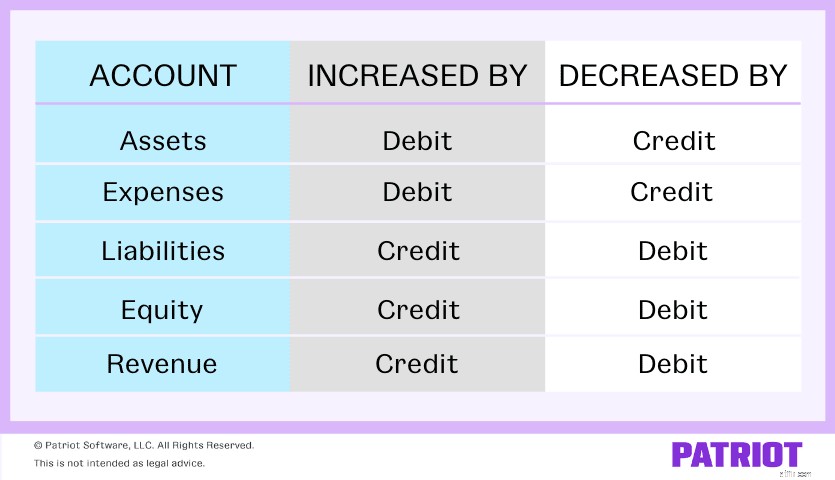

取引が行われるとき、あなたはあなたの本が取引を適切に反映していることを確認しなければなりません。借方と貸方は、均等にバランスをとる必要があるスケールの2つの側面と考えてください。借方が勘定科目を増やす場合、貸方は反対の勘定科目を減らす必要があります。

借方は資産と費用の勘定科目を増やします。借方は、負債、資本、および収益勘定を減らします。クレジットは正反対です。

クレジットは、負債、資本、および収益の勘定科目を増やします。そして、それらは資産と費用の勘定科目を減らします。

借方と貸方は複式簿記の基本ですが、覚えるどころか、把握するのが難しい場合があります。私たちの便利なチャートは、借方と貸方に関する残りの混乱を解消するのに役立つはずです。

発生主義会計を使用する場合は、買掛金と売掛金を処理します。それで、違いは何ですか?

正確で整理された本と適切なガイダンスと知識があれば、中小企業の税金を処理できます。会計に関するこれらの質問と税金に関連する回答を確認してください。

事業税申告書を提出するには、納税者識別番号(TIN)、財務記録、および適切な納税申告書が必要です。

提出するフォームは、ビジネスの構造によって異なります。

はい!税額控除または控除を請求して、納税義務を軽減することができます。

控除とクレジットの両方が、適格な事業費のコストを相殺するのに役立ちます。控除はあなたの総課税所得を減らします。一方、事業税額控除は、1ドルあたりの税額控除です。

| 税額控除(例) | 税額控除(例) |

|---|---|

| ホームオフィスの税額控除 | 401(k)税額控除 |

| 自営業税控除 | 従業員維持クレジット |

| 事業利息費用控除 | 就業機会クレジット |

| 貸倒税控除 | 小規模雇用者健康保険税額控除 |

監査は、ビジネスの財務記録の調査です。 IRS監査中に、IRSはあなたの記録を確認し、あなたの本の矛盾をチェックします。

監査を受けることは、必ずしも違法なことをしたことを意味するわけではありません。 IRSは時折、監査する事業をランダムに選択します。また、IRSは、中小企業の確定申告が疑わしいと思われる場合に、企業を監査することがあります。

次のような一部のアクションは、IRS監査をトリガーできます。

商品やサービスの販売に関連する一般的な会計上の質問を次に示します。

請求書は、企業が顧客に支払いを要求するために送信する請求書です。即時の支払いを要求せずに顧客に商品やサービスを提供する場合は、請求書を作成します。

請求書を作成するには、次のような情報を含めます。

製品やサービスの価格を設定するには、ターゲット市場と競合他社の価格を知る必要があります。また、提供物の価格を費用よりも十分に高くするようにしてください。すべて あなたの費用—あなたが利益を上げることができるように。

次のような戦略的な価格設定方法を使用することもできます。

顧客にクレジットを提供する場合、ビジネスの成功は、顧客が最終的にあなたに支払う時期に依存する可能性があります。そして時には、それは顧客に時間通りにあなたに支払いをさせるために歯を抜くようなものかもしれません。

早期または期限内の支払いを促進できるいくつかの方法を見てみましょう。

あなたのビジネスが消費税を強制する州に物理的に存在する場合、あなたは販売の時点で顧客からそれを集める必要があります。消費税は、顧客の購入に対する割合です。州、郡、または市によって、徴収する必要のある消費税率が決まります。

顧客から消費税を徴収した後、州または地方自治体に送金し、帳簿に記録します。

心にお金がありますか?あなたは一人ではありません—すべてのビジネスオーナーはそうします。お金がなければ、起業家の夢を追い続けることはできません。当然、利益に関連する質問をすることもできます。

あなたのビジネスの財政状態を決定するために、あなたは利益を計算する方法を知る必要があります。次の純利益の計算式を使用します。

純利益 =収益–売上原価–費用

純利益を増やしたいのなら、経費を減らして収入を増やす必要があります。言うのは簡単ですよね?

あなたが経費を減らすことができるいくつかの方法があります。さまざまなベンダーを探し回って、消耗品、在庫、および機器に関するより良い取引を見つけることができます。または、削減または完全に削減できる経費を探すこともできます。

次の方法で売り上げを伸ばすことができます:

損益計算書を作成することで、ビジネスの利益を報告できます。中小企業の損益、または損益計算書は、会計期間中のビジネスの損益を要約したものです。

損益計算書は、3つの主要なセクションに分かれています。

損益計算書は、ビジネスの財務状態を観察し、外部からの資金調達を取得し、財務上の決定を行うために作成できる3つの主要な財務諸表の1つです。他の2つの財務諸表には、中小企業の貸借対照表とキャッシュフロー計算書が含まれます。

この記事は、元の公開日である2018年11月1日から更新されています。