スーパーマンがクリプトナイトの山を恐れるのと同じように、投資家はインフレを恐れています。謎の物質がManof Steelを弱体化させたように、価格の持続的な上昇は投資ポートフォリオの強さを弱める可能性があります。インフレはリターンを食いつぶし、401(k)などの投資口座の資産の購買力を低下させます。 「インフレには恐ろしい意味があります」と、MerkInvestmentsの社長兼最高投資責任者であるAxelMerkは述べています。

現金や債券などの低リターンの資産を多く保有している退職者にとって、価格の上昇は特に恐ろしいものです。たとえば、インフレ率が毎年3%上昇する場合、同じライフスタイルに資金を供給するために、今日5万ドルを費やすのに十分な貯蓄を持っている退職者は、2031年までに年間67,000ドル強、2041年までに年間90,000ドル以上を必要とします。ケンダルキャピタルによる。

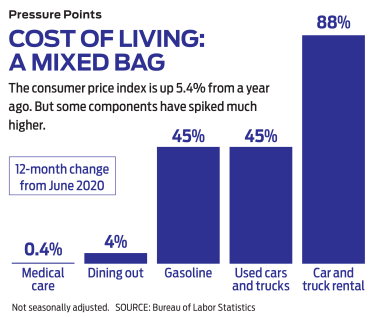

ウォール街は、少なくとも短期的には、確かにインフレを恐れています。経済の再開は、パンデミックの逆風がおさまるにつれてブームを引き起こしました。政府の刺激策によって消費者の需要が停滞した時期に、サプライチェーンのボトルネックと製品の不足によって価格が上昇しました。インフレが主に冬眠状態にあった40年間に続いて、国はガス、食料品、中古車などの物価の10年以上で最大の高騰を乗り越えています。

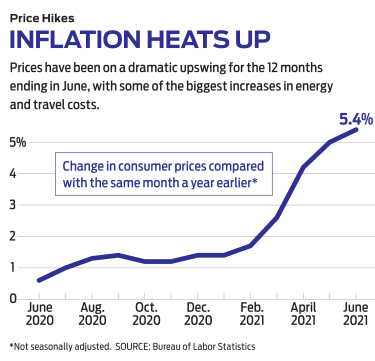

6月には、政府の主要なインフレ指標である消費者物価指数が前年比5.4%上昇し、2008年以来最大の上昇となった。サプライヤーが企業に請求する価格(いわゆる生産者価格)も6月に上昇した。 2010年以来の最速の年間ペースで、雇用主は厳しい労働市場の中で労働者の賃金を押し上げています。ファンドマネジャーは現在、インフレが最大の市場リスクであると述べています。バンクオブアメリカ証券の調査によると。

64,000ドルの質問(政府のインフレ計算機によると、1年前は60,726ドルの価値がありました):より高いインフレは一時的なものですか、それともここにとどまるのですか?連邦準備制度理事会のジェローム・パウエル総裁は、物価上昇の勢力は衰退し、2022年にはインフレ率が約2%に戻ると予測しています。 、非常にありそうもない。」ほとんどの投資専門家は同意します。それでも、Kiplingerは、インフレ率が2020年の12月と比較して12月までに5.5%に達し、2021年全体で平均4.3%になると予測しています。

株式市場の平均年間利益が10%であることが、長期的にはインフレを上回っていることは注目に値します。しかし、警戒を怠らないでください。 Bespoke Investment Groupによると、歴史的に、CPIが少なくとも3か月連続で0.5%以上の1か月の上昇に見舞われるインフレの急上昇(現在のエピソードなど)は、株式にとって逆風でした。 1973年以降の過去7回の急上昇のうち5回で、S&P 500指数は低下し、中央値で7.8%下落しました。

そして、インフレの一般的な副次的影響である金利の上昇を却下しないでください。価格の上昇圧力により、FRBは最終的に借入コストを引き上げ、債券購入プログラムをダイヤルバックして、過熱した経済を冷やし、資産価格を圧迫し、ボラティリティを刺激する可能性のある政策転換を促します。 6月、FRBは、3月に予測される2024年の開始日よりも早く、来年は利上げが行われる可能性があることを示しました。

最良のインフレ戦略は、最良のものを期待するが、最悪のものを計画することです。過去のインフレ期間から判断すると、以下の投資は、価格の上昇が続く期間に対するヘッジを提供するはずです。 (価格は7月9日現在)

財務省のインフレ保護証券を購入することにより、より高いインフレと直接戦う。 TIPSの魅力は、インフレ期に「より多くの利息を支払い、価値を高める」ことです、とモーニングスターのポートフォリオストラテジストであるエイミーアーノットは言います。 CPIで測定されるインフレ率が上昇すると、元本(債券に支払う初期価格)はより高く調整されます。調整された元本に基づいているため、受け取る関心も高まります。 TIPSは、アンクルサム(www.treasurydirect.gov)から直接購入するか、 Schwab U.S. TIPS ETF に投資することができます。 (シンボルSCHP、63ドル)、TIPSの幅広いバスケットを所有するための低コストの方法(費用比率は0.05%)。

金は、ドルが下落したり購買力を失ったりしても、その価値を維持するという評判があります。貴金属はインフレヘッジとして称賛されていますが、インフレ時のパフォーマンスはまちまちです。金は、石油価格が高騰した1970年代など、極端なインフレの発作の際に最高のパフォーマンスを発揮する傾向があります。より落ち着いたインフレ期間中はうまくいきません。

独立系調査会社であるStrategasのマネージングディレクターであるThomasTzitzourisは、次のように述べています。そして、金のパフォーマンスは「貧弱な…一目でほぼ瞬時に[FRB]の政策が厳しくなる」とTzitzourisは警告しています。それでも、ポートフォリオのごく一部を金に割り当てることは、インフレドラゴンが再び現れ、FRBがそれを飼いならすのに時間がかかりすぎる場合の保険契約として理にかなっています。

金地金自体に触れるには、 iシェアーズゴールドトラストを検討してください。 (IAU、34ドル)、イエローメタルの毎日の価格変動を追跡します。あるいは、金鉱株に投資するかもしれない、とMerkは言います。金の価格が上昇しているとき、金を地面から取り出すためのコストは固定されたままであるため、金鉱夫の利益は増加すると彼は言います。鉱業会社ニューモント (NEM、64ドル)は、BofAが推奨するインフレ促進株です。

ビットコインは、金の代替として持ちこたえられているインフレヘッジとして人気が高まっています。しかし、投機的な傾向があり、大きなボラティリティに耐えることができる投資家に最適であり、ポートフォリオの最小のスライスに限定する必要があります。ほとんどの証券会社は、クライアントがビットコインを直接購入することを許可していませんが、暗号交換であるCoinbase、Robinhoodトレーディングアプリ、または Grayscale Bitcoin Trust などの製品を介して露出を得ることができます。 (GBTC、28)。

家主が請求する不動産価格と家賃は通常、インフレ期間中に上昇するため、インフレを上回りたい場合は不動産が人気のある投資になります。ファンド会社のNeubergerBermanのデータによると、過去30年間で、米国の不動産投資信託のインデックスは、インフレ率が3%以上だった6年間のうち5年間でS&P500よりも大きな上昇を記録しました。 Vanguard Real Estate ETF を検討してください (VNQ、105ドル)。セルタワーなどの通信インフラストラクチャをリースするCrownCastleやデータセンターを専門とするEquinixなどの上場REITを所有しています。

Cornerstone FinancialServicesのマネージングパートナーであるDanMilanは、 Simon Property Group に対して強気です。 (SPG、130ドル)。サイモンの高級モールは、低価格のモールよりも持ちこたえが良く、高い家賃を払うことができると彼は言います。投資会社のスティフェルは、 CubeSmart などのセルフストレージREITに強気です。 (CUBE、49ドル)およびエクストラスペースストレージ (EXR、173ドル)。

経済が活況を呈し、インフレがしばしば上昇しているときに好調になる傾向のある株式セクターには、エネルギーが含まれます(大手石油会社を考えてみてください)。産業(重機、建築製品、航空宇宙企業);および材料、または商品関連の材料を企業に提供する会社(化学薬品、鉄鋼、その他の金属のサプライヤーなど)。

幅広い原材料生産者との接触を得るには、材料選択セクターSPDR を検討してください。 (XLB、83ドル)。トップホールディングスには、化学会社のダウと塗料メーカーのシャーウィンウィリアムズが含まれます。パーマネントポートフォリオの社長兼ポートフォリオマネージャーであるMichaelCugginoは、銅の生産者である Freeport-McMoRan を推奨しています。 (FCX、37ドル)。ゴールドマンサックスのアナリストは、塗料メーカーの PPG Industries を引用しています (PPG、$ 171)およびスコッツミラクルグロ (SMG、$ 183)は、芝生、庭、害虫駆除製品を、価格決定力と収益の大部分を利益に変えてきた歴史を持つ企業として販売しています。

Energy Select Sector SPDR ETF の上位保有 (XLE、53ドル)には、石油大手のExxonMobil、油田サービスプロバイダーのSchlumberger、エネルギー探査会社のPioneer NaturalResourcesが含まれます。産業会社に適したオプションは、フィデリティMSCIインダストリアルインデックスETF です。 (FIDU、55ドル)、CaterpillarやJohnDeereなどの重機メーカーを所有しています。

石油やガス、金、トウモロコシ、大豆、砂糖、小麦、銅などの商品に対する需要と価格の上昇を利用するには、 Invesco Optimum Yield Diversified Commodity Strategy No K-1 ETF を検討してください。 (PDBC、$ 20)。これは、この種の最大かつ最も流動性の高いファンドであり、0.59%の妥当な費用比率を持ち、課税時に厄介なK-1フォームをスキップし、今年これまでのところ同業他社の96%を上回っています。

あらゆる分野で所有するのに理想的な企業は、自社製品に対する強い需要のために、より高いコストを顧客に転嫁できる企業です、とコーナーストーンのミラノは言います。それは「企業が利益を保護するのに役立ちます」と彼は言います。ゴールドマンサックスのアナリストがこれらのチェックボックスをオンにすると言う株には、アドバンスオートパーツが含まれます (AAP、213ドル)、自分でやる人やプロの整備士への自動車部品の販売は、通勤者が仕事に戻り、アメリカ人が再び旅行するために国の道をたどるという恩恵を受けるでしょう。 Etsy (ETSY、195ドル)、ゴールドマンサックスは、独自の手作りとヴィンテージアイテム;およびプロクター・アンド・ギャンブル (PG、$ 137)は、PampersやTampaxなどのブランドを所有しており、商品コストの上昇を相殺するために、一部の製品の今後の値上げをすでに発表しています。

インフレは、固定金利の支払いがますます購買力を失い、インフレに応じて金利が上昇するにつれて債券価格が下落することが多い債券投資家にとっては陰湿である可能性があります。市場金利が上昇すると金利が高くリセットされるビジネス銀行ローンに投資することは、そのダイナミックさを回避するための優れた戦略です。

常に同じクーポン(または収入)を支払う固定金利のローンとは異なり、変動金利の債務は、金利が上昇したときに債券保有者がより多くを稼ぐことを可能にします。これらのローンは通常、元の信用に満たない企業に対して行われるため、デフォルトのリスクが高くなります。考慮すべきいくつかの選択肢は、インベスコシニアローンETF です。 (BKLN、22ドル)、Kiplinger ETF 20のメンバー(ETF 20の詳細を参照)、および T。 Rowe Price Floating Rate (PRFRX)。

ウェルズファーゴインベストメントインスティテュートによると、2000年以降のインフレ上昇の時期に、小企業株は大型株を上回りました。現在のように、経済が急速に成長しているとき、中小企業は輝く傾向があります。さらに、投資銀行UBSによると、現在、彼らはより良い利益成長の見通しを持っており、大型株に比べてより安い評価で取引されています。 Kip ETF20のメンバーである iShares Core S&P Small-Cap ETF を検討してください。 (IJR、112ドル)。

株式がもたらす成長をより有効に活用するために、ミラノは定期的に配当の規模を拡大している企業を売り込んでいます。時間の経過とともに増加が大きければ大きいほど、インフレを上回る可能性が高くなると彼は言います。彼はリノベーション小売業者のホームデポが好きです (HD、$ 322)、最近配当を10%引き上げました。これは、私たちのお気に入りの配当株のKiplinger Dividend15リストのメンバーです。ミラノはまた、スナックとソーダの巨人ペプシコを好みます (PEP、$ 149)、現在3.5%の利回りです。

最後に、米国ではインフレが海外よりも大きな問題であることを考えると、海外で多様化するようにしてください。ブルームバーグインテリジェンスのチーフエクイティストラテジストであるジーナマーティンアダムスは、特にブラジルやロシアなどの商品生産国で、新興市場の株式に強気です。 「商品に敏感な新興市場は隠れるための良い場所です」と彼女は言います。 男爵の新興市場 (BEXFX)はブラジルとロシアの両方にさらされています。これは、私たちのお気に入りのアクティブ運用の無負荷ミューチュアルファンドのリストであるKiplinger25のメンバーです。