アメリカ人が大統領を選出し、投資家がポートフォリオの結果が何を意味するのかを理解しようとすると、4年ごとに政治と金融が収束します。

歴史を振り返ると、大統領選挙のサイクルは確かに株式市場のリターンと相関していることがわかります。たとえば、月が潮を引くのと同じ時計仕掛けの方法ではありません。

選挙の結果は?衝撃はあなたを驚かせるかもしれません。

以下に、投資家が選挙の年に考慮すべきいくつかの事柄を示します。

戦争、クマ市場、不況は大統領任期の最初の2年間に始まる傾向がある、と株式トレーダーのアルマナックは言います。強気市場と繁栄の時代は後半をマークします。しかし、過去1世紀にわたって、株式市場は、選挙期間中に勢いを失う前に、大統領サイクルのほとんどで活発に動いていました。

YChartsのデータによると、1930年以来、ダウ工業株30種平均は大統領の初年度に平均10.0%、2年目に平均7.9%上昇しています。 (収益は価格のみに基づいており、配当は含まれていません。)選挙年度の前の年は歴史的に最も強く、13.3%の収益でしたが、その後大幅に減速し、選挙年度の収益は5.4%になりました。

もちろん、例外もあります。たとえば、ジョージブッシュのサービスの最終年(2008年1月から2009年1月)では、ダウは32%近く沈没しました。

しかし、現在のサイクルが平均以外のものであると言う必要はありません。ダウ工業株30種平均は、ドナルド・トランプ大統領が就任した最初の365日間で32.1%のリターンをまとめ、2年目で5.2%減少し、3年目で18.8%のリバウンドを記録しました。そして、2020年1月19日から10月19日までの間に、DJIAを代理として使用して、株価は2.5%下落しました。

政治に関してはどちらかの政党について強く感じるかもしれませんが、ポートフォリオに関しては、どちらの政党がホワイトハウスを勝ち取るかはそれほど重要ではありません。

Bespoke Researchは、1900年以来、ダウジョーンズ工業株30種平均が毎年4.8%上昇していることを示しています。従来の知識は、民主党員よりもビジネスに優しいと思われる共和党員が、あなたの株式保有にとってより有益であることを示唆しているかもしれません。ただし、そうではありません。

Commonwealth FinancialNetworkの最高投資責任者であるBradMcMillanは、次のように述べています。 「その期間の平均的な共和党政権は年間3.5%の増加を見ましたが、民主党は年間6.7%でほぼ2倍の増加を見ました。」

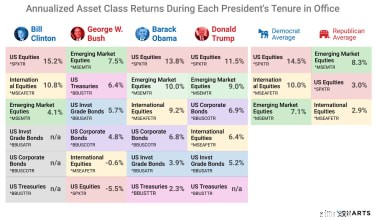

この傾向は、ここ数十年でさらに顕著になっています。 YChartsのデータによると、1993年のビルクリントン大統領就任以来、米国の株式は平均14.5%増加し、民主党は共和党の支配下にあるわずか3%に対してホワイトハウスを支配しています。しかし、明らかに、アメリカ株もトランプの下で好調でした。

興味深いことに、新興市場の株式は共和党の大統領の下で優位に立っていますが、国際株式も民主党の下でアウトパフォームしています。

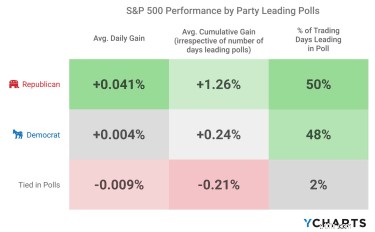

しかし、アメリカが共和党の大統領の勝利を示唆しているとき、選挙に向けて株式はより良くなります。

市場の歴史家であり、ニュースレターInvesTechResearchの発行者であるJimStackも、市場の終末を予測するヘッドラインを調整すると述べています。

「今日、多くの人がバイデン大統領が株式市場や経済に悪影響を与える可能性があることを警告している」と彼は言うが、前の選挙サイクルでトランプについて同様の警告があったと付け加えた。 「投資家は政治を無視すべきではありませんが、市場の結果が見出しに描かれているほど悲惨なものになることはめったにないことは注目に値します。」

ブラックロックのチーフ投資ストラテジストであるラス・ケーステリッヒは、もう1つの都市伝説は、政府が分割されたときに市場がより良くなるというものです。伝説の背後にある理論は、「分割された権力は両当事者を最悪の本能から救う。どちらの当事者も支配していないため、政府はやや中立化され、市場は自由に繁栄する」と彼は言う。

しかし、理論は歴史によって裏付けられていません。

YChartsは、3つの別々のシナリオで1930年に遡る株式のリターンを調べました。一方の政党がホワイトハウスと両方の議会を支配する場合、ダウは平均して10.7%の年間収益を上げます。議会が分割されている場合、株式の平均リターンは9.1%です。しかし、大統領が下院と上院の両方の反対の党にいる場合、株式はわずか7%の平均年間収益をもたらします。

しかし、それでも、これらのシナリオは、どの政党がワシントンのどの部分を支配したかによって、異なった形で展開されてきました。 1933年に遡るRBCキャピタルマーケッツのデータからのS&P 500データを使用して、このシナリオの内訳を当事者ごとに検討します。

覚えておくべき重要なことは、この情報はすべて、より広範な株式市場のパフォーマンスを見ているということです。大統領選挙は、各政党の議題と彼らが支配するワシントンの量に応じて、市場のさまざまなセクターと指標に対してより具体的な結果をもたらす可能性があり、今後も続くでしょう。

「トランプ株」と「バイデン株」の考え方は非常に現実的です。

選挙結果は株式市場のリターンを予測するのにそれほど優れていないかもしれませんが、その逆はそうではありません。

株式市場には、今後4年間で誰がホワイトハウスを故郷と呼ぶかを予測するという不思議な能力があることがわかりました。選挙までの3か月で株式市場が上昇した場合は、現職党に資金を投入してください。この3か月間の損失は、新しいパーティーの到来を告げる傾向があります。

統計は説得力があります。 1928年以降の23回の大統領選挙では、3か月前に14回の大統領選挙が行われた。これらの14のインスタンスのうち12で、現職者(または現職者)がホワイトハウスに勝ちました。 3か月の株式市場の損失が先行した9回の選挙のうち8回で、現職者は荷造りされました。これは87%の正解率です。 (この相関関係の例外は、1956年、1968年、および1980年に発生しました。)

今年の注目数:3,295人。この大統領の予測指標によると、S&P 500がその数値を下回った(そしてそれを維持した)場合、それはトランプにとって悪いニュースになるでしょう。