最近、自動車販売店に足を踏み入れると、何かに気付くでしょう。選択できる車両はほとんどありません。これは、世界的なチップ不足が製造に大きな影響を及ぼしており、半導体在庫に恩恵をもたらしているためです。

そしてそれは車だけではありません。最近では、冷蔵庫からスマートフォンまで、すべてがチップに依存しています。 COVID-19関連の不足は、その事実を実際に見通しており、チップ株がポートフォリオに属しているという考えを持ち帰るのに役立ちます。

現実には、私たちの現代の世界はチップで動いており、それらは世界経済のバックボーンを形成しています。クラウドコンピューティング、eコマース、自動運転車など、あらゆる技術トレンドは、それを実現するために大量の半導体を使用しています。

チップのすべてのものに対する需要は飛躍的に伸びています。技術研究者のGartnerによると、世界の半導体収益は昨年10.4%増加して4,662億ドルになりました。それはパンデミックの時期であり、製造業の数が全体的に減少している時期です。

現在および将来の社会におけるそれらの重要性を考えると、半導体株への投資は理にかなっています。そして、この業界の美しさは、複数のスタイルの投資に対応できることです。ハイパーグロースをお探しですか?セミはそれを持っています。しかし、あなたが着実な配当の成長を好むなら?多分価値?チップストックもこれらの面で提供されます。

6つの最高の半導体株とチップに焦点を当てた上場投資信託(ETF)を探索しながら読み進めてください。 ここにリストされている企業は、設計者や製造業者から機器や材料の企業に至るまで、半導体の世界の広い範囲をカバーしています。

Nvidia を含めずに、市場で最高の半導体株のグループを作成することはできません。 (NVDA、800.10ドル)。

さまざまな技術トレンドが展開されているため、同社は何年もの間トップパフォーマーでした。 NVDAのグラフィックカードとプロセッサは、さまざまなアプリケーションで必要とされる高速コンピューティングに最適です。これには、データセンターと人工知能(AI)が含まれます。ビットコインマイナーでさえ、Nvidiaの製品に依存しています。

この種の猛烈な需要は、急速な収益成長をもたらしました。チップメーカーの2021会計年度全体で、Nvidiaの売上は53%急増しました。その成長は、新会計年度の開始とパンデミックの衰退の中でさらに爆発しただけです。 NVDAの2022年度第1四半期の収益は、前年比84%増加しましたが、純利益は2倍以上になりました。

しかし、Nvidiaでエキサイティングなのは、成長する方法を探し続けていることです。

データセンターとAIのニーズは3イニングに過ぎず、NVDAは長いゲームをプレイしています。 Armの買収が保留されているため、チップメーカーはエンドツーエンドのエコシステムを完全に構築できるようになります。

「コンピューティングの未来は、クラウドからエッジへとさらに移行するでしょう」と、Nvidiaの創設者兼CEOであるジェンスンフアンは述べています。 「それがArmの素晴らしさです。私たちの素晴らしさはAIです。だから、AIを最先端に置く可能性を想像してみてください。」

エッジコンピューティングは基本的に、データのソースまたはその近くで行われる処理です。これは、デバイスの計算や、さまざまな小規模またはプライベートクラウドノードを介して行われる可能性があります。遅延が減少し、セキュリティが強化されるという考え方です。 Nvidiaは、クラウドとコンピューティングの未来に真剣に取り組んでいます。

NVDAの株価は安くはなく、現在の2023年度の株価収益率1株あたり17.25ドルを使用して、株価収益率(P / E)が46.4になっています。しかし、Nvidiaがテクノロジーの最先端を支え続けていることを考えると、その高い評価を正当化し続ける可能性があります。

マイクロンテクノロジー (MU、84.98ドル)は、メモリチップの大手メーカーです。これらの集積回路は、データの保存とコードの処理に使用され、スマートフォン、PC、クラウドコンピューティングネットワークなどに見られます。

MUが専門とする2種類のメモリストレージテクノロジーは、DRAM(ダイナミックランダムアクセスメモリ)とNAND(フラッシュメモリチップ)です。

2018年に、MU株はDRAMチップの洪水の矢面に立たされ、今年の下半期に株価が50%下落しました。

しかし、最近では、チップの不足とさまざまなチャネルでの継続的な需要により、DRAMチップのスポット価格が上昇しています。そして、それはマイクロンの運命を支えてきました。第3四半期のMUの収益は、36.4%増の74.2億ドルでしたが、調整後1株当たり利益(EPS)は2倍以上の1.88ドルになりました。チップメーカーはまた、2021年度にDRAMの需要が20%増加すると予測していますが、NANDの成長は30%半ばの範囲に達すると予想されています。

アナリストは、シフトは長続きすると信じています。 BMOのアナリストであるAmbrishSrivastava氏は、Micronの業績は、引き続き「供給ダイナミクス/(設備投資)規律と需要ドライバーの組み合わせによって推進される」と述べています。これらはすべて、DRAMの価格設定と収益にプラスです。

チップ株を狙う投資家にとってもプラスです。 MUはその富を株主に広めることに恥ずかしがり屋ではありませんでした。過去2年間で、同社は約30億ドルを費やして株式を買い戻しました。また、貸借対照表にはまだ約98億ドルの現金があります。

素早い。テクノロジーの最大のトレンドを挙げてください。自動運転車、自動化、モノのインターネット(IoT)、さらにはピアツーピアトランザクションをリストアップした可能性は十分にあります。 NXPセミコンダクターズ (NXPI、205.72ドル)は、これらのアイデアの多くに関与しています。

NXPIの焦点は、特殊チップ、特に接続性を扱うチップです。産業用機械をインターネットに接続し、車を他の車や通信ネットワークに接続し、サーモスタットをHVACユニットに接続するチップについて話しています。

NXPセミコンダクターズは、モバイル間決済で使用され、チェックアウトレジスタで携帯電話を「タップ」できる近距離無線通信(NFC)チップも作成しました。

NXPセミコンダクターズの問題は、1対2のパンチに悩まされていることです。第一に、中国との貿易戦争で売上高が打撃を受けた。その後、COVID-19の大流行により、多くのコネクティビティ製品の需要が減少しました。その結果、NXPIの収益はここ数年で少し落ち込んでいます(2019年は前年比5.6%減、2020年は3%減)。

しかし、このリストにある多くの半導体株のように、おとぎ話はより幸せな結末を迎えており、収益はようやく本格化し始めています。

2021年の第1四半期に、NXPIはパンデミックの最低水準を41%上回る売上成長を報告しました。これらの売上高のマージンも改善されました。 NXPは現在、より高度な特殊チップをより高い価格で販売しています。それが会社の収益性にもつながっています。同社は第1四半期に1株あたり8セントの損失と比較して1.25ドルのEPSを報告しました。

おそらく、NXPIのストーリーの最も良い部分は、チップの在庫が安いままであるということです。リバウンドの中での成長の見積もりを考えると、それはわずか21.5のフォワードP / Eのために持つことができます。これは、より広範なS&P 500よりも少ないです。将来の焦点を考えると、これは長期的に魅力的な評価です。

成長の側面で退屈することは、 Texas Instruments を説明するための最良の方法である可能性があります (TXN、192.30ドル)。

TXNは、基本的なアナログチップとグラフ電卓に歯を食いしばっています。同社は1950年代から存在しており、トランジスタと集積回路の初期の進歩の多くはここで行われました。このビジネスは依然として関連性があり、テキサスインスツルメンツは前四半期に約33億ドルのアナログ収益を生み出しました。これは、総売上高の約76%に相当します。

本当の勝利は、テキサスインスツルメンツがサードパーティではなく独自のファウンドリを使用していることです。これにより、現在のチップ不足から隔離されています。

さらに良いのは、半導体の世界における革新の歴史です。 TXNはその栄光に座っていません。過去5年ほどの間に、同社は静かにそして迅速に特殊チップのメーカーにも変身しました。最近、Texas Instrumentsは、IoT、自動化、再生可能エネルギー、バイオセンシング、ヘッドアップディスプレイなどをカバーする多数のハイテクソリューションを提供しています。

利益率の高い特殊半導体とその安定したアナログ事業を組み合わせることで、キャッシュフロー成長マシンが生まれました。昨年のパンデミック時には、TXNのフリーキャッシュフローマージンは38%に達しました。

テキサスインスツルメンツもその現金にけちではありません。同社は、パンデミックの真っ只中にある13%の利上げを含め、過去17年間連続で配当を増やすことができました。買い戻しのチャンピオンでもあり、2020年に26億ドルの株式を買い戻します。

全体として、Texas Instrumentsは、タンク内で十分に成長している、より安定した成熟した半導体株の1つです。

ASMLホールディングについて聞いたことがない可能性が高いです。 (ASML、690.84ドル)。しかし、会社は業界にとって不可欠です。このリストにある他の半導体ストックとは異なり、ASMLは実際にチップ自体を製造または設計していません。

それが行うことは、半導体を製造するために必要な機器を作成することです。そして、さらに重要なのは、高度で特殊な半導体です。

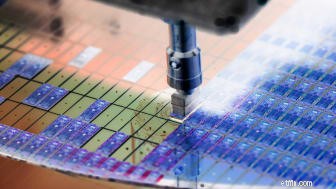

ASMLは、極紫外線(EUV)リソグラフィシステムに関しては、町で唯一のゲームの1つです。これらのシステムは、光を使用して回路パターンをシリコンウェーハに印刷します。 EUVを使用すると、ナノメートルを詰め込み、狭いスペースで計算能力を拡張できます。それがなければ、このリストにあるすべての特殊半導体メーカーは職を失うことになります。

この事実により、ASMLは利益とキャッシュフローのマシンになりました。最新の四半期の機器メーカーの売上高は52億ドルでした。四半期中に76枚のリソグラフィーユニットしか販売しなかったことを考えると、それほど粗末ではありません。勝利は、その機器が非常に高い値札とマージンを備えていることです。当四半期の粗利益率は53.9%でした。これにより、第1四半期のEPSは前年比で244%増加しました。

「5G、AI、高性能コンピューティングソリューションなどの長期的な成長ドライバーによるデジタルインフラストラクチャの構築は、メモリだけでなくロジックの高度で成熟したノードの需要を刺激します」と同社のCEOであるPeterWennink氏は述べています。

言い換えれば、テクノロジーのトレンドとイノベーションが必要な場合は、ASMLにアクセスしてそれを実現する必要があります。そのため、同社は現在、2021年全体で全体の収益が30%増加すると予測しています。

そのすべてがASMLの前進P / Eを46にしています。安くはありませんが、半導体の世界での重要性を考えると、それは正当化されます。

半導体株に関しては、台湾半導体 (TSM、$ 120.16)は、間違いなく世界で最も重要である可能性があります。それでも、TSMは、その設計に関連する知的財産を実際には所有していません。

TSMはファウンドリであり、他の企業のサードパーティメーカーのように機能します。半導体を製造するのは複雑で費用のかかるプロセスです。そのために、大多数の企業は自社のチップを大量生産するためにファウンドリに頼っています。

台湾セミコンダクターの勝利は、1980年代に純粋なファウンドリモデルを作成し、その先発者の地位を利用して地球上で最大のチップメーカーになったということです。昨年だけでも、同社は500を超えるさまざまな顧客向けに11,617種類のチップを製造しました。全体として、TSMはファウンドリの総市場シェアの57%を占めています。

それらの異なる種類には、ロジックチップと特殊チップが含まれます。過去数年間、Taiwan Semiconductorは、特殊チップの生産を拡大するために多額の設備投資を費やしてきました。その成長と支出は続くと予測されています。

TSMは、今年だけで280億ドル以上、今後3年間で1,000億ドル以上を費やす予定です。 Fortuneによると、同社の最高財務責任者であるWendell Huangは、この支出の大部分はTSMの最先端のプロセスである7 nm、5 nm、3nmのチップセットに向けられると述べています。

この支出は、TSMがSamsungやIntel(INTC)のような小規模なライバルをリードし続けるのに役立つ可能性があります。これらのライバルは、最近、高度なチップへの多額の支出を発表しました。

半導体が不足している時代にTSMが主要なチップメーカーであることを考えると、株価収益率は32.5で、少し高価になっています。しかし、今日急落しようとしている投資家は、待っている間、増え続ける配当を支払われます。

最近はすべてにETFがあります。半導体ストックも例外ではありません。そして、現代世界に対する業界の全体的な利益と重要性を考えると、これは広く考えることが良い賭けになる可能性がある1つの例です。

iShares Semiconductor ETF (SOXX、454.22ドル)はその賭けをする方法です。

SOXXは最近、PHLX SOX Semiconductor SectorIndexからICESemiconductor Indexへのインデックス変更を受けましたが、考え方は同じです。

ETFは、チップ設計者、機器メーカー、ファウンドリを含む30の異なる半導体名のバスケットを追跡し、セクターを所有するためのバランスのとれた幅広いアプローチを提供します。このリストのすべての株式がファンドに含まれており、NVDAがトップの持ち株です。

そしてETFにはかなり成功した歴史があります。 5月までの過去10年間で、SOXXは年間平均23.5%の収益を上げています。さて、それは以前に追跡されたベンチマークでしたが、ファンドの現在のインデックスは非常に似た構造になっています。 ETFの新しいインデックスもうまくいっています。毎年、iシェアーズセミコンダクターETFは20%近くを返しました。

インデックススイッチは、iSharesが運用コストを削減するためのより多くの方法でした。これらの費用について言えば、SOXXの費用比率は0.46%と低くなっています。

結局のところ、テクノロジーのバックボーンを果たし、ポートフォリオに半導体を追加しようとしている投資家にとって、iShares SemiconductorETFはまさにそれを行うための簡単で低コストの方法です。

SOXXの詳細については、iSharesプロバイダーサイトをご覧ください。