Keppel DC REITとM1のNetCo取引は、おそらくこれまでに見た中で最も珍しい取引だと言わざるを得ません。

これは奇妙なケースであり、答えよりも推測が多いです。

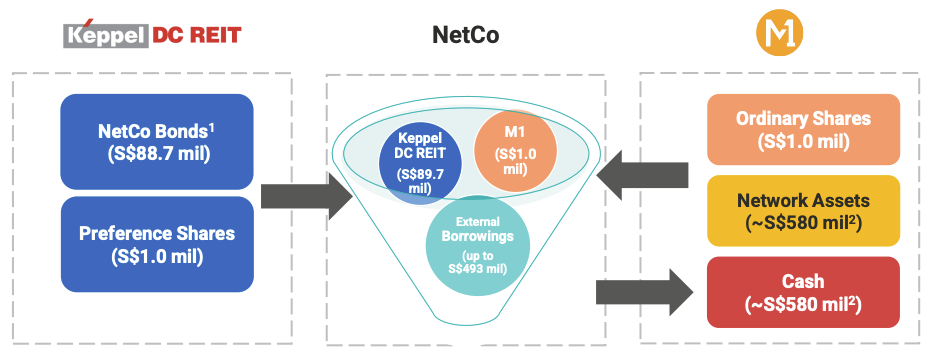

M1は、ネットワーク資産(モバイル、固定、ファイバー資産)を「NetCo」と呼ばれる別のエンティティに5億8000万シンガポールドルで販売しています。 Keppel DC REITは、NetCoが発行した8,870万シンガポールドル相当の債券と100万シンガポールドル相当の優先株を購入しています。 NetCoによる4億9,300万シンガポールドルの外部借入と比較すると、これは少額です。

M1は、引き続きNetCoの資産の唯一かつ排他的なユーザーです。 M1は、ネットワークの保守と修復も担当し、その見返りとして月額サービス料金を受け取ります。契約は15年間続きます。

基本的に、これはセールアンドリースバックスキームです。

これは短期的にはまともな取引ですが…

Keppel DCREITがNetCoの資産や株式を購入していないことに気づいたかもしれません。代わりに、債券と優先株を購入しています。

これはREITにとっては珍しいことです。

さらに、NetCoはデータセンターではなく、通信インフラストラクチャの所有者です。今年の初め、Keppel DC REITは、この取引に適合するために、データセンターの純粋な遊びを維持するのではなく、デジタル資産を含めるようにその任務を拡大しました。

NetCo債は、年間9.17%の利息を支払っています。かなり高いように見えますが、リースが短く、通信インフラストラクチャの減価償却費が高いことを考えると、適切な場合があります。債券の保有期間は15年で、NetCoとM1の間の合意期間に沿っています。

もう1つのトリッキーな問題は、これらの債券がREITが通常享受している税控除の対象とならない可能性があることです。 Keppel DC REITは、シンガポール金融管理局(MAS)に、これらの債券を適格プロジェクト債務証券(QPDS)として取得し、利息収入に対する法人税の支払いを回避するよう申請している最中です。

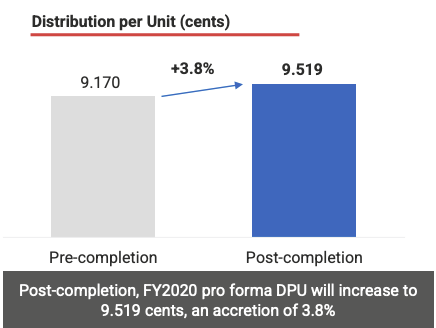

QPDSアプリケーションが成功した場合、ユニットあたりの分配(DPU)の増加は3.8%になります。

QPDSアプリケーションが失敗した場合、DPUの増加は約3.1%になります。

いずれにせよ、それは DPUの追加投資です。 この点で投資主に適しています。

しかし、これには代償が伴います。

マンデートの拡大により、Keppel DCREITのデータセンタープレミアムが犠牲になったと思います。それが純粋なプレイデータセンターとして残っていれば、より高い価格の倍数を命じることができたでしょう。

現在、より多くのプレーヤーが参加していることを考えると、データセンターのスペースを競うのははるかに難しいと思います。また、シンガポールでは、現時点で新しいデータセンターの構築は許可されていません。供給が限られている一方で、データセンターの買収に対する需要は高いです。したがって、マンデートを拡大することで、Keppel DCREITはデータセンタースペースの外で成長し続けることができます。

これは短期的にはまともな取引ですが、Keppel DCREITは長期的にはデータセンターの成長に焦点を当てる必要があります。

つまり、KeppelCorpはこの取引の最大の受益者です。 Keppel DC REITが脇役を務めている間、彼らは主役です。

Keppel CorpはM1の約80%の株式を所有しており、M1資産をNetCoに売却することでバランスシートが軽くなりました。これは、アセットライトビジネスモデルを実行するという2030年のビジョンの一部であり、資産の投棄が始まりました。M1のネットワーク資産をNetCoとKeppel Offshoreに、MarineをSembcorpMarineに販売します。

これは金融工学の芸術です–あなたは株の認識を形作ることができます。

このゲームプレイは、CapitaLandのリストラによって見られました。これにより、資産の多いビジネスが民営化され、資産の少ない不動産投資管理ビジネスが引き続き上場されました。後者はより望ましいビジネスであり、リストラ後の株価は好調であることがわかります。

次善の策は、キャピタランド帝国全体がまったく変わっておらず(組織が異なるだけです)、キャピタランド帝国の最終的な支配権は同じ経営陣と最大の株主にとどまっていることです。魔法。

ケッペル社についても同じことが言えます。アセットライトビジネスになるという目標は、その知覚価値を向上させるでしょう。この取引は、彼らの日常業務には実際には影響しません。 M1は、ネットワーク資産がNetCoに売却された場合でも、ネットワーク資産の使用、保守、および修復を継続します。 M1(および間接的にKeppel)は、コントロールを失うことなく、販売から現金を受け取ります。

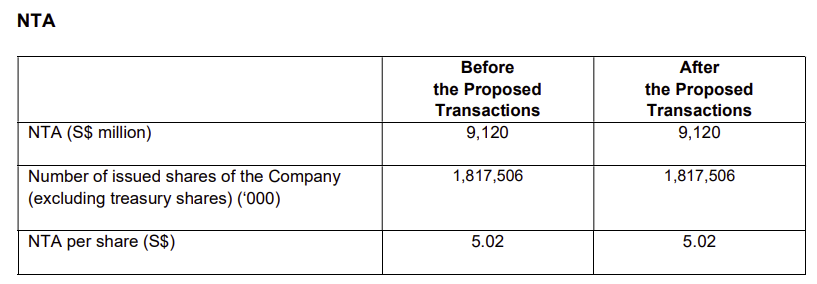

この取引では、Keppel Corpの簿価または純有形資産(NTA)に変更はありません。

魔法は細部で起こります。 M1はKeppelCorpの子会社であり、前者の固定資産は後者の貸借対照表に統合されています。 NetCoへの資産の売却により、固定資産は減少し、現金は増加します。その結果、資産の質が向上しました。取引は簿価で行われたため、KeppelのNTAは取引後に変更されません。

NetCoはKeppelCorpの子会社ではないため、その負債はKeppelの財務諸表に統合されていません。それでも、M1はまだNetCoの100%普通株を所有しています。それは実際には非常に素晴らしいものです–売却とリースバックはダイベストメント取引として構成されています。

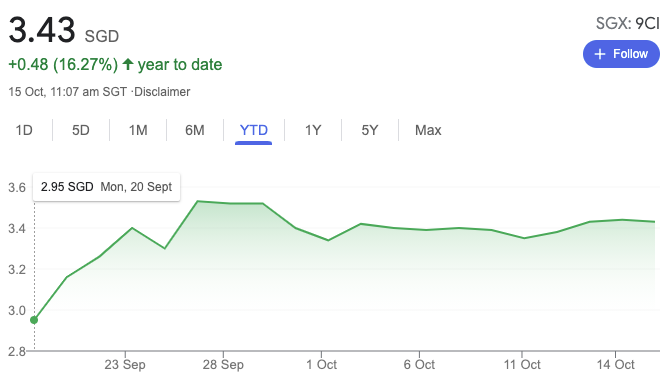

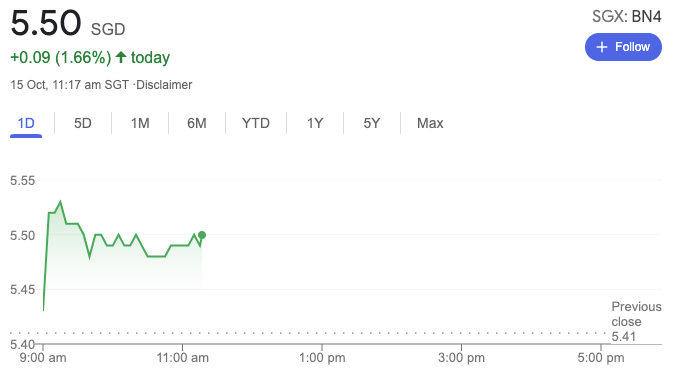

それはすべて知覚に関するものであり、成功でした。この取引が正式に開始された後、ケッペル社の株価は上昇しました:

今後9年間で、Keppel Corpからの合併や買収、リストラ活動が増えることを期待しています。

これは部屋の中の象です。資産価値の85%を特別目的事業体であるNetCoに貸すのに十分寛大な人ですか?

そして、価値の15%に相当するKeppel DC REITの債券を考慮すると、取引は100%債務で行われました!

これは私自身の疑いであり、私は間違っている可能性があります。関係するすべての当事者に利害関係があることを考えると、最も可能性の高い資金提供者はテマセクだと思います。

M1の資産だけでは、別のビジネスの信頼を形成するにはおそらく十分ではなかったでしょう。最近、電話会社の資産を気に入っている投資家はほとんどいません。これらの資産は引き続きケッペルの業績を低下させており、オフショア事業の低迷がケッペルにも多くの頭痛の種を与えています。ケッペルは、メトリクスを改善するためにいくつかの資産を売却することに熱心です。テマセクは、この場合の最後の手段の購入者であることがよくあります。

金融業者の身元は明らかにされていないので、それは誰の推測でもあります。

これは認識を変える取引であり、これまでのところKeppelCorpで機能しています。KeppelDCREITは、今後15年間、年利9.17%の高金利でまともな取引を行っています。

私たちの優良企業の多くは業績が悪く、彼らを活性化させる圧力があります。一部のビジネスは世界的なトレンドの影響を受けており、特に混乱しているため、数週間または数か月でビジネスを立て直すことができないため、これは簡単な作業ではありません。認識の再構築とシフトは、最も簡単で迅速な方法です。

シンガポール社には変化の海が訪れるでしょう。これはほんの始まりに過ぎません。