選択できる投資指標は非常に多く、初心者が株式を評価するときにどちらを使用するかを決めるのは大変なことです。

株式を評価するための最も古典的な指標の1つは、株価純資産倍率または株価純資産倍率です。

価格は株式の株価を指します。

帳簿とは、会社の簿価を指します。純資産価値(NAV)または株主資本とも呼ばれます。簿価は、総資産から総負債を差し引いて計算できます。これは、個人の純資産を計算する方法と似ています。資産は200万ドルですが、銀行に100万ドルの借金があるため、純資産は100万ドルになります。

考えられる3つのシナリオを実行してみましょう。

まず、株価純資産倍率=1 、

方程式の両側で簿価を掛けると、次のようになります。

これは、株価が会社の簿価で取引されていることを意味します。 。この場合、在庫はかなり評価されていると言えます。

第二に、 1を超えるPB比率 、

方程式の両側で簿価を掛けると、次のようになります。

これは、株価が簿価よりも高く取引されていることを意味します。 会社のと株価は過大評価されています。

第三に、株価純資産倍率が1未満 、

繰り返しますが、方程式の両側で簿価を掛けると、次のようになります。

これは、株価が簿価よりも低く取引されていることを意味します。 会社の株価は過小評価されています。

したがって、PB <1は、過小評価されている株式の良い兆候と見なされることがよくあります。

ただし、PB <1は一部の企業には適用されない場合があります。株価は永久に簿価を上回って取引される可能性があるため、PBが1を下回る可能性はありません。

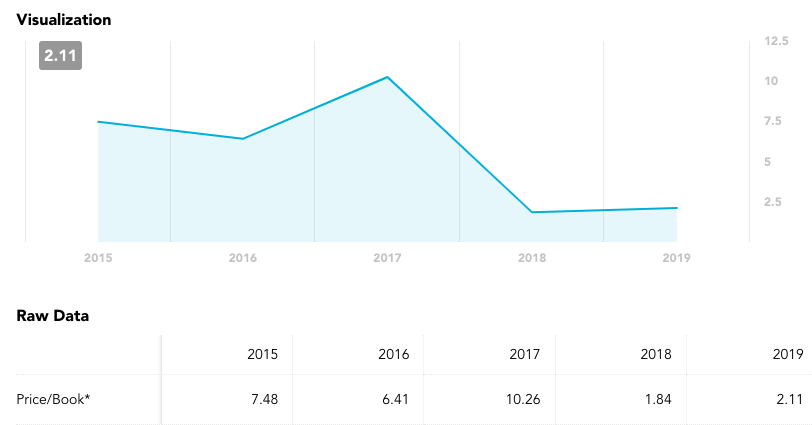

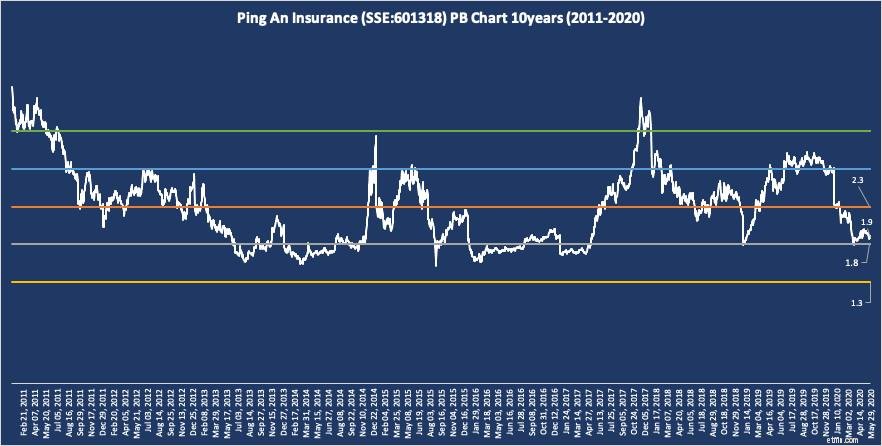

以下は、Ping An Insurance(SSE:601318)用のDrWealthアプリのスクリーンショットです。たとえば、過去の株価純資産倍率が1を下回ることはありません。

このような場合、アナリストは株式のPB範囲をプロットし、平均PB比率を決定する場合があります。 過小評価の新しいベンチマークとして。たとえば、Ping An Insuranceの平均PB比率は、過去10年間で2.3でした(下のグラフの赤い線で示されています)。したがって、PB比率が2.3未満の場合、Ping AnInsuranceは過小評価されていると判断できます。

簿価を使用する利点は、簿価が前年比で大きく変動しない安定した数値であるということです。これは、収益やキャッシュフローなどの他の数値については言えません。簿価の安定性により、PB範囲チャートのプロットが可能になります。

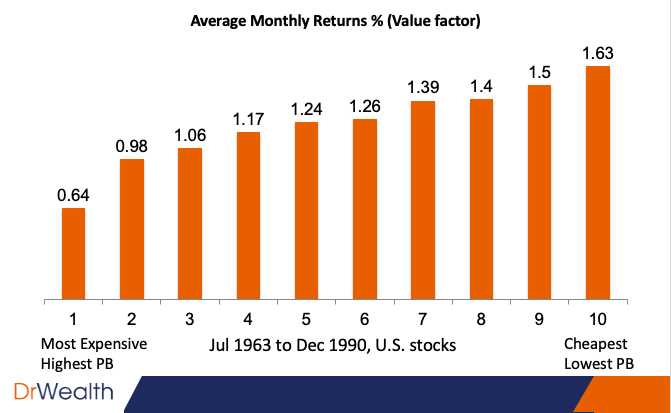

1992年にPB比率が機能することが証明されました。ノーベル賞受賞者のユージン・ファーマと研究パートナーのケネス・フレンチは、予想される株式収益の断面図というタイトルの研究論文を共同出版しました。 。株価純資産倍率の代わりに、ファーマとフレンチはその逆数、つまり株価純資産倍率を使用しました。しかし、彼らは同じことを測定します。

調査によると、株価純資産倍率が高い(または株価純資産倍率が低い)と、収益が高くなります。私は彼らの調査結果を以下にグラフ化しました–グループ1とグループ10には、それぞれ最高のPB比率と低いPB比率の株が含まれていました。グループ10は、株価純資産倍率が高い他のグループと比較して、最も高いリターンを提供しています。

この発見は最終的にファーマ-フレンチ3因子モデルの認識につながり、一部の投資ファンドはこれを投資プロセスの基盤にしました。

株価純資産倍率は、不動産や金融資産などの原資産が貴重であるため、不動産会社や金融会社にとって非常に役立ちます。これらの資産の評価は、確立された方法論によって決定されます。これらの共通の基準と一貫性は、評価額に信頼の空気を提供するために重要です。

会計は有形資産の評価に非常に優れていますが、デジタル経済の評価には弱さの兆候が見られます。テクノロジー企業は資産が少なく、簿価は低いことがよくあります(またはマイナスになることさえあります)。これは、テクノロジー企業の最も価値のある資産が、簿価に含まれていない人材、イノベーション能力、デジタルプラットフォームであるためです。したがって、株価純資産倍率はテクノロジー企業を評価するのに役立ちません。

バリュー投資の父であるベンジャミン・グラハムは、控えめな株価純資産倍率を持っていました。彼はネットネット投資戦略を考案し、それはバリュー投資家が今日でも株式市場にアプローチする方法に影響を与えました。彼の計算では、彼は現金(流動資産)などの最も流動性の高い資産のみを考慮し、不動産などの長期資産は無視しました。会社の正味純価値は常に簿価よりも低くなるため、安全マージンが増加します。スクリーナーを使用してネットネット株をスクリーニングできます。さらにサポートが必要な場合は、ネットネットハンターが作成したこの有料ニュースレターを検討してください。

また、Conservative Net Assset Value(CNAV)と呼ばれる別のバージョンも開発しました。同様に、現金や不動産などの優良資産の全額のみを考慮し、その他の低品質の資産を50%割引します。詳細については、こちらをご覧になるか、このウェビナーでデモをご覧ください。

株価純資産倍率は使いやすく、広く入手可能です。 1未満のPB比率は通常、株式が過小評価されていることを意味しますが、一部の株式はPB 1を下回って取引されない場合があります。その場合、取引履歴に基づいて平均PB比率を決定する必要があります。平均株価純資産倍率を下回って取引されている場合、その株式は過小評価されていると見なされます。

低いPB比率はより高いリターンをもたらすことが証明されていますが、デジタル経済における限界も示しています。テクノロジー企業は、多くの有形資産や高い簿価を持っていません。したがって、テクノロジー企業に株価純資産倍率を使用することは適切ではありません。ただし、株価純資産倍率は、不動産や現金などの有形資産を持つバリュー株に引き続き関連しています。