私を保守的と呼んでください、しかしFAANG株(またはFacebookがその名前をMetaに変えた今、MANGAまたはMAMAA株と言うべきです)は私のお気に入りの中にあります。 FAANGは、Facebook、Apple、Amazon、Netflix、およびGoogleの略です。これらは、確かな実績とプラスのキャッシュフローを持つ大型株企業です。今日は、そのうちの1つであるGoogle(別名アルファベット)について説明します。

その検索エンジンの優位性を考えると、Googleという単語は、インターネットで情報を検索するアクションを説明するために、英語の辞書で動詞になりました。そのような優位性を持つ企業はいくつありますか?

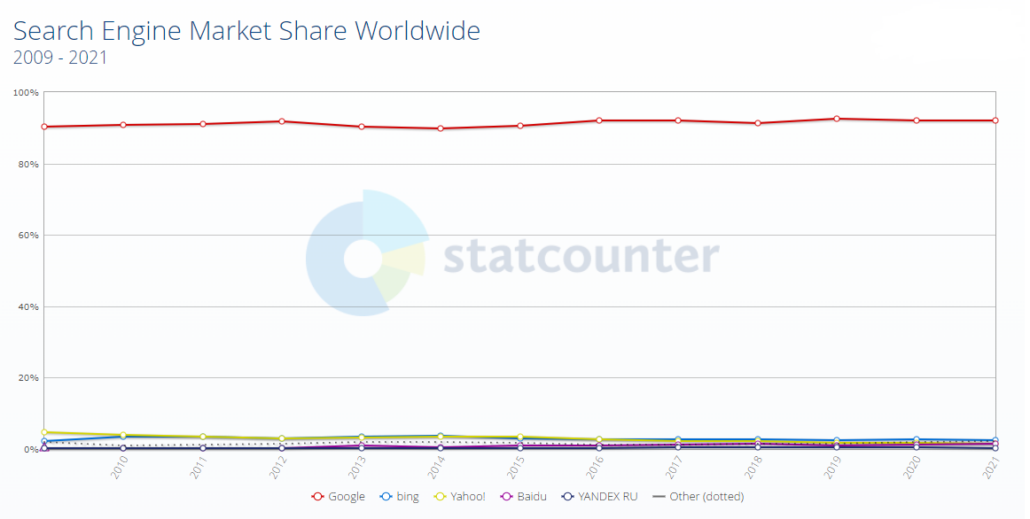

同社は現在、世界の検索エンジン市場の91.4%の市場シェアを持っています。次に近い競争相手であるMicrosoftが所有するBingでさえ、市場の3.14%しかなく、はるかに遅れています。実際、過去10年間、この数値はそれほど変化しておらず、Googleの堀の強さを示しています。

過去5年間、Googleが持っているこの堀は、株価のパフォーマンスに反映されています。 Googleの親会社であるAlphabetIncは、広範なS&P500インデックスを上回っています。

広告はGoogleの収益の大部分を占めています。ただし、同社はサービスを拡大して、メール、生産性向上ツール、エンタープライズ製品、モバイルデバイス、その他のベンチャーを含めています。

これらはすべて、Googleサービス、Google Cloud、その他の賭けの3つのセグメントに分けることができます。

Googleサービスのコア製品とプラットフォームには、Android、Chrome、Gmail、Googleドライブ、Googleマップ、Googleフォト、Google Play、検索、YouTubeが含まれます。

このセグメントには、 Google Pixelスマートフォン、Chromecast、Google NestHubスマートディスプレイなどのハードウェアアイテムも含まれます Googleソフトウェアが提供するデジタルエクスペリエンス全体を統合するため。

このような製品は連携して機能し、広告、アプリの販売、アプリ内購入、デジタルコンテンツ製品、YouTubePremiumやYouTubeTVなどの定期購入ベースの製品で受け取った料金から収益を生み出します。

グーグルがクラウド上に設立されたことを考えると、クラウドサービスを含むように提供を拡大することは論理的でした。 Google CloudPlatformとGoogleWorkspace(旧称G Suite)は、同社のエンタープライズ対応クラウドサービスの2つです。

Google Cloud Platformでは、デベロッパーはアプリケーションを構築、テスト、デプロイできます。

一方、Google Workspaceは、Gmail、ドキュメント、ドライブ、カレンダー、Meet、その他のアプリを含むコラボレーションツールのセットであり、リアルタイムのコミュニケーションを支援します。

次に、Google Cloudは、これらのプラットフォームを提供することで、ユーザーに請求される料金を通じて収益を上げます。

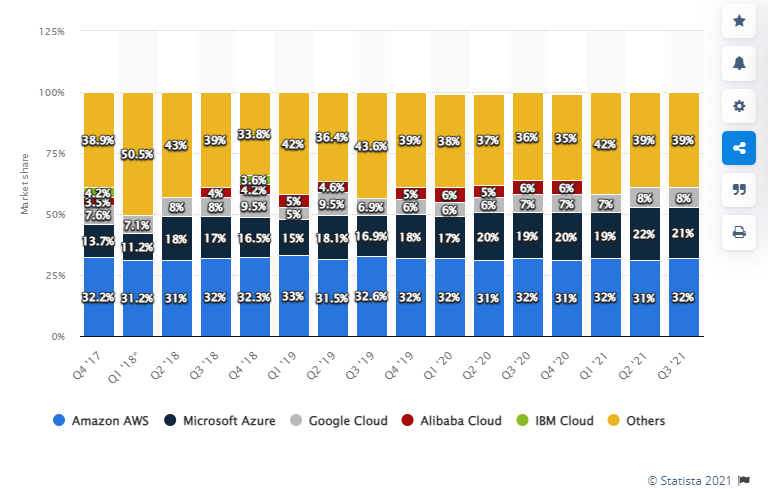

執筆時点で、Statistaは、Amazon Web Services(32%)およびMicrosoft Azure(21%)と比較して、Googleのクラウドインフラストラクチャスペースでの市場シェアは8%であると報告しています。

このような大規模な組織にとっての課題の1つは、合併や買収を通じて拡大する能力です。立法者はほぼ確実に彼らの動きを精査し、成功する実施を困難にするでしょう。

それにもかかわらず、Alphabetは社内で新しいテクノロジーに大胆な賭けを続けています。研究開発から商品化の初期段階まで、さまざまな開発段階に及ぶ賭け。

ウェイモ 昨年、アリゾナ州フェニックスで公共、商用、完全自律型の配車サービスを開始しましたが、誰にとっても安全で簡単な交通手段の実現に取り組んでいます。

本当に は、健康上の成果を改善するためのツールとプラットフォームを開発しています。そのうちの1つは、最近Covid19との戦いで使用されました。

最後に、 DeepMind へのGoogleの投資 、50年前のタンパク質フォールディングの課題を克服し、生物学研究をスピードアップする可能性のある、AIを活用した大きなブレークスルーを達成したAIシステム。

もちろん、これらは初期段階のベンチャーであるため、多くの不確実性があります。とはいえ、ギャンブルが報われれば、会社を前進させるのに役立つかもしれません。

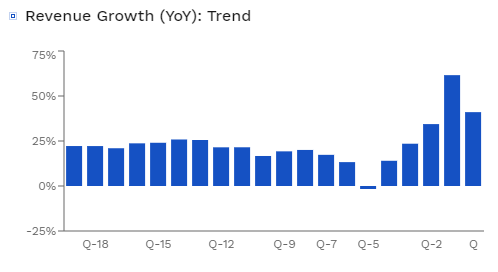

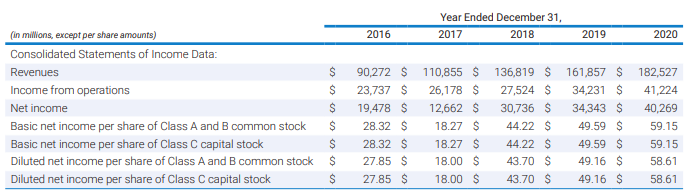

Alphabetの収益は、過去5年間着実に成長しています。

2020年に終了する会計年度の総収益は、以下の増加により、前年比13%増の1,825億ドルでした。

米国、EMEA、APAC、およびその他のアメリカ大陸は、それぞれ850億ドル、554億ドル、326億ドル、および94億ドルの収益をもたらしました。

直近の四半期では、収益は41%増加し、営業利益率は2020年度の23%から現在は32%に改善しました。

このマージンにより、AlphabetはBigTechの同業者の中でリストのトップに近くなります。

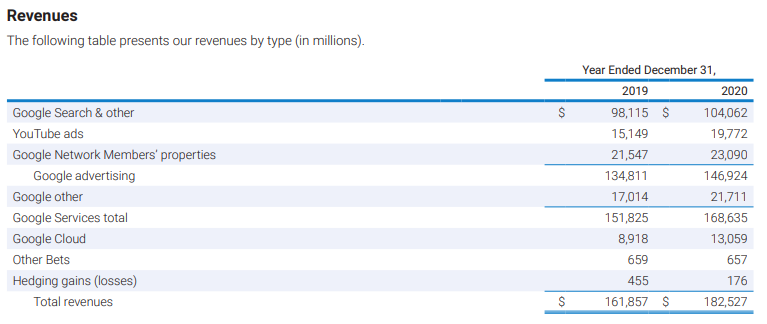

収益の内訳、つまりGoogleサービス、Google Cloud、その他の賭けを見てみましょう。

会社の収益の大部分は、Googleサービスからのものです。これには、 Google検索やその他、Youtube広告、Googleネットワークメンバーのプロパティ、Googleその他が含まれます。

2019年から2020年にかけて、Google検索とその他の収益は59億4700万ドル増加しました。これは主に、特にモバイルデバイスでのユーザーの採用と使用の継続的な増加による検索問い合わせの増加によるものです。広告主の支出が増え、広告フォーマットと配信の改善が改善されました。

YouTubeの広告収入も、同期間に46億2300万ドル増加しました。

最後に、Googleのその他の収益は2019年から2020年にかけて46億9,700万ドル増加しました。これには、GooglePlayからの収益が含まれます。 Google Nestのホーム製品、Pixelbook、Pixelスマートフォン、YouTubeの非広告。これには、YouTubePremiumやYouTubeTVの定期購入、その他のサービスが含まれます。

これらは優れた開発であり、最近の四半期で強化されています。企業がパンデミックから抜け出すにつれて、より多くの企業が広告に費やしています。

検索連動型広告の収益は、直近の四半期で40%以上増加しました。これは、すばらしい見返りです。 Youtubeの広告収入も今年これまでに57%増加しました。これは、同社がケーブルテレビからYoutubeのようなプラットフォームへの顧客のシフトの恩恵を受け続けているためです。

Alphabetの新進気鋭のセグメントはGoogleCloudでしょう。 2019年から2020年にかけて、Google Cloudの収益は4,141百万ドル増加し、2020年には合計13,059百万ドルになりました。

このセクションは、アルファベットのムーンショットなど、現時点ではそれほど重要ではないいくつかの事業セグメントで構成されています。このセグメントからの収益はわずかですが、Alphabetが正常に商品化できれば成長しないという意味ではありません。

大きな数字は印象的ですが、もっと重要なのは…

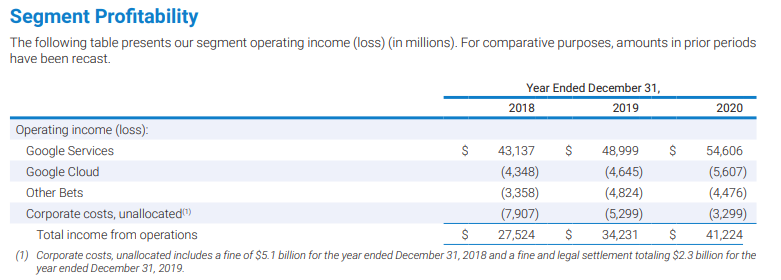

現在、Googleサービスセグメントのみが利益を上げています。

Google Cloudの収益は急速に伸びており、2020年の総収益の7%を占めていますが、このセグメントは依然として収益を失っています。それでも、クラウドサービスの巨大なアドレス可能な市場を考えると、Alphabetが成長し続ければ、ほぼ確実にもう1つの非常に収益性の高いベンチャーになるでしょう。

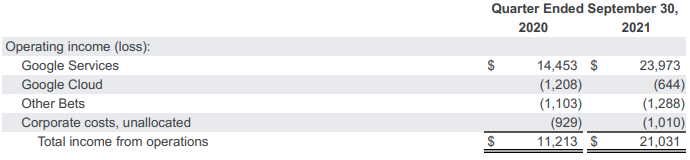

実際、以下の直近の四半期の結果は、会社の損失が縮小していることを示唆しており、これは良い兆候です。

最近の四半期の営業利益も大幅に改善しました。

Alphabetにはいくつかのハードルがあります。

私の意見では、Alphabetがユーザーの注意を引き付け続ける能力は、当面の最大の脅威です。これらのユーザーを失うと、Alphabetは広告収入のかなりの部分を失うことになります。

長期的には、メタバースの開発はAlphabetに課題をもたらす可能性があります。メタバースは、広告の進化における次のステップになる可能性があります。将来、より多くの企業がメタバースに広告を出す可能性があります。これは、Alphabetがその分野に参加しない場合、重大なリスクとなる可能性があります。

ただし、これはすぐには発生せず、Alphabetはまだ快適な位置にあります。しかし、彼らは警戒を緩めることはできません。彼らが革新しないのであれば、混乱する準備をしておくほうがよいでしょう。

広告業界ではアルファベットだけではありません。 Meta(Facebook)のような巨人は、常に消費者の眼球をめぐって競争しています。

経営陣はこれらの課題を理解しており、競合他社を以下にリストしています。

Alphabetは、広告ビジネスとは別に、以下との競争にも直面しています。

Alphabetの株価収益率は28.09で、5年間の平均に近いです。

株価収益率がそれぞれ36.13と66.31であるMicrosoftやAmazonのようなビッグテックのライバルと比較すると、Alphabetの現在の評価は公正または割引されているように見えます。

PEG比率を使用すると、企業の成長に価格を付けることができます。PEG比率が1以下の企業は、多くの場合、安価であると見なされます。

AlphabetのPEG比率は現在1.07で、業界平均の3.51よりも低くなっています。そのため、Alphabetは、この価格で投資家にとってお買い得なようです。

Alphabetが優れた投資であると確信している場合は、購入する株式のクラスを決定する必要があります。 Alphabetのシェアは、クラスA、B、Cの3つのカテゴリに分類されます。

このような分割は、創設者の意思決定の管理を維持するために行われました。クラス構造の概要は次のとおりです。

クラスAとクラスCのみが市場で取引されており、価格は一般的にロックステップで変動します。ただし、クラスAは議決権があるため、通常は割増料金で取引されます。

より多くのユーザーがオフラインからオンラインに移行するにつれて、Alphabetは引き続きメリットを享受し、この会社が引き続き繁栄することは間違いありません。

2021年、Alphabetの株価は、好調な収益と利益率の向上により急上昇しました。その強力なファンダメンタルズを考えると、その現在の価格は購入するのに最適な時期に見えるかもしれません。それでも、Alphabetが成長軌道に追いついていない、またはマージンを維持していない場合、投資家は注意する必要があります。

P.S.あなたがより速い速度であなたのポートフォリオを成長させるために高成長のハイテク株を探しているなら、グーグルはあなたにとって遅すぎるかもしれません。私たちの超成長SaaSトレーナーであるChengは、ポートフォリオを20%以上のCAGRで成長させるために、高成長のハイテク株を選ぶ方法を共有しています。彼のライブウェビナーにご期待ください。

開示:著者は上記の株式を所有していません。