あなたが株式市場への投資家であると誰かに話すときに、この質問をされたことはありますか?

特定の言葉が言い換えられているにもかかわらず、私はこの質問を何度も聞かれたことを知っています。

ただし、メインメッセージは明確です。

平均的な個人投資家は、自分のゲームでプロを打ち負かすことができますか?

ウォールストリートのワンアップ 、伝説的な投資家であるピーターリンチは、彼の「アマチュア フィデリティの数十億ドル規模のマゼランファンドを管理するというのアプローチにより、彼はアメリカでナンバーワンのマネーマネージャーの1人になり、史上最も成功した投資家の1人になりました。

1977年5月から1990年5月まで、リンチはマゼランをキャプテンし、S&P 500のわずか15.52%に対して、年率29.06%のリターンを達成しました。状況を説明するために、マゼランに1ドル、マゼランに1ドルを投資した場合のリターンを見てみましょう。 S&P500。

彼のマントラは単純です:

平均的な投資家は、自分の分野の専門家になることができ、ほんの少しの調査を行うだけで、ウォール街の専門家と同じくらい効果的に勝ち株を選ぶことができます。

この巨大な記事では、ピーター・リンチの本から得た重要なポイント、つまり、ピーター・リンチの株式投資に関する一般的なガイドラインを分析したいと思います。

Peter Lynchが教えるレッスンは、5つの簡単なポイントに分けることができます。

この本で説かれている最初のルールは、専門家の話を聞くのをやめることです。 !

つまり、ホットなヒント、証券会社からの推奨事項、お気に入りのニュースレターからの最新の「見逃せない」提案を無視して、自分の調査を支持することを意味します。

実際、アマチュア投資家には多くの組み込みの利点があり、悪用された場合、専門家や一般的な市場よりも優れたパフォーマンスを発揮するはずです。

これは、次の要因によるものです。

専門家は、多額の資本にアクセスできるため、非常に深いポケットを持っています。ただし、これにより、中小規模の時価総額の株式に投資できないため、不利になります。ファンド全体のパフォーマンスに意味のある影響を与えることはありません。

ウォーレンバフェットが小さな葉巻株への投資から会社全体の買収に移行したのはこのためです。

平均的な個人投資家が利用できる機会は、大規模投資家のそれよりもはるかに多いです。 Pasir Ris池での釣りと比べると、魚の海からの釣りのようなものです。

それを利用する必要があります。

未知の会社で異常に大きな利益を上げるチャンスと、確立された会社でわずかな金額しか失うことの保証の間で、専門家は後者に飛びつきます。

成功は1つのことですが、失敗したときに見栄えが悪くならないことがより重要です。これは、ファンドマネージャーは従業員であり、彼らの仕事はおそらく彼らのパフォーマンスに依存するためです。

クライアントは、Goodland Group Ltdで大勝するのではなく、DBSやKeppelで小額を失ったというニュースを聞きたがっています。

一方、一般の人にとっては、あまり知られていないカウンターを購入した理由について、早朝や深夜に電話をかけてくれる人は誰もいません。

潜在的な反発に直面するために20分の長い説明スクリプトを準備することなく、私たちは独自の決定を下します。

したがって、Peter Lynchは、時間をより生産的に活用できるため、このような利点を活用して市場で実行することを推奨しています。

何よりも悪いことに、不幸なことにストックタンクがあったとしても、投資の決定や行動に影響を与える可能性のある事前の判断を批判する人は誰もいません。

ファンドマネージャーが他の人のお金を管理しているという事実のために、これらのファンドマネージャーが自由に使える資本の量を決定するのはクライアントです。

これらの人々は通常、知識のある投資家ではなく、クマの市場でお金を引き出し、ブルズでお金を戻す傾向があります。これは、人がすべきことの正反対です。これにより、ファンドマネージャーは、すべてが高すぎる場合は資本が多すぎ、すべてが安価に販売されている場合は資本が少なすぎるというジレンマを抱えています。

一方、私たちは私たち自身のファンドマネージャーであり、いつ資本を出し入れするかを決定する唯一の力を持っています。これは、資本を有意義に戦略化する場合に重要な利点をもたらします。

あなたが無視することを学ばなければならないあなたの弱い心以外のストックタンクがあなたの資本を引き出すようにあなたを呼ぶ人は誰もいないでしょう。 (リンチは心理的側面を非常に重要視しています。これについては次のセクションで説明します)

現在のシステムでは、多くの大規模な機関がその適合性を認識し、同数のアナリスト(さまざまな業界や企業を追跡する研究者)がそれを購入または追加リストに入れるまで、株式は本当に魅力的ではありません。

これは、株式の分析レポートがリリースされるまでに、スマートマネーが現在報告している価格と比較してはるかに安く魅力的な価格で株式をすでに購入していることを確認する必要があることを意味します。

したがって、リリースされたこのような「購入」または「追加」レポートに依存して自社株を特定するのではなく、独自の基準で自社株を選別することをお勧めします。

これはまた、そのような分析レポートがあなた自身の投資期間と比較してより短い期間の期間を持っているという事実によるものです。アナリストは、設定した価格目標に基づいて株式の格付けを行います。通常、これらの目標は12か月(1年)の期間で提供されます。

投資家(スウィングトレーダーではない)にとって、1年間株式を所有することにはリスクが伴います。

行動経済学者のデボントとタラーは、人々が合理的に決定を下さないことに気づきました。彼らの決定は、彼らが対処しなければならない膨大な量の認知エラーによって歪められました。

したがって、1年間の保有期間を持つことは、市場が最終的にはことわざの計量機として機能するのに時間がかかるため、投資家を市場の変動にさらします。

保有期間の詳細については、ファクターベースの投資ガイドをご覧ください。

私たちは皆、次のように言う機会があります。 「これは素晴らしいことです。在庫が気になります」 プロのアナリストが最初の手がかりを得るずっと前に。

私たちは皆、平均的な人よりもよく知っている特定の業界、製品、サービスを持っています。あなたはレベル99の魔術師の忍者であり、触れるすべてのゲームを支配しているので、おそらくあなたはゲーム業界についてもっと知っています。おそらくあなたはファッション業界で働いていて、最新のトレンドと同期しています。

リンチは、平均的な人は年に2、3回、時にはそれ以上の見込み客に出くわすと述べています。

肝心なのは、私たち全員が日常生活を通じて上場企業に関する貴重で関連性のある情報を持っているということです。これは、専門家がまだ知らないか、100時間の研究を費やして達成した情報です。

ピーター・リンチは、人間の感情が私たちをひどい株式市場の投資家にしていると述べています。

無知な投資家は絶えず3つの感情的な状態に出入りします:

彼/彼女は心配している 市場が下落した後、または経済が低迷したように見えた後、彼/彼女はバーゲン価格で良い会社を買うことができなくなりました

その後、次のブルランが到着すると、彼/彼女はより高い価格で再入場し、コンパテントを取得します 彼らの持ち株が増えているからです。これはまさに、現在の価格に対してファンダメンタルズをチェックし、それが過大評価されて膨らんでいるかどうかを判断するのに十分な心配が必要な時間です(しかし彼/彼女はそうではありません)。

最後に、彼/彼女の株が困難な時期に落ち、価格が彼/彼女が支払ったものを下回ったとき、彼らは降伏 とsnitで販売しています。

多くの人が自分たちを「長期投資家」と呼んでいます 」しかし、次の大きな下落(またはわずかな利益)までのみ、その時点で彼らはすぐに短期投資家になり、巨額の損失または時折のわずかな利益のために売り切れます。

秘訣は、あなたの腸の感情を信頼することを学ぶことではなく、むしろそれらを無視するように自分自身を訓練することです。会社の基本的なストーリーが変わっていない限り、株を支持してください。

リンチは、市場の浮き沈みと金利に関する果てしない憶測を無視すれば、長期的には、基本的に正しい選択をすればポートフォリオが報われることを約束します。

ウォーレンバフェットのこれまでで最大の長期投資の1つ(ワシントンポスト)でさえ、最初の数年間は完全に敗者のように見えました。

ワシントンポストの株は、バフェットの購入後、約20%タンクに入れられ、3年間そこにとどまりました。それは約220万ドルの紙の損失でした。しかし、ウォーレンは財務諸表を再検討し、ビジネスのファンダメンタルズに大きな変化はなかったことを発見しました。したがって、彼は市場がポストの真の価値を実現するのを待って待つことにしました。 2007年末までに、彼のポストへの出資は14億米ドルに達し、これは10,000%以上の利益になります。

長期的なリターンが大きい株式は、短期的には投資を非常に苦しめる可能性があります。

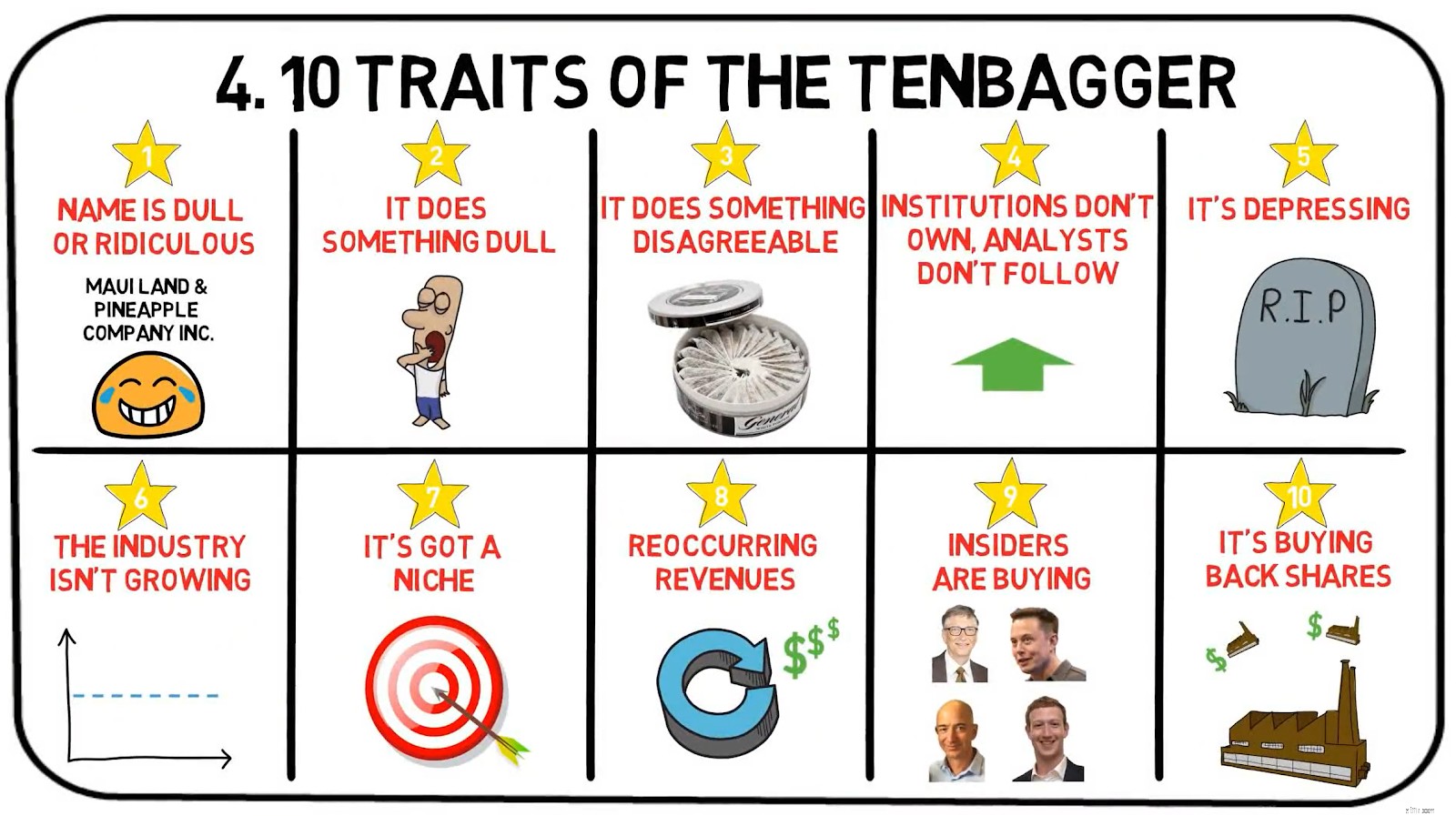

伝説的な「テンバガー」は、リンチが購入価格の10倍に値上がりした株を表すために使用する表現です。ウォールストリートのワンアップでは、彼はそのようなテンバガーが包含するべきいくつかの特徴をリストアップしています。

彼の本の中で、ピーター・リンチはすべての中で最も偉大な会社を思いついた –理想的なリンチテンバガー。

この神話上の会社はCajunCleansersという名前です。

それは、夢の企業の属性についての章で説明された魔法の会社ピーター・リンチでした。

Cajun Cleansersは、亜熱帯湿度の被害者である家具、珍しい本、カーテンからカビの染みを取り除くという退屈なビジネスに従事しています。ニューヨークやボストンからケイジャンクレンザーを訪れたアナリストは一人もいませんし、その株を購入した機関もありません。

カクテルパーティーでケイジャンクレンザーに言及すると、すぐに自分自身と話し合うことになります。それは耳を傾けるすべての人にとってばかげているように聞こえます。

全国に急速に拡大している間、ケイジャンクレンザーは信じられないほどの売り上げを上げています。同社は、衣類、家具、カーペット、バスルームのタイルからあらゆる種類の汚れを取り除く新しいジェルの特許を発表したばかりなので、これらの販売はまもなく加速します。この特許は、ケイジャンに探していたニッチを与えます。

同社は、毎年の分割払いで生涯の染み保険を提供することを計画しています。この保険は、あらゆる表面で発生する可能性のある将来の染み事故をすべて確実に取り除くために前払いすることができます。

株式は7年前のIPOで8ドルでオープンし、すぐに10ドルに上昇しました。その価格で、重要な取締役は彼らが買うことができる限り多くの株を買いました。

私は会社を訪問し、訓練を受けた甲殻類がゲルの製造を監督できることを知りました。

Cajun Cleansersは架空のビジネスですが、伝説的なマゼランファンドマネージャーの目にはテンバガーがどのように見えるかを感じることができます。前述のストーリーの説明は、私たちの真っ只中にあるいくつかの企業のビジネスモデルと既存の環境からそれほど遠くありません。

ホットストックは、通常、価値のある既知のランドマークの見えないところで急速に上昇する可能性がありますが、それらをサポートする希望と薄い空気しか存在しないため、同じように急速に下降します。

Bonitas Researchがプレミアムスキンケア会社の利益の信憑性と合法性を疑問視する28ページのレポートを公開した後、急落したホットストックであるBestWorldを見てみましょう。

最も人気のある業界で最もセクシーな株以外に、ピーター・リンチが絶対に避けたい株の4つの特徴を次に示します。

誰かがその株を次の「Facebook」または次の「Google」と呼ぶときは注意してください。ほとんどの場合、そうではありません。

実際、これらは単なるマーケティング戦術であり、さらに読むように誘惑するために戦術的に配置されたクリックベイトです。

「この株、ABCXYZ社は、Facebookを1株あたり2ドルで購入するようなものかもしれません」

多くの場合、彼らはそのような株を大手企業に例え、それを関連性のあるものにし、伝聞で購入する無知な投資家を引き付けます。

これは、順番に、彼らを誘惑し、あなたが知っている次のことは、彼は引退のための貯蓄の半分をABCXYZの株の購入にコミットし、彼が早くボートに乗ったことを友人にこっそりと宣伝します。

多様化と呼ぶ人もいますが、リンチは悪い決定を悪いと呼ぶのが好きです。 化する。

株を買い戻したり配当を上げたりする代わりに、収益性の高い企業はしばしば愚かな買収にお金を吹き込むことを好みます。

多くの場合、会社の拡大が中核事業に関連しているかどうかを自問する必要があります。

架空の(誇張された)例には、次のものがあります。

さて、それはばかげているように聞こえますが、そのような買収のアイデアが経営陣とリーダーシップの審査をどのように通過したのか疑問に思います。難しい真実は、そのようなお粗末な拡張が存在するということです。

人々の苦痛なハイフラックスの教訓を利用すると、会社が水ソリューションの革新から電力とエネルギーの生成に拡大するにつれて、明らかに不快な悪化の事例を見ることができます。

シンガポールとアジアで最初のプロジェクトであるTuaspring統合水力プロジェクトは、効率レベルを高め、淡水化のコストを削減することが期待されていました。

発電所は2016年に開設され、ハイフラックスのエネルギー事業への最初のベンチャーでした。

HyfluxがTuaspringを除外して、利益と収益を報告する方法を選択していることに注目してください。

これは、Tuaspringが会社の収益と利益を圧迫したためであり、Hyfluxは、損失の主な理由の1つとして、地元のエネルギー市場の「長引く弱さ」を述べました。

その運命的なレッスンについて詳しくは、こちらをご覧ください。

これらの株は「ロングショット」と呼ばれます。

彼らはしばしば、あらゆる種類の癌を治療したり、地球温暖化を解決したり、世界平和を創造したりするなど、奇跡的なことをする寸前であると考えられています。

ささやき株には催眠効果があり、通常、物語には感情的な魅力があります。ステーキがないことに気付くのを忘れてしまうほど、シズルが食欲をそそる場所です。

モリンガエリクサーがあらゆる種類の病気を解決することを約束するMLMスキームのように聞こえます…

あなたがそれらでお金を失ったという事実以外にこれらすべてのロングショットに共通していたのは、それが実体のない素晴らしい物語を持っていたということでした。

売上の25〜50%を単一の顧客に依存している会社は、不安定な状況にあります。

1人の顧客の損失がサプライヤにとって壊滅的であり、そのトップラインに莫大な犠牲を払っている場合、リンチはサプライヤへの投資に慎重になります。

2018年、 AEMホールディングス は、主要な顧客の1つに大きく依存していましたが、同社によって明確に特定されていませんが、米国で最大のチップメーカーの1つであり、約 93%の貢献をしたIntelであると考えられています。 総収入の

これはまた、弱い交渉の立場であり、会社はこの唯一の顧客によって圧迫され、その影響を受ける可能性があります。

この本の最後の章で、リンチは、深く掘り下げる前に、株について学びたい重要なことのいくつか(すべてではない)の要約チェックリストを開示しています。

勤勉な調査を行う場合、ピーターリンチの自家製のシンプルさに惑わされないでください。厳密な調査は、彼の成功の基礎でした。

素晴らしいアイデアの最初の火付け役をフォローアップするとき、リンチは、購入する価値のある株に対して満たされると期待したいくつかの基本的な価値を強調します。

お気づきのように、Peter Lynchは、Quantitativeに飛び込む前に、QualitativeAnalysisを使用して株式を識別します。

ただし、ウェルス博士では、定性的な分析を行う前に、株式の定量的な分析を行う必要があると考えています。

そうすれば、あなたに害を及ぼす可能性のある感情的な偏見を無視することができます。

私たちは両方のアプローチが仕事をすることを強調したいと思います、ただあなたの研究でどちらかを忘れないことを忘れないでください。

すべての株式調査は、定量的および定性的要素から生まれています。

これまでに役立つことを学んだことを願っています。次の数回のセッションでは、ピーターリンチが使用した3つの株式カテゴリに飛び込みます。それらは:

PeterLynchには実際には6つの株式カテゴリがあることに注意してください。遅い栽培者、Stalwarts、速い栽培者、循環、アセットプレイ、ターンアラウンド。

また、私と同じようにアメリカのナンバーワンのマネーマネージャーに感銘を受け、感動した場合は、彼の本の購入を検討することができます。電子的に本を読むことがあなたのスタイルである場合、Kindleバージョンはより安くなる可能性があります。

ちなみに、私たちは構造化された投資戦略を共有するために定期的な入門コースを開催しています。独自の成長株を見つけるために独自の戦略をいくつか組み合わせた方法を知りたい場合は、こちらで詳細をご覧いただけます。

Stalwartsはかつての急成長企業であり、成長が遅く、信頼性の高い大企業に成長しました(年間3%が予想される平均です )。

さらに、堅固な企業は、必要で常に需要のある商品を生産しています( 食料、水、電気、石油を考えてください ) 、これにより、強力で安定したキャッシュフローが保証されます。

彼らはトップマーケットのパフォーマーになることは期待されていませんが、手頃な価格で購入した場合 頑固者は、4〜5年間の保有期間で約 50%程度の大きな利益をもたらします。

必要な製品から生み出される強力なキャッシュフローのために、頑固者は一般的に配当を支払うことができます。

Stalwartsの例には、マクドナルド、SBSトランジット、プロクターアンドギャンブルが含まれます。

さらに、Peter Lynchは、StalwartsのP / E成長率(PEG)が1.0未満であることを要求しました。 PEG比率は、企業の株価収益率を除算して計算されます。 (PE) 収益成長率による比率 。

Lynchは、PEGが1.0未満の企業は低価格であり、PEGが0.5未満の企業は非常にお買い得であると考えていました。これは理解しやすいです。なぜなら、PEGが1未満の会社を購入した場合、1ドルの利益成長に対して 1ドル未満支払うことになります。そして、より多くの費用を支払うことは、すべての投資の基本原則です。

配当を支払う企業の場合、リンチはさらに配当利回りを考慮して、利回り調整済みPEG比率を算出しました。ウォルマートは、リンチのスタルワートストック手法の良い例としてよく引用されています。

ある時点で、ウォルマートは20倍近くのPEと交換しました。つまり、平均的な投資家は1ドルの収益あたり20ドルを支払うことになります。

リンチは、会社はまだ20〜30%で成長しており、さらに成長の余地があると判断しました。

これは、投資家が支払うであろう収益に対する実際の価格が、今後数年間、毎年20〜30%低くなることを意味します。 20ドルはお買い得でした。そしてウォルマートは失望せず、今後20年間で20〜30%の成長を続けました。

これで、Stalwartsの特徴のいくつかがわかりました。

株式の選択をさらに厳しくするためにいくつかの基準を追加し、調査対象の最良の株式のみに焦点を絞りました。これらは、シンガポールでStalwartsを見つけるために使用する最終的な基準です。

上記の基準は、かなり自明である必要があります。

上記の基準を踏まえて、本日取り上げる3つのスタルワートを候補に挙げました。これは、大きな成長の可能性があると考えています。さらに、すべての株式には、テンバガーの次の特性の1つ以上があり、投資したものの10倍の潜在的なリターンを表します。

| 時価総額 | 2億5300万ドル |

| 過去の配当利回り | 3% |

| サンセット業界ではない | はい |

| PE比率 | 21.73 |

| 業界平均株価収益率 | 23.8 |

グラフに示されているように、ジャンボの収益は前年比で増加しており、2017年の1億4500万ドルから2018年の1億5300万ドルに5%増加しています。

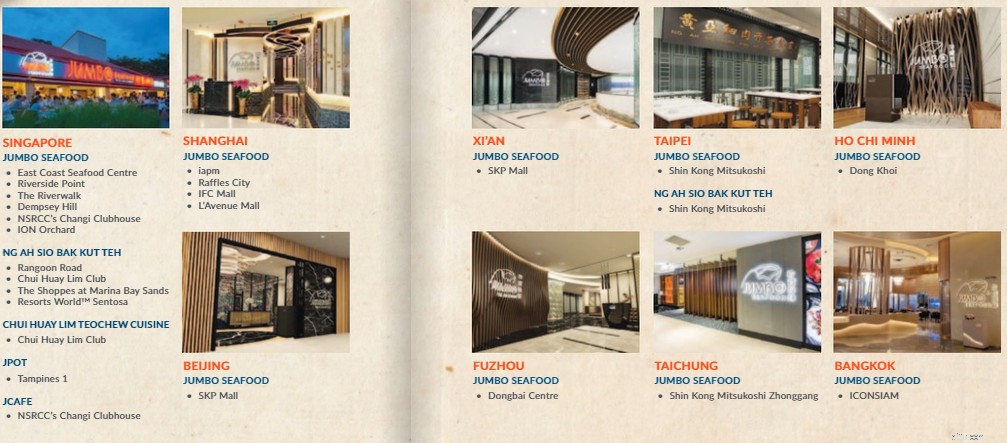

また、ジャンボが中国やその他の地域でより強固な足場を築くことを目指しているため、収益の伸びは維持されるか、さらには増加すると予想されます。

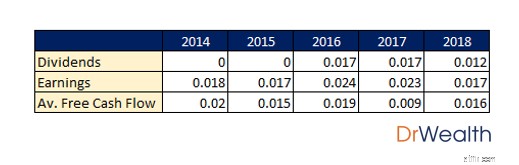

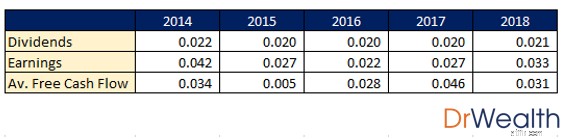

ジャンボは新規株式公開以来過去3年間配当を行っており、その収益とフリーキャッシュフローは2017年を除いて分配された配当を上回っています。

これは、北京、上海、台湾、ホーチミン市への前例のない拡大によるものです。これは、2017年のフリーキャッシュフローの減少とそれに続く2018年の配当分配の減少を正当化するものです。

ジャンボは、次の3つのアプローチで成長の見通しに取り組むことを目指しています。

レストランのポートフォリオを多様化することで、成功したシーフードビジネスモデルの一部をNg Ah Sio Bak KutTehなどの他のブランドに複製することができます。したがって、これは、グループがそれをうまく実行できれば、グループにとってもう1つの有益なベンチャーになる可能性があります。ジャンボは、中国にNg Ah Sio Bak Kut Tehを紹介する予定であり、今後12か月間に、台湾に少なくとも1つのNg Ah Sio Bak Kut Tehアウトレットを、シンガポールにもう1つのTsui Wah HongKongスタイルの「ChaChaanTeng」アウトレットをオープンする予定です。 。

さらに、海外の消費者市場に拡大することにより、ジャンボはより多くのアドレス可能な消費者ベースにさらされます。

彼らがシンガポールで行ったのと同じくらいうまくブランドを構築することができれば、グループには明るい見通しがあります。

エッジシンガポールは本日、ジャンボがソウル江南に最初のフランチャイズ店をオープンしたことを報告しました。これにより、アジア全域のジャンボシーフードの集計は18になり、バンコク、福州、ホーチミン、台北、台中にフランチャイズ店があります。

ジャンボの中国への投資と拡大は、現在、収益の約 20.4%を占めているため、成熟し始めています。 そのような数字は、中国での成功の強力な証拠です。

リーダーシップと経営陣が、中国でのように成功裏に店舗を拡大することにより、さまざまな地域で市場での地位を確立した場合、当社の売上高は前例のない成長を遂げる可能性があります。

同社の収益成長の基盤となっている本拠地に、ジャンボはIONオーチャードに店舗を開設しました。

これは、高級ショッピングとエンターテインメントのベルトであるオーチャードでの最初のレストランとして重要なマイルストーンを示しています。これは、ジャンボが海外展開の真っ只中にある一方で、主要な販売元を維持するために、関連性を維持し、国内市場で拡大することが依然として重要であることを示しています。

ニッチです

ジャンボという名前を聞いたとき、最初に頭に浮かぶのは間違いなくチリクラブ/ペッパークラブです。それはまさにジャンボのニッチであり、シンガポールの象徴的で有名な郷土料理の1つを販売し、そのことで有名です。

彼らのチリクラブの専門知識を磨く以外に、ニッチを持っていることはジャンボを非常に口コミに優しいものにします、それはあなたのビジネスについての情報を広めるより多くの機会を意味します。

競争の激しい外食産業に存在するジャンボのようなレストランにとって、そのような競争上の優位性を持つことは重要です。これにより、顧客維持率が高いために新しいシーフードの入り口が存在する場合でも、売上に大きな影響を与えることはありません。

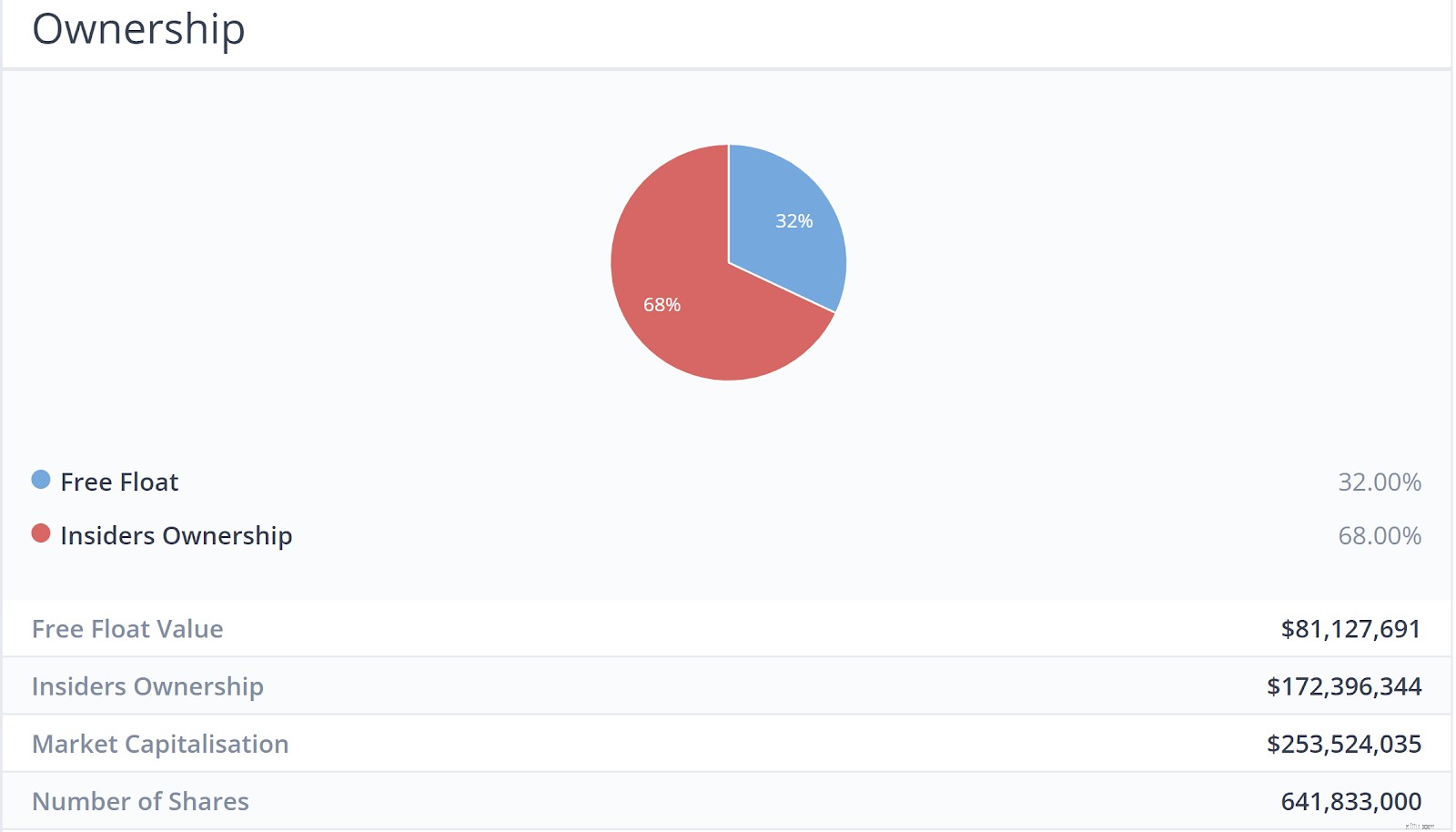

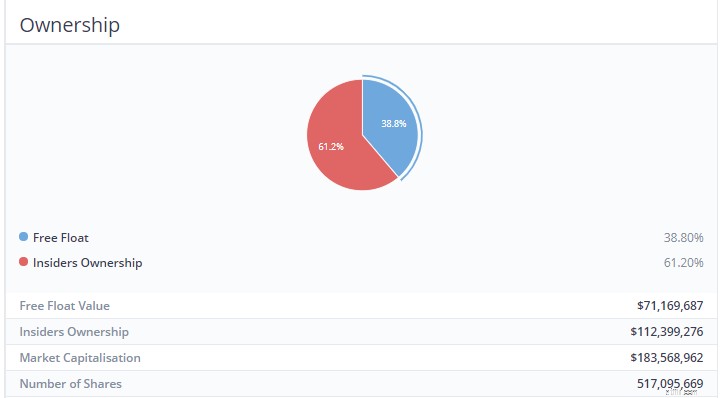

Skin in the Game (Insiders are buying/owning shares)

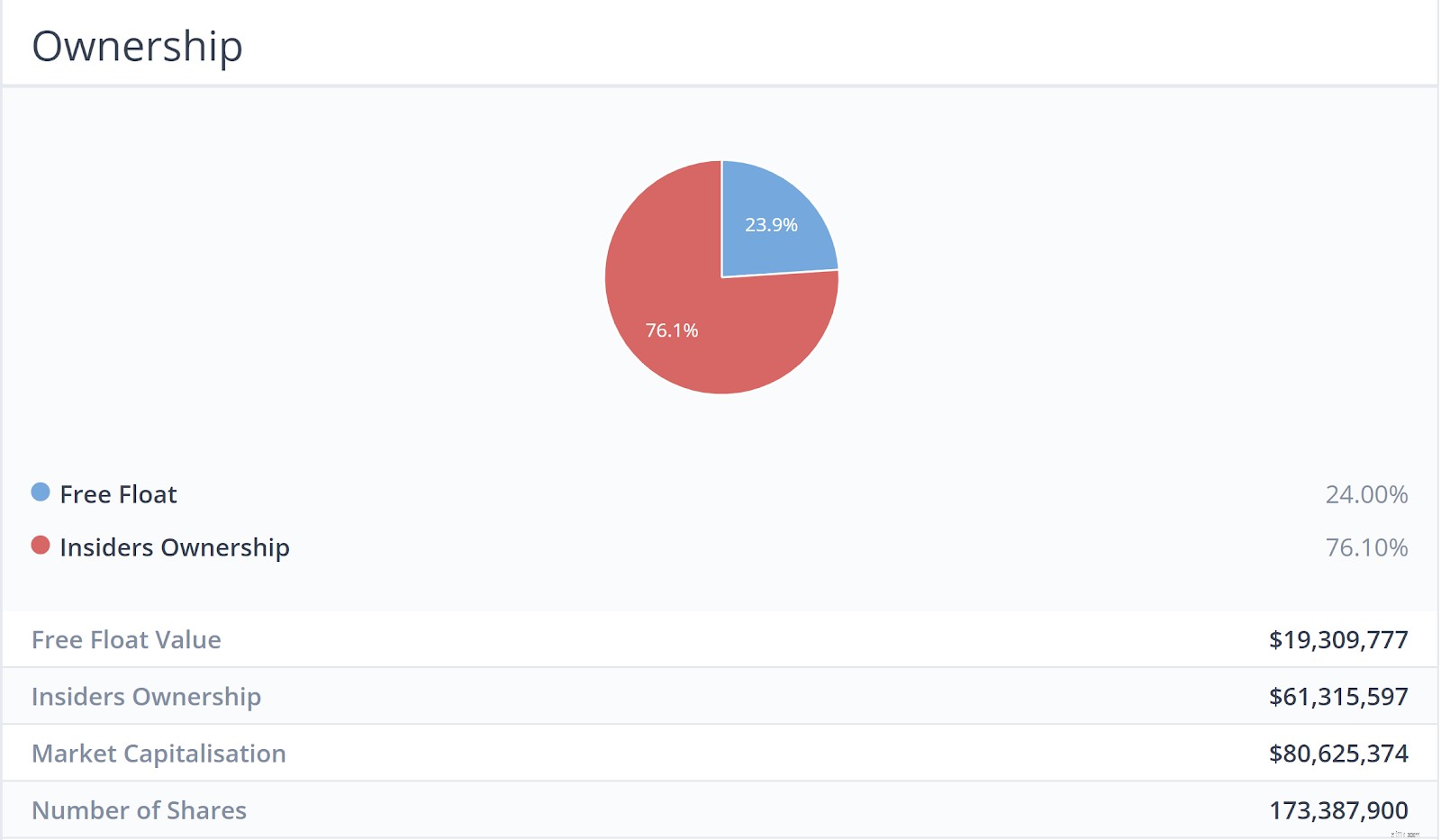

If the Chairman or the CEO of a company owns more than 50% of shares in the company, their interests are more likely to be more aligned with the shareholders.

That is because they are unlikely to take actions to harm their own wealth and would look towards improving the prospects of the company.

As can be seen, insiders of the company owned a majority of the shareholder-ship. Therefore, it proves that the management has skin in the game.

The Company is buying back Shares

Buying back shares is the simplest and best way a company can reward its investors, according to Peter Lynch.

If it has faith in its own future, then it would invest in itself, just as shareholders do.

Jumbo has been doing just that, posting notices from 31st May – 11th June on their daily share buy-backs.

| Market Cap. | $81M |

| Historical Dividend Yield | 4.27% |

| Not in Sunset Industry | Yes |

| PE Ratio | 24.22 |

| Industry Average PE ratio | 23.8 |

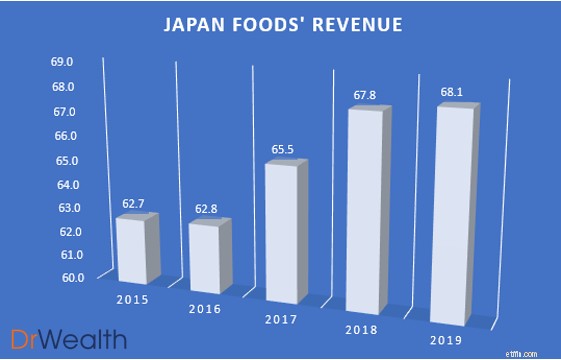

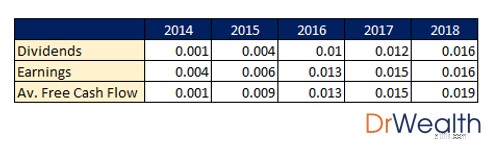

As seen in the chart, Japan Foods’ revenue has been growing year on year, albeit not substantially from 2018 to 2019. However, we would expect the top line to grow with the growth potential lined up for Japan Foods.

Japan Foods has been distributing consistent dividends for the past 5 years and its earnings and free cash flow has been more than the dividends distributed for all 5 years.

Similar to Jumbo, Japan Foods business growth model focuses on three things:

Japan Foods’ approach moving forward seems logical and sound. Their joint venture under the franchise “Dining Collective” is a great leap forward in their overseas ambitions, allowing them to unlock a larger customer pool by expanding their outlets and having a presence in foreign markets.

They also managed to secure and launch a new franchised ramen brand “Konjiki Hototogisu”, known for its clam-flavoured broth. The restaurant chain also has One Michelin Star.

They have since opened four restaurants under this brand in Singapore, with the latest one being launched in Jewel Changi.

This is definitely not a form of diworseification as Japan Foods aims to tackle the premium market in Singapore whilst maintaining more affordable brands for the general crowd. This caters to the tastes and wallets of the consumers, unlocking more potential for growth.

Lastly, they launched two brand extensions of “Ajisen Ramen”, named “Den by Ajisen Ramen” and “Kara-Men”.

By refreshing and rejuvenating brands, it allows Japan Foods to remain competitive and relevant in the market. To date, the response to the two variations has indeed been well with an increase in same-store sales following the rebranding.

It’s got a Niche

Lynch found that if a company focused on a particular niche, it often had little competition. Japan Foods is one of the leading F&B groups in Singapore specializing in Japanese cuisine. With 19 Dining Brands under their name and 50 locations islandwide, it seems that their restaurant network is stable and well-built.

Skin in the Game (Insiders are buying/owning shares)

As can be seen, insiders of the company owned a majority of the shareholder-ship. Therefore, it proves that the management has skin in the game.

The Company is buying back shares

Japan Foods has also been posting notices in Aug 2018, Sep 2018, Dec 2018 and Feb 2018 on its daily share buybacks. Such notices can either be found on the SGX website or their investor relations website.

| Market Cap. | $186M |

| Historical Dividend Yield | 6.12% |

| Not in Sunset Industry | Yes |

| PE Ratio | 21.53 |

| Industry Average PE ratio | 47.95 |

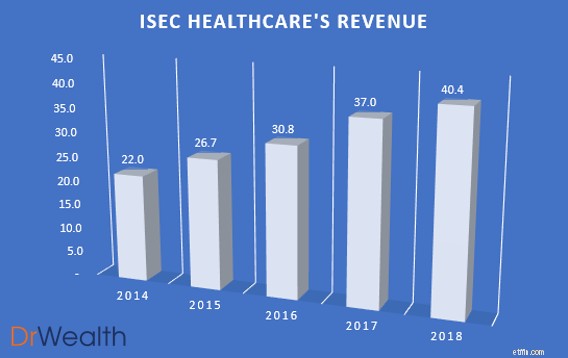

As seen in the chart, ISEC’s revenue has been growing year on year with a 9.19% growth from $37m in 2017 to $40.4M in 2018. We would also potentially expect the revenue growth to increase due to the region’s aging population and increasing awareness towards seeking early treatment for ophthalmology issues will continue to drive demand and sales upwards.

ISEC Healthcare has been distributing consistent increasing dividends for the past 5 years and its earnings and free cash flow has been more than or equal to the dividends distributed for all years.

We see growth potential in ISEC Healthcare’s business due to 3 key reasons:

Due to ageing populations, requirements for eye health care will increase. This is because there are higher incidences of Cataract, Glaucoma, Age Macular Degeneration, Dry Eyes and Vitreoretinal.

Furthermore, not only is government spending on healthcare services increasing across the region in line with changes in demographics, rising income levels and subsequent private insurance coverages has led to an increase in individual spending on private eye-care services.

ISEC Healthcare is also keen on regional expansions with large populations. They took a positive step towards this direction by announcing the incorporation of ISEC MYANMAR. They are also keen on leveraging upon the aforementioned trends to continue pursuing investment opportunities and explore up-and-coming markets such as China, Indonesia and Vietnam.

It’s got a Niche

In terms of devising a business strategy, a niche company can remain focused on its area of specialization. Over time, a niche company can develop a reputation for its work in a given field. This reputation allows a niche company to position itself as a leader and expert in the field. Niche companies focus on doing one thing well rather than doing many things only adequately. ISEC Healthcare definitely has an Eye Specialist Niche. This gives it better margins as a specialist clinic than a generalist.

Skin in the Game (Insiders are buying/owning shares)

As can be seen, insiders of the company owned a majority of the shareholder-ship. Therefore, it proves that the management has skin in the game.

Not many Institutions own it

Peter Lynch states that if you find a stock with little or no institutional ownership, you’ve found a potential winner. Such companies have not been discovered by the smart money, giving it an extra potential upside.

So there you have it. The Stalwart Category explained in accordance with Peter Lynch’s guidebook.

Lynch expected stalwarts to deliver gains of 30% to 50%, after which he would sell them and find new, undervalued counters. These are the stocks that he would frequently replace with others in this category.

Next, we’re going in-depth into one of the six different categories pointed out by Lynch – The Fast Growers

These counters are among Lynch’s favourite investment. These stocks typically have the characteristics of small, aggressive new enterprises that grow at 20-25% a year. Lynch claims that if you were to choose these Fast Growers correctly, it could potentially be a 10 to 40 bagger.

We would be picking stocks utilizing the following criteria to select our Top 3 Fast Growers:

To elaborate a little further on the above criteria:

At Dr Wealth, we believe that the Singapore Stock Exchange Market is more catered towards investors with the strategy of earning a passive income. Thus, while SGX is a fantastic market for dividend stocks/REITs there are much better growth stocks available beyond SGX.

We would, therefore, apply the aforementioned criteria in the US markets as we feel that growth stocks are aplenty there.

Given the above criteria, we shortlisted 3 Fast Growers that we will cover today, which we feel have significant growth potential. In addition, all of the stocks will have one or more of the following traits of a ten-bagger, representing a potential return 10X of what you invested.

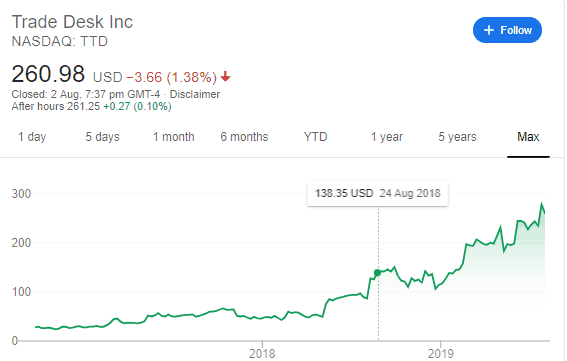

| Market Cap. | $11.62B |

| Debt-to-Equity Ratio | 18.54 |

| Stable Top &Bottom Line Y-O-Y | Yes |

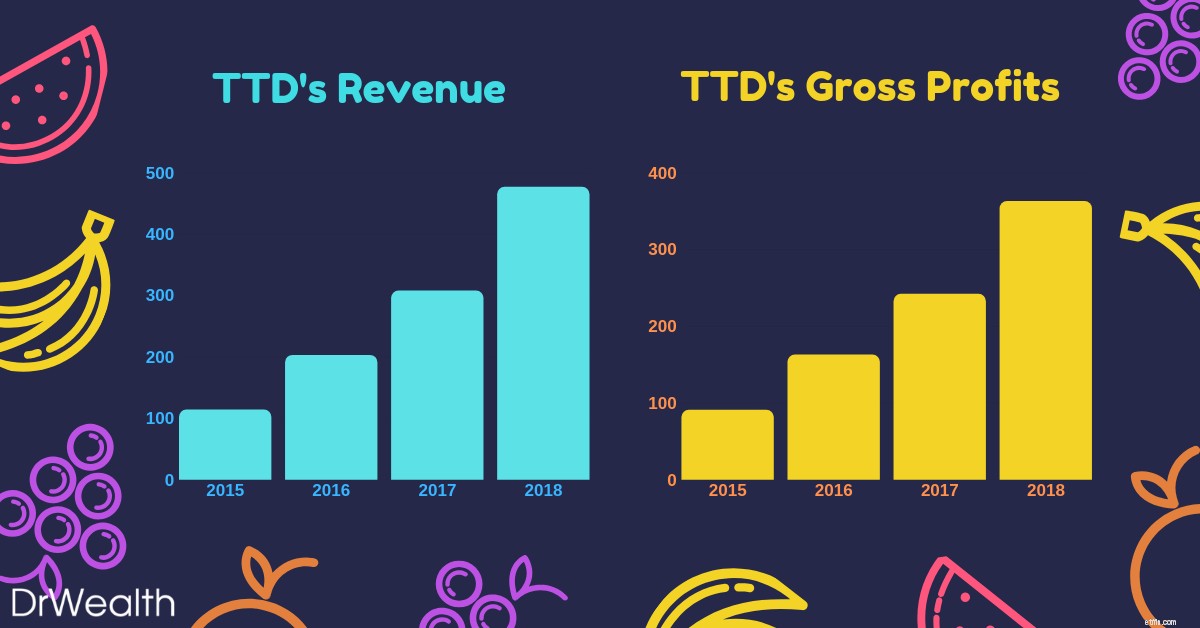

As seen in the graph, The Trade Desk’s earnings have been growing year-on-year from 2015 to 2018. Earnings grew from $242M in 2017 to $363M in 2018, displaying a whopping 50.1% growth versus the prior year.

We would also potentially expect the earnings growth to maintain or even increase as The Trade Desk looks towards gaining a firmer foothold in China and other regions.

What does The Trade Desk do?

Do you realize that what you have searched on Google would start popping up in your Facebook/Instagram/Youtube feeds as adverts?

Eerily, most of the adverts are also very relevant to what you are interested in. Welcome to the world of Programmatic Advertising!

The Trade Desk is essentially a programmatic advertising company which operates a cloud-based platform that lets companies streamline their efforts to the apt consumer’s groups they are targeting.

This, in turn, cuts down the advertising expenditure of the company and allows it to achieve a greater ROI with its adverts.

TTD allows its customers to buy targeted ad space on many different channels like social media, video/streaming, audio and many more.

The Trade Desk’s Growth Potential

Jeff Green, chief executive officer and founder of The Trade Desk, sees China as an untapped market.

This strategic move was solidified with its launch in China earlier this year, inking deals with tech powerhouses such as Alibaba, Baidu and Tencent.

Thus far, companies such as Sheraton Hotels have successfully utilized the platform to expand their customer base greatly through its targeted advertisements.

In the next five years, CEO Jeff Green claims that The Trade Desk plans to turn China into one of its top three markets.

The company says international revenue currently accounts for about 15% in revenue but expects it to grow to roughly two-thirds of its total revenue as the programmatic industry matures.

For investors, this means that there is still huge untapped potential for The Trade Desk to grow as it would take awhile for one to see material contributions from the China market to its top &bottom lines.

With the company already growing at such a blistering pace Y-O-Y without tapping on China, one would potentially expect their growth to sustain or even increase in the future.

With earnings growth, this would inevitably lead to greater appreciation in stock prices, thus allowing the investor to potentially attain a multi-bagger.

| Market Cap. | $37.38B |

| Debt-to-Equity Ratio | 5.3 |

| Stable Top &Bottom Line Y-O-Y | Yes |

As seen in the graph, Shopify’s earnings have been growing year-on-year from 2015 to 2018. Earnings grew from $380M in 2017 to $596M in 2018, displaying a huge 56.8% growth versus the prior year.

Shopify has secured its status as the e-commerce platform of choice for small entrepreneurs. Its client base and gross merchandise volume are both growing explosively.

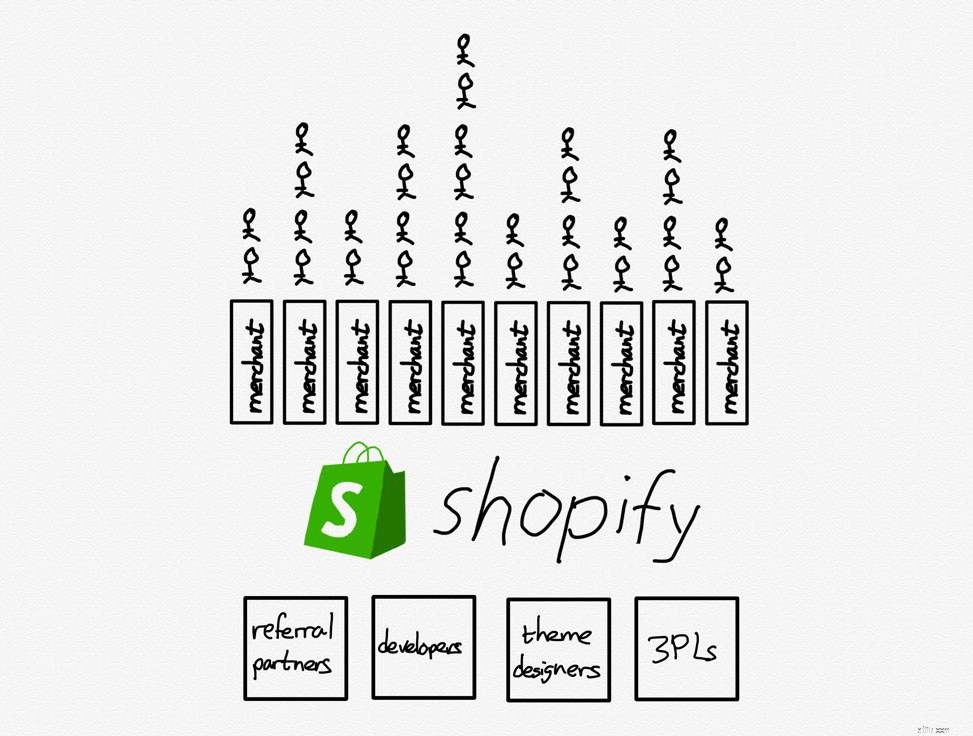

As of June 2019, there are 820,000 Merchants from Shopify growing 55% from the prior year.

What does Shopify do?

Shopify is an e-commerce platform that allows merchants of all sizes to “set up” their own stores online. They all provide a suite of advantages such as fulfilment, payment and shipping services.

Shopify’s winning formula includes its platform’s ability to give online merchants an easy way to handle many aspects of their business:inventory management, fulfilling orders, processing payments, and communicating with current and prospective customers alike.

It is also extremely flexible with its ability to be connected with sites such as Ebay and social media such as Instagram. Small and medium-sized businesses still make up the core of Shopify’s clientele.

However, the company also offers a $2,000 a month Shopify Plus package for bigger businesses which the likes of Nestle and Red Bull utilize.

Shopify’s Growth Potential

The company estimates that there are 46 million small and mid-sized businesses around the world, and it’s only serving 1.3% of them. That leaves plenty of opportunities for Shopify to keep growing well into the future.

With the advent of the switch from traditional/physical shopping to online commerce, Shopify’s addressable market continues to grow as e-commerce captures a larger share of overall shopping.

Furthermore, one should note that Shopify isn’t a competitor to Amazon.

Amazon is an aggregator who internalises suppliers (people think they buy from amazon but actually make purchases from other suppliers).

Shopify as a platform externalises suppliers (people buy from various brands without knowing shopify powers them). There is nothing to purchase on Shopify.com other than its suite of platforms, unlike Amazon.

TLDR, Amazon is pursuing customers and bringing suppliers and merchants onto its platform on its own terms. Shopify is giving merchants an opportunity to differentiate themselves while bearing no risk if they fail.

The only way to beat an aggregator is to be a platform that externalise suppliers with differentiation.

For investors, this is a great business model which is still helmed by its charismatic and visionary founder, Tobi Lutke. In the long run, Shopify could potentially continue dominating the market and growing at a blistering pace.

With a huge untapped addressable consumer market and large growth capacities, Shopify as a fast grower could turn into one of the legendary Lynch Multi-Baggers.

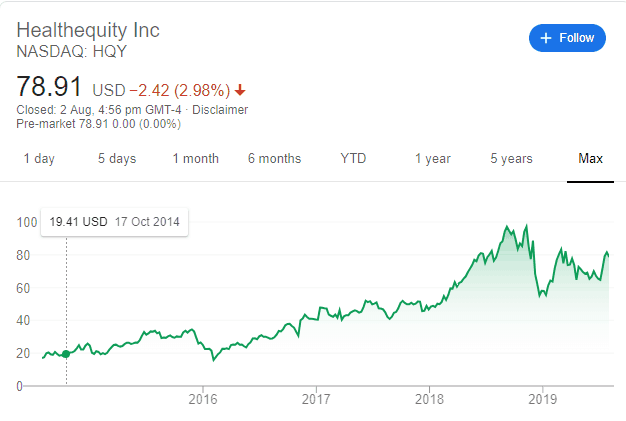

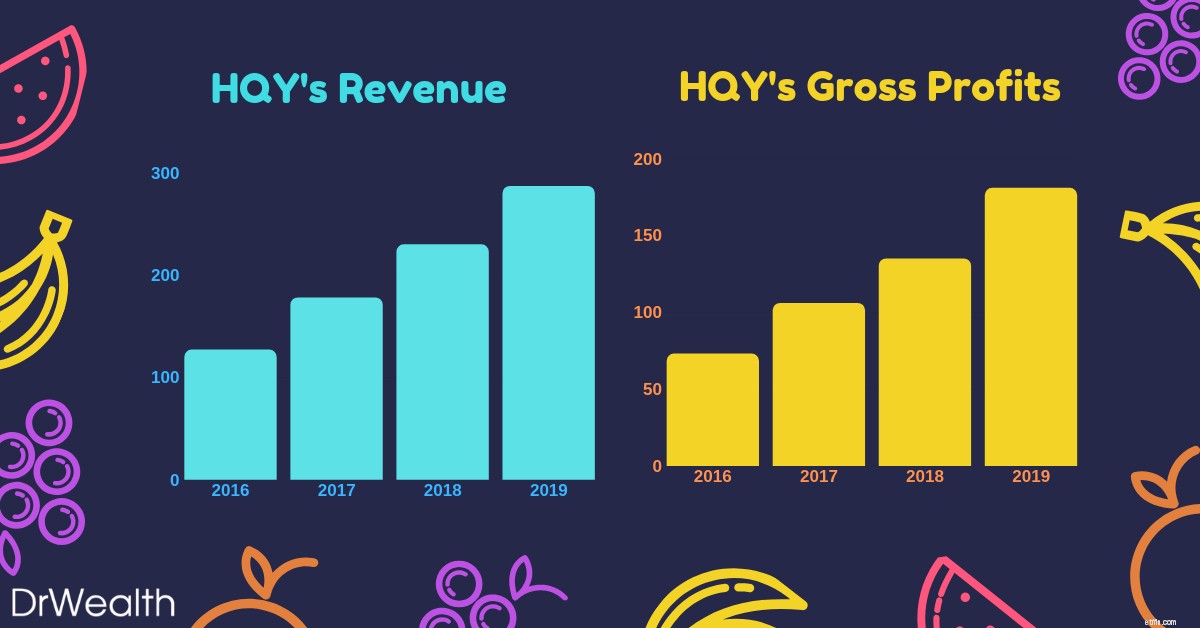

| Market Cap. | $4.95B |

| Debt-to-Equity Ratio | 7.56 |

| Stable Top &Bottom Line Y-O-Y | Yes |

As seen in the graph, Health Equity’s earnings have been growing year-on-year from 2016 to 2019. Earnings grew from $135M in 2018 to $181M in 2019, displaying a 34% growth versus the prior year.

HealthEquity is not only profitable but has also seen impressive profit growth to go with rising sales in recent years.It’s identified multiple pathways toward future expansion that includes both organic growth and potential strategic transactions.

What does Health Equity do?

Health Equity is a cloud-based platform that provides access to Health Savings Accounts (HSAs) and other health-care benefits.

HSAs were implemented by the US Federal Government in 2003. It allows one to set aside cash for certain healthcare expenses that are not covered by their insurance.

HSAs come with huge tax benefits:money placed inside of HSAs are tax-deductible, and investments inside the HSA grow on a tax-deferred basis.

Additionally, withdrawals from HSAs aren’t taxed as long as the money is used to cover qualified healthcare expenses.

They help employers and employees alike to save on healthcare costs while taking advantage of tax incentives provided.

Health Equity’s growth potential

Health Equity’s business model is also simple:

With recurring revenue and simple services, Health Equity is definitely in it for the long run.

Furthermore, its founder, Stephen Neeleman was one of the doctors that lobbied for the federal government to implement HSAs and then subsequently built the platform, Health Equity to trade the accounts.

Rising Health Care costs will definitely be a huge proponent that drives up the demand for Health Equity services and products.

As the number of discerning healthcare consumers expands exponentially, interest in Health Savings accounts and highly deductible savings plans will rise in tandem.

For investors, the rising number of consumers being aware of Health Savings Accounts will drive demand for Health Equity’s platform. This would subsequently propel top-line sales and in turn, earnings.

With Earnings growth comes appreciation in stock prices.

So there you have it. The Fast Growers Category explained in accordance with Peter Lynch’s guidebook. If you choose wisely, this is the land of the 10-40 baggers and even the 200 baggers. However, Lynch reminds us that there’s plenty of risk in fast growers, especially in the younger companies that tend to be overzealous and underfinanced.

The stock market also does not look too kindly fast growers that run out of steam and turn in to slow growers. Hence, it is essential to figure out when the company is going to stop growing (lack of future plans, depreciating financials and loss of key leadership).

As one would notice, Peter Lynch identifies a stock using Qualitative Analysis before diving into the Quantitative.

That means he looks at a stock’s story before he looks at a stock’s business. There is nothing inherently wrong with that.

Whether you approach it from the numbers angle or the story, both ways work. However, we would advise retail investors to focus on approaching stock investing from the quantitative side of things.

This is to avoid biases and to avoid falling in love with a stock’s story. To hunt growth stocks, we have developed a robust, evidence-based framework that has delivered stellar returns per year historically. You can join us at a live session to learn more.

Next, we would be going in-depth into one of the six different categories pointed out by Lynch – The Asset Plays

Asset Plays are stocks that are believed by investors to be undervalued because the current price does not reflect the current value of the company’s assets displayed on its balance sheet.

The rationale for purchasing the stock is that the company’s assets are being offered to the market relatively cheaply, making it attractive to investors.

It would be sort of like buying a house for $0.40 on the $1.

Investors who utilize this strategy believe that the market overreacts, resulting in stock price movements that do not correspond with a company’s long-term fundamentals, giving an opportunity to profit when the price is deflated.

In fact, here at Dr Wealth, we employ our Conservative Net Asset Valuation (CNAV) method to identify to evaluate and select deeply undervalued Asset Plays.

We provide “Skin in the Game” case studies of our winning stocks that were hand-picked using our proprietary CNAV screener, substantiating them with past transaction statements.

We would thus be picking stocks utilizing the following criteria to select our Top 3 Asset Plays:

To elaborate a little further on the above criteria:

This is the formula we use to calculate a stock’s Conservative Net Asset Value:

All of which can be found in the Balance Sheet of the company’s financial statements.

We would then take the CNAV2 value, divided by total shares outstanding to find the CNAV2 per-share value 。

Thus, if the CNAV2 per-share value is HIGHER than that of the current price per share, it is deemed to be on a discount.

To make our selection more stringent, we turn to Dr Joseph Piotroski’s F-score to find fundamentally strong low price-to-book stocks that are worth investing in.

As we have already added conservativeness, we do not need to adopt the full 9-point F-score. A proxy 3-point system known as POF score would be used instead.

It stands for Profitability , Operating Efficiency and Financial Position 。

The stocks selected has to have a POF score of 2 and above.

To learn more about the POF score and how we use it in our investment strategies, click here.

An easy way to bypass such subjective questions is to look at whether management owns the majority of the shares in the company.

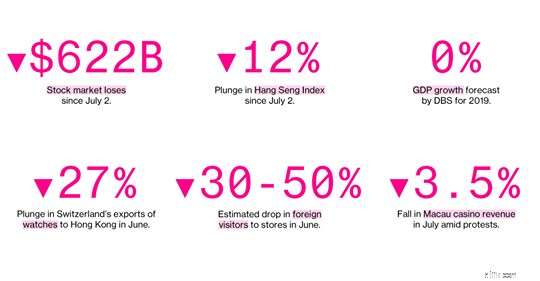

Today, we would be looking at the Hong Kong Stock Exchange market due to the recent correction caused by the protests. This resulted in many counters being ‘On-Sale’ even though its fundamentals have not faced any drastic changes.

To facilitate your reading, we have structured the content into clear and concise points to sum up what you have to know:

While there isn’t a hard and fast exit strategy, at Dr Wealth we would either sell at the 3 year holding period , when the Financial Fundamentals change or when a key qualitative point has been changed (i.e. change of CEO/founder steps down).

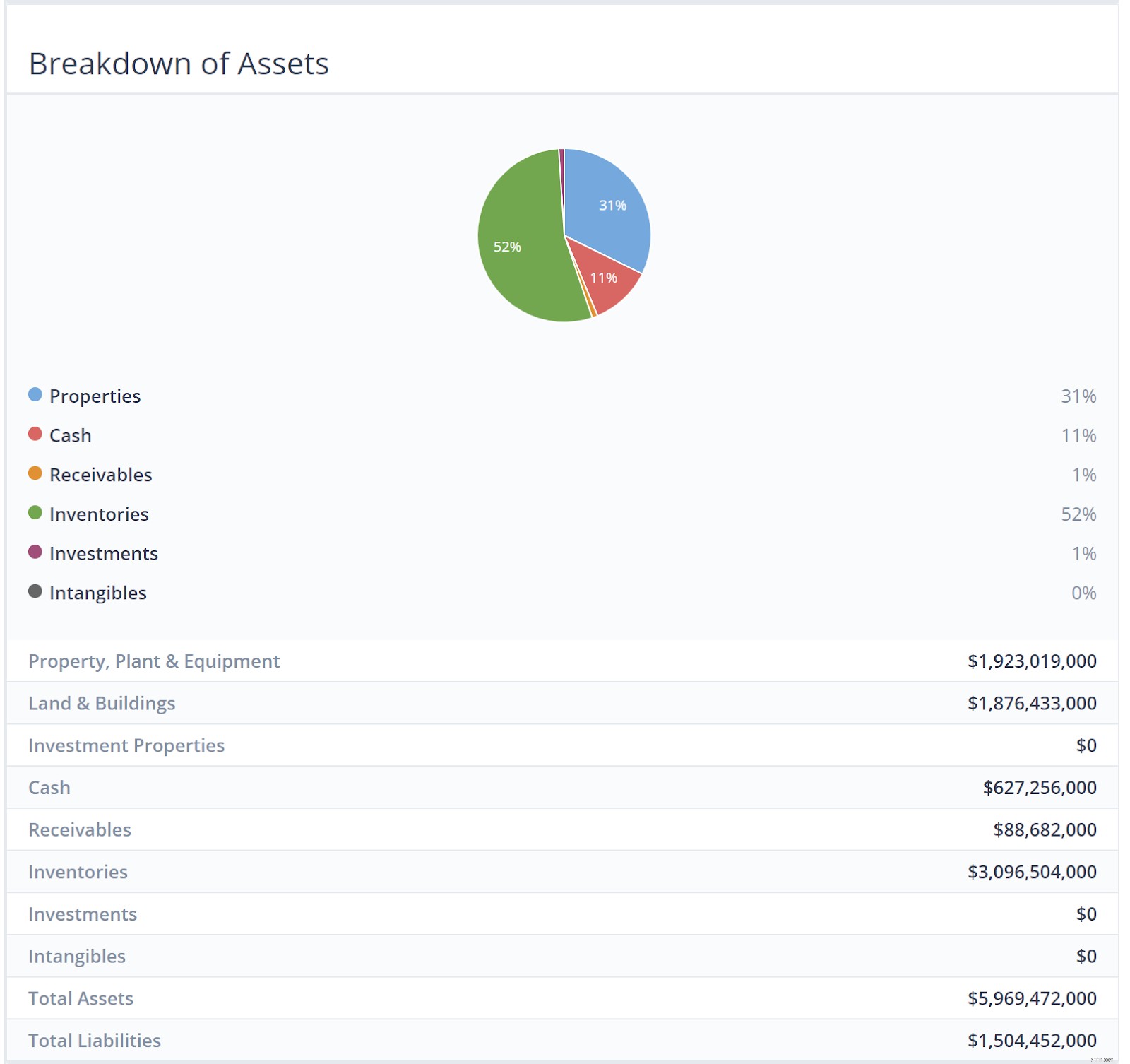

| Market Cap. | $1.173B |

| Market Price | $0.173HKD |

| CNAV2 Value per share | $0.386HKD |

| Net Asset Value per share | $0.659HKD |

| POF score | 3 |

| Potential Profit | 281% |

Emperor Watch &Jewellery is a retailer of European-made internationally renowned watches such as Patek Philippe, Rolex and Tudor. This is coupled with the sales of self-designed fine jewellery under its own brand, ‘Emperor Jewellery’.

The company has a history of over 75 years, establishing over 90 stores across Hong Kong, Macau, mainland China, Singapore and Malaysia, as well as an online shopping platform, and now has over 1,100 staff.

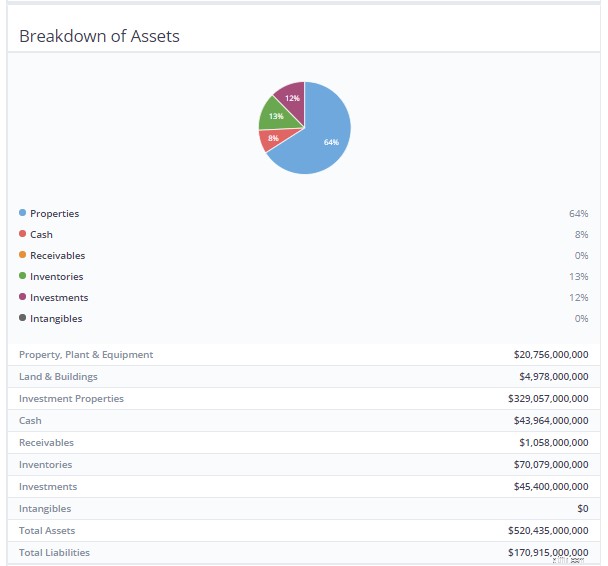

As seen in the infographic above, Inventories and Properties make up the bulk of their assets. There is a whopping HK$3.09 billion worth of luxury watches and Jewellery.

My hypothesis was that it wouldn’t be that bad because luxury watches and jewellery retain value pretty well as long as they are not worn and still in good condition.

We went ahead to discount the current inventory of watches and jewellery at 50%. We should account for a large margin of safety when calculating the valuation of Emperor Watch &Jewellery.

The Company’s core strategy focuses on maintaining its position as the leading watch and jewellery retailing group in Greater China, coupled with an eye on expansion beyond the region.

As most of their customers are mainlanders, boutique stores that peddled luxury goods such as watches and jewellery enjoyed the patronage of this swell of new customers as a result.

However, most of this all came to a halt when President Xi Jing Ping decided to rein in on the corruption.

This discouraged ostentatious displays of wealth in public. Sales of luxury goods to Chinese consumers slowed for a time and as earnings dropped, so did share prices.

Coupled with the recent 10 straight weeks of anti-government protests in Hong Kong, stock prices in the HK Exchange have inevitably taken a massive beating. This is without even mentioning the massive backdrop created by the Trump-China trade war affecting prices as well!

More than $600 billion of stock market value has been erased since early July thanks to the riots and protests.

The culmination of all these events have thus done something favourable for us; create opportunities for us to businesses at fantastic bargain prices.

| Market Cap. | $97.101B |

| Market Price | $47.4HKD |

| CNAV2 Value per share | $68.357HKD |

| Net Asset Value per share | $105.846HKD |

| POF score | 3 |

| Potential Profit | 121% |

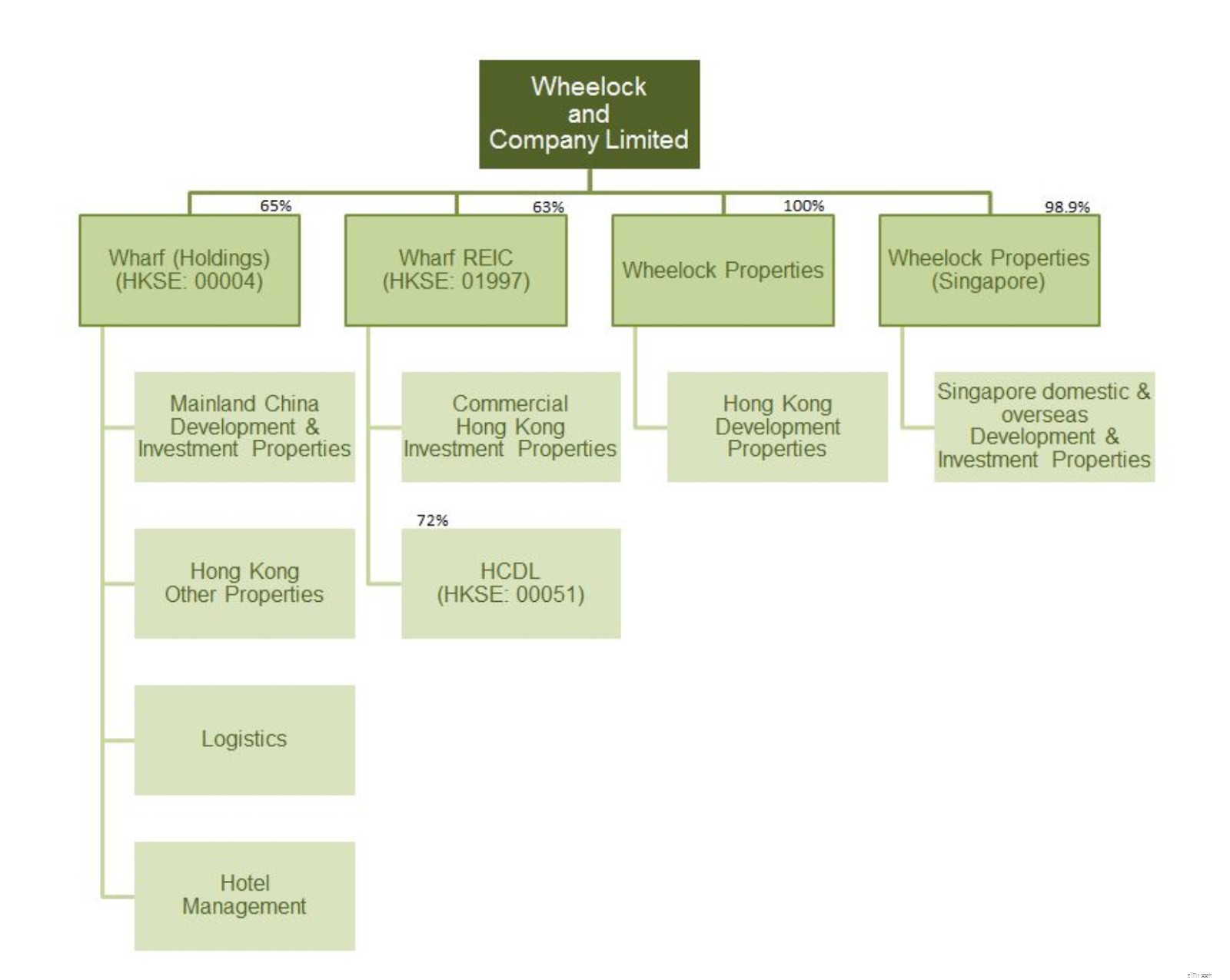

Wheelock &Co. is principally engaged in property development in Hong Kong, and in property investment and development in Singapore.

Their major subsidiaries include Wharf (Holdings) Limited (HKSE:00004), Wharf REIC Limited (HKSE:01997), Wheelock Properties Limited and Wheelock Properties (Singapore) Limited.

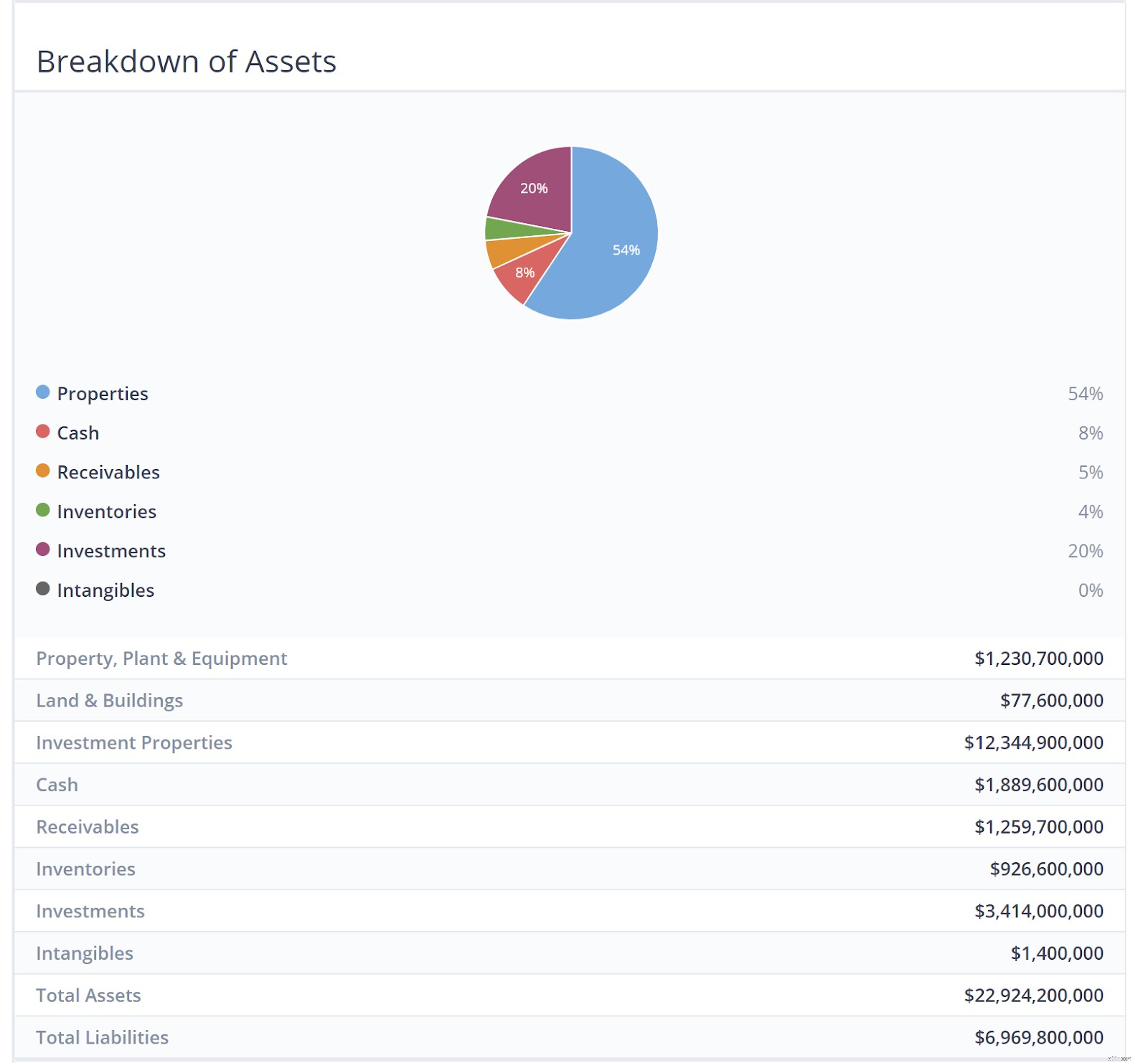

As seen in the infographic above, Properties make up the bulk of their assets. This should be rightfully so as they are engaged in the property development business.

Due to the sheer amount of properties available in the company, we would only touch on the assets of Wheelock Properties here.

Kindly refer to the company’s website should you like to find out more about its other major subsidiaries asset breakdown.

| Market Cap. | $2.48B |

| Market Price | $4.69HKD |

| CNAV2 Value per share | $15.067HKD |

| Net Asset Value per share | $24.966HKD |

| POF score | 3 |

| Potential Profit | 420% |

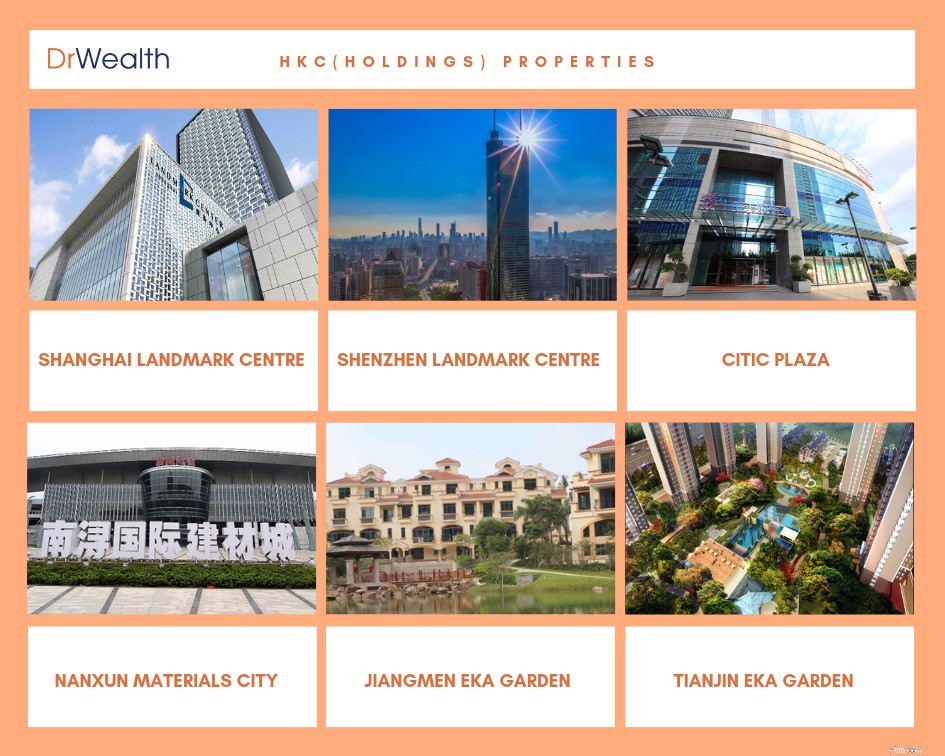

The Group is a Hong Kong-based property developer focusing on investing and developing property projects in Mainland China and aims to develop high-quality products to create sustainable value for its shareholders.

The Group has a diversified property portfolio model with investments in both residential projects for sale and commercial projects mainly for rental income.

The group is organized into 3 main operating segments:

Over the long term, the Group seeks to maintain a balance between residential development for sale and commercial investment properties for lease in order to create a sustainable model with growth potential.

Residential properties for sale generate fast turnover, which should enhance return on equity. Investment properties for lease, on the other hand, create steady recurring income and cash flow as well as long term capital appreciation and are relatively immune from the periodic restrictions on residential properties.

The Group has also made an investment in the renewable energy sector and believes shareholders may benefit from China’s need to develop non-polluting sources of energy.

As seen in the infographic above, similar to Wheelock &Co, Properties make up the bulk of their assets. This should be rightfully so once again as they are engaged in the property development business.

The assets are mostly located around the more developed, coastal regions of China – where population density and income levels are much higher.

This could largely be attributed to the slowdown of the Chinese property sector in 2018. China’s massive property market is expected to cool further in 2019, with smaller price rises and falling home sales adding to pressure on the world’s second-largest economy, a Reuters poll showed.

As a result, residential sales volume began declining in the second half of 2018, with declines of 1% year on year in September and October and 4% in November. It increased by 2.5% in December, but poor Chinese New Year’s data suggest that the decline will continue into 2019.

Moreover, the price rise growth for new residential properties has decelerated for the third straight month. In January, residential prices for 70 major cities increased by only 0.61% compared to December, the slowest pace in nine months.