初心者の場合、MAMAAは米国に上場されている上位5つのハイテク株の頭字語です。これらを合わせると、時価総額は約10兆米ドルであり、S&P 500インデックスで約21%のウェイトを持っています。

MAMAAの頭字語を形成する5つの技術株は、Meta Platforms(Meta)、Alphabet、Microsoft、Amazon、およびAppleです。この頭字語は、Facebookが名前をMeta Platformsに変更した後、FAANGの代わりとして造られました。

上記のチャート1に示すように、グループとしてのMAMAAは2021年に比較的好調でした。

個人的には、Alphabetは素晴らしい年であり、これまでのシェアは73%増加しました。これに続いて、55%を獲得したMicrosoftが続きます。一方、Apple、Meta、Amazonの株価は、それぞれ37%、28%、10%上昇しました。

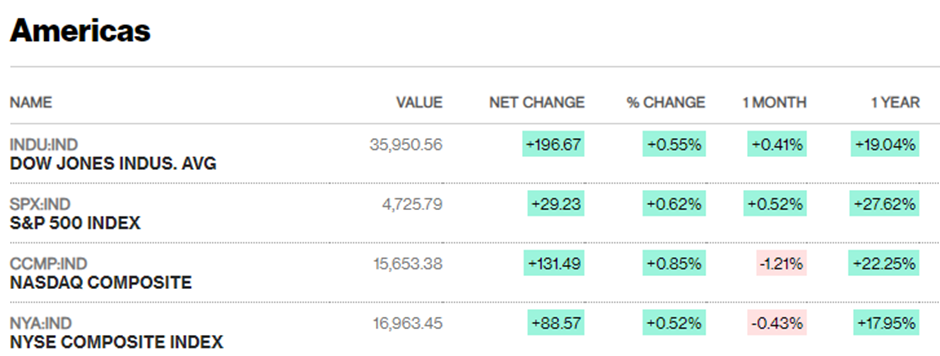

以下のチャート2を参照すると、5つのMAMAA株のうち4つが、米国の3つの主要指数、つまりダウジョーンズ、S&P 500、およびナスダックを上回っています。

アンダーパフォームした唯一の株はアマゾンでした。

これは、Amazonが2020年に76%を獲得し、Microsoft、Meta、Alphabetをそれぞれ41%、33%、31%上回ったことに起因する可能性があります。 2020年のこれら5つの株のトップパフォーマーはAppleで、81%の価格変動がありました。

これらの5つの株は、COVID-19のパンデミックのために、複数の世俗的なテクノロジー業界の追い風の恩恵を受けました。たとえば、クラウドコンピューティングに対する需要は堅調であり、その中でマイクロソフトとアマゾンは大きな市場シェアを持っています。彼らはこのサービスの世界的なトップ2プロバイダーです。

コラボレーションソフトウェアとコンピュータデバイスに対する組織の需要も、Microsoftが2021年に大幅な収益成長を記録することを可能にしました。

消費者の好みや行動を変えることも、このグループの株にとって有益でした。 MetaとAlphabetは、ほとんどのプラットフォームで広告費収入の増加を記録しました。これは世界的な消費者の信頼によって導かれ、それによって企業が目前の機会を捉えるために広告費を増やすことを奨励しました。

さらに、COVID-19パンデミックの外出禁止令により、Facebook、Instagram、YouTubeなどのプラットフォームで費やされる時間が長くなり、広告収入がさらに増加しました。

また、5G対応のiPhoneなどの家電製品に対する強い需要もあります。これは、サプライチェーンの制約とチップの不足にもかかわらず、Appleにとって有利であることが証明されました。

2022年は、クラウド、サイバーセキュリティ、5G、およびメタバースを取り巻く成長見通しがさらなる収益成長を支えるのに役立つため、これらのMAMAA株にとってもう1つの堅調な年になる可能性があります。

2022年のMAMAA株の見通しと、注意が必要ないくつかのリスクは次のとおりです。

サプライチェーンのバックログからの需要の増加とCOVID-19のパンデミック状況の改善は、これらのハイテク株の追加の触媒となり、それによって複数年のスーパーサイクルにつながる可能性があります。

株価もこれらの株式の強力なバランスシートによって支えられるでしょう。結局のところ、彼らは歴史的にかなりのレベルの自社株買いを行ってきました。

AlphabetのYouTubeやAmazonのWebサービスなどの収益性の高いプラットフォームの大規模な買収やスピンオフは、市場の関心を高め、株価の上昇につながる可能性があります。

これらの企業に起こりうるリスクは、主に繰り返し発生するテーマと問題です。

これには、独占禁止やサービスの中断を伴う訴訟が含まれ、厳しい罰則につながる可能性があります。テーマを再開すると、さまざまな技術製品の利用率が低下する可能性もあります。

マクロ経済の観点から見ると、主要なマイナス面は中央銀行の金融政策措置に起因します。これには、潜在的な利上げが評価を圧縮し、金融の漸減が含まれます。これにより、株式市場から間接的に流動性が失われます。

米国も2022年11月の中間選挙の予定であり、市場は通常、選挙に至るまでの数か月間でボラティリティの上昇を示しています。これは、候補者の勝利の確率によってもたらされる不確実性によるものです。

| 会社 | 価格/ LTM販売 | 価格/本 | 株価収益率 | 価格/収益の伸び |

| メタプラットフォーム | 8.3 | 6.6 | 23.1 | 0.39 |

| アルファベット | 8.2 | 5.6 | 27.6 | 0.27 |

| マイクロソフト | 14.3 | 13.6 | 37.0 | 0.83 |

| アマゾン | 3.8 | 19.7 | 66.1 | 1.34 |

| アップル | 7.9 | 34.5 | 30.5 | 0.43 |

アマゾンは3.8倍のP / LTM売上評価で、安く評価されているように見えることがわかります。一方、メタの株価収益率は23.1倍と比較的低くなっています。

市場の好意的な期待により、株価収益率(PEG)は、Amazonを除くすべてのMAMAA株で1.0倍未満になります。

PEG比率は、株価収益率(P / E)を収益の成長率で割って計算されます。これは、企業の予想利益成長率を考慮しながら、株式の価値を決定するために使用されます。また、市場の期待の要素が組み込まれているため、より標準的な株価収益率よりも完全な全体像を提供すると考えられています。

例としてメタを取り上げましょう。現在の23倍の株価収益率に基づくと、1.0倍のPEG比率は、EPS成長に対する市場の期待が約23%であることを意味します。その場合、1.5倍の比率は11.5%の予想EPS成長を意味し、0.5倍の比率は46%の予想EPS成長を示します。

P.S.自分で会社を評価する方法を学びたい場合は、この無料のバリュー投資ガイドがあなたが始めるのに役立ちます

全体として、MAMAA株は2021年に好調でした。長期的な追い風が個別に恩恵を受けているため、市場は過去のパフォーマンスを上回り続けています。

2022年は、クラウドやメタバースなどのさまざまなセグメントで成長が見込まれるもう1つの強力な年になる可能性があります。自社株買いや資本取引も株式評価をさらに押し上げる可能性があります。同時に、長年にわたる下振れリスクには、大手ハイテク企業に対する訴訟や、COVID-19パンデミック後の強力な再開が含まれます。

また、2年間の拡大政策の後、わずかな縮小金融政策を採用し始めた中央銀行からの流動性と評価リスクもあります。

ただし、特にほとんどのMAMAA株のPEG比率が低い場合、評価は妥当と思われます。企業が市場の収益成長の期待に応えれば、大きなメリットがあります。

とにかく、歴史的に市場のボラティリティが高まってきた米国の中間選挙に至るまでの政治的進展と数か月に注意することが重要です。