「発散取引」は、取引に不慣れな場合はおそらく数回、経験がある場合は数え切れないほど聞いたことがあるフレーズです。発散について話しているときは、強気トレンドで価格が高値を上げ続けたときに何が起こるかについて話します。

ただし、指標値は価格に従わない。逆に、価格が低値を下げ続けているが、指標値が高値を上げている場合に発生します。それを得る?心配しないでください。以下にいくつかの例を示して説明します。

RSIは、0〜100の値を表示する運動量オシレーターの一種です。トレンドの重みだけでなく、買われ過ぎや売られ過ぎの価格レベルを決定するために非常に頻繁に使用されます。買われ過ぎは通常70を超えるレベルであり、売られ過ぎは通常30を下回るレベルです。

適切に使用された場合、これらの買われ過ぎおよび売られ過ぎのレベルは、取引シグナルとして直接使用されないことに注意してください。これらは「1つのサイズですべてに対応」する値ではなく、通常は製品によって異なります。一部の製品は60の読み取り値で反転する可能性があり、他の製品は90などのより高い極端な値で反転する可能性があります。

CCIは、-300〜 +300の値を表示する運動量オシレーターの一種でもあります。

これらの指標の主な用途は、特定のトレンドの強みと弱みを測定することです。しかし、それらには別の用途があります。それは、いくつかの素晴らしい取引機会を生み出す相違を見つけることです。

ダイバージェンスベースの取引システムは、通常、予想される反転価格レベルで取引機会を生成しようとする場合、および継続確率の確認のために使用されます。

グリーントレードを行ったことがありますが、価格が利益目標を達成することを拒否しましたか?あなたはおそらく、外に出るのに良い時期だったのか、それとも嵐を乗り越えたほうがいいのだろうかと思ったでしょう。発散は、傾向が弱まっていることを示しており、脱出する時期かもしれません。 それは弱さや強さの隠された手です。

テープをじっと見つめて、価格がゆっくりと上昇しているにもかかわらず、バイヤーがエネルギーを使い果たしているように見えると思ったことはありませんか?発散は、この理論でレベルの確認を提供できます。

おそらく、価格は平均から遠く離れており、平均回帰の設定に基づいてポジションをキャッチしようとしています。この状況では、発散は、それを座らせるとき、またはトリガーを引くためのポイントを探し始めるときについてのヒントを与えることができます。

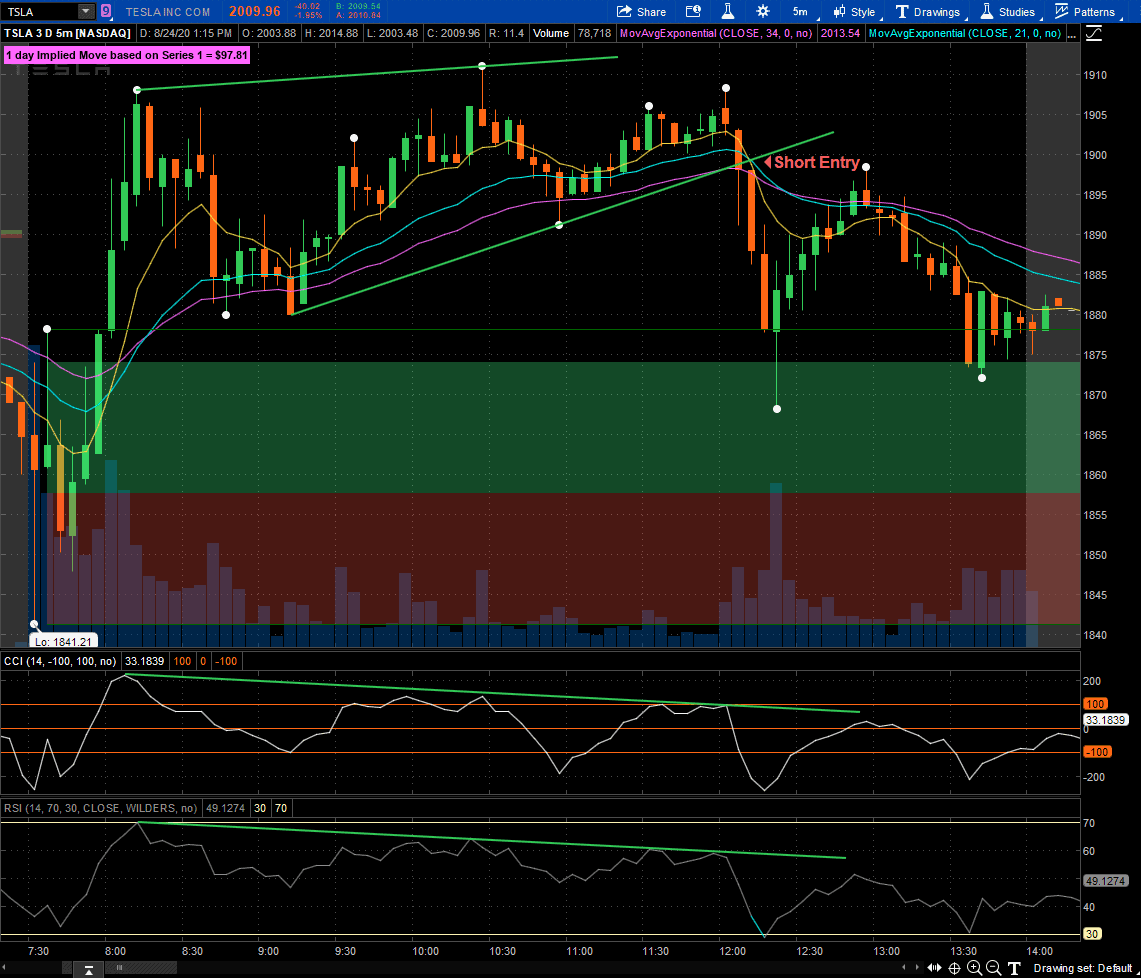

TSLA 5m弱気発散– 2020年8月19日(図1)

上記の5mTSLAチャートでは、セッションの大部分でナローイングチャネル(上昇ウェッジパターン)で取引された価格を見ることができます。 RSI / CCIは、強度の低下、別名発散(緑色の線でマーク)を示しました。差し迫った修正または取り消しの警告。

これは雄牛にたくさんの明確な手がかりを提供します。この相違から、アクティブなポジションを持たない雄牛は、今が購入する時期ではないことを知っています。アクティブなポジションを持つ雄牛は、露出を減らすか、完全に利益を得る時が来たことを知っています。また、特により長い時間枠で、平均回帰のショートトレードを探し始めるためのアラートをクマに提供します。

TSLAチャートのマークされたポイントで最適なショートエントリが利用可能でした。これはトレンドラインのブレークであり、1900年の心理的サポートレベルでもありました。簡単な利益目標は、5mのオープニングレンジのトップでした。

繰り返しになりますが、チャートでCCIとRSIを同時に使用する必要はないことを覚えておくことが重要です。これらは両方とも勢いの指標であり、ほとんどの場合一緒に動きます。両方を使用すると、2つのアクセルペダルで車を運転するようなものになります。完全に冗長ですよね?この例は、お好みのいずれかを使用できることを示すためのものです。

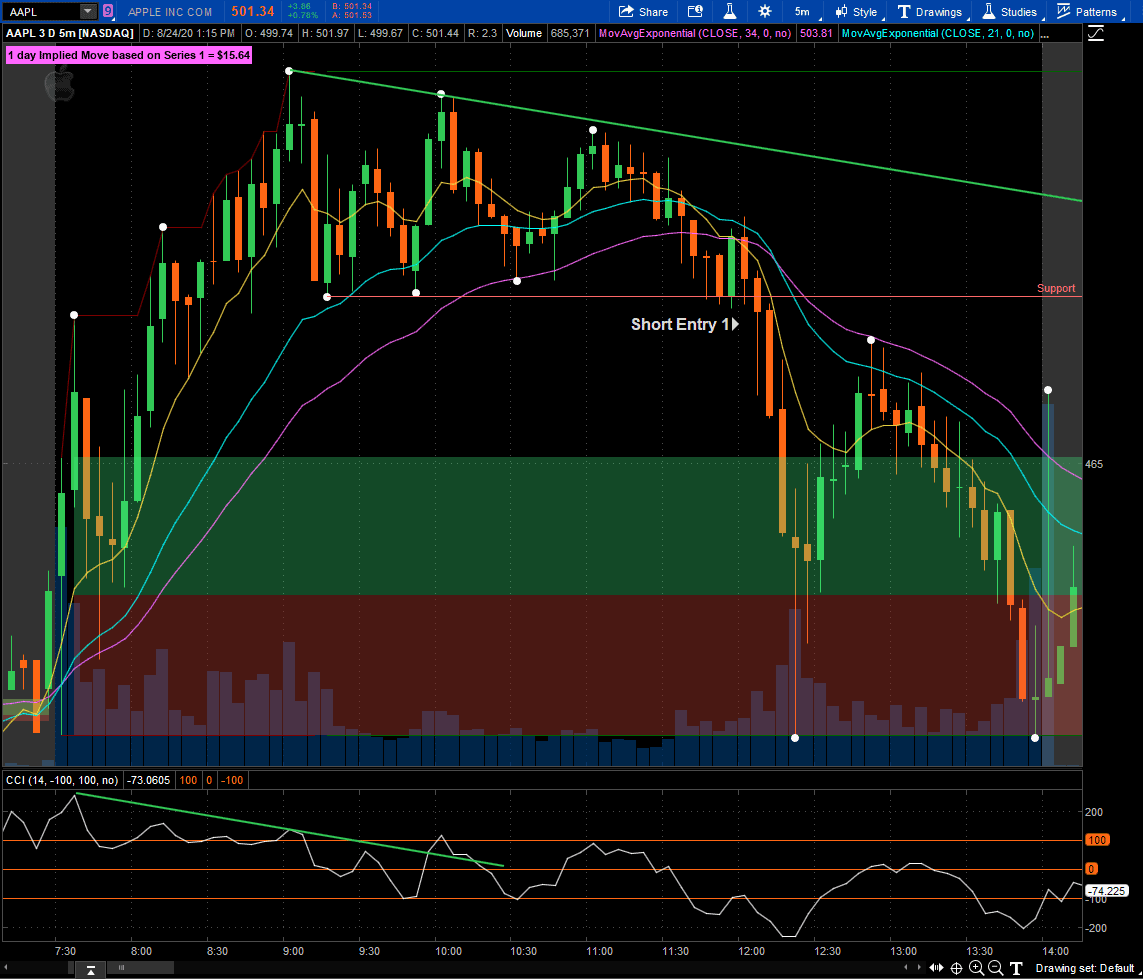

発散取引では、確認がすべてです。以下のこの5mAAPLチャートでは、強いオープニングの後、Appleが下向きの三角形パターンに入ったことがわかります。これはほとんどの場合弱気のフォーメーションと見なされます。

CCIはまた、緑色の線で示されているように、明らかに発散傾向を形成しました。買い手がエネルギーを使い果たしているという警告。これは、スカルパーが上下をかじるのに最適なパターンです。トレンドトレーダーにとって、サポートラインとレジスタンスラインのブレイクアウトまたはブレイクダウンをキャッチする良い機会でもあります。

最後の例とほぼ同じシナリオで、この相違はロングトレーダーにそれをやめさせるか、エクスポージャーを減らすか、完全に終了するように警告しました。

マークされたポイントからわかるように、クマに低リスクのショートエントリーを提供したパターンから、サポートレベルの確実な内訳が得られました。

AAPL 5m弱気発散– 2020年8月19日(図2)

現状の世界と男性が知覚する世界との間には不可避の相違があります。

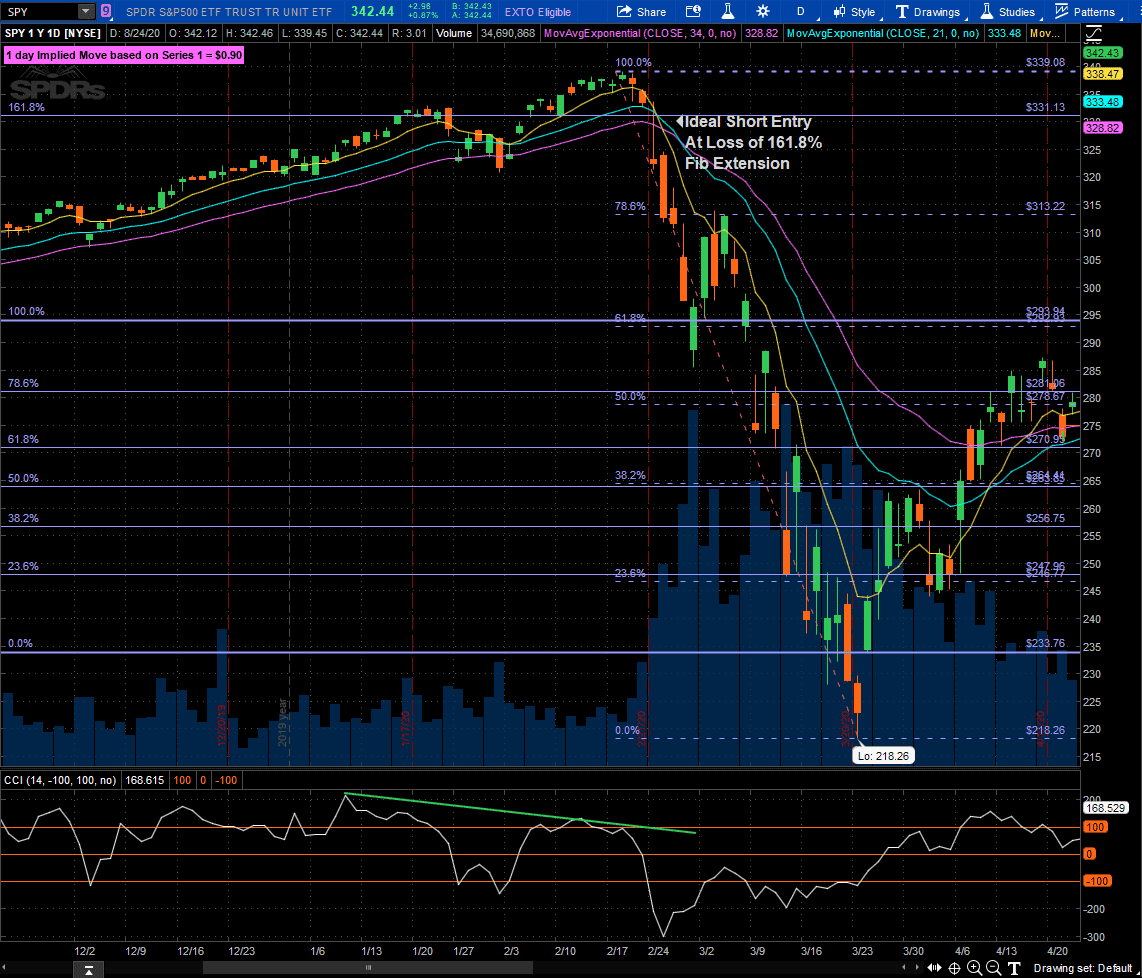

パンデミックの売りが出る前は、市場は歴史のどの時点よりも本質的に強気でした。 2020年には大規模な経済成長が予測されており、それはバイヤーの明確な力に反映されています。

しかし、CCIが1月のピークから新たな高値を付けなかったのに対し、$ SPY(S&P 500を追跡するETF)は2月中旬まで上昇を続けたことがわかります。 (以下のSPY Daily図3を参照)

長期投資家にとって、この相違は、いくつかのヘッジを実施するか、またはいくつかの利益をとることによってエクスポージャーを減らすための警告として役立ちました。市場が底を打ったら、おそらくいくつかの割引取引を探し始めるでしょう。

よりアグレッシブなスウィングトレーダーにとって、理想的なショートポジションは、マークされた161.8%のフィボナッチトレーディングエクステンションを失うことでした。

毎日のスパイ(図3)

うまくいけば、ポジションのサイジングを調整し、リスクを軽減し、明確な取引機会を特定することで、取引の相違が有用な手法になり得る理由を理解できれば幸いです。確かに、それはあなたが大小を問わず、多くの時間枠で価格行動の右側にとどまるのを助けることができます。

市場には100%のものはなく、後知恵は20/20であることを常に忘れないでください。発散の機会を特定するときは、それを明確かつ簡潔に保つようにしてください。セットアップは、トレーディングデスクを通じて実際にあなたに向かって叫んでいるはずです。

明確でない場合は、おそらく適切な設定ではないため、より良い機会を待つのが賢明です。忍耐はトレーダーの最大の美徳になる可能性があります!

「忍耐の達人である人は他のすべての達人です。」 -ジョージ・サヴィル