2009年3月に始まった強気市場が8月まで無傷のままである場合、少なくとも1932年まで遡って、記録上最長になるでしょう。したがって、投資家はこのマントラを繰り返す時が来ました。年齢は単なる数字です。株式市場は、2018年の始まりを示した修正(10%から20%の損失として定義)から明らかになるため、1年は力強いものになると考えています。Standard&Poorの500株指数は、依然として約6%下落しています。 1月のピーク。

いつものように、心配すべき課題はたくさんあります。現在の違いは、投資家がそれらについて心配し始めていることです。したがって、ウォール街で気分が揺れるにつれて、継続的なボラティリティを探してください。 「私は弱気ではありませんが、リスクは高まっています」と、インベスコのグローバル市場ストラテジストであるクリスティーナ・フーパーは述べています。米国の中間選挙に先立って、インフレの上昇から保護貿易主義の高まり、政治的不安に至るまで、あらゆることに注意を払うことがこれまで以上に重要になっています。

特徴的に、この雄牛はそれ自身の条件で老化し、過去の市場で同等の期間に機能した戦略は現在適切ではありません。しかし、この後期(最終段階ではない)の強気市場で賢明に投資を選択する投資家は繁栄するはずです。シーズンなので、野球の例えを考えてみましょう。セブンス・イニング・ストレッチに入る可能性があります。しかし、ゲームを早く終了したファンは、最高のプレーのいくつかを見逃すリスクがあります。

1月の見通しでは、配当を含めて年間で8%のリターンを予測しており、投資家はこれまでに6.2%の収益を上げています。市場の修正を予測に正しく考慮しましたが、新しい税法の影響はまだ完了していないため、組み込むことができませんでした。その結果、帳簿上の減税や企業収益が押し上げられ、世界経済が勢いを増していることから、年末予想を引き上げています。 S&P 500は、ダウジョーンズ工業株30種平均の約26,500に相当する、2900以上で年を終えると予想されます。これは、ここから約7%から8%の価格上昇であり、年間の総収益は約15%であり、配当によるほぼ2パーセントのポイントが含まれます。 (この記事の価格と返品は5月18日までです。)

強気市場と同様に、景気拡大も10年目であり、2019年6月には1991年から2001年までの記録的な10年ブームを結びます。クマの市場は不況に関連付けられています。 (市場のトップは、平均して7〜8か月前に景気後退に先行します。)しかし、税率の引き下げと政府支出の増加による莫大な財政刺激策(Strategas Research Partnersによると2018年には約8000億ドル)が経済に打撃を与えました。 、石油価格の上昇、貿易関税、金利の上昇、その他のマイナスの驚きによる悪影響に対して、今のところそれを接種します。

バンクオブアメリカの分析によると、初期の失業保険金請求、自動車販売、工業生産など、景気後退を予測するための最良の記録を持つ経済指標は、過去7回の景気後退の開始時に見られたレベルからはほど遠い。ゴールドマンサックスのエコノミストは、今後12か月以内に5%の不況の確率のみを割り当て、次の3年間に34%の確率のみを割り当てます。 「現在の私の作業仮説は、目が見える限り拡大が続くというものです」と、エコノミスト兼ストラテジストのエド・ヤーデニは言います。 Kiplingerは、2018年の経済成長率が2017年の2.3%から2.9%に上昇し、失業率が3.8%になると予想しています。これは、NSyncが電波とエリンを支配した2000年4月以来の最低率です。ブロコビッチ 売上高の高い映画でした。

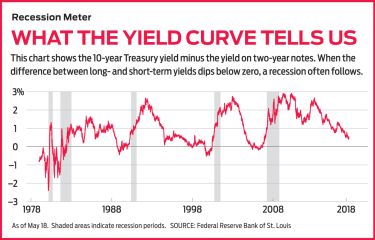

今年初めに市場を驚かせた経済的な赤旗は、今のところ誤報のように見えますが、それは注目に値します。イールドカーブのフラット化として知られる短期債と長期債の利回りのギャップが狭くなることは、経済成長を阻害する可能性のある、ある種の積極的な連邦準備制度の引き締めを示唆する可能性があります。短期金利が長期金利よりも高い場合に発生する逆イールドカーブは、差し迫った景気後退の信頼できる兆候です。しかし、景気後退の警告が具体化する前に、短期の利回りは実際には長期の利回りを上回らなければなりません。2年間の財務省債の利回りは2.6%、10年債の利回りは3%を超えています。

ただし、間違いはありません。FRBは今年と次のインフレを抑えるために短期金利を引き上げることに取り組んでいます。石油を中心に商品価格が上昇しており、過去1年間で40%以上上昇しています。 FRBの優先インフレバロメーターは3月に年率2%に上昇し、中央銀行が目標とする水準に達しました。経済学者はまた、労働市場が完全雇用に達するにつれて上昇し始めている賃金インフレに警戒している。最新のゲージでは、賃金が年率2.7%で上昇していることが示されましたが、過去の不況前に到達した4%レベルをはるかに下回っています。

J.P. Morgan AssetManagementのグローバルストラテジストであるDavidKelly氏は、FRBが経済の過熱の兆候に対して非常に警戒しているのも不思議ではありません。老朽化した拡大に注入された大規模な刺激は、「午前2時に友愛パーティーに樽が追加され、パーティーの音量は大きくなりますが、二日酔いは悪化します」と彼は言います。ケリー氏は、FRBが金融引き締めでビールに水をやるだろうと述べています。彼はまた、景気後退は今は遠いように見えるが、経済が最終的に減速すると、「FRBは大幅な利下げを求められるだろう。そもそも利上げが重要でない限り、それはできない」と述べている。

市場は、中程度かつ緩やかである限り、FRBの利上げを一気に引き上げることができます。キプリンガー氏は、FRBが今年合計3回利上げを行い、FRBのベンチマーク金利であるフェデラルファンド金利を2.25%に引き上げると考えています。 10年物国債の金利は2018年初頭の約2.5%から年末までに3.3%に達すると見込んでいます。金利とは逆の方向に動く債券価格は引き続き圧力を受けます。 2018年のこれまでのところ、ブルームバーグバークレイズキャピタルの米国総合債券インデックスは2.7%下落しています。 (詳細については、中期債の見通しを参照してください。)

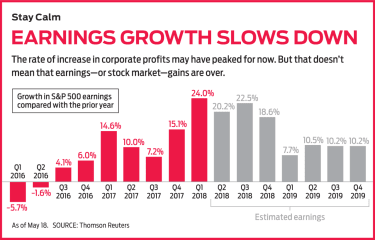

企業の利益は株価の上昇を後押しし、一部の市場ウォッチャーは、収益がこの景気循環を得るのと同じくらい良くなり、市場にほとんど期待できないことを心配しています。ウォール街のアナリストは、S&P 500インデックスの企業の1株当たり利益が、2017年の12%の成長と比較して、今年は22%急増すると予想しています(50ページのグラフを参照)。来年の成長率はわずか9%で、長期平均の7%に近いものであり、法人税の減税による急落が解消されています。しかし、成長率のピークは、利益がそれ以上上昇し続けないことを意味するわけではありません。記録的な領域に。それは彼らが一桁の割合でそうすることを意味します。 「投資家がピーク時の収益に腹を立ててほしくない」とLPLファイナンシャルのチーフ投資ストラテジスト、ジョン・リンチは言う。 「すべてを売ってバンカーに登る理由はありません。」彼は、1950年にさかのぼると、ピーク時の収益成長から次の不況までの平均時間は49か月、つまり4年以上だったと述べています。そして、これらの期間にS&P 500は平均59%上昇しました。

一方、2018年の予想収益成長率は、最近の市場修正と相まって、株価評価がより合理的なレベルに下がったことを意味します。 S&P 500の株価収益率は、1月の市場ピーク時の約18.6から最近の16.6に低下しています。それでも、5年間の平均である16.1と10年間の平均である14.3を上回っています。問題は、投資家が企業の収益1ドルに対していくら支払うかを決定するため、P / Eがここから拡大するのか縮小するのかということです。市場の年末目標は、P / Eの倍数が現在の場所にとどまると想定しています。しかし、2019年のS&P 500の1株あたりの収益が176.60ドルであるというアナリストの予測があまりにもバラ色であることが判明した場合、市場が目標を達成するにはP / Eを上昇させる必要があります。

企業は利益の増加と全体的な経済成長の見通しについて明るいですが、多くの人が潜在的な逆風、つまり賃金や商品価格の上昇によるコストの上昇、貿易の緊張の高まりについて懸念を表明しています。より制限的な移民政策は労働力不足を悪化させ、より高い賃金の伸びに寄与する可能性がある、とインベスコのフーパーは言います。貿易面では、中国との交渉が全面的な関税戦争を回避できることを期待している。そして、少なくともこれまでのところ、トランプ政権からの保護貿易主義のレトリックは「噛むよりも樹皮が多い」ようだと、FBBキャピタルパートナーズのリサーチディレクターであるマイクベイリーは述べています。

政策上の懸念は11月の中間選挙に至るまでの中心的な段階になり、投票の前の数か月は不安定になる可能性があります。投資調査会社CFRAのチーフ投資ストラテジストであるSamStovallによると、1946年にさかのぼる中間選挙の年に、S&P 500は10月31日までの6か月間で平均1%強下落しました。大統領職の最初の任期に中間期が行われるため、平均して3%の減少になります。

2018年の見通しはさらに弱気になる可能性があり、それを認めないことをお詫び申し上げます。市場は6〜9か月前に開発に反応する傾向があるため、経済と収益に関する朗報は、2017年下半期の市場の力強い上昇に反映された可能性があるとリサーチアンドマネーの最高投資責任者であるダグラムジーは述べています。管理会社ロイトホールドグループ。 「利益は素晴らしいものでした。楽しんでください」と彼は言います。 「しかし、市場は数ヶ月前にあなたに支払いをしたことを忘れないでください。別の請求書を提出しないでください。」米連邦準備制度理事会の金融緩和の終焉により、株価を押し上げるのに十分な資金が経済にスロッシングされていない可能性がある、とラムジー氏は述べています。彼は、S&P 500が2550で年を終える可能性があり、最近の水準から約6%下がると信じています。

市場にはチャンスがたくさん残っていると思いますが、ゲームのこの段階のプレイブックはあなたを驚かせるかもしれません。通常、この長期にわたる強気市場では、投資家は株式に関連する債券保有を増やしたり、消費者の主食を作る企業、通信会社、公益事業など、より防御的な株式セクターに引き寄せられる可能性があります。しかし、金利が上昇するにつれて株式市場の債券と高利回りの「債券プロキシ」が沈み、一部の消費者ステープル企業も消費者の嗜好や競合他社の侵入の変化に巻き込まれているため、これはおそらく今のところ正しい呼びかけではありません。

債券で保有するお金については、金利変動の影響を受けにくい短辺の満期を考慮してください。強い経済は、信用の質に関してはもう少しリスクを許容し、財務省よりも企業債務を優先します。良い賭けの1つは、 Vanguard Short-Term Investment Grade です。 (シンボルVFSTX)は、3.0%の利回りで、私たちのお気に入りの無負荷ファンドのリストであるKiplinger25のメンバーです。変動金利の銀行ローンファンドでフェデラルファンド金利の引き上げを利用し、市場金利に応じて上方修正される金利の短期ローンに投資します。 忠実な変動金利の高収入が好きです (FFRHX)、3.5%の利回り、または PowerSharesシニアローンポートフォリオ (BKLN、23ドル)、3.9%の利回り。上場投資信託はKiplingerETF20のメンバーです。

株式については、いわゆる循環型企業、つまり経済に敏感な産業、技術、エネルギー企業、および不要な消費財やサービスを製造または提供する企業から始めます。

産業企業は貿易関税から最も失うものがありますが、インフラストラクチャ、防衛、および企業の作業スペースと設備への支出の増加から恩恵を受けるはずです。 フィデリティMSCIインダストリアルインデックス (FIDU、39ドル)、Kip ETF 20のメンバーは、その上位保有株の中で探索する価値のある2つの株式を数えます:ボーイング (BA、351ドル)および Honeywell International (HON、148ドル)。

エネルギー株はまだ原油価格の大幅な上昇に追いついていないが、その間に魅力的な配当を支払い、古典的なインフレヘッジである。 Marathon PetroleumCorp。を含む精製業者 (MPC、80ドル)およびバレロエナジー (VLO、121ドル)、米国の原油輸出の増加による恩恵を受けています。今年初めに税の不確実性に打ち負かされたマスターリミテッドパートナーシップは、今では掘り出し物のようです。 (その他のエネルギーの選択については、ポートフォリオを活性化するための株式を参照してください。)

市場はまだハイテク株に苦しんでいるので、あなたもそうすべきではありません。 「クラウドコンピューティング、eコマース、ストリーミングメディア、オンライン広告は永続的なテーマです」とFBBキャピタルのベイリーは言います。これは、アルファベットなどのファンのお気に入りに適しています。 (GOOGL、$ 1,070)。マーキー以外の名前も繁栄します。テクノロジーセクターは、米国企業の増加する設備投資予算のかなりの部分を受け取っているからです。ベイリーは、半導体メーカーのマイクロチップテクノロジーを推奨しています (MCHP、93ドル)。または、 ON Semiconductor を検討してください (オン、24ドル)。 フィデリティセレクトテクノロジーポートフォリオのベテランチーム (FSPTX)は、過去10暦年のうち8年間でファンドのベンチマークを上回りました。

給料が大きくなり、住宅価格が上昇し、401(k)の残高が家計を豊かに感じさせるようになるにつれて、消費者にお金を使って食料を提供する企業は繁栄し続ける必要があります。 消費者裁量選択セクターSPDRETF の上位保有 (XLY、$ 105) Amazon.com を含める (AMZN、$ 1,574)およびウォルトディズニー (DIS、104ドル)。

財務は堅実な業績を上げており、力強い経済と上昇率の環境で繁栄し続けるはずです。 Financial Select Sector SPDR (XLF、28ドル)は、銀行、保険会社、資産運用会社をポートフォリオに持つ、幅広く分散されたKip ETF20メンバーです。そのトップバンクの持ち株は、大規模なマネーセンター機関に集中しています。 SunTrust Banks (STI、69ドル)は、フロリダ、ジョージア、テネシー、バージニアに焦点を当てた地域プレーヤーです。

サイズ的には、小企業株は勢いがあり、ラッセル2000インデックスは、今年これまでのところ6.4%上昇し、最近は新高値で取引されています。中小企業は法人税の減税から大幅な引き上げを受けており、その収入は主に国内であるため、主に関税の影響を受けません。 Kip 25の傑出したものをいくつか考えてみましょう: T。 Rowe Price QMUSスモールキャップグロースエクイティ (PRDSX)および T。 Rowe Price Small-Cap Value (PRSVX)。

米国以外の世界を無視しないでください。株式ポートフォリオの少なくとも30%は国際的に保有されている必要があり、債券の割り当ての一部も含まれている必要があります。私たちの推奨事項については、7つのスーパーフォーリンファンドと5つのグレートフォーリンストックを割引価格で販売しています。

最後に、スープへの投資を検討してください。 従来の株式または債券の提供以外のポートフォリオの株式市場が急降下するときにジグザグに動くこれらのオルタナティブ投資は、優れた多様化要因であり、株式市場の下落に対する貴重な防御となります。 DoubleLine Strategic Commodity Fund N によるヘッジインフレ (DLCMX)または IQ Merger Arbitrage ETF を使用して買収ターゲットに投資する (MNA、$ 31)、これは低ボラティリティ戦略を持っています。