Motilal Oswal AMCは、Nifty 5年ベンチマークG-Secインデックスのパフォーマンスを追跡するために、債務ETF(Motilal Oswal 5年G-sec ETF)を開始しました。

このETFに投資する必要がありますか?

「はい」または「いいえ」の答えに到達する前に、まず、このETFの長所と短所であるNifty 5年ベンチマークを見て、過去15年間のベンチマークパフォーマンスを見てみましょう。

NiftyIndicesのWebサイトからの抜粋を複製します。

「Nifty5yr Benchmark G-Sec Index」は、単結合指数です。 最も流動的な5年間のベンチマークセキュリティの追跡 インド政府によって発行されました。このインデックスは、5年満期セグメントで最も流動性の高いインド政府債のパフォーマンスを測定することを目的としています。インデックスは毎月見直されます。

したがって、インデックスは単一の政府のセキュリティで構成されます。資格を得るには、政府の証券の残存期間が4〜6。5年である必要があります。債券の選択方法の詳細については、インデックスの方法論を参照してください。

2020年10月31日現在、インデックスは単一のG-Sec債で構成されています。 5.22%GS 2025(IN0020200112) 。

MotilalOswal5年GSecETFは、このインデックスのパフォーマンスを再現しようとします。

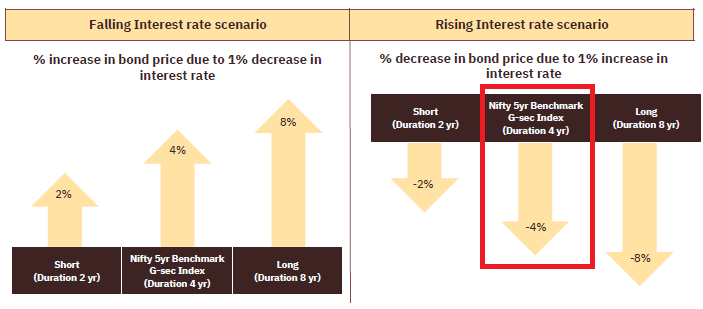

5年間のGSecインデックス(およびETF)の期間は変動し続けますが(クーポン、利回り、および原債の満期によって異なります)、期間は約3.5〜4になると予想できます。それほど高くはありませんが、低すぎません。

注 :NFOに申し込む場合、Motilal AMCが直接発行するため、取引コスト、流動性、価格とNAV(少なくとも購入レッグの場合)の差について心配する必要はありません。 HNIの場合は、AMCに直接アプローチして作成ユニットを入手できます(今日は約Rs 9.5ラックの費用がかかります)。そして、あなたはNFOの後でさえそれをすることができます。ただし、一度発行されると、取引したい場合は頭痛の種になります(Motilal AMCがマーケットメイクを手配する場合でも)。このETFに長期投資する場合、取引コストはそれほど問題になりません。

MotilalOswal5年G-SecETFパンフレットは、インデックスのパフォーマンスを銀行の固定預金と比較しています。ただし、銀行が異なれば、保有期間ごとにFDレートも異なります。そして、これらのレートでさえ変化し続けます。

パフォーマンスを債務ミューチュアルファンドスキームと比較したほうがいいと思いました。私はHDFCリキッドファンドを手に入れました。

なぜHDFCリキッドなのか?

HDFCLiquidは適切な選択ではないことを理解しています。流動性のあるファンドは非常に短期の債券/紙に投資しているので(そしてそれは通常より低いリターンを意味します)、私はすでに5年のG-Secをリターンの面で良いものにしています。ただし、HDFCLiquidには十分長い価格履歴があります。だから、私はそれを拾いました。流動性のあるファンドは、5年間のG秒のボラティリティを比較するための優れたアンカーになります。

比較のために10年のベンチマーク指数を追加したかったのですが、NiftyIndicesのWebサイトには2018年6月以降のデータしかありませんでした。

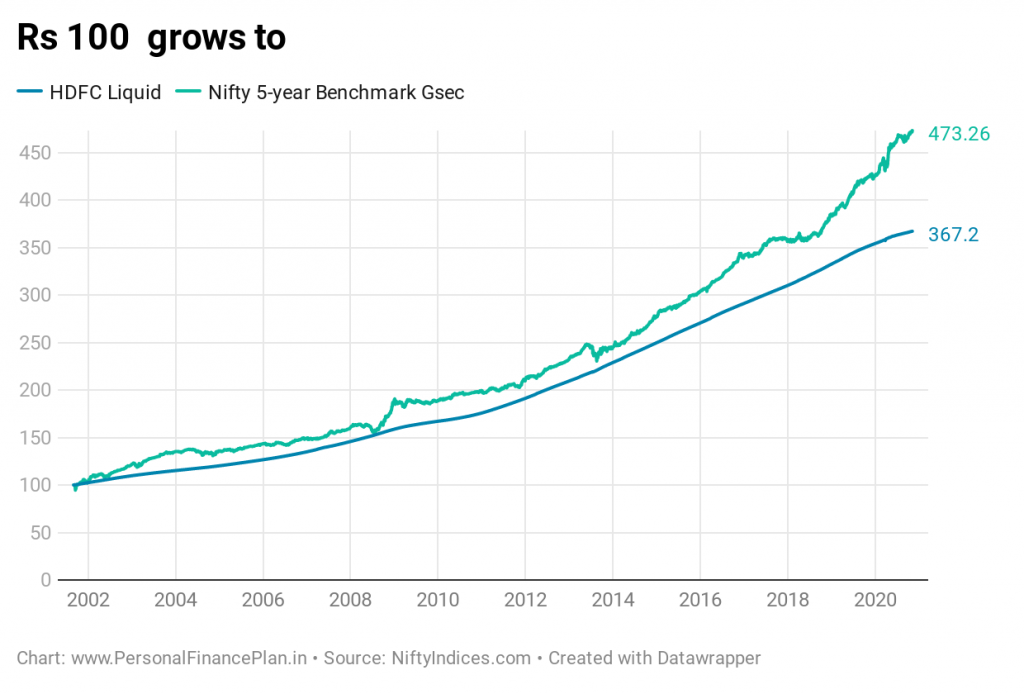

気の利いた5年間のGSecベンチマーク :年平均成長率8.44% (2003年9月1日から2020年11月26日まで)

HDFCリキッドファンド:年平均成長率7% (同時期)

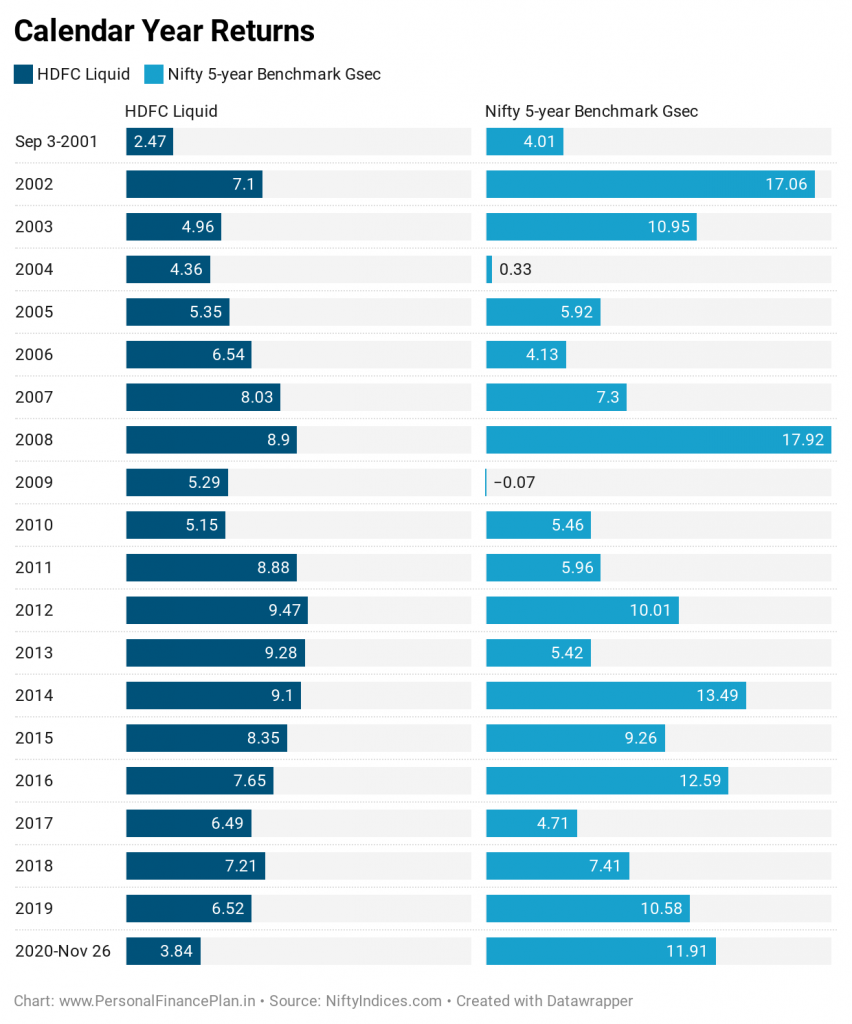

HDFC Liquidファンドは、7年間(2004、2006、2007、2009、2011、2013、および2017)で5年間のG-Secベンチマークインデックスを上回っています。つまり、流動性のあるファンドのような単純なものが、20年のうち7年で5年のGSecベンチマーク指数を上回っています。

実際、過去10年間(2010年まで)、違いはそれほど大きくありませんでした。金利が大幅に下がったのは、この10年(2014年以降)だけです。そして、それはこのベンチマークからそのような良いパフォーマンスをもたらしました。

したがって、過去5年間または10年間の収益のみに焦点を当てると(Motilal Oswalのパンフレットのように)、全体像はわかりません。今後10年間に金利が上昇軌道を示す場合、表は逆転します。

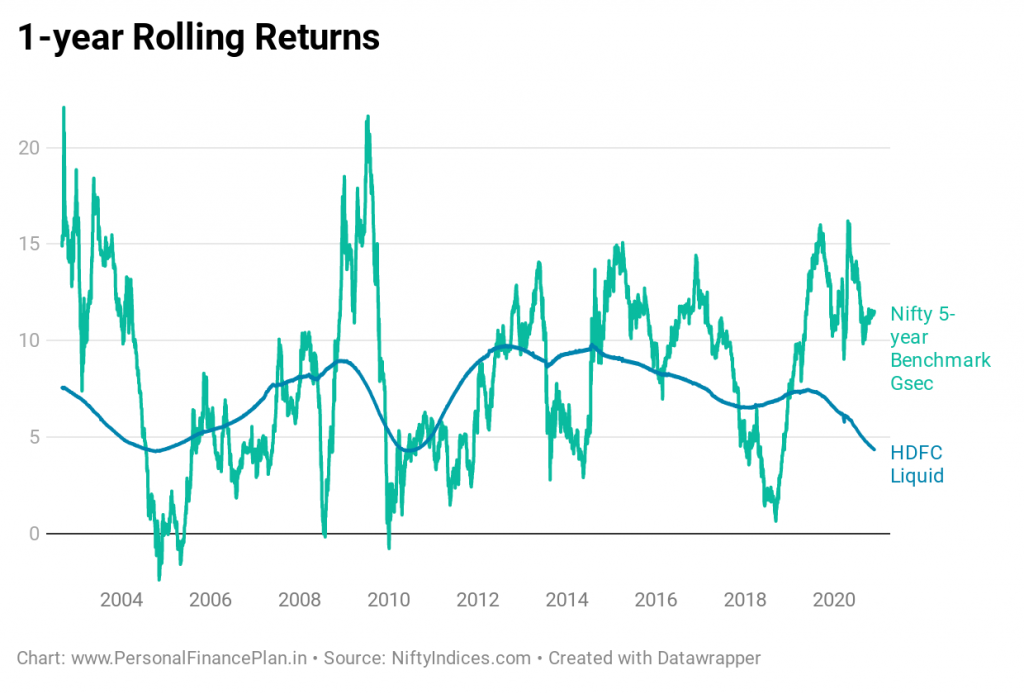

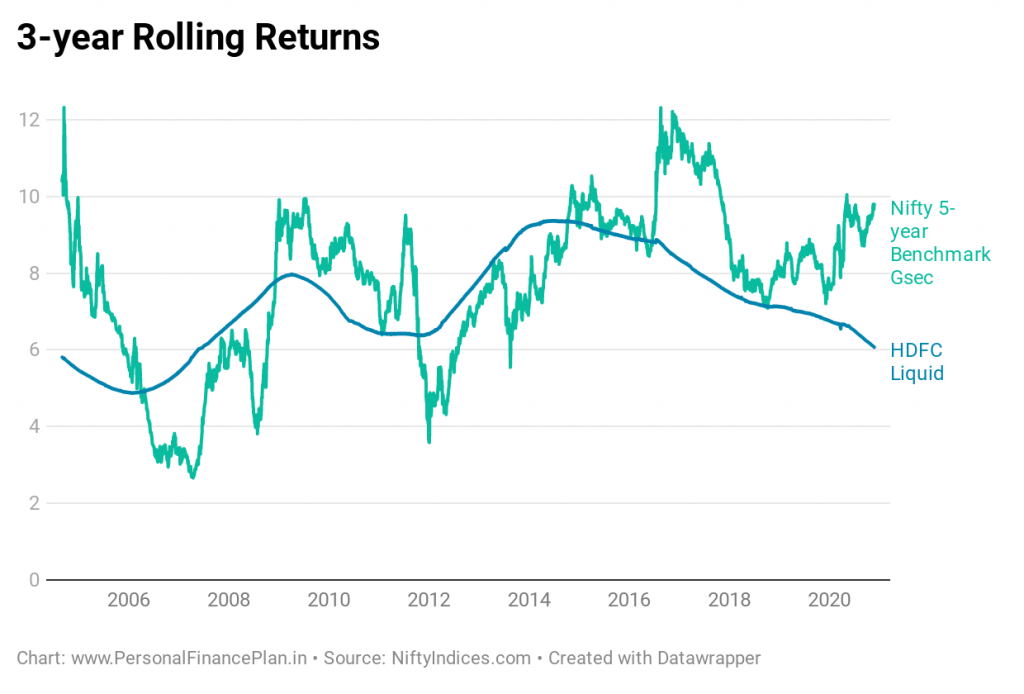

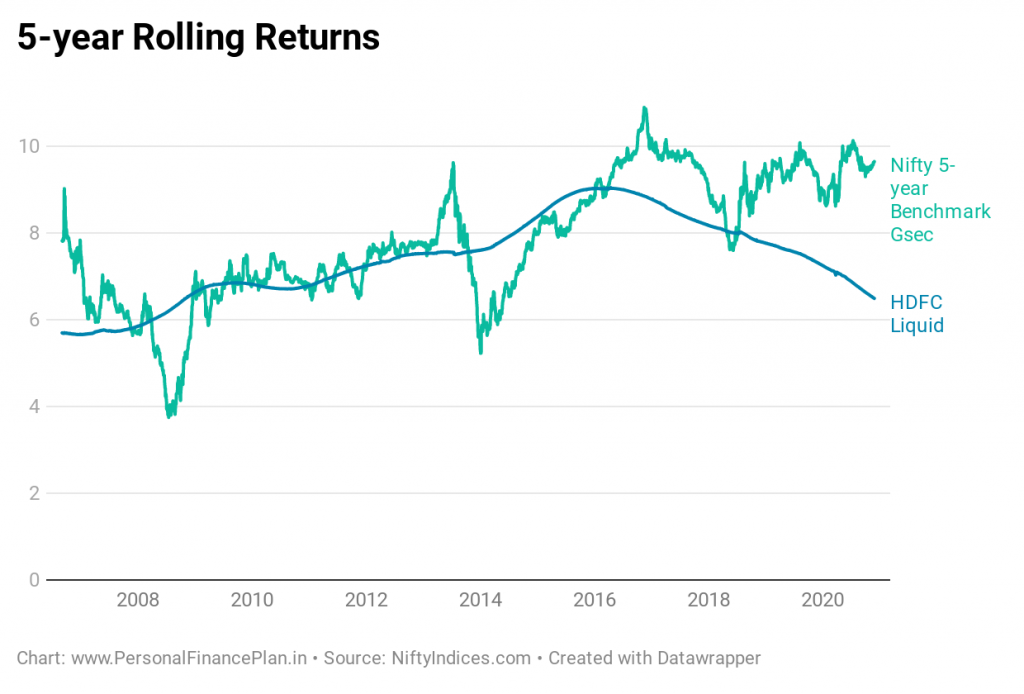

ローリングリターンに移りましょう。

ローリングリターンを見るだけで、MotilalOswal5年GSecETFが銀行の固定預金の代わりにならない理由がわかります。 ボラティリティを見てください。

5年間のベンチマークGSecインデックスがHDFCリキッドファンドを下回った場合、3年間および5年間のローリングリターンでも長い期間があります。

金利が下がっているときに非常に良いパフォーマンス。金利が上昇しているときに苦労します。

先に述べたように、金利が下がって以来、過去5年または10年のリターンは良好でした。ただし、パフォーマンスを評価するためにスナップショットを時間内に見ることはできません。

投資家として、 MotilalOswal5年GSecETFは銀行の固定預金に代わるものではないことを理解する必要があります 。このETFは変動しやすく、リターンの経験はいつ投資するかによって異なります。リターンエクスペリエンスは、金利のダウンサイクル中は良好であり、金利のアップサイクル中はそれほど良くありません(または悪くさえありません)。

2017年のSEBI分類基準は、MFカテゴリとしての短期金を殺しました。 SEBIは2つの金貨ファンドカテゴリーのみを指定しました。

短期から中期の英国債ファンドのスペースには何も残っていませんでした。私の意見では、これはギャップでした。

他に何もないとしても、この新しいETFはそのギャップを埋めているようです(他の多くのAMCが同様の製品を発売することを期待します)。 投資すべきかどうかは別の問題です。

私の意見では、最大20%の税率に該当する場合、債務ミューチュアルファンドまたは債務ETFは、ポートフォリオでそれほど強力なケースにはなりません(インフレが低いこれらの時期では、少なくともインフレ指数のコスト。もちろん、これは変わる可能性があります )。銀行のFDに固執する方が良いでしょう。 30%の税率が適用される場合は、債務ファンドまたは債務ETFが登場します。

その前提(30%以上の所得税率)で、長期債券ポートフォリオの信用リスクのない投資(デットファンドまたはETF)を探していて、かなりの変動性で生きることができる場合、 長期債券ポートフォリオには、MotilalOswalの5年GsecETFを検討できます。 信用リスクのないことを強く優先する必要があります 投資。そして、この投資は不安定になることを忘れないでください 。ローリングリターンデータが示すように、忍耐力をテストできます。 私の提案は、デットファンドの分野での単純なパッシブGSec商品の不足にも影響されていることを理解してください。より多くのオプションがあれば、私の意見は変わるかもしれません。 この5年間のGSecETFは、コンスタントマチュリティの英国債ファンドよりも優れた選択肢となる可能性があります。

さらに、私の意見では、 EPFおよびPPFオプションを使い果たした後、長期債券ポートフォリオにこのETFを検討します。 。

ある程度の信用リスクを抱えて生きることができれば、信用度の高い証券に投資する流動性/超短期/低期間/短期金融市場の債券ファンドに投資し続けることができます。ちなみに、このETFを使用して、債券ポートフォリオを多様化することもできます。 。

この商品はボラティリティがあるため、短期投資には適していません(上記で見たように)。

投資が必要な場合でも、すぐにこの製品に突入しないことをお勧めします。少なくとも今後6〜12か月間、ETFカウンターのパフォーマンス、トラッキングエラー、流動性を追跡してから、電話に出るよう提案してください。

過去数年のリターンで行くことに注意してください。現在の利回り(2020年10月現在)はわずか 5.17%p.a。 したがって、金利がここからさらに下がらない限り、花火を期待しないでください。

Motilal AMCがこのETFに投資するファンドオブファンズ(FoF)も立ち上げていれば、私は好んでいました(EdelweissがBharat Bond ETFで行ったように)。

FoFでは、AMCから購入し、AMCで利用します。他の投資信託と同じように。証券取引所で売買する必要はありません。

そうすれば、ETFでの取引に関する問題を自分で回避できたはずです。 FoFの費用比率はわずかに高くなりますが(FoFの費用比率+原資産ETFの費用比率があります)、非常に便利でした。 FoFNAVには所有コストも組み込まれています。パフォーマンスをベンチマークと簡単に比較できます。 ETFには仲介費用などがかかります。したがって、総所有費用に達するには、取引費用を追加する必要があります。

FoFの場合、大規模な投資を終了するのは比較的簡単です。

ちなみに、FoFに投資する必要がある場合は、Bharat BondFoFが依然として優れた選択肢です。

バーラトボンドETF(またはFoF)とモティラルオズワルの5年Gsecの違い:

投資する予定はありますか?

気の利いた5年ベンチマークGSecインデックス:方法論

気の利いた5年ベンチマークGSecインデックス:ファクトシート

気の利いた5年間のベンチマークインデックスページ

ビジネススタンダードにおけるこの製品に関する私の見解