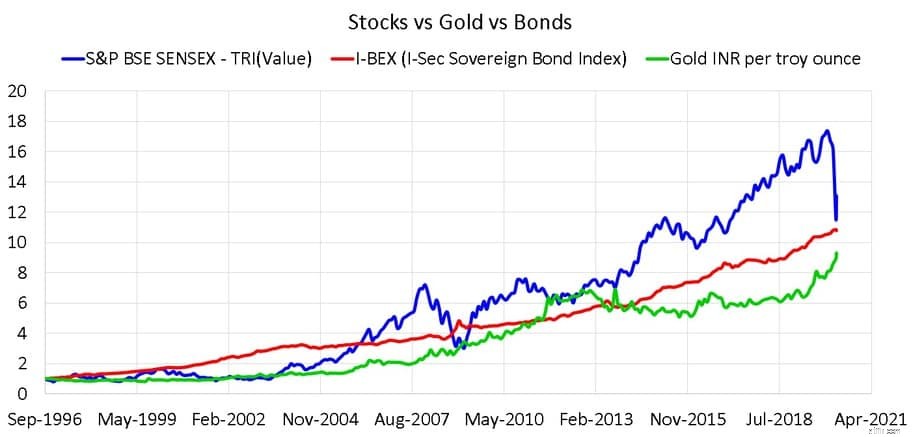

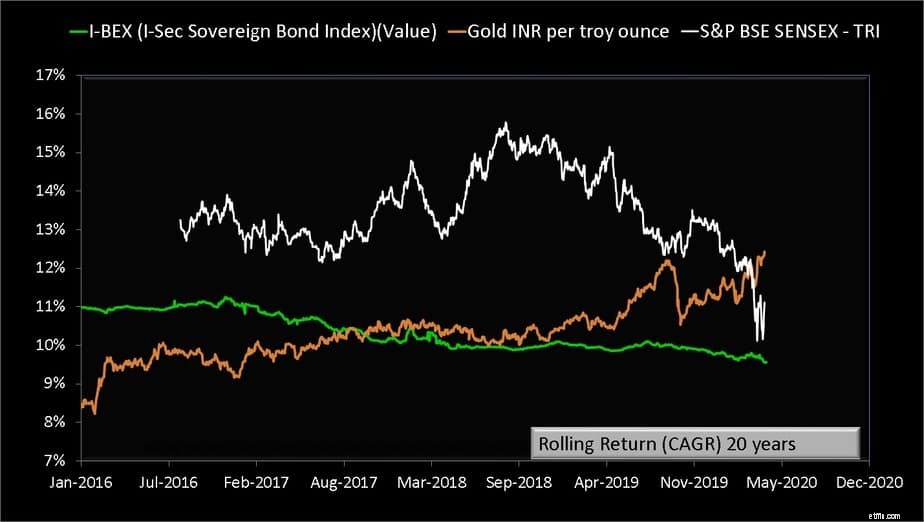

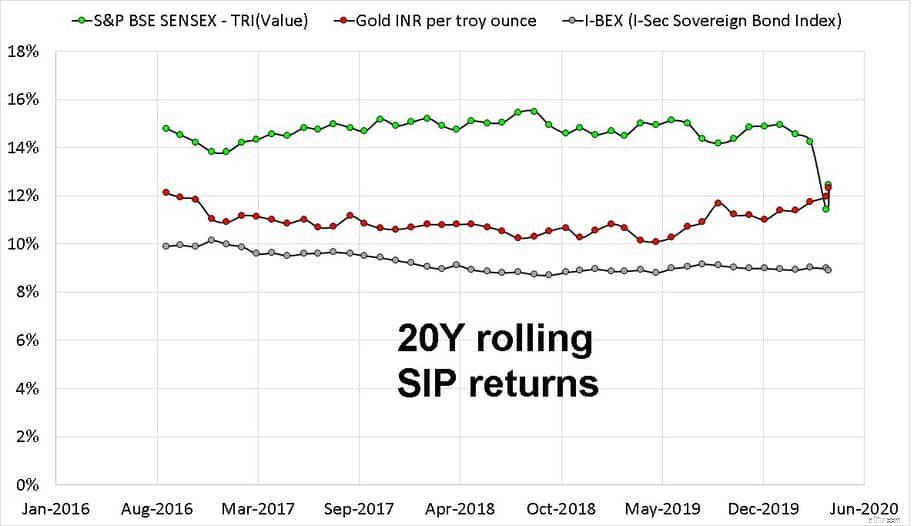

おそらくその歴史の中で初めて、センセックスの20年のリターンはゴールドよりも低いです!これは、株式と金と債券の比較であり、投資家にとってそれが意味することです。

1996年8月19日からのSensexTRI(配当を含む)、1994年8月1日からのI-BEX(I-Secソブリン債インデックス)、1979年1月2日からのトロイオンスあたりの金INRのローリング一括払いとSIPリターンを比較します。世界ゴールドカウンシルから供給。 Sensex TRIおよびI-BEXデータは、ACEMFから供給されています。

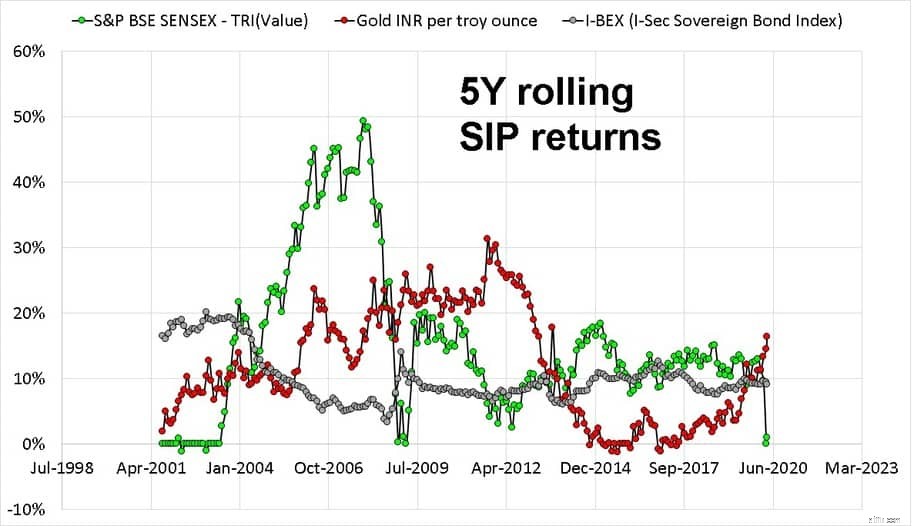

このような記事や、ほとんどのエクイティMfsの10年間のSIPリターンのような記事は現在10%未満であり、15年間のNifty SIPリターンは8%にクラッシュし(2014年から51%減少)、日中の最大の落ち込みの後:10年間のNifty SIPリターンは2.3%、14年間のSIPリターンは5%であり、単一の目的があります。管理されていない「長期」投資の危険性を説明するためです。

多くの読者は、そのような比較は「間違った時期に」行われ、株式市場の暴落後、これは予想されることであると指摘しています。重要なのは、私たちの計画では株式市場の暴落を考慮に入れる必要があり、リスク管理に関しては、現在展開しているような悪い事例を選び出し、それに備えることが重要です。このような時期にエクイティMFを販売することはできないため、AMCと営業担当者だけが「平均的なパフォーマンスを見る」と話します。

このようなグラフは、1つのリターンデータポイント(開始日、終了日)のみを提供するため、資産クラスの判断に使用しないでください!

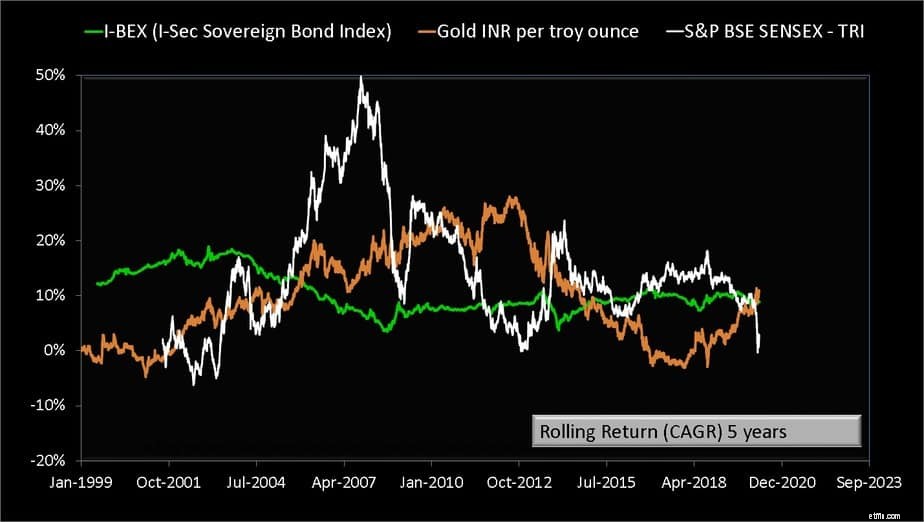

2010年1月以降、ゴールドとセンセックス5Yのリターンが反対方向に動いた2つの期間がありました。これは、以下の5YSIPデータでも確認できます。

これはポートフォリオに金を含めることを誘惑するように見えますが、ポートフォリオに5年以上(できれば異なる時期に)マイナスのリターンを与えることができる同等のボラティリティを持つ2人のプレーヤーを持つことは難しいでしょう。

ポートフォリオのバランスを取り直す精神的な強さを持っている投資家は何人いますか。特に、パフォーマンスの良い資産から利益を計上し、パフォーマンスの悪い資産を購入しますか。多くの人は、税金と出口の負荷を恐れてバランスを取り直しません!

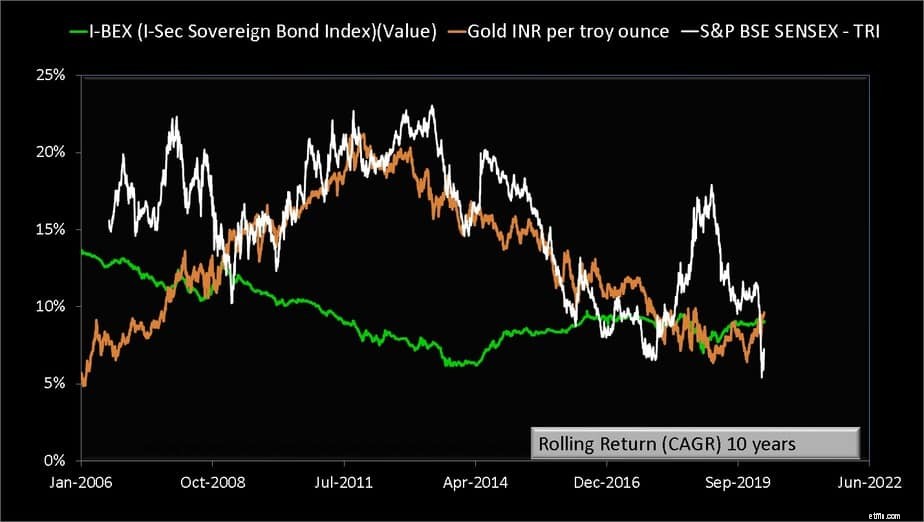

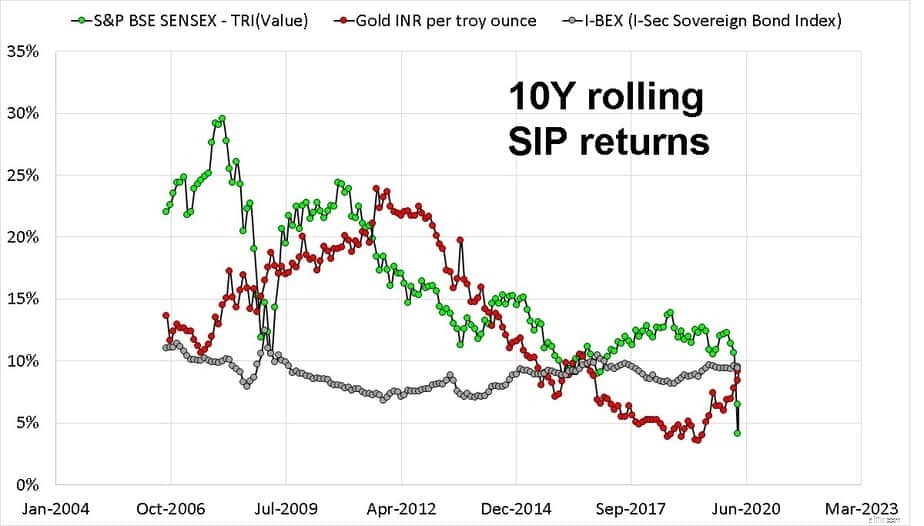

センセックスとゴールド10Yの両方の収益は、過去10年間のほとんどの部分で落ち込んでいます。現在、3つの資産クラスはすべて互いに近接しています。債券指数は長期国債の市場価値を表すことを理解することが重要です。バイアンドホールド債券投資家のリターンはこれより低く、再投資リスクの対象となる可能性があります。

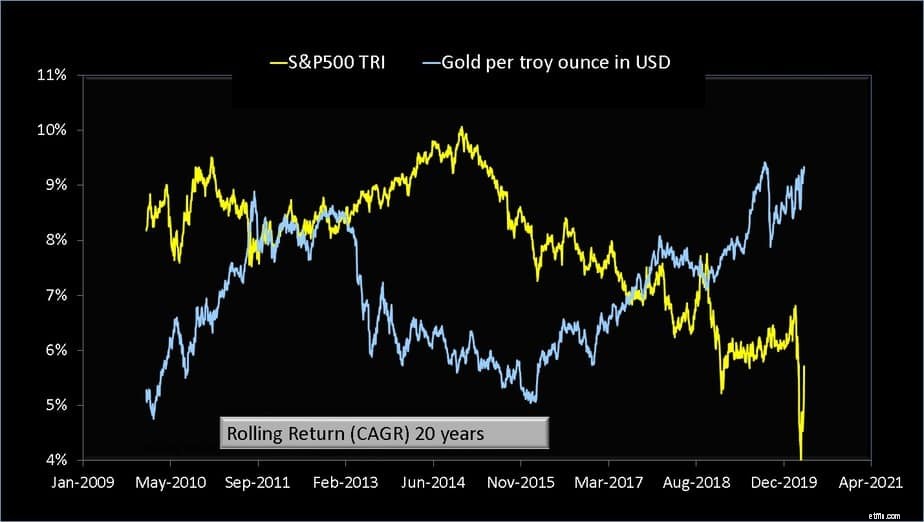

また、返品は税金と費用を差し引いたものです。 10年以上にわたって、これはセンセックスに金よりもわずかな優位性を与えています。上のグラフでは、反相関を確認することはできません。

税引き後でも、現在の10Y Sensex SIPの収益は、金や債券の収益よりも低くなる可能性があります。債券のリターンは、過去数年以来、センセックスとゴールドのリターンの間にあります。株式と金の反対の傾向は、米国と比較してインドではかなり短い歴史を持っています:金は株式よりも危険です!前述のように、米ドルのインドルピー交換の傾向がこれに重要な役割を果たしています。金価格の動き:米ドルとインドルピー。

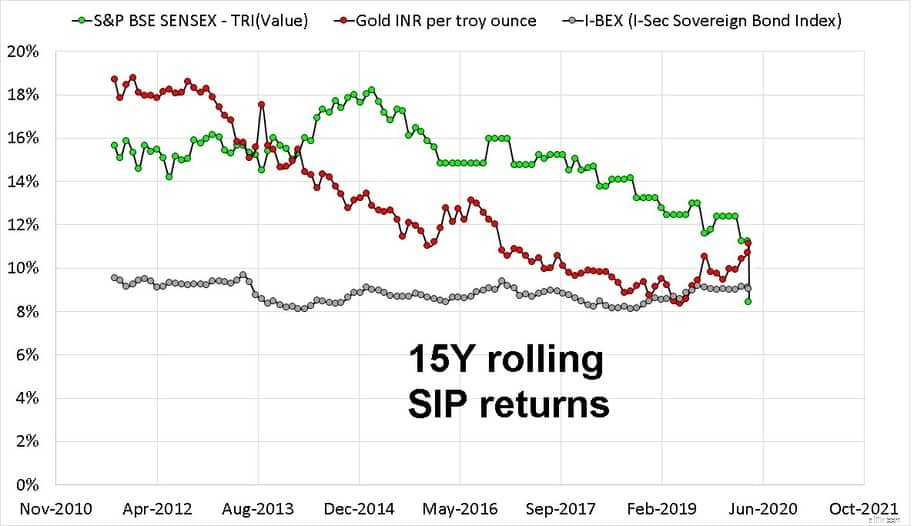

歴史がないため、ここでは上下の「サイクル」は見られません。センセックスとゴールドの両方のリターンは、過去10年間一貫して低下しています。現在の15年のSensexSIPリターンは、金と債券のリターンをはるかに下回っています。

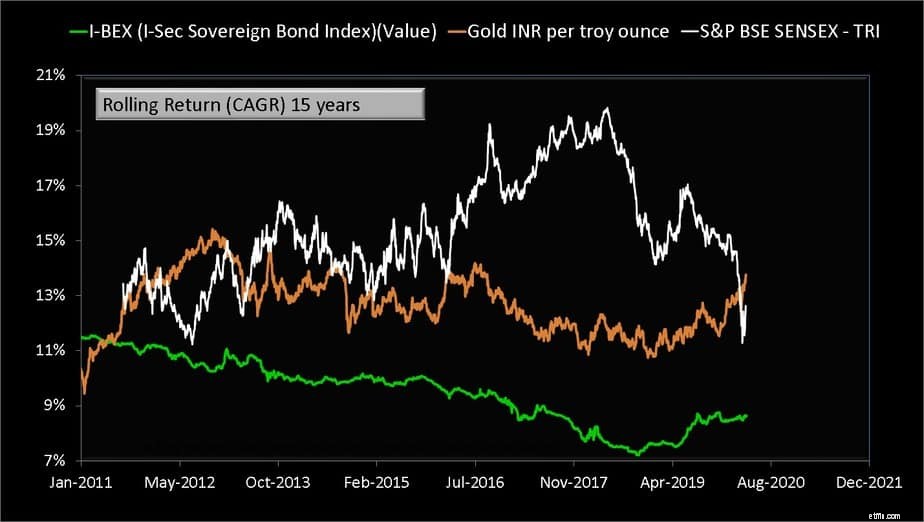

繰り返しになりますが、期間が短すぎるため、タイトルを明確に述べる以外のパターンを見つけることはできません。素晴らしく素晴らしいエクイティSIPでさえ、金のそれを下回りました

長期にわたる単純な体系的な投資は機能しません。ポートフォリオからエクイティの割り当てを段階的かつ継続的に排除するリスク軽減戦略がない限り、財務目標のために最終的に節約できる金額は運に任されます。

FBグループのAsanIdeas for Wealthの誰かが、「はい、金がアウトパフォームする場合もありますが、ほとんどの場合、エクイティがアウトパフォームする場合があります」と反応しました。私たちが何かを言うのに十分なデータを持っている唯一の長期的な内部は10年であり、誰も自信を持って10年以上のほとんどの時間でエクイティがアウトパフォームしていると言うことはできません。投資信託業界にとって、5年は長期です!

これは米国のデータであり、ここにも明確な勝者はありません!

過去25年間または過去30年間のデータを見ないでください。これが6年以内に発生する可能性がある場合– 15年のNiftySIPはクラッシュを8%に戻します(2014年から51%削減)–次の25年で何かが発生する可能性があります!

ポートフォリオに金を追加する必要がありますか? まず、追加すると今 、今後の収益は大幅に低下する可能性があります。これは、株式投資を増やすための素晴らしい時期です。それが、「20年のセンセックスリターンがゴールドよりも低くなったこと」が伝えるものです!

第二に、米国とは異なり(上記を参照)、おそらく為替レートが安定したために、長期にわたる金と株式の動きの間の大まかな反相関でさえ、インドではまだ現れ始めていません(上記の参照を参照)。

これが将来も続くと仮定すると、おそらく今、ポートフォリオに金を含めるケースがあります。 経由しない ソブリン金貨(いつ使用するか、いつ使用しないかを参照)が、流動性のある金ETFまたは金ファンドを介して。

ただし、3つの資産クラス(金、株式、債券)のポートフォリオを維持するために必要な関連する保守、規律、および決意は、ほとんどの投資家、さらにはアドバイザーにとってもかなりの要望です。

はい、マルチアセットファンドは税効果の高い良い選択ですが、ポートフォリオ内で唯一の種類のファンドでなければなりません。これも不可能です。そして、投資家がこれらのファンドの日々のボラティリティについて不満を言うのを見つけることができます!ケーキを食べることができず、それを保持することも期待できません!