100ルピーを投資します。

次の一連の返品について考えてみましょう。

ケース1 :最初の年に-50%を獲得します(または50%を失います)。 2年目には+ 50%を獲得できます。

ケース2 :最初の年に-25%を獲得します(または25%を失います)。 2年目には+ 25%を獲得できます。

ケース3 :最初の年に-15%を獲得します(または15%を失います)。 2年目には+ 15%を獲得できます。

ケース4 :最初の年に-5%を獲得します(または5%を失います)。 2年目には+ 5%を獲得できます。

順序を逆にしましょう。

ケース5 :初年度は+ 50%を獲得します。 2年目には-50%を獲得します(または50%を失います)。

ケース6 :初年度は+ 25%を獲得します。 2年目には-25%を獲得します(または25%を失います)。

その場合、2年目の終わりに最高の運賃になると思いますか、それとも最高の金額で終わると思いますか?

1年目に失ったものを(パーセンテージで)取り戻したため、2年目の終わりに100ルピーを獲得できますか。その逆も同様です。

見てみましょう。

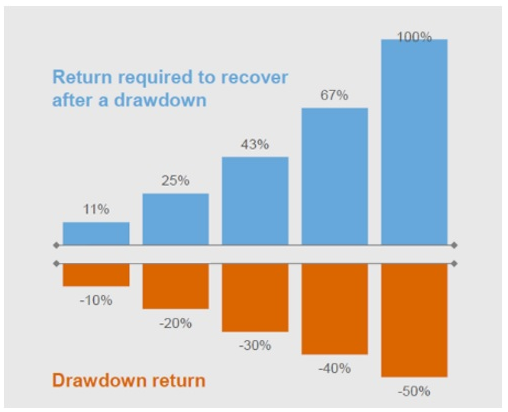

ケース1 :100ルピーから始めます。最初の年の終わりには、50ルピー(50%の損失)になります。 2年目の終わりには、 Rs75があります (Rs 50を超える50%のゲイン)。ご覧のとおり、まだ壊れていません。 50%のドローダウンを確認したら、損益分岐点だけで100%にする必要があります。

ケース2 :-25%、+ 25%:最終的にRs 93.75

ケース3: -15%。 + 15%。最終的にはRs97.75

ケース4: -5%、+ 5%:最終的にRs 99.75

ケース5: 50%、-50%:最終的にRs 75

ケース6: 25%、-25%:最終的にRs 93.75

いずれの場合も、元本がいくらか失われることになります。

返品の順序が逆になっているケース5と6の場合、最終的な結果に違いはないことに注意してください。しかし、これは私たちが一時金を投資したからです。投資が一定期間に分割された場合、一連の収益が結果に影響します。そのような場合は、後で良いリターンを得るほうがよいでしょう。

良好なリターンを得ることが重要ですが、大きな損失を回避することは、長期的な投資パフォーマンスにとっても同様に重要です。 大きな損失を出し続けると、投資の成功の確率はあなたに有利にはなりません。

ケース1(-50%、50%)で見られるように、リターンの算術平均がゼロであっても、2年目の終わりの25%下がっています。損益分岐点を設定するには、シーケンスは(-50%、100%)である必要があります。簡単ではありません。

市場が上昇しているとき、ほとんどすべてのポートフォリオはうまくいきます。長期的なパフォーマンスにとって重要なのは、市場がうまく機能していないときにポートフォリオがどのように機能するかです。私の意見では、一貫した下振れ防止はポートフォリオマネージャーのアルファ(超過リターン)の主な原因です。

多くの投資家は、投資を選択する際に短期的なパフォーマンスに焦点を合わせています。前年の非常に悪い業績を背景に短期的な業績が発生した場合はどうなりますか?したがって、短期的なパフォーマンス(良いまたは悪い)は誤解を招く可能性があります。 投資を選択する際には、長期的なパフォーマンスに焦点を当てる必要があります。投資信託投資を選択する際に、ローリングリターンとダウンサイドプロテクションを確認することもできます。

ちなみに、損失を減らすことは、投資パフォーマンスを向上させるだけではありません。 それは投資規律にも役立ちます。 神経をあまりテストしない投資戦略に固執する可能性が高くなります。 投資に関しては、投資規律は適切な投資を選択するスキルと同じくらい重要な役割を果たしていることに注意してください。あなたがお金を失っているとき、希望を失い、投資を終了するのは簡単です(おそらく間違った時間に)。これは、多くの個人投資家(あなたや私のような)で常に起こります。

最も簡単な方法は、安全な投資を行うことではありませんが、そのオプションには入らないようにしましょう。より良いリターンを求めてボラティリティを受け入れたいと思います。

大きな損失を回避するための多くのエキゾチックな方法があります。プットオプションを購入できます。多くの金融機関は、定期的に下振れ防止のための豪華な商品を出します。ただし、ポートフォリオ分散の常識的なアプローチを通じて、ポートフォリオの主要なドローダウンを減らすことができます。

注意してください、多様化はドローダウン(損失)を排除することはできません。影響を減らすことしかできません。

直接エクイティに投資しないようにお願いしているわけではありませんが、ポートフォリオが非常に集中していることは避けなければなりません。たった3〜4株ですべての富を保有することは、ほとんどの投資家にとって難しい場合があります。ポートフォリオにもっと多くの株があります(ただし、多すぎないでください)。

これを達成する簡単な方法の1つは、投資信託を通じて株式に投資することです。投資信託の仕組みにより、より多様な投資ポートフォリオが得られます。

実際、あなたはあなたのエクイティポートフォリオで直接エクイティとミューチュアルファンドの両方を所有することができます。株式ポートフォリオの50%が株式にあり、残りが投資信託にあるとしましょう。

先ほど、エクイティ投資の分散についてお話しました。しかし、それは真の多様化ではありません。すべてのお金がエクイティまたは分散型エクイティミューチュアルファンドにある場合でも、市場がさらに急激に下落した場合、大きな損失を被ることになります。 5つの小型ファンドを保有することは分散投資ではありません。

無相関の資産または相関の低い資産に投資を分割する必要があります。 たとえば、資産をエクイティ(国内/国際)、負債、金、不動産に分割できます。正確な配分は、資産、ボラティリティ、投資目的に対する快適さによって異なります。

多くの投資家は、投資するのに最適な投資信託を見つけるために多くの時間を費やしています。アプローチに問題はありませんが、最高のファンド(過去のパフォーマンス)のバトンは通過し続けます。私の意見では、あなたは良いファンド(最善ではないかもしれません)に固執し、資産配分を監視し、定期的にポートフォリオをリバランスする方が良いと思います。 。 これは、最良の投資信託を見つけることに比べて、はるかに簡単で信頼性の高いアプローチです。

株式市場が急落した場合、どこでうまくいくと思いますか?

ほとんどの場合、2番目のオプションの方が良い結果が得られます。

資産クラス間の分散は、ポートフォリオの大きな損失を防ぐための最も簡単で最良の方法です。時代が良いときは、多様化する価値がないかもしれません。エクイティ投資が1年で+ 20%を返している場合、分散投資にはメリットがありません。あなたの株式投資がその年に-20%を返すとき、あなたはメリットを見つけるでしょう。長期的には、多様化は最終的にその価値を証明するでしょう。分散投資は、ポートフォリオのボラティリティを低下させるだけではありません。定期的なリバランスと効果的に組み合わせると、より高いリターンも得られます。