「リスクは、経験するまでは恣意的な概念です。顔を殴られることについて話すことは、実際に顔を殴られることとは異なります。」 –カール・リチャーズ、認定ファイナンシャルプランナー™およびSketchGuyコラムの作成者

コロナウイルスの蔓延を遅らせるための努力が経済をほぼ停止させたため、市場は3月に40%下落しました。彼らは非常に速く回復しましたが、経済見通しは不透明で、失業率は高く、COVID-19ワクチンが広く配布され、最終的にパネミックを制御できるようになるまで、変動性は続くと予想されます。

私たちは未知の海にいます、そして私たちの救命いかだは彼らが以前のように機能しないかもしれません。 6年間の量的緩和とそれからの二日酔いの後、債券利回りはわずかなままです。債券へのより高い配分によるリスク軽減は、以前ほど効果的ではなくなったようです。

3月、生命保険マーケティング研究協会(LIMRA)は、インデックスリンク年金(ILA)と呼ばれる比較的新しい種類の年金の2019年の売上高が2018年から55%増加したと報告しました。この増加は、2018年後半の修正に触発された可能性があります。市場が2兆ドルを流したとき。しかし、それはまた、非常に低い金利の長期的な傾向、テールリスクの迫り来る不安(まれでひどい市場イベント)、および団塊の世代の退職者のうねりのために、より広い食欲を示唆するかもしれません。

WINKの年金データの専門家による調査によると、すべてのILAの平均発行年齢は62歳です。これは、人々が「脆弱な10年」のポートフォリオ損失を緩和するためにこれらの保護を採用していることを示唆しています。脆弱な10年とは、過去5年間の就業年から、退職後の最初の5年間までの期間であり、一連のリターンのリスクが、退職者の貯蓄を超える能力を脅かす可能性があります。

10年以上前に開発されたインデックスリンク年金は、投資家が市場参加の恩恵を受けながら、たとえば10%の制限で損失を緩和することを可能にします。つまり、最初の10%の損失は保険会社によってカバーされ、それを超える損失はすべて保険会社によってカバーされます。あなたの上にいます。それらは損失を緩衝するため、インデックスにリンクされた年金は緩衝年金としても知られています。彼らが通っている別の名前は、登録されたインデックスリンク年金(RILA)です。

インデックスにリンクされた年金が提供する保護には、トレードオフが伴います。より高いバッファーを介してより多くの保護を求める人々は、ILAを発行する会社に移転するリスクの量に比べて成長の可能性を犠牲にする可能性があります。

たとえば、10%のバッファーを選択すると、上限なしで上向きに参加できる可能性がありますが、20%のバッファーを選択すると、選択したクレジット方法で上限を介して上向きを20%に制限できます。

固定インデックス付き年金(FIA)に精通している場合は、インデックスにリンクされた年金はおなじみのように思われるかもしれません。どちらも、上向きの可能性を秘めた市場損失からポートフォリオを保護する能力があると宣伝されていますが、一定期間の損失から保護する固定インデックス付き年金とは異なり、インデックスリンク年金は損失を含む可能性のある変動リターンを提供します。

したがって、どちらも比較的保守的なプレーですが、インデックスにリンクされた年金は、固定のインデックス付き年金よりも所有するのが少し危険になる可能性があります。しかし、それらは、順番に、より大きな上向きの可能性も提供します。インデックス付きのリンクされた年金はSECに登録されています。つまり、目論見書とともに販売されています。これはFIAとは異なり、ILAをより厳しく規制し、より厳格な開示規則の下に置きます。

インデックスにリンクされた年金は、実際の投資状況でどれほど効果的ですか?または、別の言い方をすれば、コロナウイルスやその他の災害によって、ことわざの顔を殴られた場合はどうなりますか? 2015年3月1日から始まる5年間は、測定対象となる少なくともいくつかの悲惨な減少を示しています。

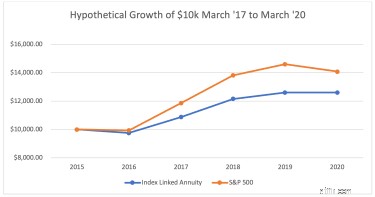

過去のリターンを使用して、たとえば、仮想のインデックスにリンクされた年金での仮想の10,000ドルの成長を見てみましょう。

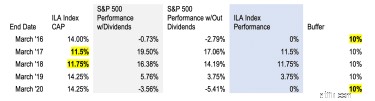

この比較のために、私は次の仮定をしました:

S&P 500インデックス(マイナス配当)に従ったポイントツーポイントの年間クレジット方式

0.25%のpoduct料金(毎年徴収)

14%、11.5%、11.75%、14.25%、14.25%

10%(S&Pの損失が10%を超えるまで、投資家は何も失うことを意味しません)

インデックス「キャップ」は、選択したクレジット方法を使用して、特定の年にクレジットされる可能性のある最大のパフォーマンスであることに注意してください。選択したバッファーに応じて、これらの上限は10%または20%のように設定される場合と、上限が設定されていない場合があります。つまり、投資家は、特定の期間の完全なインデックスパフォーマンスに対してクレジットされます(配当は考慮されません)。上限は金利に基づいて毎年リセットされます。そのため、上の表には毎年異なる上限が記載されています。これを読んでください インデックスにリンクされた年金記事 基本について。

私たちの目的のために、私は計算を単純化し、dqydj.comのS&P500配当再投資価格計算機を介してエコノミストのロバートシラーの市場データセットの過去のリターンから毎年利益を計算しました。次に、各学期の終わりにILA料金(0.25%)を差し引いて、年間利益(配当なし)を算出しました。

上記の表では、2015年3月から2020年3月までの5年間に、架空のILAキャップとバッファーが機能した例を示しています。

2015年3月から翌年3月にかけて、世界市場は石油価格の下落、人民元の切り下げ、中国のGDP成長の鈍化、英国のEU離脱に関連した大きな混乱を経験しました。その期間に、S&Pは2.79%(配当を考慮しない場合)を失いました。これは、ILAの10%バッファーによって保護されていたはずの損失です。

次の期間、市場は力強く反発しました。2017年3月のS&P 500は、配当なしで+ 17.06%で終了しました。その結果、投資利益の11.5%がILAにクレジットされます。

2017年3月から2018年3月までのS&P 500のパフォーマンスも素晴らしかった:配当を考慮しない場合は14.19%。この場合、パフォーマンスは再び上限を上回っていたため、ILAクレジット方式は仮想的に11.75%を返しました。

しかし、2018年後半には、S&P 500は2008年以来最大の年間損失を計上し、2019年に再び回復しました。18年3月から19年3月までの期間、S&Pは配当なしで3.75%を返しましたが、その全額はその年のILAのパフォーマンスにクレジットされています。

そして、雄牛はCOVID-19の壁にぶつかる前に、2020年まで走り続けました。今年の3月、S&P 500指数のリターンは、バッファー内で-5.41%に低下したため、損失は吸収され、ILAのクレジット方法は年間で横ばいでした。

2015/16の売り切り、2018年のクラッシュ、今年のコロナクラッシュは衝撃的な出来事でしたが、市場はかなり急速に回復しました。

S&P 500をベンチマークとして使用してILAのパフォーマンスをグラフ化すると(上記のグラフを参照)、ILAのパフォーマンスは低下します(ILAのリターンは26%、S&Pのリターンは41%)が、誤解を招く可能性があります。この種の比較は、ILAが株式と同じリスク/リターンプロファイルを持っていることを意味しますが、そうではありません。典型的な株式投資家は、その5年間にわたってコースを維持し、3つの大きな落ち込みとその後のリバウンドを乗り越えたと推定されます。

ダルバールの研究はそうではないことを示唆しているかもしれません。 26年間の「投資家行動の定量分析」研究で、ダルバールの研究者は、投資家がしばしば自分たちの邪魔をすることを学びました。 S&P 500指数は、2015年12月31日までの20年間の平均で9.85%のリターンを示しましたが、株式ファンドの平均投資家は5.19%しか稼いでいませんでした。

どうして?投資家の行動は気まぐれです。恐れと貪欲は、最良の長期投資目標を台無しにする可能性があります。私たちは富を蓄積するために最善の努力をし、高く買い、低く売り、一般的に潜水艦を売ります。そして、これは私たちの一部だけではありません。これは私たちの多くです。

したがって、問題は次のとおりです。同じ仮想ILAが、同じ不安定な期間にわたって平均的な株式投資家に対してどのように機能するでしょうか。または、顔を殴られたときに実際に何が起こる可能性がありますか?

インデックスにリンクされた年金は確かに万能の解決策ではありません。しかし、一連のリターンリスクに直面している投資家にとって、ポートフォリオの一部をILAに割り当てることで、「脆弱な10年」の壊滅的な干し草メーカーから比喩的なマグカップを保護することができます。この期間中のポートフォリオの損失は、埋め合わせるのが難しい場合があり、何十年にもわたってライフスタイルの選択に影響を与える可能性があります。

これは行動保護です。定義された結果の確実性のために、保険会社にリスクを移転します。ある程度の利益と損失に対する保護の約束は、次のパンチを待つのではなく、市場にとどまり、投資目標を達成するための軌道に乗る自信を刺激する可能性があります。

あなたが損失を嫌うなら、あなたがコースを維持するのを助ける行動ツールはこのような時に強力である可能性があります。警戒を怠らず、選択肢についてファイナンシャルアドバイザーに相談してください。