投資はあなたがあなたの経済的未来を確実にするためにあなたがすることができる唯一の最も重要なことです—そしてあなたが早く始めるほど、それは金持ちになるのがより簡単です。これを示唆する株式市場には100年以上の証拠があります。

株式と債券は始めるのに最適な場所なので、この投稿でそれを掘り下げていきます。しかし、最初に、投資の典型的な認識について話しましょう。

人々はまだ投資が正確に何であるかを理解していません。人々は、株や債券で大金を稼ぐための魔法の方法があると考えているようです。私が見たところ、投資について人々が最も間違っている2つのことは、考えていることです。

そして、率直に言って、これを信じる理由はたくさんあります。

ハリウッドとケーブルニュースの(迷惑な)トーキングヘッズのおかげで、私たちは投資を平均的な人には適さないマニアックな生き物と考えるようになりました...そして私たちの多くは投資がどのように機能するかを正確に理解していません。

そのため、投資に関して耳にする最も一般的なトピックのいくつかに焦点を当てることで、投資を取り巻く神話や概念のいくつかを払拭したいと考えています。

株式と債券はどのように機能しますか?ポートフォリオでそれらのバランスをどのように取ることができますか?株式と債券の違いは何ですか?

この記事では、現在どの株が注目されているのか、またはどのような投資戦略で今日の億万長者になるのかについては説明しません。そのようなものを探しているなら、ケーブルニュースの専門家を見ることに戻ることをお勧めします。

ネタバレ注意報:クレイマーは2008年以来S&P500よりもはるかに悪い業績を上げています。

代わりに、株式と債券、それらが何であるか、そして投資の将来においてそれらがどのような役割を果たすことができるかについてのすべてのBSなしのレッスンに固執してください。

あなたが会社の株を所有しているとき、あなたはその会社の一部を所有しています。そのため、株式はエクイティとも呼ばれます。あなたは会社の小さな部分を所有しています。

ボーナス: 借金を捨て、お金を節約し、本当の富を築く準備はできていますか?パーソナルファイナンスの無料の究極のガイドをダウンロードしてください。会社がうまくいけば、あなたの株はうまくいくでしょう。したがって、理想的には、業績の良い企業に投資したいと考えています。

ブローカーやE * TradeやTDアメリトレードなどのセルフサービスサイトを通じていつでも売買できます。

必然的に、私が誰かに株の基本について教えるときはいつでも、誰かがこれらのような無数の質問をパイプでつなぐでしょう:

まず最初に:スローダウン。

あらゆる種類の株式に投資する前に、立ち止まって、購入する株式を決定する方法を確実に理解する必要があります。株を理解することは、その日に見栄えのするものにお金を積み始める前の最初のステップです。

ストックオプションの範囲を絞り込む最も簡単な方法は、好きな会社を考えて使用することです。

今すぐ時間を取って、使用している15社を書き留めて、何度も戻ってきてください。

すべてを考えてください。例:

5,000のストックオプションから選択する代わりに、投資できる可能性のある15の企業ができました。

覚えておいてください:良い会社は必ずしも良い株ではありません!

どの株についても、「ギャップのカーキは素晴らしいと思うので、それらから株を購入します!」よりも詳細な分析が必要になります。

代わりに、5つの異なる領域を確認する必要があります。

このすべての情報をオンラインで無料で入手できます。できるだけ多くの調査を行うのが賢明です。上記のいずれかの分野に基づいて会社を疑う理由を見つけた場合は、その株を避けてください。

ボーナス:あなたが望むだけ多くのお金を稼ぎ、あなたの条件で人生を送る方法を知りたいですか?お金を稼ぐための無料の究極のガイドをダウンロード

始めるのに役立ついくつかの優れたWebサイトを次に示します。

最初は、すべてのグラフ、収益、貸借対照表が非常に混乱しますが、それらを詳しく調べるほど、何が起こっているのかをよく理解できるようになります。練習が必要です。

株式への投資のメリット

株式への投資のデメリット

債券は、銀行から取得するIOUのようなものです。あなたは彼らに一定の利子と引き換えにお金を貸しています。

1年債を購入した場合、銀行は「ねえ、100ドル貸してくれれば、1年で102ドルを返済します」と言います。

2年債のおおよその現在の収益率は約2%です。 (最新の番号については、こちらを確認してください。)全体として、債券は次のとおりです。

これらの資質で、どのような人が債券に投資するでしょうか?

さて、来月の収入を正確に知りたい人は、債券に投資する必要があります。 20代でも70代でも構いません。低いリターンにもかかわらず、安定した投資が必要な場合は、債券が最適です。

結局のところ、一部の人々は、株式市場が提供するようなボラティリティを望んでいません。そして、それは問題ありません。

これで、株式と債券の基本について説明しました。次に、それらの主な違いを詳しく見ていきましょう。

株式と債券の主な違いは次の3つです。

株式と債券が異なる最初の方法は、所有者が投資の見返りを得る方法です。株式の場合、会社を所有しているため、配当金を受け取ることができます。これらは株主に分配される会社の利益です。

債券の場合、購入したのは基本的に負債であるため、利息を稼ぐことで利益を得ることができます。

株式や債券でお金を稼ぐもう一つの方法は、あなたがそれらを購入したよりも高い価格でそれらを売ることですが、これは多くの異なる要因に依存します。

株式市場についてほとんどの人が知っていることの1つは、それが危険であるということです。あなたがあなたのお金を取り戻すという保証はありません、それ以上に気にしないでください。それが人々を株式市場への投資から遠ざける主な理由です。

しかし、特にリスクを嫌う人は、債券でより幸せな時間を過ごすことができます。債券は債務投資であるため、債券を購入する会社または政府は返済する必要があります。それを回避する方法はないので、これはあなたにとって朗報です。

あなたは利子の形であなたの投資の保証された見返りを得る。欠点は、通常、リターンが株式よりもはるかに低いことです。

株式と債券が異なる3番目の方法は、利益を伴うことです。株式の良いところは、あなたが株主であるということです。つまり、その会社内で議決権を持つことができます。

ただし、これは株主の設定によって異なります。したがって、1株を購入したので、Apple HQのドアを通り抜けて、大きな変更を加えることを期待しないでください。

一方、債券の場合、得られる主なメリットは、その債券が成熟したときの優遇措置です。

知っておく必要のある2種類の投資は、株式市場と債券市場です。これらは、投資が売買される2つの異なる方法を指します。債券市場とも呼ばれる債務市場では、ローンへの投資が売買されます。株式市場または株式市場では、売買されるのは会社の株式です。一般的に、株式市場は債券市場よりもリスクが高いと見なされています。

債券市場または債券市場は、ローンを組む会社によって機能します。銀行に向かう代わりに、彼らは債券を購入する投資家からその資金を得るでしょう。

次に、会社は、債券に支払われる年利である「利息クーポン」を支払います。

債券は、短期、中期、長期のいずれかに分類されます。短期債は「満期」であるか、基本的に1〜3年以内に返済されます。中期債は約10年続き、長期債ははるかに長い期間にわたって満期を迎えます。

キャピタルゲインは、資産を購入した金額よりも多く売却した後に得られるものです。たとえば、家を購入し、それを売却するまでに価値が急上昇した場合、キャピタルゲインを獲得しただけです。株式市場では、購入したよりも高い価格で株式を売った場合、おめでとうございます。キャピタルゲインを獲得しただけです。

しかし、債券はどうですか?

債券は通常、株式よりも販売が少し難しいため、少し注意が必要です。債券の場合、収入源は株式収入ではなく利息に関連しています。

債券は、満期に達するまで保有されず、それ以前に売却されることがよくあります。これを行うと、債券を販売した会社に何が起こったかに応じて、キャピタルゲイン(または損失)を得る可能性があります。あなたがそれを購入したよりも高い価格であなたの債券を売ることができれば、これはキャピタルゲインです。

株式市場または株式市場は、会社の所有権のシェアが売買される市場です。

株式からお金を稼ぐには、主に配当と売却の2つの方法があります。

株式の所有者は、株主が受け取る会社の利益の割合である配当から利益を得ることができます。自分を株主だと考えるのは少し変かもしれませんが…でも、株を持っているなら、まさにそれがあなたの姿です。

無数の要因に応じて、株を所有する人は誰でもそれを売るときに利益を得ることができます。ただし、これは、購入してから市場価格が上昇した場合にのみ機能します。

株式市場は債券よりも少し不安定です。株価は、さまざまな理由で値上がりしたり急落したりする可能性があります。株式は、社会の変化、政治、経済イベント、さらにはCEOのツイート(アイロール絵文字)の影響を受ける可能性があります。

これは彼らをより危険な投資にします、しかしそれはあなたが彼らについてあなた自身を教育する必要がある理由です。そして、あなたがまだここにいるなら、おめでとうございます!

これで、株式と債券の基本について説明しました。問題は、何に投資するかということです。株式または債券のいずれかを行うことができますが、2つの組み合わせが一般的な選択肢です。それはあなたのリスクを広げ、あなたのポートフォリオを多様化します—あなたが常に目指すべき何か。

しかし、どちらにもっと投資する必要がありますか?より安全で保証されているが、債券のリターンが低いのか、それともリスクが高く、報酬の高い株なのか?

ええと、ここには明確な答えはありません。それはすべて…

に依存します投資ポートフォリオはすべて、非常に積極的なものから保守的なものまでの規模に分類されます。

非常に積極的な投資戦略は、あなたのお金の100%を株式に投資することです。保守的なポートフォリオの株式は50%以下です。

適度な成長を実現するには、株式と債券の60/40分割をもっと検討する必要があります。

それは引退とどのように関係していますか?

あなたのポートフォリオがあなたの引退戦略の重要な部分であるならば、あなたがとるべきリスクの量はあなたが引退にどれだけ近いかによって異なります。言い換えれば、あなたが引退に近づいているなら、あなたはすべてのお金を高リスク株に捨てたくないのです。ポートフォリオのバランスを取り直して、少し安全で予測可能なものにする必要があります。この場合、おそらくより保守的な分割を選択するでしょう。

一般的に、市場に出回る時間が長いほど、ポートフォリオが落ち込んだ場合に回復しなければならない時間が長くなるため、若い人は少し柔軟性があります。

ボーナス: 借金を捨て、お金を節約し、本当の富を築く準備はできていますか?パーソナルファイナンスの無料の究極のガイドをダウンロードしてください。さて、あなたはすべて株式と債券が何であるかについて記入しました、あなたはどのようにそれらに投資し始めますか?投資の好みが高まるにつれて、私たちが利用できるオプションも増えます。今ではこれまで以上に簡単でアクセスしやすくなっています。開始するためのいくつかの一般的なオプションは次のとおりです。

おそらく最も一般的な投資方法は、オンライン証券を使用することです。これは、従来の対面ブローカーとほとんど同じように機能しますが、手数料が低く、スマートフォンからすべてを行うことができます。

オンライン証券会社では、ウェブサイトやアプリを通じて、個々の株式、ファンド、債券など、あらゆる種類の投資を購入できます。

投資するもう1つの一般的な方法は、個々の株式に投資する代わりに投資信託を使用することです。投資信託はいくつかの異なる会社で構成されているため、投資のリスクは、対象を絞ったリスクのあるものではなく、分散されています。

多くのオンライン証券会社とは異なり、投資信託には通常、あなたに最適な投資を選択する専任のファンドマネージャーがいます。これは、結果としてはるかに高い料金がかかることを意味します。

インデックスファンドは企業グループで構成されているため、リスクが分散します。インデックスファンドとミューチュアルファンドの主な違いは、インデックスファンドは受動的に管理されていることです。

つまり、これらはより安価なオプションであり、変動性の低いオプションでもあります。インデックスファンドは市場を打ち負かそうとするのではなく、それを監視し、賢明な投資を行います。

少しSFに聞こえるかもしれませんが、非常にシンプルです。ロボアドバイザーは、自動化とアルゴリズムを通じてお金を投資するデジタルプラットフォームです。人間との接触はほとんどまたはまったくないため(内向性に最適)、非常に手間のかからないタイプの投資です。

最後に、あなたがスプラッシュするための現金を持っていて、いくつかの深刻な投資をしたいのであれば、専任の投資マネージャーを雇うことは別のオプションです。これは、アドバイスやカスタマイズされたサービスを受けるため、最も費用のかかるオプションです。したがって、料金を節約したい人には理想的ではありません。

投資したいものに関して言えば、調査を行う限り、株式と債券はどちらも堅実な投資です。

投資に関して誰もがすべきだと思うのは単純です。低コストで分散型のインデックスファンドです。

実際の例を見てみましょう。

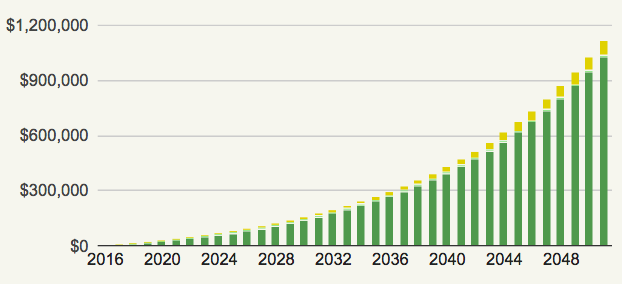

あなたが25歳で、月額500ドルを低コストの分散型インデックスファンドに投資することにしたとします。 60歳になるまでそうすると、いくらのお金があると思いますか?

ご覧ください:

[元の記事からグラフを挿入]

1,116,612.89ドル。

それは正しい。年間数千ドルを投資するだけで億万長者になります。

スマートな投資とは、ホットストックやその他のものを追いかけることよりも一貫性を重視することです。

あなたのお金を投資する2つの重要な方法は簡単です:

注:月額500ドルが高額に思える場合は、数回の電話でそのお金を解放できるすべての方法をお読みください。

始めたばかりの場合は、ここにいるのはとても素晴らしいことです。

経済的な安全のためには、何よりも早く始めることが重要です。また、ゲームに少し遅れていると思っても心配しないでください。結局のところ、木を植えるのに最適な時期は20年前でした…次に最適な時期は、今です。

男、私はフォーチュンクッキーのように聞こえ始めています。

投資を検討している場合は、おめでとうございます!あなたは経済的な未来を確保する上で重要な一歩を踏み出しています。ただし、考慮すべきことは投資だけではありません。株式や債券もありません。

パーソナルファイナンスの全体像については、パーソナルファイナンスの究極のガイドをご覧ください。

その中で、株式や債券を理解する方法だけでなく、次の方法も学びます。