アメリカは暗号通貨に課税することを目指しています これまで以上に厳密に。

2021年のインフラストラクチャ法案には、暗号通貨税法の厳格な施行を通じて280億ドルを調達しようとする条項が含まれています。この法案は、2021年11月15日にバイデン大統領によって法に署名されました。

このガイドでは、この法案が平均的な暗号通貨ユーザーにどのように影響するか(そして、国内最大の暗号会社が法案に反対する理由)を詳しく説明します。

技術的には、暗号税率 上がっていません。しかし、連邦政府は脱税の可能性と戦うための措置を講じようとしています。暗号通貨ブローカーは、フォーム1099-Bを介してすべての暗号取引をIRSに報告する必要があります。

さらに、仮想通貨はセクション6050Iに含まれます。

その結果、10,000ドルを超える暗号取引の受信者は、名前、住所、社会保障番号などの送信者の個人情報を報告する必要があります。

Coinbase、Square、FTX、Krakenなどの暗号通貨分野で最大の企業のいくつかは、この新しい税法に反対して出てきました。ほとんどの暗号会社は何らかの形の規制に賛成していますが、一般的なコンセンサスは、法案は解決策よりも多くの問題を提示するというものです。

懸念の1つは、法案の「ブローカー」の定義が広すぎて、暗号通貨マイナーやオープンソース開発者など、デジタル資産の転送を促進するすべての人を含む可能性があることです。

これらの市場参加者(およびDeFiスペース内の他の参加者)は、1099を介して政府に顧客情報を報告する機能を持っていないため、これは問題がありますが、この法律は潜在的に彼らに要求する可能性があります。これは、海外でのビジネスと将来の暗号通貨の革新を余儀なくさせる可能性があります。

1099情報レポートは、従来の財務分野に長い間存在しており、すべての1099レポートは同じ目的を果たします。つまり、非雇用関連の収入をレポートすることです。株式や株取引からのキャピタルゲインなど、W2以外で得られる収入。

暗号通貨と株式が税の観点から非常に類似して扱われることを考えると、政府が暗号通貨エコシステム内に同様の1099情報レポートを実装したい理由は理にかなっています。

ただし、暗号通貨には、1099年の報告制度内で問題を引き起こす可能性のある従来の金融との重要な技術的違いがあることに注意することが重要です。

暗号通貨は、転送可能でピアツーピアであり、サードパーティを必要とせずに動作するように設計されています。これはテクノロジーの基本であり、Coinbaseのような集中型取引所やソフトウェアウォレットのような分散型プラットフォームとの間で定期的に転送されます。

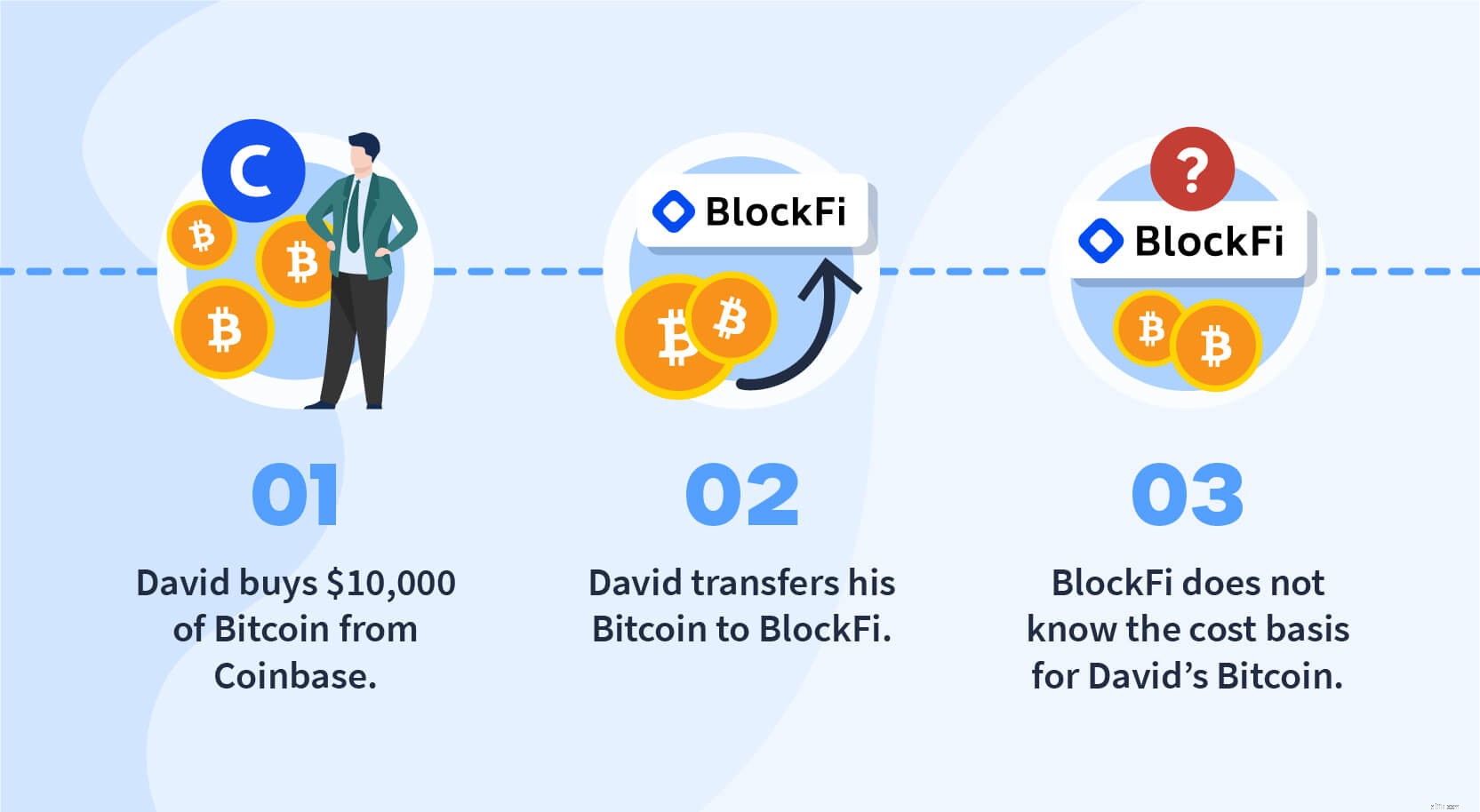

これらの転送により、暗号通貨取引所が1099-B内のコストベースの情報を提供することが困難になります。これは適切なレポートに必要です。以下に示す次のシナリオを検討してください。

その量のBTCがDavidのBlockFiウォレットに表示されると、BlockFiは、Davidが実際にBTCを取得した米ドルの価値(つまり、彼のコストベース)を知る方法がありません。 BlockFiは、ある量のBTCが彼の財布に現れたことを単に見ています。デビッドが後でそのBTCをBlockFiで販売した場合、BlockFiは販売時の利益をどのように報告しますか?デビッドはもともとこのBTCを5,000ドルで購入しましたか? 10,000ドル?彼の費用基準は何ですか?彼の利益は40,000ドルでしたか、それとも5,000ドルでしたか? BlockFiは知りません。

暗号通貨の譲渡可能でオープンな性質のために、1099-Bでの利益、損失、および収入の報告に関して、中央集権化されたエンティティでさえ直面する問題をすぐに見ることができます。

確かに、CoinbaseやBlockFiのような一元化されたエンティティは、コストベースの情報を相互に共有できますが、転送が実際にコールドウォレットから行われた場合はどうなるでしょうか。またはマイニングプール?または、サードパーティが所有していない他の場所ですか?

一元化されたエンティティは暗号取引のごく一部しか占めていないため、この規制が重大な損害をもたらす可能性があることは明らかです。 生態系に。

法案のブローカーの幅広い定義、潜在的なプライバシーの問題、および暗号通貨エコシステムへの影響について懸念することは合理的ですが、法案はありません 暗号通貨投資家の税金を「引き上げる」。 IRSは誰が暗号関連の収入を稼いでいるかについてより多くの情報を持っているので、それは単に政府が税務コンプライアンスをよりよく実施するためのメカニズムを作成するでしょう。

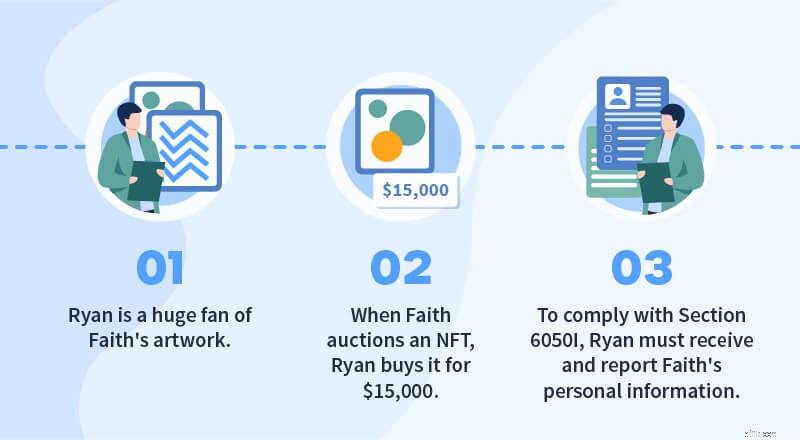

インフラストラクチャはセクション6050Iも拡張しているため、10,000ドルを超える仮想資産を受け取った個人または団体は、送信者の個人情報を含むレポートをIRSに提出する必要があります。

セクション6050Iは当初、大規模な対面現金取引を思いとどまらせるために作成されました。デジタル資産に適用される場合、この規制は、参加者が取引所または受信者に機密情報を提供することを要求するため、スワップを大幅に阻止する可能性があります。

次のシナリオを考えてみましょう。

この場合、ライアンはフェイスの名前、住所、社会保障番号を取得する必要があります。ライアンはこの情報を快適に入手できない可能性があり、フェイスはそれを自由に提供したくないと考えています。

ただし、新しいインフラストラクチャ法案が発効すると、ライアンは重罪で有罪となる可能性があります。 彼が信仰の情報を収集して報告しない場合。

インフラストラクチャ法案の暗号化条項は2024年1月まで発効しません。法案の一部は、それ以前に変更される可能性があります。すでに、超党派の上院議員グループが提案しています 法案に含まれる暗号条項の一部を取り消す法案。

最終的に、このインフラストラクチャ法案は、暗号通貨の税務執行の取り締まりに政府が焦点を当てていることを強調しています。これらの取り締まりは今後数年間で増加すると予想されます。

税法をナビゲートすることはストレスを感じることがあることを私たちは知っています。 CryptoTrader.Tax 助けられる。暗号通貨税ソフトウェアプラットフォームは、Coinbase、Kraken、Binanceなどの取引所と統合されているため、投資家は数分で税金を報告できます。

無料のプレビューレポートを開始する 今日。サインアップしてプラットフォームをテストするのにクレジットカードは必要ありません!