米ドルは世界中でその地位を確立しており、さまざまな国が自国の通貨と一緒に米国の通貨を統合しています。では、ドル化とは何ですか?ドル化の定義には、現地の法定通貨と一緒に米ドルが組み込まれており、多くの場合、適切な通貨がその価値を失ったときに発生します。

しかし、テクノロジーは進歩しており、ビットコインやその他の暗号通貨によって、私たちはより未来的な形のお金に直面しています。専門家は、ビットコインの目的が投機的な資産の目的であるかどうかを議論します。つまり、ビットコインは他のほとんどの投資よりもリスクが高いということです。

ただし、ビットコインの作成者である中本聡氏がビットコインプロジェクトを発表したときに考えていたのは、投機的な投資ではありません。中本は、従来の法定通貨の代替としてビットコインを構想しました。

開始から12年経った今でも、ビットコインの機能と分類方法は世界で決定されています。ビットコインの目的と機能は何ですか?世界初の暗号通貨は、そのボラティリティのために投機的な資産と見なすことができますか、それともビットコインは新しい形のドル化になるのでしょうか?

さらに、なぜ人々はビットコインが単なる憶測であると考えるのですか?暗号通貨は従来の法定通貨と並んで存在し始めますか、それとも特定の通貨を完全に置き換えますか?

この記事では、ビットコインの現在の状態と、暗号通貨がドルに取って代わるために必要なものを備えているのか、それともより投機的な投資としてバックグラウンドに留まるべきなのかを探ります。

すべての暗号通貨愛好家が知っているように、ビットコインのホワイトペーパーは2009年に偽名の中本聡によってリリースされました。ビットコインは何をしますか?文書によると、中本はビットコインを「純粋にピアツーピア」バージョンの電子現金にすることを意図していました。この論文は、ビットコインが匿名の代替支払いシステムであり、第三者の関与の必要性を排除することを詳述しました。

しかし、ビットコインの開始から10年以上、ビットコインがナカモトの最初の大胆なビジョンを達成したかどうかは議論の余地があります。結局のところ、ビットコインネットワークはスケーラビリティの問題と高い取引手数料に悩まされており、多くの人がビットコインは代替の現金よりも価値のある店であると信じています。

間違いなく、ビットコインは価格の面で金(商品)のような競合他社を引き継ぐために価値が上がっています。しかし、ビットコインを代替現金として使用することになると、サトシのビジョンは実現されなかった可能性があります。ビットコインは1秒あたり7トランザクション(TPS)を超える処理に苦労しており、ネットワークの混雑時に高額の料金が発生します。

2021年3月の時点で、Visaは1日あたり平均8,400万件のトランザクションを処理していました。その同じ時間枠で、ビットコインは平均350,000しか処理していません。法定紙幣のグローバルな代替案を作成する試みの場合、1日あたり35万件のトランザクションは、到達するための非常に低いしきい値です。

12年以上存在しているビットコインには、実質的な1日の取引価値がないため、多くの人が、世界初の暗号通貨は代替通貨ではなく価値の保存を目的としていると主張しています。ビットコインには確かに、交換手段としての使用など、通貨のステータスに関連するいくつかの機能が含まれていますが、スケーラビリティの問題は、とりわけ、ビットコインがグローバルな代替通貨として新たな高みに到達するのを妨げているようです。

信頼できる価値のあるストアは、時間が経つにつれてゆっくりと評価される資産です。たとえば、金はおそらく最も人気のある価値のある店です。多くの人がビットコインを「デジタルゴールド」の一形態と見なしています。しかし、ビットコインの目的は何ですか、またはビットコインはどのような目的で使用されますか?

ビットコインの全体的な価格履歴を見ると、世界初の暗号通貨はかなり信頼できる価値のあるストアであると主張することができます。ビットコインは1ドル未満で始まり、創業以来毎年ゆっくりと価値が上がってきました。 2010年、ビットコインは1ドルにも突破できませんでした。 2013年、ビットコインは$ 220に急上昇した後、$ 100を下回りました。 2017年までに、ナカモトの資産は20,000ドルを突破し、2021年には64,000ドルを超えました。

ビットコインの価格の成功の一部は、長年の保有者、またはHODLerによるものです。 HODLerはビットコインの投資家であり、ビットコインを取引する意図はありません。ビットコインで数百万を保有するHODLerはクジラと呼ばれ、1回の売却で資産の市場を単独でシフトできます。しかし、熱心なクジラはビットコインの価格を高く維持していることを理解しており、長期間販売するつもりはないようです。金の投資家や価値のある資産の店にお金を入れる他の人と同様に、HODLersはビットコインを常に評価の高い形のお金と見なしています。

2020年初頭にCOVID-19のパンデミックが発生したとき、投資家が恐れからお金を引き出したため、ほぼすべての金融資産で価格が暴落しました。とは言うものの、何年にもわたって、投資家は驚くほど同じような割合でビットコインと金にお金を注ぎました。

ビットコインと金の間の正の相関関係は、暗号通貨を価値の貯蔵庫および避難所の資産として信じさせる可能性がありますが、2つの資産は翌年に逆相関を示しました。

2つの変数がロックステップで移動する場合、正の相関が存在します。つまり、同じ方向です。安全な資産とは、経済危機の際に価値を維持または増加させることが期待される金融商品です。これらの資産は、経済全体と無相関または負の関係にあるため、市場が暴落した場合に高く評価される可能性があります。

制度上、かなりの数の企業が、ビットコインの目的は次の潜在的なグローバル準備資産になることであると信じています。 JPMorgan ChaseとBlackrockの両方の金融グループは、たとえば、最初の暗号通貨が金の市場シェアを掘り下げていると信じています。

逆に、Europacのチーフエコノミスト兼グローバルストラテジストであるPeter Schiffは、ビットコインは単なる「巨大なポンプとダンプ」であると主張しています。 2021年半ば、シフはスカイブリッジ投資会社の創設者であるアンソニー・スカラムチと公に議論しました。前者は、金はその物理性のために今から1、000年後でもユースケースがあると述べており、短期的には別の資産がビットコインを簡単に置き換えることができることを意味します。

スカラムチはビットコインを擁護し、デジタル資産の不足は長期的に価値を維持するのに十分な理由であると主張しました。ビットコインにとって残念なことに、シフは聴衆を金に対する51%の信念に偏らせ、ビットコインを支持したのは32%にすぎませんでした。

しかし、世界がよりデジタルな未来に移行するにつれて、ビットコインの信者は、価値のあるデジタルストアは以前のものの進歩であると主張しています。結局のところ、ビットコインは世界的にアクセス可能な資産であり、流動性は1兆ドルを超えています。ビットコインは時間の経過とともに侵食されることはなく、ユーザーが暗号通貨に投資している限り、資産の不足はビットコインの価格投機またはビットコインの投資投機にとってプラスになる可能性があります。

ビットコインは常に変動しているにもかかわらず、ビットコインは元々中本によって提示された方法で通貨として存在しているという議論がなされる可能性があります。

結局のところ、紙の上では、ビットコインは比較的簡単に取得できる資産です。潜在的なビットコイン保有者は、銀行口座を必要とせず、ビットコインと連携するために支配的な第三者と取引する必要もありません。グローバルレベルでは、ビットコインの金融インフラストラクチャはすでに整備されています。地元の規制当局が暗号通貨を遵守していると仮定すると、商人はビットコインの受け入れを開始することを選択でき、世界中の誰もが簡単にお金を使うことができます。

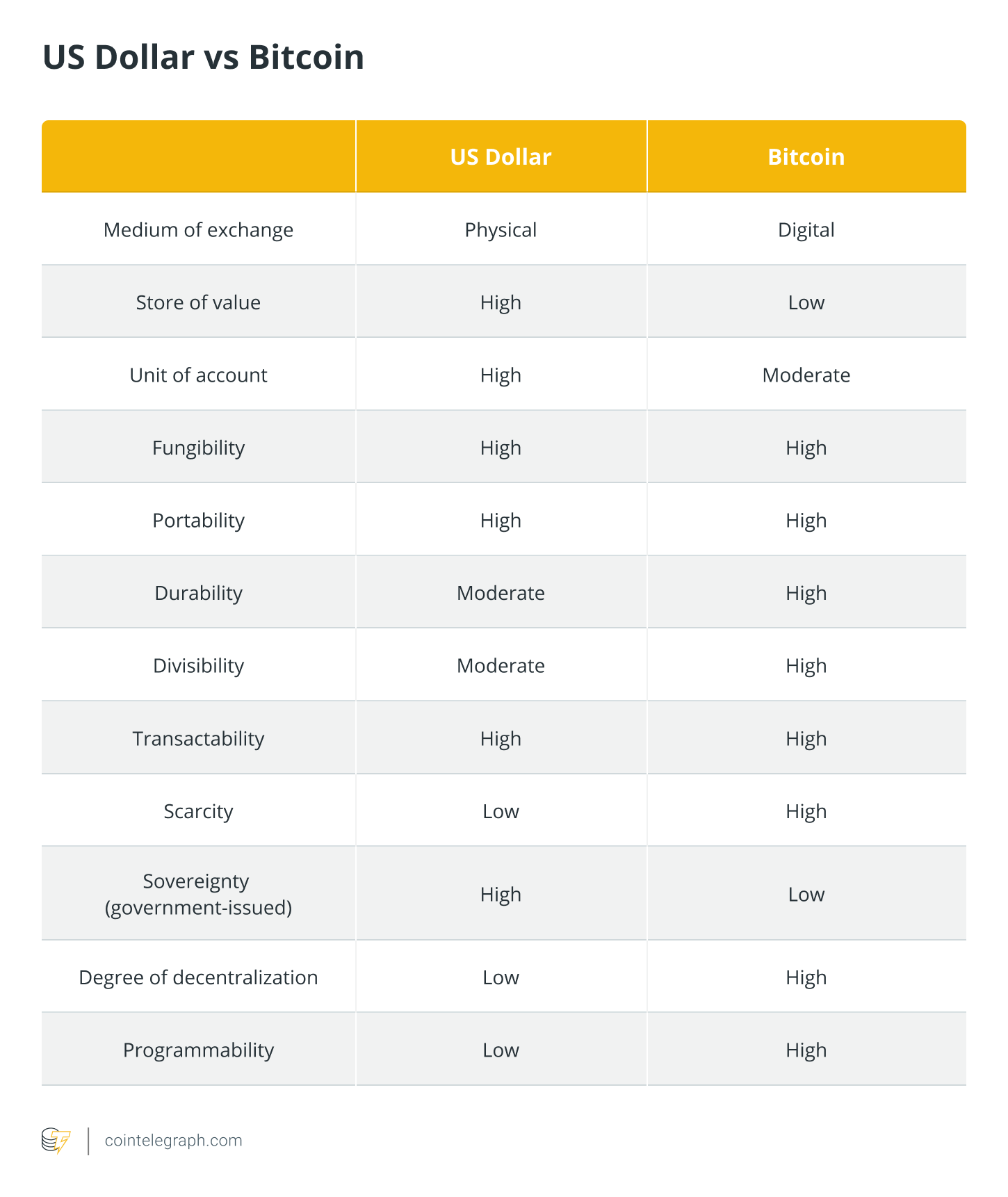

しかし、通貨の場合は、それを使う能力以上のものに基づいています。従来の通貨の3つの要素(価値の保存、交換の媒体、およびアカウントの単位)に対して保持された場合、ビットコインは、対戦相手によって代替の現金形態とは見なされません。

ビットコインは、交換の説明の媒体にいくらかよく適合します。世界初の暗号通貨は、さまざまなWebサイトの商品やサービス、さらにはさまざまな国の一部のローカルビジネスですでに受け入れられています。

残念ながら、認識されている交換手段としてのビットコインの歴史の多くは、ダークウェブでの使用にあります。最も注目すべきは、ビットコインは、違法な麻薬を入手し、シルクロードと呼ばれるウェブサイトで危険な活動に従事するユーザーにとって選択された通貨でした。

とはいえ、匿名通貨としてのビットコインの目的に関する悪意のある人物の信念には欠陥がありました。政府は、ビットコインのパブリックエコシステム内でさまざまなトレース方法を使用した後、シルクロードを取り下げることになりました。ビットコインには匿名性がないため、商品やサービスにはプラットフォーム内で一定の価値があり、ビットコインはその商品やサービスの支払いに使用されていたため、ビットコインはシルクロードでの交換手段として利用されていたと言えます。

さらに言えば、ビットコインは代替可能です。つまり、米ドルや他の法定通貨と同様に、すべてのビットコインは別のビットコインと交換可能です。一部の国では、交換手段としてビットコインを採用し始めています。 2021年9月、エルサルバドルは法定通貨としてビットコインを採用した最初の国になりました。 Nayib Bukele大統領は、ビットコインが適切な銀行へのアクセスを欠いているエルサルバドール人の70%を支援すると信じています。

しかし、エルサルバドル政府がビットコインが米国のフィアットの使用に素晴らしい追加であると信じているとしても、その市民の70%はビットコインの入札に反対しています。多くのサルバドル市民はビットコインの使い方さえ知らないので、エルサルバドル政府は法定通貨としてのビットコインが彼らの苦痛を軽減するかどうかを確認するために人々を教育しなければなりません。

ビットコインの採用を妨げるのは、ネットワークのスケーラビリティの問題です。現在、ビットコインネットワークはVisaの24,000と比較して、1秒あたり7つのトランザクション(TPS)しか処理できません。ライトニングネットワークなどの特定のレイヤー2ソリューションは、ビットコインのスケーラビリティの問題を解決するために機能しています。

ライトニングネットワークはある程度の採用を経験していますが、ビットコインが平均TPSを上げることができない場合、ビットコインネットワークは交換手段とは見なされないため、プロジェクトが大規模に機能するかどうかは不明です。 。

それ以外の場合、ビットコインは2,100万コインのハードキャップがあるため、デフレ資産であることに注意してください。資産が希少になるにつれてビットコインの価値が上がると考えられていることを考えると、暗号通貨は、それが実施されていたときの金本位制と同様の交換手段として非常にうまく使用できます。

しかし、繰り返しになりますが、企業がビットコインを毎日の支払い方法として採用しなかった場合、ビットコインのデフレ属性は、代替通貨よりも価値のあるストアに役立ちます。

ビットコインの変動性により、アカウントの単位として存在することは困難です。結局のところ、1日に数万ドル変動する可能性のある資産は、価値を取引するための信頼できる方法と見なされるどころか、地域経済に発行することはほとんどできません。

ビットコインの価格が常に変動しているため、次の1時間で製品が完全に変更される場合にのみ、製品は1日でビットコインで0.00034ドルの価値がある可能性があります。

次に、ビットコインの平均額があります。 1ビットコインの価格が1ドルをはるかに超えていることを考えると、小売業者はどのように商品の価格を設定できますか?コーヒーの価格が火曜日に0.00034ドル相当、木曜日に0.000012ドルである場合、顧客と小売業者の両方がコーヒーの真の価値を解析するのに苦労します。

会計と利便性の両方の理由から、世界中の現在の金融システムは可能な限り簡単な方法で提示されます。商人にビットコインで混乱し、変動する別の形式の会計を採用するように頼むことはうまくいかないでしょう。

前述のように、ビットコインは、このモニカにいくつかの問題がある場合でも、価値のあるストアとして最もよく見られる可能性があります。一つには、ビットコインの憶測はビットコインの変動性を指摘しており、市民はビットコインを信頼できる長期保管方法と見なすことに躊躇しています。

人々が金に投資するとき、彼らは貴金属が購入時からゆっくりと価値が上がることを期待してそうします。少なくとも、金の投資家は、比較的類似した開始価格で金属を売り戻すことができると期待しています。

一方、ビットコインは購入時から100%以上値下がりする可能性があります。ビットコインのボラティリティも前向きに傾く可能性がありますが、そのような高レベルのリスクは、価値の貯蔵庫としてのビットコインの将来にとって良い前兆ではありません。

ビットコイン保険はある程度存在しますが、アクセス可能な保険のレベルは、ユーザーが暗号通貨を保持している場所に完全に依存します。投資家がビットコインを保管するための最も安全な方法を見つけたとしても、トレーダーは依然としてビットコインの劇的なボラティリティに翻弄されています。これはすべて、ビットコインが引き続き需要があることを前提としています。より良い暗号プロジェクトが登場した場合、暗号通貨の限られた供給は絶え間ない需要を生み出すと予想されますが、今では役に立たないビットコインで誰もが何をしますか?

ビットコインの最初の12年間の存在に関して、資産は投機的であると見なすことができます。そのビットコインの分類は将来確実に変わる可能性がありますが、暗号通貨の予測不可能な性質により、推測以外のものとして説明することは困難です。

元米国財務官のロサ・リオスは、ビットコインを含むほとんどの暗号通貨は、暗号通貨の大部分が主要な目的を果たしていないため、完全に投機的であると主張しています。資産が世界中の国境を越えた支払いを容易にすることを意図していることを考えると、リオスはリップルを投機的ではないと述べました。

興味深いことに、米国証券取引委員会の議長であるGary Genslerは、ビットコインは主に投機的な価値のあるストアであると主張しています。ゲンスラーは、ビットコインや他の暗号通貨はドルと同じように市民にサービスを提供できないと述べました。それでも、ビットコインは、広範なドル化を実現できる資産ではなく、独自の資産クラスと見なす必要があります。

政府や中央政府によって管理されていない、従来の通貨に代わるデジタル通貨の約束は、さまざまな理由で二極化しています。 1つは、商人がビットコインと地元のフィアットを受け入れたくない理由を理解するのは簡単です。商人が商品やサービスのためにビットコインを受け入れる場合、ビットコインは翌日突然価値が低下する可能性があります。ビジネスが苦戦している場合、彼らは確立されたドルによって提供される安定した収入を望んでいる可能性があります。

しかし、ビットコインの支持者は、ビットコインを受け入れないということは、ビットコインの価値が上がるのは希少になるだけであり、ナカモトの暗号通貨はデフレ資産であると主張する可能性があります。それどころか、米ドルはインフレであり、時間の経過とともに価値が下がるでしょう。長期的には、ビットコインの需要が増え続けると仮定すると、ビットコインは長期的な資産になる可能性があります。

もちろん、ビットコインが他の国で米ドルを引き継ぐための資産になった場合、規制の見直しが必要になります。結局のところ、ビットコインはグローバルな暗号通貨であり、ビットコインのグローバルなリーチを遵守するには、金融政策を変更する必要があります。税の変更、さまざまな法定通貨に基づく価値調整、および現在のグローバル金融システムの統合が必要になるでしょう。

これは、政府が1ドルのようにビットコインをこれ以上印刷できないことは言うまでもありません。ビットコインの量が限られているということは、何百万もの人々が1つのBTCを保持することさえできないことを意味する可能性があります。ビットコインの制限は、ゴールドスタンダードと同様の財政的負担を引き起こす可能性がありますか?ゴールドスタンダードに適用されたのと同じ問題がビットコインにも適用されることが期待できます。これらの理由に加えて、ビットコインのスケーラビリティの問題と資産の利便性の欠如により、ビットコインが米ドルのようにドル化を経験することは決してないかもしれません。