お金を節約することが重要であることは誰もが知っています。「どれだけのお金を節約すべきか」と自問してみてください。 始めるときに答えるのが難しい質問になる可能性があります。個人金融の専門家である私は、この質問をよく受けます。

緊急事態、退職、休暇などのための貯蓄の間には、考慮すべきことがたくさんあります。そして、どれだけ節約できるかを知ることは、多くの人があまり話さないことです。それが出てきたとき、それは正解がないように見えるかもしれません。

緊急事態、退職、休暇などのための貯蓄の間には、考慮すべきことがたくさんあります。そして、どれだけ節約できるかを知ることは、多くの人があまり話さないことです。それが出てきたとき、それは正解がないように見えるかもしれません。

私はこのブログで貯蓄について多くのことを話しました、そして私の投稿で、アメリカ人の56%が退職のために貯蓄された$ 10,000未満を持っています、私はアメリカ人の56%が退職貯蓄で平均$ 10,000未満を持っていて、33%が持っていないと述べました引退貯蓄。これは対処するのに非常に重要なことです!

この記事で言及されている他の興味深い統計には、次のものがあります。

人が毎月お金を節約できない理由はたくさんありますが、これについては記事で詳しく説明します。

しかし、私が気付いた最大の理由の1つは、人々がもっと貯蓄する必要があることに気付いていないことです。なぜなら、彼らは「無敵」だと思っているからです(彼らは、現時点では貯蓄する必要はないと考えています。彼らは仕事を辞めることは決してないだろうなど)。なぜなら、彼らは本当に十分なお金を節約していると思っているから、またはお金を節約するという考えに圧倒されて、まったくお金を節約できないからです。

>本当に、これらの理由はすべて、私が始めた「どれだけのお金を節約すべきか」という質問に戻ります。あなたがその質問をしているのに正解が得られないことがわかった場合、私はあなたが今日それを理解するのを手伝うためにここにいます。

「どれだけのお金を節約すべきか」に関する記事:

米国経済分析局によると、個人貯蓄率は過去1年間で平均約5%であり、1959年から2016年までの平均は8.33%でした。

収入の1%から5%を節約するだけで、引退に向けて順調に進むことができると考える人はたくさんいます。

残念ながら、その金額が引退するのに十分である可能性は低いです。

5%は何もないよりはましですが、毎年1回の小さな緊急事態で、その節約を簡単かつ完全に一掃することができます。

さらに、わずか5%の節約は、引退するのに非常に長い時間がかかることを意味します。

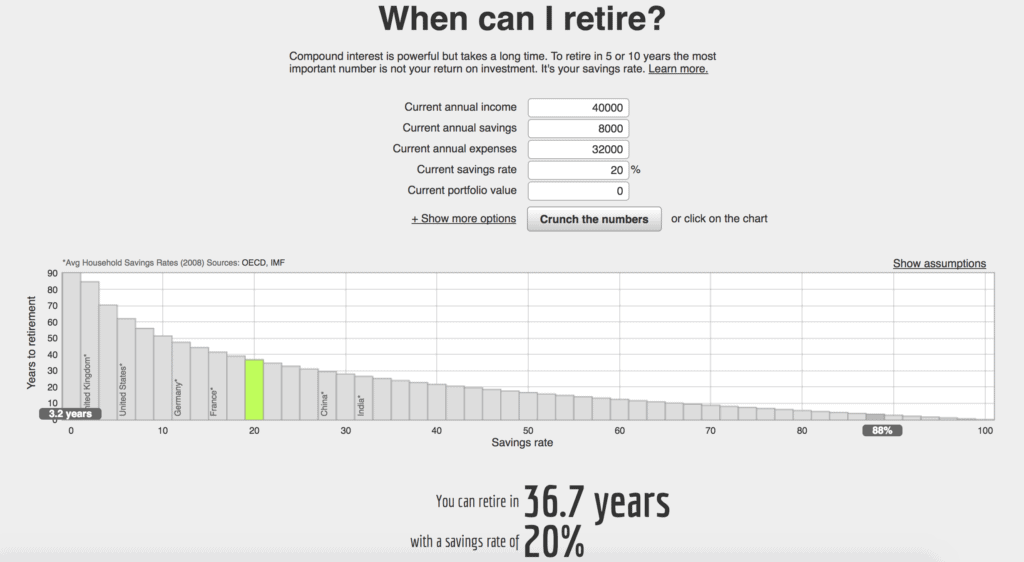

リタイアメント計算機:https://networthify.com/calculator/earlyretirement

上記からわかるように:

したがって、より多くのお金を節約することによって、あなたはより早く引退する可能性があります。理にかなっていますよね?

関連コンテンツ: あなたは自分の純資産を知っていますか?

さて、これらの統計はすべてあなたがどれだけ稼ぐかに依存しますが、平均的な人にとって、私はあなたの収入の少なくとも20%を節約することをお勧めします。それでも約37年の作業になります。

ただし、完全なパーセンテージはありません。

あなたが高収入を持っているなら、あなたはおそらくあなたがあなたのお金を無駄に使うだけではないようにあなたの収入のより多くを節約するべきです。たとえば、個人および事業費を差し引いた後、毎月収入の80%以上を節約できます。

一方、20%を節約するのに非常に高い割合のように思われる場合は、どこか、どこからでも始めてください。何かを保存する方が、何も保存しないよりも優れています(詳細については、「それでもお金を節約できないと思いますか?」のセクションに進んでください)。

そして、誰もが異なる経済的目標を持っています。早期に引退したい場合は、収入の20%以上を節約する必要があります。

推奨読書: 最初の1ドルを投資するための6つのステップ–はい、これは本当に簡単です!

「どれだけのお金を節約すべきか」に対するある人の答え。ほとんどの場合、次のものとは完全に異なります。

そのため、節約率の目標は、特定の目標によって異なる場合があります。引退計算機は素晴らしいものですが、自分の目標について考えていることを確認する必要があります。

ただし、それは必ずしも引退だけではないことを忘れないでください。あなたが救いたいと思うかもしれないあなたの人生の他の事柄があります。

「どれだけのお金を節約すればいいの?」と自問するとき。あなたは自分のことを考えたくなるでしょう:

はい、それについて考えることはたくさんあります。そして、これが私が常に現実的に可能な限り節約することをお勧めする理由です。

貯蓄目標の達成を容易にするために、最初に自分で支払いを開始することをお勧めします。

このアイデアに慣れていない場合は、基本的に、他の請求書を支払う前に貯蓄にお金を蓄えておくことになります。私はまた、他の請求書を支払う前に、自分の借金に余分なお金を入れることによって最初に自分自身を支払う人を知っています。

あなたがあなたの毎月の費用を支払う前に最初にあなた自身を支払うことは恐ろしい考えかもしれません。当座預金口座から過剰に引き出したり、毎月の請求書を支払うことができなくなったりすることは誰も望んでいません。

ただし、将来も同様に重要であるため、必要としてお金を節約することを検討することをお勧めします。 脇に押しやることができるものの代わりに。または、このように見ることができます。お金を節約することは、自分に支払う請求です。

最初に自分で支払うことは、各給料で最初に行うことです。他の請求書を最初に支払うことすらありません。貯蓄を予算の項目に変えると、残ったものを単に貯蓄に入れるのではなく、実際にもっとお金を節約するのに役立ちます。はい、最初は難しいかもしれませんが、より少ないお金で生活することに慣れます。

これが「どれだけのお金を節約すべきか」という質問に対するあなたの答えの一部になるために。あなたはあなたの予算でいくつかの削減をするか、より多くのお金を稼ぐ方法を見つける必要があるかもしれません。しかし、毎月の支出額が限られているため、支出をより注意深く監視していることがわかります。

これにより、何が必要で何がただの欲求であるかを実際に確認できる場合があります。

最初に自分で支払うことができるようにするためのヒントを次に示します。

さて、あなたは今、「私があまりお金を持っていないのなら、どれだけのお金を節約すべきか」と考えているかもしれません。

あなたがすでにあなたの手形を支払うことおよび/または給料に生きている給料を支払うのに苦労しているならば、その推薦された20%の節約数について考えることはイライラするかもしれません。

ただし、現実的に可能な限り多くのお金を節約することをお勧めします 。これは、最初は20%に近いとは言えないかもしれませんが、5%でさえないかもしれませんが、少しでも役立つでしょう。それほど節約できない場合は、何かを保存してください。必要に応じて、月額25ドルから始めましょう。真剣に、少しでも役に立ちます。

1日たったの1ドルであっても、その金額を取っておき、節約を始めましょう。

ですから、あなたが今どのようにやっているかに関係なく、どんなに小さくても、何かから始めてください。次に、満足している収入の割合を節約できるまで、上に向かって進みます。

小さなことから始めて、貯蓄の目標に向かって進んでください。そして、あなたが現在借金を返済しているなら、それも重要であることに注意してください!ポジティブな方向に進み続け、財務目標の達成にどんどん近づいていきます。

収入の5%は、平均的な人が引退するのに十分ではない可能性が高いことを忘れないでください。そのため、将来もその割合を改善し続けて、いつか引退できるようにする必要があります。

一部の人々は彼らが望むほど多くのお金を節約することができないかもしれない財政状況を持っていることを理解しています。給料を支払うために給料を支払ったり、医療債務を負ったり、予期せぬ大きな出費をしたりすると、人の経済状況と目標が損なわれる可能性があります。私はそれを理解しています。

ただし、それを回避する方法を見つける必要があります。抜け道を見つけるために、あなたはあなたの支出を削減し、より多くのお金を稼ぐ(余分なお金を稼ぐ方法を学ぶ)などの方法を見つけたいと思うかもしれません。あなたは自分自身に挑戦しなければならないでしょう、そしてそれは簡単ではないかもしれません。ただし、財務目標を達成すれば、それだけの価値はあります。

支出を減らすことで、緊急資金や退職金など、将来に必要な金額を減らすことができます。

考えてみてください。現在、質素なライフスタイルを送っている場合は、将来的には生活が少なくなることに慣れることになります。これは、節約された退職金の金額をそれほど大きくする必要がないことを意味します。つまり、その節約目標を達成するのが簡単になる可能性があります。

また、今すぐ貯蓄を開始すると、複利を利用できます。これについては次に説明します。

お金を節約して余分なお金を稼ぐ方法を学ぶのに役立つ、私が読むことをお勧めするいくつかの素晴らしい記事があります:

できるだけ早く退職のために貯蓄することは、特に複利のために素晴らしいことです。

複利で、時間はあなたの側にあります-つまり、できるだけ早くお金を節約し始めるべきです。

複利とは、あなたの利子が利息を稼いでいるときです。これにより、節約した金額を数年後にはるかに大きな金額に変えることができます。

マットレスの下や当座預金口座に置いただけでは、今日の100ドルは将来100ドルの価値がなくなるため、これは注意することが重要です。ただし、退職金口座を通じて投資する場合は、実際には100ドルをもっと何かに変えることができます。あなたが投資するとき、あなたのお金はあなたのために働き、あなたの貯蓄を増やします。

例:年間8%の収益で1,000ドルを退職口座に入れると、40年後には21,724ドルになります。同じ$ 1,000から始めて、次の40年間に追加の$ 1,000を入れて、年間8%の収益を上げた場合、それは$ 301,505になります。 10,000ドルから始めて、今後40年間に10,000ドルを追加し、年間8%の収益を上げた場合、 3,015,055ドルに成長します。 。

それで、あなたが「引退のためにいくらのお金を貯めるべきか」と疑問に思っているなら。また、次のように、今すぐ退職のために貯蓄する理由にも焦点を当てる必要があります。

ご覧のとおり、退職などでどれだけのお金を節約すべきかを知ることは非常に重要です。

補足:お勧めします パーソナルキャピタルをチェック あなたが自分の財政状況を管理することに興味がある場合。パーソナルキャピタルはに似ています Mint.com ですが、はるかに優れています。パーソナルキャピタルは無料で、投資を含む財務状況全体を簡単に確認できるように、財務アカウントを集約できます。

では、人が「どれだけのお金を節約すべきか」と尋ねたときのあなたの答えは何ですか?あなたは現在何のために貯金していますか?収入の何パーセントを節約できますか?