複数のローンを1つに統合するために債務を借り換えることは、債務管理の標準です。より有利な金利を利用できるようにすることもあります。場合によっては、より長い返済期間から延長することで、毎月の支払い要件を減らすことがあります。また、場合によっては、1人のローンサービサーにすべての支払いを行うことができるようにするための管理の容易さと簡素化のためだけです。

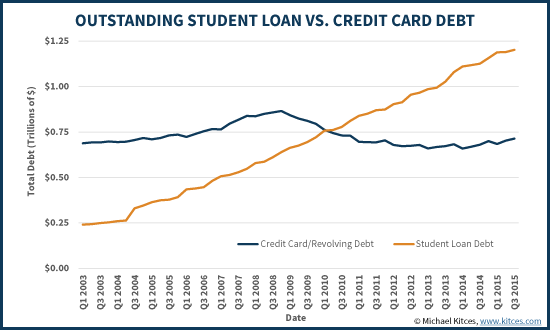

ただし、学生ローンに関しては、借り換えの状況はより複雑です。その理由は、今日の学生ローンは実際には連邦と民間のローンプログラムの組み合わせであり、爆発的なレベルの学生ローン債務(現在、米国のすべての未払いのリボルビングクレジットカード債務を超えています!)、連邦学生ローンを軽減するのに役立ちます複数の形式の「柔軟な」返済計画にアクセスできるようになっています。そのうちのいくつかには、未払いの学生ローンを25年、20年、場合によっては10年後にも許すことができる条件が含まれています。

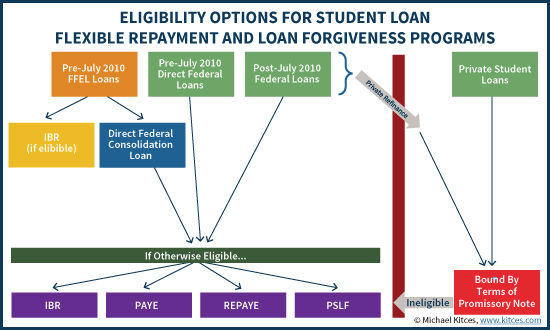

ただし、柔軟な連邦政府の学生ローン返済プログラムは、連邦政府のみが利用できます。 学生ローン。実際、(以前の連邦家族教育ローン[FFEL]プログラムに基づく)古い連邦学生ローンは、連邦直接統合ローンプログラムに基づいて、(より)柔軟な返済と潜在的な許しの対象となる新しい連邦ローンに統合することもできます。

>ただし、残念ながら、古い(または新しい)連邦政府の学生ローンを借り換える学生は 民間ローンは、柔軟な返済と潜在的な許しプログラムのすべてにアクセスできなくなります。つまり、学生ローンの場合、借り換えは、低金利や月々の支払いが少ない場合でも、元の連邦ローンを維持したり、単に統合したりするよりも、長期的にははるかに大きな損害をもたらす可能性があります(ただし、借り換えはできません)。 )最新の連邦プログラムに!

Michael Kitcesは、数千人の独立系ファイナンシャルアドバイザーをサポートするターンキーウェルスマネジメントサービスプロバイダーであるBuckingham WealthPartnersの計画戦略責任者です。

さらに、XY Planning Network、AdvicePay、fpPathfinderの共同創設者であり、 Financial Advisor Success のホストであるJournalof FinancialPlanningの元PractitionerEditorであるNewPlannerRecruitingです。 ポッドキャスト、および人気のあるファイナンシャルプランニング業界のブログ Nerd’s Eye View の発行者 彼のウェブサイトKitces.comを通じて、ファイナンシャルプランニングの知識を向上させることに専念しています。 2010年、マイケルは、職業の進歩に尽力し、取り組んだことで、FPAの「HeartofFinancialPlanning」賞の1つを受賞しました。

(マイケルのメモ:この記事は、によって提供された教育セッションに基づいています。 学生ローンの専門家HeatherJarvis XY計画ネットワーク会議 2015年。)

時々お金を借りる必要がある人のために、借金はさまざまな源から発生する可能性があります。そして最終的には、多くのローンはせいぜい監視と管理が扱いにくく、さまざまなローンサービサーが支払い、金利とローン条件が異なります。最悪の場合、複雑になりすぎて制御不能になり、デフォルトにつながる可能性があります。と破産。

これに関連して、借金整理のための戦略は、複数の債務を管理する手段として、近年ますます人気が高まっています。複数のローンを1つに統合すると、支払いと管理の回数が簡素化され、全体的な金利が低くなるため、長期的にはお金を節約できます(たとえば、クレジットカードから借り手向けのピアツーピアローンに統合する場合)。良い信用で)。複数のローンを単一の統合されたローンに借り換えることも、新しいローンの返済期間が長い場合に魅力的です。これにより、最低債務返済義務が大幅に削減され、デフォルトを回避しやすくなります(ただし、明らかに、少額の返済はより累積的なものになります)時間の経過とともに支払われるローンの利息)

債務の統合と借り換えの戦略は、ほとんどの債務自体が他の方法では実行可能であるため、検討するのが魅力的です。債務は債務であり、利子は利子であり、支払義務は支払義務です。したがって、既存のローンを新しいローンに再構築することで、より良いローン条件(金利、返済期間など)のいくつかの組み合わせは、はるかに優れています。

歴史的に、債務の統合に焦点が当てられてきたのは、クレジットカードやその他の無担保の個人債務などの消費者債務ですが、過去10年間で学生ローンの債務が急増し、学生ローンの合計がすべてのクレジットカード債務を上回っています。アメリカ合衆国で!したがって、この債務の大幅な増加は、シチズンズバンクのような「伝統的な」貸し手からアーネストのような代替の貸し手、およびコモンボンドやSoFi。

一般に、消費者債務管理について説明する場合、「統合」と「借り換え」などの用語は同じ意味で使用されることがよくあります。これは、複数のローンを1つに統合する行為には、通常、それらを借り換える行為(新しい条件で単一の新しいローンを取得して使用する)が含まれるためです。収益は返済し、古いローンを不利な条件に置き換えます。

ただし、学生ローンに関しては、実際には借り換え(多くのローンを1つに統合することを含む場合があります)と だけの違いがあります。 連邦直接統合ローンプログラムのおかげで、複数のローンを1つに統合します。

連邦直接統合ローンは、複数の連邦学生ローンを1つのローンにまとめたものです。この統合プロセスは ではありません 実際に請求される金利を変更します(統合されたすべての個々のローンの加重平均金利が最も近い1/8 th に丸められて再計算されるために発生する可能性のあるわずかな調整は別として、 )。ただし、連邦直接統合ローンは、場合によっては、より長い返済期間にわたって支払いを延長することができます。

ただし、さらに重要なのは、連邦直接統合ローンにより、学生ローンの借り手は、特定の連邦学生ローンでのみ利用できるいくつかの柔軟な返済プログラムの対象となる可能性があるということです。

有利な連邦学生ローン返済プログラムには以下が含まれます:

2010年以前は、連邦政府の学生ローンは、連邦政府自体(一部の直接ローンを提供)と、民間企業の貸し手による連邦ローンを促進する連邦家族教育ローン(FFEL)プログラムの組み合わせによって管理されていました。ただし、注意点は、PAYEやPSLFなどの最も寛大な支払いおよび許しプログラムの対象となるのは直接連邦ローンのみであるということでした。

2010年以降、財務省は連邦政府の学生ローンプログラム全体を引き継ぎ、FFELは7月1日以降に新規ローンを段階的に廃止しました つまり、2010年半ば以降のすべての連邦学生ローンプログラムには、補助金付きおよび補助金なしのスタッフォードローン、PLUSローン(学生に直接行われる)などが含まれ、少なくとも一部の連邦政府の柔軟な支払いプログラムの対象となる可能性があります。

ただし、多くの元学生は、2010年より前に行われたFFELローンをまだ保有しており、元々は特定の支払いプログラムの対象ではありませんでした。 しかし、幸いなことに、連邦直接統合ローンを通じて統合された場合、これらのローンは適格になる可能性があります !言い換えれば、柔軟な返済プログラムの対象とならなかったさまざまなFFELローンは、10年または20年の返済後の潜在的なローンの免除(PSLF、PAYE、またはREPAYEなど)を含めて、 になる可能性があります。 彼らが連邦直接統合ローンを通過する場合に適格です(ただし、 のローンのみ 保護者が借りたPLUSローンではなく、学生。返済プランのオプションには、2007年10月1日より前に学生ローンの残高があった場合のPAYEは含まれません。

ただし、特に、これらの改善された返済オプションはのみです。 統合が連邦直接統合ローンプログラムの下で行われる場合に利用可能であり、通常、それが元のFFELローンである場合にのみ利用可能です。 (「古い」FFELローンがIBRに基づいて返済され、25年の「許し」のタイムラインに数年かかる場合でも、新しい柔軟な支払いプログラムの下で再開すると、統合によって許しの期間がリセットされる可能性があります。)

特定の状況では、連邦直接統合は、「元の」ローンではないFFELローンでも利用できます(2010年7月より前に存在した特別なFFEL統合ローンプログラムに統合された場合)、 また、パーキンスローンは、実際にはFFELの一部ではありませんが、FederalDirectと統合される可能性もあります。

これらの規則の重要性は、FFELに基づく「古い」学生ローンは、統合することでより有利なローン条件の対象となる可能性があるだけでなく、民間ローンは対象外となり、連邦ローンを民間ローンは、これらのプログラムへのアクセスを取り返しのつかないほど失います 。繰り返しになりますが、その理由は、連邦直接統合ローンプログラムは既存の連邦でのみ利用可能であるためです。 ローン; 民間ローンに借り換えられた以前の連邦ローンを含む民間ローンは対象外です。 。さらに、2010年以降に取得された既存の連邦学生ローン(したがって、すでに柔軟な支払いプログラムの対象となる可能性がある)が民間ローンに借り換えられた場合、それらの有利な支払いプログラムへのアクセスも永久に失われます。

言い換えれば、連邦直接統合ローンが不適格なFFELローンを、連邦ローンから に借り換えて、独自の返済と許しのオプションのための適格な連邦ローンに変えることができるのと同じように プライベートな人はこれらの機会を失う可能性があります!つまり、民間ローンの金利がわずかに高くても、特にそうでない場合でも、連邦政府の学生ローンの借り換えは非常に損害を与える可能性があります。

特に、2010年以降の既存の直接連邦ローンプログラムは、連邦直接統合プログラムの下で統合することもできますが、柔軟な連邦返済プログラムの適格性や扱いが改善または悪化することはありません(ただし、統合は業界に悪影響を与える可能性があります) -看護師向けのHRSAなど、特定のサービスベースの返済プログラム)。あるレベルの管理上の便宜のために、単にそうすることが依然として望ましい場合があります。ただし、複数の直接ローンの金利が異なる場合は、前払いを最初に最も高い金利のローンに振り向けられるように、それらを別々に保つことが望ましい場合があります(統合バージョンは1つの混合金利の対象となるため)。

何年にもわたって学生ローンを積み上げてきた多くの学生は、実際に連邦ローン(連邦統合の対象)または民間ローン(民間の借り換えのみの対象)であるかどうか、またはどのローンであるかさえ知らない場合があります。

学生のローンのいずれかが実際に連邦政府であるかどうかを判断するために、学生はNational Student Loan Data System(NSLDS)を介して(連邦政府の)ローン情報を要求できます。アカウントを請求することにより、システムは実際に連邦プログラムの一部であるすべての学生ローン、および関連するローンの詳細(どのプログラムであるか、いつ取り出されたか、現在のローン残高と金利を含む)を表示します。

他のすべてのローンを特定して確認するには、学生は自分の信用報告書のコピーを入手して(たとえば、連邦政府の年1回無料の信用報告プログラムを介して)すべての未払いのローンを特定する必要があります。クレジットレポートに表示され、 ではないローン NSLDSに記載されているのは、個人ローンです。 (理想的には、学生は、ローンの条件と詳細を実際に理解するために、各民間ローンの実際の約束手形の新しいコピーを見つけるか入手する必要があります。)

このすべての情報が収集されると、学生ローンのすべての詳細(民間および連邦、FFELまたは直接)、および条件を整理して、統合(連邦ローンの場合)または借り換えのいずれかが理にかなっているかどうかを識別することができます。 (個人ローンの場合)。もちろん、学生が連邦ローンの借り換えを希望する可能性もあります。たとえば、より良い金利を取得するためです。ただし、それは、有利な民間ローンを取得する機会が両方ある、実質的な収入のある人にのみ望ましいでしょう。用語および 連邦プログラムの柔軟な返済規則は、適切ではない可能性があります。 (高収入でクレジットスコアの高い借り手も、有利な金利と支払い期間が利用できる場合は、民間の学生ローンも借り換えたいと思うでしょう。)

重要な連邦政府の学生ローン(柔軟な支払いプランの対象となる直接ローン、または統合して対象となる可能性のあるFFELローン)がある場合、学生がより良い返済プランの対象となる可能性があるかどうかをさらに調査することが望ましいでしょう。教育省はいくつかの返済見積もりツールを提供しており、必要に応じて、学生は連邦直接統合ローンのプロセスを開始できます。または、すべての選択肢をナビゲートするために、スタンドアロンの学生ローンの専門家を雇う価値があるかもしれません(両方の専門家がいます消費者と直接協力します。また、学生ローンの問題についてアドバイザーとの提携を専門とするJarvis自身のような人もいます。

しかし、結論はこれだけです。「借金の整理」は個人金融の世界では標準的な推奨事項かもしれませんが、学生ローンに関しては、 だけではないため、より慎重にする必要があります。 ローンの金利と返済期間について。連邦政府の学生ローンは、特別返済規則の対象となる可能性がありますが、連邦政府のローンである場合に限ります。 (および/または連邦直接統合ローンプログラムの下で他の連邦学生ローンと統合されます)。したがって、連邦政府の学生ローンで利用できるさまざまな柔軟な返済プログラムにアクセスしたくない、またはアクセスする必要がないことが絶対に確実でない限り、連邦政府のローンを民間のローンに借り換えることには十分注意してください。

(より多くの学生ローン教育に関心のあるアドバイザーの場合は、 HeatherJarvisからも入手できるファイナンシャルアドバイザー向けの包括的な学生ローントレーニングシリーズをご覧ください 。)