主要な退職費用は、明らかに大多数のアメリカ人によって見過ごされています。 (特に、NewRetirement Plannerのサブスクライバーの場合は、おそらくそうではありませんが、確認のために読み続けてください。)

従業員福利厚生研究所(EBRI)による2020年の調査によると、米国人の10人に4人未満が、退職時に「緊急費用を計画したか、医療費を賄うために必要な金額を計算しました」。

さらに、Transamerica Center for Retirement Studies(TCRS)の調査によると、回答者の半数未満が継続的な医療費、インフレ、介護ニーズ、税務計画を検討していることがわかりました。さらに、90%以上が、予想よりも早く引退する必要があるリスクや、貯蓄が不足するリスクを見落としています。

これは、引退計画における重要であるが見落とされている上位8つのコストの完全な要約であり、それらについて何をすべきかです。

インフレは大きな問題になる可能性があります。特に、引退後、収入が商品やサービスのコストの増加に追いつかない場合はそうです。

20世紀のほとんどの間、インフレは経済学者や政府を悩ませていた幽霊でした。エコノミストのハンス・F・ゼンホルツは、「すべての不正の中で、インフレは何百万人もの勤勉な人々の所有物をむさぼり食うので、最も大きなものの1つです」と述べました。

50代と60代の人々は、10年間で価格が20%上昇した1970年代の「スタグフレーション」を覚えています。貯蓄者、年金受給者、そして彼らの本当の購買力が蒸発するのを見た債券の人々にとっては悪い時期でした。

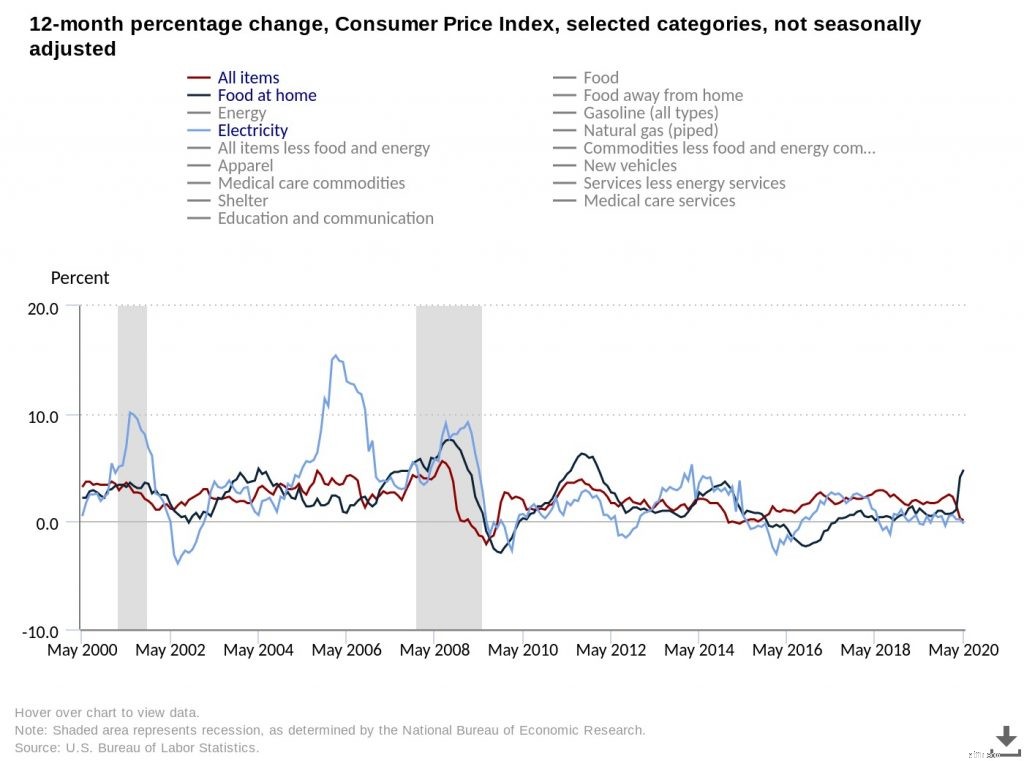

しかし、過去10年から15年にわたるインフレは、私たちの集合的記憶におけるインフレのようには見えませんでした。非常に多くの人が、それはもはや問題ではないと考えています。消費者物価指数(CPI)で測定されるほとんどの日用品やサービスのコストは、世紀の変わり目以来低いままです。

* 出典:米国労働統計局、12か月の変化率、消費者物価指数、選択したカテゴリ、2020年6月23日にアクセス。

増加の多くは、大不況後の量的緩和という連邦準備銀行の政策によるものです。マネーサプライのその上昇は価格インフレを引き起こしませんでしたが、それは資産インフレを引き起こしました。株式ポートフォリオの価値は成層圏に拡大し、貴重な市場の不動産は非常に高価になり、ほとんどの住宅購入者にとって手の届かないものになりました。

後から考えると、2009年以来の節約者にとっての最善の戦略は、すべてのお金を株に入れて、サンフランシスコまたはニューヨークで家を購入することでした。一方、医療、大学教育、育児の費用は爆発的に増加し、慢性的な健康問題を抱えている扶養されている子供や親がまだいる若い救済者に圧力をかけています。

退職プランナーが警戒する理由があります。インフレが永遠に低いままになる可能性は低いです。

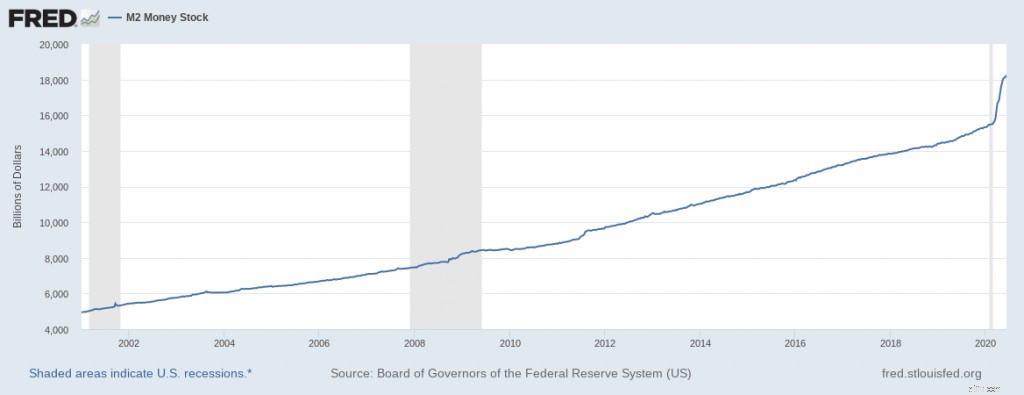

ノーベル賞を受賞したエコノミストのミルトン・フリードマンが言ったように、インフレがいつでもどこでも金融現象であるとすれば、価格の劇的な上昇が遅れています。 2001年以降、米国ではマネーサプライが劇的に増加しています。

*出典:FRED Economic Data、M2 Money Stock、2020年6月23日アクセス

さらに、COVID-19の災害は、政府借入の新たな波とマネーサプライの別の劇的な増加をもたらしました。そのお金の注入が実体経済にどのように影響するかを知るのは時期尚早ですが、おそらく、それは最近の過去とまったく同じではないでしょう:

退職者は、いくつかの異なるシナリオに備え、安全な資産とリスクのある資産を組み合わせたバランスの取れたポートフォリオと、投資機会が発生したときに機能する多くのドライパウダーを用意する必要があります。

投資を検討するときは、少なくとも、お金の価値が失われないように、全体的な収益率が少なくともインフレ率と等しくなる必要があることを忘れないでください。 「実際の収益率」に注意を払うことが重要な場合があります。実際の収益率は、投資の利益率からインフレ率または実際のお金の購買力を差し引いたものです。

インフレ率が3%の場合、これらの例を検討してください

NewRetirement Retirement Plannerは、これらの計算を自動的に行います。システムは何百もの入力を受け取り、信頼できる予測を作成します。

最も重要な入力のいくつかはインフレ率であり、システムではさまざまなインフレ率を入力してさまざまなシナリオを推定できます。

次の場合に楽観的および悲観的なレートを入力できます。

あなたは仕事で時計を殴るのをやめたかもしれませんが、時間は引退で進みます。家や車を所有している場合は、以前と同じように、それらの資産を維持する必要があります。屋根は少なくとももう一度作業する必要があり、車でさらに50,000マイル転がることができます。

残念ながら、将来のメンテナンスコストを計算することは、資産の減価償却費とその交換価値を計算することよりも困難です。事故も将来の危険であり、世界中の異常気象の増加に伴い、樹木が吹き飛ばされ、雨が基礎を侵食し、極端な暑さと寒さが舗装を破壊することは間違いありません。

インフレはまた、これらの問題を解決するために必要な労働の現在のコストを増加させる可能性があります。配管工は今では途方もなく高価に見えますが、20年後にはどれくらいの費用がかかりますか?引退のために「あなたの番号」を決めるときは、生活費が上がることを期待してそれを埋めるのが最善です。

将来の退職後の支出のために詳細な予算を作成することをお勧めします。 NewRetirement Plannerを使用すると、支出と、その支出が何百もの異なるカテゴリでどのように変化するかを入力できます。

例:

わからないことが起こるとどうやって予測しますか?

トリックの質問ではありませんが、簡単な答えはありません。次のことをお勧めします:

金融の第一人者であるスーズ・オーマンは最近、セーバーが従来の401kプランとロスプランのIRAを捨てるべきだと言ったときに話題になりました。

彼女の議論からの重要なポイントは、政府が現在非常に多くのお金を借りているので、将来的に増税しなければならないということです。ロスの計画が優れているのはそのためです。現在、寄付に対して税金を支払いますが、税金は低く、将来、税金が高くなると、すべてのお金を維持することができます。

Roth変換の詳細を確認するか、NewRetirementPlannerで独自のプロファイルを使用してRoth変換をモデル化します。

しかし、オーマンの話は単純すぎると言うプロのファイナンシャルプランナーからはかなりの反発がありました。そもそも、リタイアメントセーバーのための万能の戦略はありません。 Rothアカウントは、一般的に、キャリアの初期段階にあり、低税率の若い人々に適しています。中途採用および後期採用の専門家は、従来のアカウントを使用して、より多くの収入を得て、現在の収入のより多くを貯蓄に充てることができます。

一方、従来のアカウントが今日受ける税控除は、退職後に大幅に低い税率の範囲内にある場合、将来の税のコストを上回る可能性があります。今日の節税により、複利を通じてより多くのお金を増やすこともできます。 Insight FinancialStrategistsのファイナンシャルアドバイザーであるChrisChenがMarketwatchに語ったように、「ゲームの名前は、配布に税金を払わないことではなく、生涯にわたって税金を最小限に抑えることです。」

また、将来の増税が、退職者に対する懲罰的所得税またはキャピタルゲイン税の形で行われるという保証はありません。寿命が延びるにつれて、高齢者は有権者の大部分を占め続けるでしょう、そして彼らの政治力はおそらく結果として増加するでしょう。しかし、ベン・フランクリンが言ったように、この世界で確かなのは死と税金の2つだけなので、両方の計画を立てたほうがよいでしょう。

NewRetirement Plannerには、これまでで最も洗練された、詳細で信頼性の高い税務計画エンジンがあります。

このモデルには、現在の連邦および州の所得税と控除、実現利益モデリングなどが含まれます。 Tax Insightsチャートを使用すると、次の情報を確認できます。

メディケアが退職後のすべての医療費を負担すると思い込まないでください。

フィデリティインベストメンツによると、2019年に引退する65歳のカップルは、 $ 285,000を費やすと予想できます。 退職後の医療費と医療費の自己負担。

NewRetirement Plannerを使用して、郵便番号、現在および計画している補償範囲の種類、病状などを使用して、自己負担医療費の個別の見積もりを取得してください。

介護の費用は法外なものであり、この調査によれば、平均して年間51,000ドルから102,000ドルの範囲であり、メディケアの対象外です。

残念ながら、介護保険は費用がかかり、非効率的である可能性があります。保険以外の介護費用をカバーする10の方法を探ります。

アクチュアリー協会の調査によると、今日の退職前の退職者は、現在の退職者よりもかなり高齢で退職する予定です。実際の退職年齢の中央値は60歳ですが、10人に2人の前退職者は、少なくとも68歳まで働く予定であり、14%はまったく退職する予定はないと述べています。

それは立派な目標ですが、実際には、多くの高齢者は通常の定年を過ぎても働き続けることができません。

福利厚生研究所の調査によると、2008年の景気後退以降、退職者の約半数が準備が整う前に離職しました。一部の高齢者は、何年もの間行っていた仕事から解雇されます。他の人は働くことを不可能にする健康上の問題を抱えています。多くの「自発的な」退職でさえ、実際には、高齢労働者には受け入れられない早期退職パッケージや職場文化を提供している企業によって推進されています。

コロナウイルスは、さらに多くの人々の強制的な早期引退を引き起こす可能性があります。

この立場にいる多くの退職者は、「雇用の橋渡し」に目を向けます。これは、パートタイムで低賃金の仕事ですが、最後の仕事とフルタイムの退職の間のギャップを埋めるのに役立ちます。

ここにいくつかの素晴らしいアイデアがあります:定年近くの失業を生き残るための9つのヒント。

あなたがどれだけ長く生きるかは、すべての中で最大のワイルドカードです。 100歳の誕生日が大丈夫になるまで、つまり101歳の誕生日がくるまで、予算を立てると思うかもしれません。

米国の平均余命は1971年の70年から2020年の79年に急上昇し、医学の進歩により、今日の40代と50代の人々は80年代と90年代まで生き続けることができます。毎年、計画しなければならない追加費用がかかります。

アメリカ人の平均余命は2015年から2018年の間に低下しましたが、最新のデータによると、平均余命は再び上昇傾向にあります。なんで?最大の要因は、1990年代初頭以来の癌による死亡数の半分以上の減少です。

今日65歳の女性は平均して80歳まで生きることができますが、癌などの主要な病気による死亡率が過去15年間のように低下し続ける場合は、90歳以上まで生きることが期待できます。

平均余命の増加のほとんどは、より良い生活習慣によるものです。喫煙は20世紀ほど普及しておらず、人々はより多くの運動をし、状況によっては肥満になる可能性が低くなっています。しかし、医学の大きな進歩は平均余命をさらに押し上げる可能性があります。 COVID-19のパンデミックは世界中の医学界に活気を与え、協力の強化が医学の奇跡の発見を加速できることを示しました。

いわゆる「サンドイッチ世代」(通常は団塊の世代)は、高齢の親の世話をしていると同時に、成人した子供を経済的に支援している人々です。

AARPの調査によると、次のことがわかりました。

このケアを提供することは、現金支出だけでなく、失われた賃金の両方において、費用がかかる可能性があります。

詳細な予算を作成することは、おそらく退職計画の最も重要な側面です。必要なお金と時期を知りたい。

NewRetirement PlannerのBudgeterは、家族に関連する費用や、見落とされがちな他の多くの退職費用について考えるのに役立ちます。