経済的な選択は自分の好みに帰着すると考えるのは簡単です。個人的な好み、目標、優先順位はほとんどの経済的決定を左右するはずですが、多くの場合、善意を間違いに変える可能性があります。逆に、それらの間違いはあなたを迷わせるかもしれません:間違った目標を設定し、間違った戦略を採用し、そして間違った戦術を利用します。賭け金が高い場合(別名引退)、残念ながら、多くの間違いが修正できなくなる可能性があります。

ほとんどの近日および最近の退職者は、退職に向かうときに税金について考えていません。これは大きな問題です。これがあなたなら、心配しないでください。退職後の計画の最前線に税金を維持することは、次の3つの間違いを回避するだけでなく、それらがもたらす可能性のある機会を利用するのに役立ちます。

あなたが支払う税金の種類は、あなたの税金が引退中に変わる最初の重要な方法です。働いている間、あなたの収入の大部分はおそらく賃金から来て、「普通の収入」として課税されます。収入の大部分は通常の給与とボーナスから得られ、下の図1に示す通常の所得税率で課税されます。

ただし、退職すると、ライフスタイルの支出を複数のキャッシュフローに置き換える可能性があります。これらはすべて、さまざまな方法でさまざまな税率で課税される可能性があります。 1.)従来のIRAと同様に、社会保障給付、年金給付、および退職金口座からの分配はすべて通常の税率で課税されます。 2.)適格配当および長期キャピタルゲインは、より低いキャピタルゲイン率で課税されます。 3.)Roth IRAのような税制優遇口座からの分配は、まったく課税されない場合があります。

これらの異なる税務処理は、税引前利益が少ない同じ税引後キャッシュフローを潜在的に生み出す機会を生み出します。これは、あなたがあなたの引退した巣の卵の価値をあなたが予想したより長く伸ばすことができるかもしれないことを意味します。

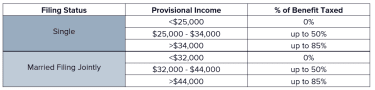

たとえば、Roth IRAのような税制優遇口座からの適格な引き出しは非課税であり、収入としてカウントされません。図2に示すように、「暫定所得」を特定の範囲内に維持すると、社会保障の一部で課税を回避できる場合があります。所得の一部が課税対象の口座からのものである場合は、0%または15%の低い資本から利益を得ることができます。税金を稼ぎ、あなたが負っている税金の合計額を減らします。一方、従来のIRAのように、すべての収入が税金繰延口座からのものである場合、税金繰延口座からの引き出しは経常利益として課税されるため、状況はさらに悪化する可能性があります。

税金の支払い方法も、退職時に変わります。仕事をしている間、あなたの雇用主はあなたの収入から所得税を源泉徴収することによってこれを容易にします。ただし、退職後は、ほとんどのキャッシュフローソースに自動的に源泉徴収がありません。つまり、積極的な努力をしなくても、税金を過少に支払うことになります。税金を支払うのに十分な額を確保しなかった場合、計画よりも多くのお金を引き出す必要がある可能性があります。

この潜在的な問題を解決するために、経常収入源(社会保障、年金、および退職金口座からの分配)に源泉徴収を設定することは、持続可能な退職収入を確保するための主要な最初のステップです。社会保障と年金の源泉徴収を変更するのは面倒ですが、IRA分配の源泉徴収は、この泥沼を管理するための非常に効率的な方法です。カストディアンによっては、分配の最大100%を連邦または州の所得税に割り当てることができるため、推定納税を行う必要がありません。ただし、これらの源泉徴収の分配は引き続き課税対象となるため、注意が必要です。

多様化はおなじみの用語です。投資の文脈では、分散はあなたのリスクを軽減し、あなたの投資があなたの退職目標を管理するために軌道に乗っていることを確実にするのを助けることができます。しかし、仕事中と退職後の両方で税金に関しては、多様化も重要です。税の多様化とは、さまざまな種類の口座に資産を所有することを意味するため、財務目標を追求するためにそれらの資産を利用することによる税効果のバランスをより適切にとることができます。

すべての投資がIRSによって平等に扱われるわけではないため、投資の税務上の取り扱いを3つのグループ(課税対象、税繰延、税制優遇)に分類すると便利です。

ほとんどの労働者は、401(k)や403(b)などの税金繰延勘定の貯蓄を誤って優先します。これは、雇用者が簡単にアクセスでき、即時の税額控除とそれに対応する現在のキャッシュフローのメリットを提供するためです。これが10年、20年、または30年先にどのように役立つかについての考えは、通常は考慮されていません。

なぜこれが問題なのですか?なぜなら、あなたが見るものはあなたが得るものではないからです。 IRAに100万ドルあるからといって、100万ドルを使う必要はありません。税金繰延勘定には分配時に納税義務が伴うため、連邦税および州税を差し引いた後は、明細書に記載されている金額の50%から70%近くしか支出できない可能性が高くなります。

では、労働者や退職者は何をすべきでしょうか?労働者はスマートな貯蓄戦略を利用する必要があります。彼らは、雇用主を通じてどのような戦略が利用可能であるかを理解し、適切な時期に適切なプログラムに正しく資金を提供していることを確認する必要があります。同様に、サイドギグを行っている場合や自営業の場合は、上記の課税対象および税制上の優遇措置の例を含め、雇用主が提供する可能性のあるものを超えて、退職のために貯蓄する追加の機会が存在することを理解する必要があります。

退職者は、税効果の高い退職キャッシュフローを作成し、現在不足している可能性のある税の多様化を作成するために、RothIRA変換が意味をなすかどうかといつ意味があるかを評価する必要があります。

ロスコンバージョンは、アンクルサムを返済し、資産を税制上の優遇措置のバケツに再配分するための最も効果的なツールの1つです。これらの機会は、必要な最小配分(RMD)が70.5歳で始まる前により一般的ですが、将来の相続人への移行に備えて純資産を準備する場合、この年齢の後でも確かに意味があります。

401(k)s、403(b)s、およびIRAでの節約は、風船ガムを噛むようなものです。噛むのは良い(税控除)、味は素晴らしい(免税成長)が、最終的に吐き出すと、おそらくあなたの靴(大きなRMD)で立ち往生するつもりです。大きなRMDに悩まされることは、実際には最初の2つの間違いの組み合わせです。つまり、税金繰延勘定に多額の節約をし、自分自身のために税金の分散を作成したことはありません。

RMDは、毎年退職口座から引き出す必要のある最低額であり、70.5歳から始まります。通常、口座残高の3.6%から始まり、年齢を重ねるにつれて毎年増加します(誕生日プレゼント、私は知っています)。

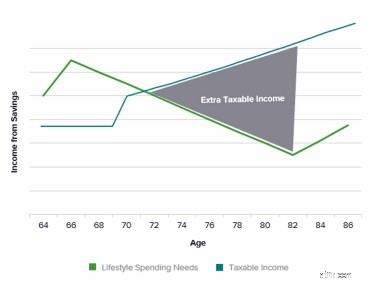

図3の緑色の線は、退職後の予想支出を表しています。ほとんどの退職者は、バケットリストの多くのアイテムを最終的にノックオフする時間ができるため、早期退職の方が支出が多いことに気付くことがよくあります。ただし、必然的に、生活が遅くなるにつれて、支出は通常減少します。

ティールラインは課税所得を表します。退職金は最初に社会保障、年金、退職貯蓄から賄われますが、RMDが70.5から始まると、課税所得は一段と高くなります。多くの退職者にとって、彼らはこの時期以前にすでに一貫したライフスタイルを確立していました。その結果、グラフが示すように、あなたが税金を払う収入の額は、あなたがあなたのライフスタイルを満たすために必要なキャッシュフローの額よりも多くなることになります。これはRMDの問題です。ライフスタイルを送るために費やす必要のない資産に税金を支払う必要があります。

つまり、理由もなく税金を支払っています。 そのため、税の多様化と、退職後の課税方法を認識することが非常に重要です。 RMDの問題は、開始する前に対処するのが最適です(上記のように、税の多様化を実現するために70.5より前の計画を立てています)。慈善志向の資格のある慈善団体(QCD)の場合は、IRAから選択した慈善団体に直接支払いを送ることができます。これらの寄付はRMDにカウントされます。これにより、調整後の総所得とそれに対応する納税義務が軽減されます。この特別扱いは、配布物の受領後に行われた寄付には適用されません。

不必要な税金を払うことは、苦労して稼いだ貯蓄を賢く使うことではありません。アドバイザーと協力するときは、自分の状況に固有の機会に対処し、税の多様化、税効果の高い退職後の収入を生み出し、これを不動産計画と統合するための戦略を立てていることを確認してください。ディスカッションの一環として、次の質問を検討してください。

この記事で表明された意見は一般的な情報のみを目的としており、個人に特定のアドバイスや推奨を提供することを意図したものではありません。この情報は、特定の個別の税務アドバイスに代わるものではありません。特定の税務問題について、資格のある税理士と話し合うことをお勧めします。成功を保証したり、損失から保護したりする戦略はありません。