株式市場は最近、ボラティリティがどのように感じられるかを思い出させてくれました。

ダウ工業株30種平均で8%急落した2日間の翌日にこれを書いています。私が話す人は皆、「何が起こったの?」と尋ねました。 "私は何をしますか?" 「悪化するのでしょうか?」

最も熱狂的な質問者は、株式の貯蓄が最も多かった人々、特に彼らに退職後のキャッシュフローを提供するために株式に依存している人々でした。 (ミレニアル世代でさえ、ロボアドバイザーがジャムしたときに不気味になりました。)

専門家はすぐに投資家が「コースを続ける」べきであると提案しました。また、「この市場修正はおそらく良いことだった」との意見もありました。

しかし、キャッシュフローが市場の価値に依存している投資家、401(k)またはロールオーバーIRAから必要最小限の分配を受け取る投資家について考えてみてください。彼女は深刻な「所得の変動」、つまり市場の下落による所得の減少を経験したばかりです。それは彼女が必要とした最後のものでした。

市場が混乱したときに自信を持って崩壊しない所得配分戦略を作成できると信じています。これにより、所得の変動性をほぼゼロにまで減らすことができます。

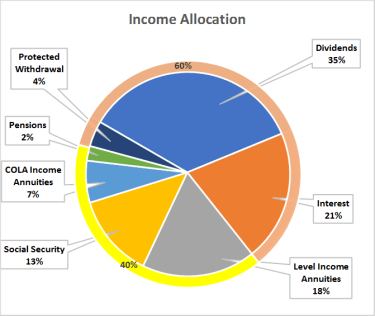

これは私自身の状況の大まかな図解であり、それによって妻と私はドロップの間落ち着いていた。私は、資産配分や市場のボラティリティではなく、所得配分と所得ボラティリティの最小化に集中しています。そして、その計画は、どんなに長くても、私たちの残りの人生に収入を提供することです。

下の円グラフは、私の収入がどこから来ているかを示しています。この収入の高い割合が成長する可能性があり、インフレに関する私の懸念のほとんどに対処していることに注意してください。私の生命保険、介護保険、長寿保険をQLACと呼ばれる繰延所得年金の形で追加すると、私の計画は生命リスクから保護されます。誰もがこのような計画にたどり着くことができるわけではありませんが、努力する価値はあります。

投資顧問として、私は高配当の株式ポートフォリオの力と収入のボラティリティを管理する方法を理解しています。

退職後の収入プランナーとして、私は収入と引き出しの違いを理解しています。 (計画が正しく設定されている場合、それは今日のキャッシュフローが将来の収入に影響を与えないことを意味します。)

アクチュアリーとして、私は生命保険、介護保険、所得年金が提供できる独自のメリットを高く評価し、理解しています。

そして、団塊の世代の仲間であり、金融商品の消費者である私は、定期的な「給料」から得られる安心感と、税金の支払いをできるだけ少なくすることの喜びを理解しています。

私の経歴には特別な利点がありますが、すべての投資家とそのアドバイザーが私たちのためにできることが1つあります。ブーマー世代は、退職のために作成している計画を「資産配分」ではなく「収入配分」と考えてください。目標は、収入の変動を最小限に抑えることです。