この記事は2022年のレートを反映するように更新されました。

あなたが中小企業の経営者である場合、あなたは事業費として税金のマイレージを差し引くことができます。ただし、差し引くことができるドライブに関するルールに従っていることを確認してください。控除可能なビジネスマイレージについて、すべての中小企業のオーナーが知っておくべきことは次のとおりです。

あなたのマイルは本当に合計することができます。 IRSでは、2022年に運転するビジネスマイルごとに62.5セントを償却できるようになりました。1月1日から6月30日までの走行マイルには、以前の58.5のレートが適用されます。 7月1日から12月31日までのマイルには、62.5の新しい料金が適用されます。この控除額を残りの事業費に加えると、全体的な税額に大きな打撃を与える可能性があります。

控除を受ける資格が多ければ多いほど、課税所得を下げることができます。課税所得が低いほど、税金の請求額が少なくなり、ポケットに入るお金が増えます。

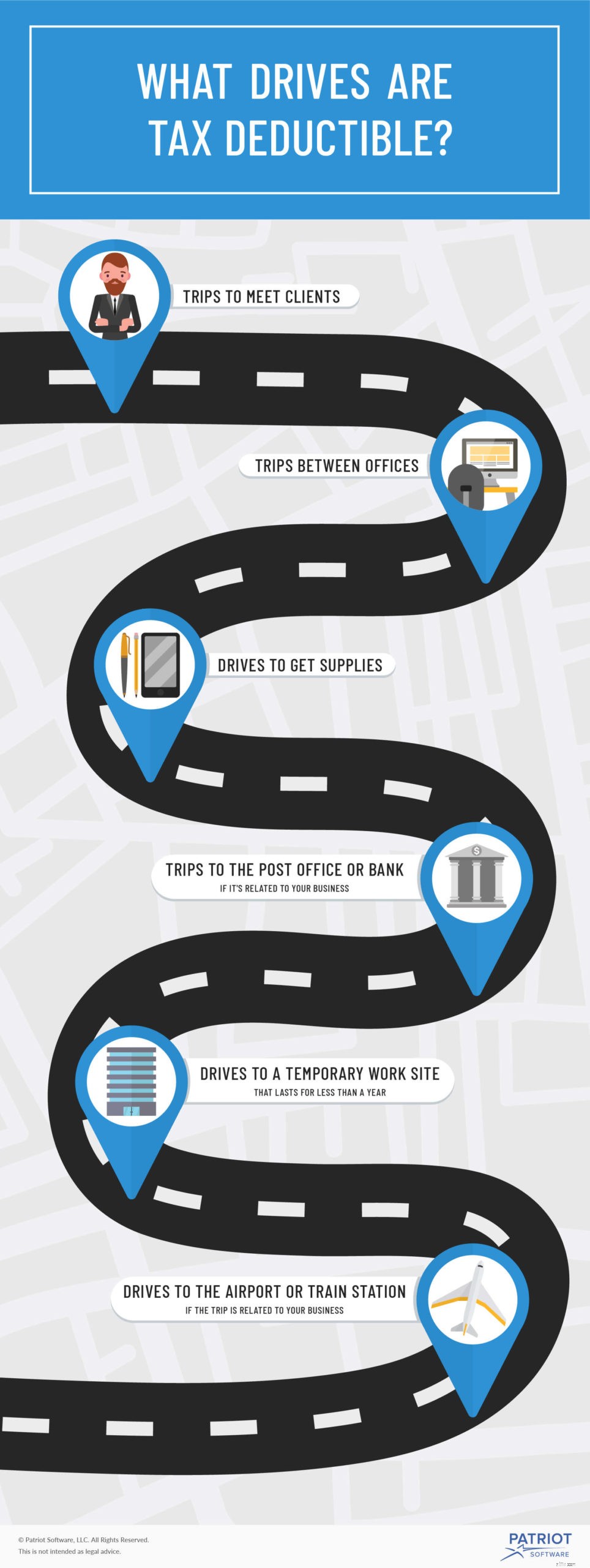

あなたはあなたのビジネスに関連するどんなドライブも帳消しにすることができます。これには以下が含まれます:

あなたがいつも外出先でクライアントと会っているわけではない場合でも、かなりの量の仕事のために運転しているに違いありません。これらのすべての旅行は、あなたの車のガスと摩耗によってあなたにお金をかけています。ビジネスマイルは、差し引くことができる他のビジネス費用とまったく同じです。

課税時間に関しては、マイルを最大限に活用していることを確認してください。

あなたの通勤は決して控除できません。 IRSは、あなたがどこに住むかを個人的に選択することを考慮しているため、自宅から職場への通勤は個人的な費用です。これは、職場からの最後の帰宅にも当てはまります。

これは、特に平均的な通勤が増えていることを考えると、一種の苦痛です。ただし、これらの通勤マイルを税額控除に変える方法があります。

ホームオフィスは、あなたが主張すべき自営業税控除です。それ自体がかなりの金額になるだけでなく、償却できるビジネスマイルの量も大幅に増える可能性があります。

正規のホームオフィスがある場合、以前は通勤と見なされていた旅行がビジネスマイルになりました。これは、技術的には常に自分の職場から運転しているためです。

IRSは、あなたが1年間に何マイル走行したかについてあなたの言葉を受け入れるだけではありません。旅行の同時記録が必要になります。これは一般にマイレージログと呼ばれます。

マイレージログには、旅行の日付、出発地と目的地、旅行のマイレージ、ドライブのビジネス目的が含まれている必要があります。控除を申請するときは、通勤や個人の走行距離も知っておく必要があります。そのため、それらも追跡してください。

マイレージログを保持する手間を本当に取り除くことができるので、マイレージ追跡アプリを検討することをお勧めします。マイレージを追跡するために選択する正確な方法は、実際に行うほど重要ではありません。道路にお金を残さないでください。

マリンペレス テクノロジーがどのように生活を改善するかについて約10年間書いてきました。彼は、起業家がMileIQなどのツールをどのように使用して成功を収めているかを見て興奮しています。仕事をしていないときは、次の旅行について考えています。