LIC Jeevan Akshay VIは、LICの最も人気のあるプランの1つです。 実際、私が嫌いではないのはLICの数少ない計画の1つです。

LIC Jeevan AkshayVIは即時年金プランです。

一時金を一度支払うと、保険会社が生涯年金を支払います。あなたがどれだけ長く生きるかは関係ありません。保険会社があなたに生涯年金を支払います。

それだけでなく、(将来の金利の動きに関係なく)生涯の契約金利を支払います。したがって、保険会社は長寿リスクだけでなく、金利リスクも引き受けます。

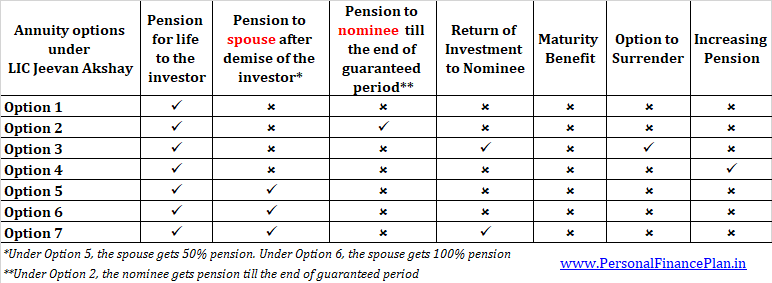

LIC Jeevan AkshayVIには7つのバリエーションがあります。 あなたはあなたの死後もあなたの配偶者に年金が続くというオプションを選ぶことさえできます。 LIC Jeevan Akshayのさまざまな機能については、この投稿の後半で説明します。

詳細については、LICのウェブサイトにアクセスすることもできます。

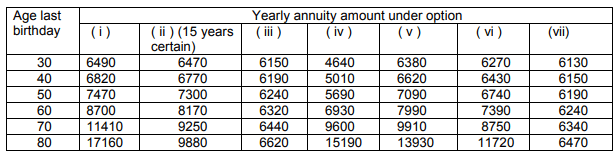

金利(年金率)は、年齢と年金の種類によって異なります。

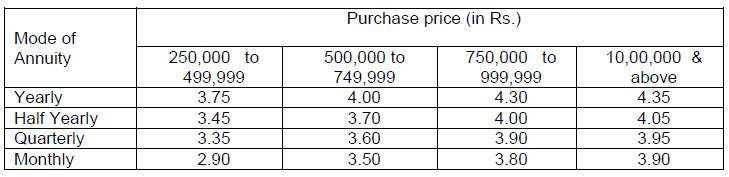

保険会社は、負債が少ないほど高い料金を支払います。

これが年金率が年齢とともに増加する理由です 。 40歳の人は、(70歳と比較して)何年も年金を受け取る可能性があります。したがって、年金率は40歳の場合は低く、70歳の場合は高くなります。

これは、LIC JeevanAkshayのさまざまなバリエーションが提供するものを示すスナップショットです。

さまざまなバリエーションについては、投稿の後半で詳しく説明します。

まず、さまざまなバリエーションの金利を見てみましょう。

年金給付 :生涯年金が支給されます。年金はあなたの死後停止します。

死亡給付 :年金受給者の死亡後、ノミニーは何も得られません。年金の支払いも停止します。

成熟度のメリット :該当なし

降伏のメリット : 禁じられている。これは、あなたまたはあなたの候補者が投資額を取り戻すことは決してないことを意味します。

保険会社は購入者の寿命が尽きるまでしか支払う必要がないため、このオプションでは年金率が最も高くなります。投資家の死亡後、支払い(一時金または年金)は行われません。

イラスト

60歳の人は、オプション1に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。

表の対応する年齢とオプションを見ると、8,700が見つかります。

これは、オプション1に1ラックルピーを投資すると、年間8,700ルピーの年金が支給されることを意味します。

10ラックルピーの投資で、年間87,000ルピーの年金が支給されます。

この年金は一生受けられます。 年金はあなたの死後停止します。 配偶者や候補者に年金や一時金は支給されません 。

早期死亡の場合、あなたのお金は流しに行きます。たとえば、投資家が2年後に死亡した場合、彼はわずか1.74ルピー(87,000 X 2)の年金を受け取ることになります。 以降、配偶者や候補者には何も与えられません。 投資家の終焉。

このバリアントでは、保証期間の4つのオプション(5年、10年、15年、または20年)から選択できます

年金給付 :

あなたは一生年金を受け取ります。

保証期間が終了する前に亡くなった場合、被保険者は保証期間が終了するまで年金を受け取ります。被保険者への年金は、保証期間の終了時に停止します。

保証期間の満了後に亡くなった場合、年金は死亡後に停止します。候補者には何も支払われません。

予想どおり、保証期間が短いほど、金利は高くなります。

死亡給付 :投資家の死亡後、候補者に一時金を支払うことはできません。上記のように、保証期間が終了する前に購入者が死亡した場合、ノミニーはその期間が終了するまで年金を受け取ります。

保証期間の終了後に投資家が亡くなった場合、候補者は何も受け取りません。

成熟度のメリット :該当なし

降伏のメリット :許可されていません

イラスト

60歳の人は、オプション2に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。

表から、対応する値がRs8,170であることを確認できます。 10ラックルピーの投資で、年間81,700ルピーの年金が支給されます。

この年金は生涯にわたって受けられます。

ただし、 6年後に死亡した場合、候補者は残りの9年間(15年から6年)の年金を受け取ります。ノミニーへの年金は、保証期間の終了時に停止します。

15年後(保証期間の終了)に亡くなった場合、年金は死亡後に停止します。候補者は何も受け取りません。

オプション1とオプション3の唯一の違いは、オプション3では、購入価格が候補者に返されることです。オプション3では保険会社の責任が高いため、年金率も低くなります(オプション1と比較して)

年金給付 :あなたは一生年金を受け取ります。年金はあなたの死後停止します。

死亡給付 :投資家が死亡すると、年金の支払いが停止され、投資額が候補者に返還されます。 10ルピーを投資した場合は、10ルピーが候補者に返還されます。 購入時に請求されたGSTは返金されません。

成熟度のメリット :該当なし

降伏のメリット :ポリシーを取得してから1年後にポリシーを放棄できます。降伏は2つの状況でのみ許可されます

降伏の価値は、降伏時の年齢によって異なります。 この金額の計算方法がわかりません。

イラスト

60歳の人は、オプション3に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。

表から、対応する値がRs6,320であることを確認できます。 10ラックルピーの投資で、年間63,200ルピーの年金が支給されます。

あなたは一生年金を受け取ります。 年金はあなたの死後停止します。 死亡額に応じて10万ルピーが候補者に返還されます。

年金給付 :あなたは一生年金を受け取ります。年金は毎年3%ずつ増えます。

死亡給付 :投資家が死亡すると、年金(年金の支払い)が停止します。ノミニーは何も受け取りません。

成熟度のメリット :該当なし

降伏のメリット :許可されていません

イラスト

60歳の人は、オプション4に10ルピーを投資します。総支出は10.18ルピー(GSTを含む)になります。

10ラックルピーの投資で、初年度に69,300ルピーの年金を受け取ることができます。

2年目には、年金の額が3%増加します。つまり、Rsです。 71,739

3年目に、年金はルピーに引き上げられます。 73,520。

同様に、年金の額は生涯を通じて上昇し続けます。

年金はあなたの死後停止します。 あなたの候補者は何も返されません。

年金給付 :投資家は生涯年金を受け取ります。投資家の死亡後、配偶者は生涯年金を受給します。ただし、配偶者は(投資家に支払われていた)年金額の50%しか受け取りません。

死亡給付 :投資家の死亡時に年金の50%が配偶者に支払われます。

配偶者の死亡後、年金は停止し、候補者は何も受け取りません。

配偶者が投資家の前に亡くなった場合(亡くなった場合)、年金は投資家の死亡後に停止します。ノミニーは何も得られません。

成熟度のメリット :該当なし

降伏のメリット :許可されていません

イラスト

60歳の人は、オプション5に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。

60歳とオプション5の表の対応する値は7,990です。

10ラックルピーの投資で、年間79,900ルピーの年金を受け取ることができます。

この年金は一生受けられます。 あなたの後、あなたの配偶者は生涯この半分の金額を受け取ります。つまり、あなたの妻(または夫)は79,900 * 50%=39,950の年間年金を受け取ります。

配偶者の死亡後、年金は停止します。ノミニーは何も受け取りません。

あなたの配偶者があなたを亡くした(前に亡くなった)場合、年金はあなたの死亡で停止します。あなたの家族や候補者は何も得られません。

オプション5との違いはわずかです。

オプション5では、投資家の死亡後、配偶者は生涯にわたって50%の年金を受け取りました。

オプション6では、投資家の死亡後、配偶者は生涯100%の年金を受け取ります。

オプション6では保険会社の責任が高いため、オプション5と比較してオプション6の年金率は低くなります。

イラスト

60歳の人は、オプション6に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。

60歳とオプション6の表の対応する値は7,390です。

10ラックルピーの投資で、年間73,900ルピーの年金を受け取ることができます。

この年金は一生受けられます。 あなたの後、まったく同じ年金があなたの配偶者に継続されます。あなたの妻(または夫)はRsの年間年金を受け取ります。 73,900。

配偶者の死亡後、年金は停止します。ノミニーは何も受け取りません。

あなたの配偶者があなたを亡くした(前に亡くなった)場合、年金はあなたの死亡で停止します。あなたの家族や候補者は何も得られません。

オプション6では、夫と妻が亡くなった後、家族は何も得られません。

オプション7の違いは、夫と妻の死亡後、投資額が候補者に返還されることです。

年金給付 :投資家は生涯年金を受け取ります。投資家の死亡後、配偶者は生涯にわたって100%の年金を受け取ります。

死亡給付 :投資家の死亡時に年金の100%が配偶者に支払われます。

配偶者の死亡後、年金は停止し、候補者には投資額が返還されます。

配偶者が投資家の前に亡くなった場合(亡くなった場合)、年金は投資家の死亡後に停止します。投資額はノミニーに還元されます。

成熟度のメリット :該当なし

降伏のメリット :許可されていません

イラスト

60歳の人は、オプション7に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。

60歳とオプション6の表の対応する値は6,240です。

10ラックルピーの投資で、年間62,400ルピーの年金を受け取ることができます。

この年金は一生受けられます。

あなたの後、まったく同じ年金があなたの配偶者に継続されます。あなたの妻(または夫)はRsの年間年金を受け取ります。 62,400。

配偶者の死亡後、年金は停止します。ノミニーは10ルピーを獲得します。

あなたの配偶者があなたを亡くした(前に亡くなった)場合、年金はあなたの死亡で停止します。ノミニーは10ルピーを獲得します。

LIC Jeevan Akshayプランに基づく投資は、セクション80CCCに基づく税制上の優遇措置の対象となります。セクション80CCCに基づくメリットは、セクション80Cに基づくRs 1.5lacの全体的な制限を下回ります。

年金収入(年金収入)は、所得税スラブレートで課税されます。

答えるのは簡単な質問ではありません。最初に長所を見てみましょう。

ただし、すべてが厄介なものであるとは限りません。かなりの数の短所もあります。

この投稿では、これらの側面について詳しく説明しました。

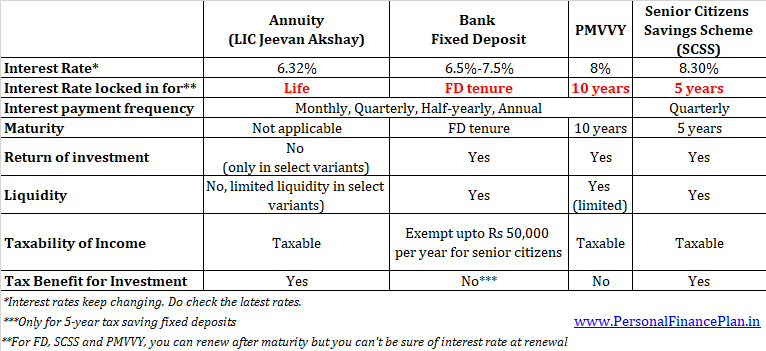

また、退職時に収入を生み出すための代替案も検討する必要があります。あなたは固定預金または負債投資信託に投資することができます。高齢者の場合、Pradhan Mantri Vaya Vandana Yojana(PMVVY)およびSenior Citizens Savings Scheme(SCSS)に追加のオプションがあります。

選択を行う際には、収益(金利)、課税可能性、流動性を確認する必要があります。

これは、年金、銀行FD、SCSS、およびPMVVYの簡単な比較です。

どちらか一方の戦略ではないことに注意してください。スマートリタイアメント戦略では、これらの製品を組み合わせて利用する場合があります。

年金プランを採用することにした場合でも、年金のバリエーションを選択する必要があります。

選択は要件によって異なります。

家族に遺産を残したい場合は、オプション3と7を検討する必要があります。

配偶者にも年金を支給したい場合は、オプション5、6、または7を検討してください。

年金の支払いを徐々に増やしたい場合は、オプション4を選択できます。

収入を最大化したいだけの場合(そして遺産を残すことを気にしない場合)は、オプション1が最も好きかもしれません。

一方、収入を増やしたいが、家族へのキャッシュフローを最小限の期間確保したい場合は、オプション2が適切な選択となる可能性があります。

どのバリアントを選択しますか?

ちなみに、民間保険会社の年金プランも検討してください。同じバリアントの方がレートが高くなる可能性があります。

このプランは、LIC支店に行くか、LICエージェントの助けを借りて購入できます。

LIC Jeevan AkshayVIプランをオンラインで購入することもできます。 LICのウェブサイトにアクセスする必要があります。上記のように、オンラインで商品を購入すると、より良い年金率が得られます。