友人が既存のULIPを放棄するためにHDFCライフオフィスに入りました。彼は新しいものを出しました。基本的に、彼は既存のものを放棄し、新しいものを購入することを確信しました。

私が理解しているように、この友人はこの既存のULIPの返品に満足していませんでした。彼らは彼に非常に良いリターンのファンドを持っているULIPを売りました。

セールスマンシップでHDFCライフに満点。

ULIPは、エクイティファンドにLTCGに課税されるようになって以来、多くの投資家にとって非常に魅力的なものになっています。 ULIPからの収益にはそのような税金はありません。 ULIPの他のさまざまな問題を強調しましたが、ULIPがエクイティファンドに対して提供する大きな税制上の利点を否定することはできません。

ULIPで私が抱えている問題の1つは、料金の問題です。 この投稿では、ULIPのさまざまな請求がどのように富を破壊する可能性があるかを見てみましょう。

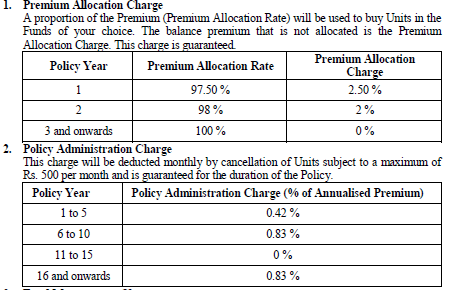

友人が購入したプランの料金を見てみましょう:HDFC Life ProGrowth Plus

プレミアムの割り当ては、支払われたプレミアムから前払いで差し引かれます。 したがって、年間保険料が60,000ルピーの場合、保険料から1,500ルピーが前払いで差し引かれます。もちろん、その上にGSTがあります。

ポリシー管理料金は、ユニットのキャンセルによって回収されます。 ご覧のとおり、記載されている料金は、年間保険料のパーセンテージとして表されています(毎月差し引かれます)。年間保険料の月額0.42%は、年額5.04%に相当します。年間保険料が60,000ルピーの場合、正味の影響は5.04%* 60,000 =年間3,024ルピーになります。 GSTエクストラ。

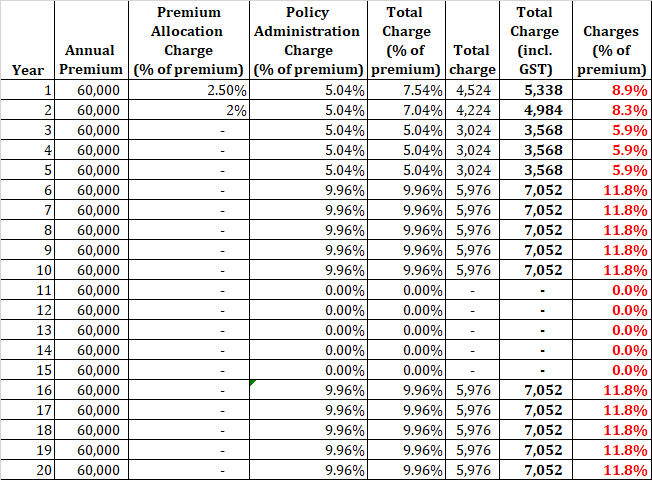

これらの料金がコストにどのように追加されるかを見てみましょう。

ご覧のとおり、年間保険料の6〜10%がこれらの料金に充てられています。これは、プランからの収益に影響を与えることになります。

最初の5年間は、月額保険料の0.42%です。 6年目から10年目まで th 、1か月あたり最大0.83%になります。なぜですか?

理想的には、料金が下がると予想されます。

11年目から th 15日まで 年、それはゼロです。それからまた、16 から 20 th までの年 年に、それは月に0.83%まで上がります。

なぜですか?

わかりません。おそらく、HDFCLifeが説明できるでしょう。

ポリシー管理者と保険料の割り当て料金だけが料金ではありません。

ULIPには、ファンド管理手数料(FMC)と死亡率の手数料がかかります。ただし、これらの請求は非常に正当化されます。

FMCは資金を管理するためのものです。死亡率は生命保険の提供に向けられます。

FMCの影響はファンドNAVに組み込まれています。 死亡率は、ファンドユニットのキャンセルを通じて回収されます。

通常、NAVを確認するだけでパフォーマンスを比較します。

ただし、ULIPの場合、一部の料金(この場合は死亡率とポリシー管理者)は、ユニットのキャンセルによって回収されます。 したがって、これらの料金の影響はNAVに反映されません。これらの料金により、所有するファンドユニットの数(実質的にはファンドの価値)が減少します。

プレミアム割り当て料金は、プレミアムの前払いで徴収されます(お金が投資される前)。したがって、この料金でさえNAVには反映されません。

したがって、ULIPファンドのNAVは、得られる収益の真の指標ではありません。

ほとんどのセールスプレゼンテーションはNAVに焦点を当てています。ただし、投資信託とは異なり、NAVの成長はULIPでのリターンではありません。

収益を計算するには、いくつかの仮定を立てる必要があります。

ここでは、死亡率の影響を無視します。

基本的に、ポリシー管理者とプレミアム割り当て料金の影響を調べています。

計算をさらに簡素化するために、年末にポリシー管理者の料金を差し引きます(月単位ではありません)。ところで、このステップは収益にプラスの影響を与えるだけです。

ULIPファンドが12%p.a。の一定のリターンを提供すると仮定すると、これらの2つのチャージにより、投資家へのリターンは11.23%p.a。に減少します。 15年以上 。私の意見では、これは長期的には大ヒットです。

これは死亡率の影響を受ける前であることに注意してください。死亡率は収益をさらに減少させます 。 FMCの影響は、NAV内ですでに調整されています。したがって、FMCによる追加の影響はありません。

さらに、ポリシー管理料金とプレミアム割り当て料金は一定ですが、返品は(実際には)そうではないため、返品の順序も返品を決定する上で役割を果たすことができます。 。

HDFC Click 2 Investは、HDFCLifeの非常に人気のあるULIPです。

2つのULIP間の料金を比較してみましょう。

#1ファンド管理料金は、両方のULIPで同じです。

実際、ファンド管理手数料はIRDAガイドラインに従って1.35%p.a。に制限されています。私が見るように、これらのULIPは両方ともあなたに同じ資金の選択肢を与えます。

したがって、ファンドのパフォーマンス(NAVに関して)はまったく同じになります。

#2 HDFC Click 2InvestにはNILプレミアムの割り当てとポリシー管理の料金がかかります。 一方、HDFC Life ProGrowth Plusのこれらの料金は、最初の10年間の年間保険料の6〜12%の範囲です。

HDFC Click 2InvestがHDFCLife ProGrowthPlusよりも優れた収益をもたらすことは難しくありません。

死亡率も収益に影響を与える可能性があるため、死亡率も比較してみましょう。

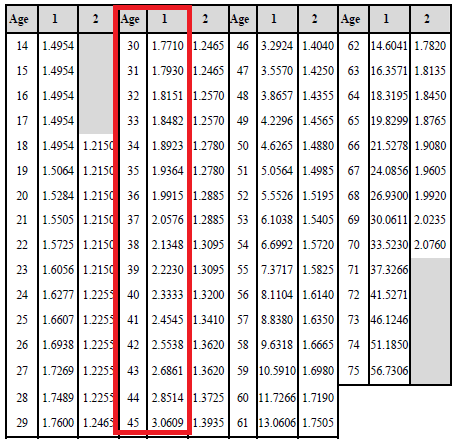

2つのULIPのポリシーの文言から表を取得しました。

HDFC Life ProGrowthPlusの生命表

対応する値については、年齢と列「1」を参照する必要があります。

死亡率は年齢とともに増加することがわかります。

死亡率は、リスクのある合計の1,000ごとに表されます。対応する年齢の値が1.5の場合、保険会社は、その年のリスクのある合計の1,000ルピーごとに1.5ルピーを請求します。

これらのプランはどちらもタイプIのULIPであるため、リスクの合計はファンドの価値の上昇とともに低下します。

リスクのある合計=死亡給付–資金価値

したがって、ファンドの価値が上がるにつれて、死亡率の影響は徐々に減少します。

リスクの合計がRs3 lacで、死亡率が1,000ルピーあたりRs 1.5の場合、その年の死亡率はRs 1.5 * 3 lac / 1000 =450になります。 。これらの料金は月単位で調整されます。

数年後、リスクのある合計1,000あたり2ルピーのレートであっても、リスクのある合計がなくなった可能性があるため、全体的な影響は少なくなる可能性があります。 Rs 2lacと言います。 2 * 2 lacs / 1,000 =年間400ルピー

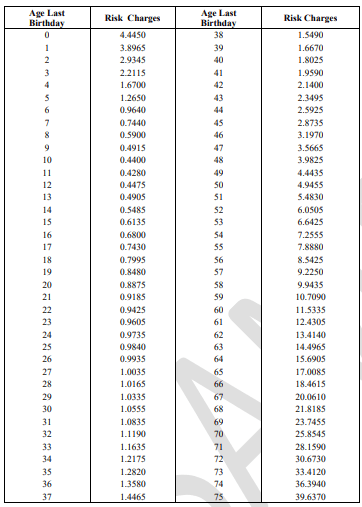

それでは、HDFC Click 2Investの生命表を見てみましょう。

HDFC Click 2 Investの死亡率は(HDFC Pro Growth Plusよりも)低いことがわかります。

たとえば、30歳の場合、HDFC ProGrowthPlusプランの値は1.77です。 HDFC Click 2Investの値は1.0555です。

なぜこれが起こるのか、私は本当に理解できませんでした。

そうですね、保険会社は、HDFC Life ProGrowth Plusの引受基準が緩いため、死亡率が高いと常に言えます。 ただし、投資家の観点からは、これは不要なコストであり、実質的なメリットはありません。

したがって、HDFC ProGrowth Plusは、あらゆる面で(HDFC Click 2 Investと比較して)より悪い計画です。

保険料の割り当て、保険契約の管理、死亡率が高くなります。資金とFMCの選択は同じです。

投資家が(HDFC Click 2Investの代わりに)HDFC ProGrowth Plusを利用するのはなぜですか?

ちなみに、HDFC Click 2 Investでさえ、普通の定期保険に比べて死亡率ははるかに高くなっています。定期保険では、死亡率のみを支払います(他には何も支払いません)。したがって、この比較を行うのはかなり簡単です。

なぜこんなに高額なULIPを持っているのですか? おそらく、不公平な質問です。それは彼らの特権です。

HDFC Life Click 2 Investは純粋にオンラインのプランであるため、料金を安く抑えることができることを理解しています。ただし、HDFC ProGrowthPlusの料金は依然としてかなり高いです。このプランは、HDFCライフ支部の職員自身によって販売されました。したがって、仲介業者にインセンティブを与える必要はありません。

ULIPを販売する必要がある場合は、HDFC Life Click 2Investを購入するように依頼することができます。

投資家は、他のULIPを通じて同じ(パフォーマンスの高い)ファンドに投資することもできます。なぜ彼らはより安いULIPを推奨しなかったのですか?

彼らはHDFCClick 2 Investについて彼に話しましたか?いいえ。

彼らは、このファンドはミッドキャップファンドであり、過去5年間の結果は非常に良かったと彼に言いましたか?いいえ。

ちなみに、私の友人はそれを知りませんでした。営業担当者もそれを知らなかったのではないかと思います。

決して、友達を免除するつもりはありません。彼は責任のかなりの部分をとらなければなりません。彼は計画を購入する前にいくつかの調査を行うべきでした。

このケースは露骨な誤売の例ではありませんが、HDFCLifeの方がうまくいく可能性があります。

絶対にありません。

しかし、誰かが私の頭に銃を突きつけて、HDFC Life ProGrowthPlusとHDFCLife Click 2 Investのどちらかを選択するように頼まれた場合は、HDFC Life Click2を使用します。投資します。

これはほとんどあり得ないため、最初にULIPが適切な製品であるかどうかを判断する必要があります。この投稿では、ULIPのさまざまな長所と短所について説明しました。これは、正しい選択をするのに役立つはずです。

ただし、ULIPに投資する必要がある場合は、料金が最も低く、ファンドのパフォーマンスが良好なものを選択できます。 常に覚えておいてください。返品は変動する可能性があります。費用は保証されています。

HDFCのケースを取り上げました。クリック2投資してハイライトします:

ULIPに投資する予定はありますか?はいの場合、すべての請求を確認しましたか?

HDFCLifeウェブサイトのポリシー文言ページ