あなたが中国市場に投資しているなら、最近の売却はおそらくあなたのポートフォリオに多くのことをしました。この売却は、中国共産党(CCP)が中国企業に対する規制を強化する一連の行動の後に起こります。

このパニック売りにつながったこれらのイベントは正確には何ですか?販売は正当化されますか、それともこれは私たちが購入する機会ですか?見てみましょう!

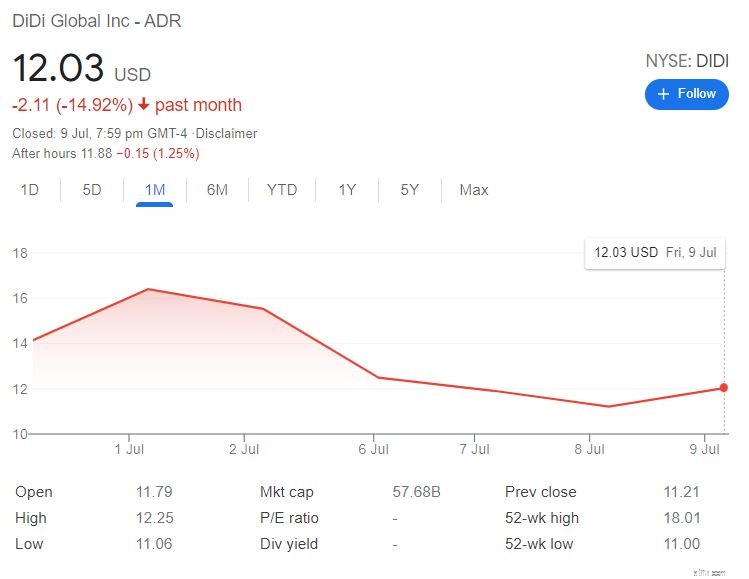

これらすべては、今年米国市場に打撃を与えた最大のIPOの1つであるDidiの新規株式公開(IPO)から始まりました。

中国のサイバースペース管理局(CAC)がDidiへの調査を開始しました IPOの数日後、ユーザーのデータが誤って管理されていることへの懸念を理由に。この間、調査中、Didiはアプリストアから削除するように命じられました。最近の取り締まりではディディが中心的な舞台となりましたが、犠牲者はそれだけではありませんでした。 CACは他の企業の調査を同時に開始しました。一部の企業には、 Full Truck Alliance Co. が含まれます。 および Kanzhun Ltd 。どちらも最近、データセキュリティ上の懸念から米国に上場されました。

波乱に満ちた1週間を締めくくるために、報道機関は VIE構造の抜け穴を塞ぐというCCPの意図に関する噂を取り上げ始めました。 。

このニュースはすべて投資家に恐怖を植え付け、現在の売り切りにつながっています。

これらの開発を詳しく見てみましょう。

CACは、オンライン検閲を実施し、北京の「インターネット主権」ポリシーを推進する習近平大統領によって2014年に設立されました。 Didiの大規模なIPOの数日後、CACはDidiの個人データの収集と使用に関する調査を開始しました。

また、中国のアプリストアからアプリを削除するように命じられ、新規顧客の登録が禁止されました。

この発表は投資家にとって完全な驚きであり、売り切りを引き起こしました。 情報が明らかになった後、ディディの株価は20%以上下落しました 。

問題は、Didiが個人データの使用に違反したかどうかです。

特定の報告によると、ディディはIPOの前に警告を受けました。ただし、CACは、Didiのデータセキュリティ対策で発見した問題を明らかにしなかったため、この動きは疑わしいものになりました。

本当の意図はわかりません。しかし、その理由の1つは、中国の規制当局が中国のデータが外国の手に渡ることをますます懸念していることだと思います。 。

Didiの中国のユーザー数は3億7700万人を超えています 。これらのユーザーが頻繁に使用する住所、電話の連絡先、さらには車の乗り物の音声録音も含まれています(はい、乗り物は2018年に一連の乗客が殺害された後に記録されます)。

ディディが脚光を浴びている間、 CACは他の2社の調査も開始しました 、トラックの呼びかけプラットフォームであるFull Truck Alliance Co、およびデータセキュリティ上の理由からのオンライン採用サービスであるKanzhunLtd。

これらの企業は両方とも最近上場されました 、おもしろい。それは純粋に偶然ですか?信じられない。

発表後、Full Truck AllianceCo。とKanzhunLtdの株価はそれぞれ6.6%と16%下落した。

その上、VIE構造を精査する中国の規制当局の噂は、ディディや他の企業に対する取り締まりの数日後に現れました。

頭字語に慣れていない人のために、変動持分事業体(VIE)は、投資家が実際に所有していなくても企業の経済活動から利益を得ることができる法人の一種です。

この構造は、中国政府の外国に対する制限を回避するために確立されました 投資 デリケートな業界では、中国企業が当局の許可を求めずに資金を調達できるようにします。

最近の噂の前に、中国政府は決して干渉していませんでした。アリババやテンセントを含む多くの中国のハイテク巨人がこの構造でリストされました。

ただし、機密情報が海外に送信されることを恐れて、中国証券監督管理委員会(CSRC)は現在この抜け穴を塞ぐ方法を模索しています 。今後、 VIE構造を介して海外に上場しようとしている企業は、関係当局からの承認を得る必要があるかもしれません 。

一方、VIE構造ですでに上場されている企業は、市場からの追加資金が必要な場合は、追加の承認を得る必要があります。

Dealogicの統計によると、2021年上半期に36の中国企業が米国市場に上場しました。これは2020年の通年と同じです。この決定により、間違いなく海外への上場が以前よりも魅力的でなくなり、減少する可能性があります。海外の中国のリストで。

これらの規制の取り組みは、中国企業を「正しい」軌道に乗せるための中国政府の継続的な取り組みの一部です。否定的な意味では、それを強制と呼ぶことができます。ポジティブな意味で、私たちはそれをナッジと呼ぶことができます。

短期的には、中国企業が外国のIPOのアイデアをキャンセルすることを期待できます。

実際、最近3社が撤退しました。つまり、 Keep(中国で人気のフィットネスアプリ) 、 LinkDoc Technology(中国の医療データソリューションプロバイダー) および Ximalaya(中国最大のポッドキャスティングプラットフォーム) 。さらに一歩進んで、Ximalayaは代わりに香港に上場する意向も表明しています。

あなたの推測は私のものと同じくらい良いです。データ保護から、担当する中国企業への通知まで、多くの理由があります。

私にとって、ハイテク企業を取り締まる中国政府の活動は、大手ハイテク企業の反独占的行動と戦っている西側政府と何ら変わりはありません。ええと、中国政府が持つ力を考えると、はるかに効果的であることを除けば。

今後、規制は厳しくなり、AlibabaやTencentのような企業は以前ほど自由を失う可能性が高いと思います。

しかし、多くの欧米の大手企業のように、これらの企業が大きくなりすぎて管理できなくなる前に、これが各国にとって最善の方法だと思います。

私は中国政府が彼らの自家製ブランドを殺すためにそこにいるとは思わない。利益率はわずかに影響を受ける可能性がありますが、健全な競争により、これらの企業は革新を続け、グローバルに競争することができます。

それでも、市場は過剰反応していると私は信じており、中国株への期待を失うことはないはずです。

さらに保証が必要ですか?

さて、そもそも私が中国を調べた理由はいくつかあります。

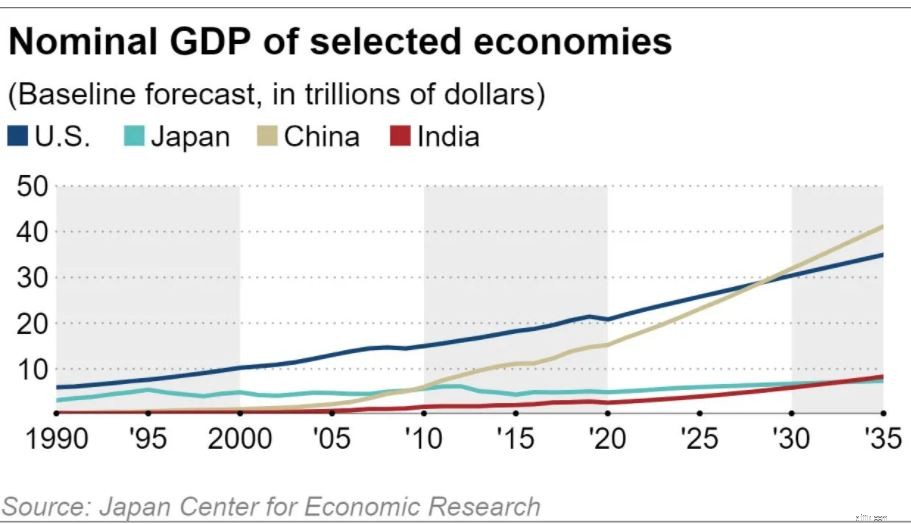

第一に、中国は非常に急速に成長している広大な経済を持っています 。日本経済研究センターの調査によると、中国の国内総生産は2028年または2029年に米国の国内総生産をすぐに上回ります(まあ、それよりも早いかもしれません)

中国の人口15億人は、米国の5倍です 、人口は3億3000万人です。

経済101:より多くの人々がいると、間違いなく中国でビジネスの成長を助ける経済活動が増えるでしょう。

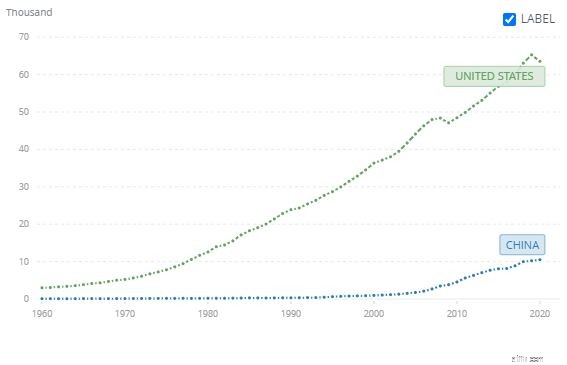

さらに、中国の一人当たりGDPは2020年には約11,000ドルと推定されており、米国の63,200ドルよりはるかに低い。 。これは、家計収入を増やす余地がまだたくさんあることを意味します。 。中国の経済が発展するにつれて、可処分所得の増加は消費を増やし、国の経済を強化します。

最後に、中国の技術進歩と革新を育てたいと思います。

ほとんどは、西洋の技術のカーボンコピーとして中国の技術を却下することに慣れています。しかし、流れは変わりつつあります。いくつかの分野で、中国はすでに米国を上回っています。

昨年、世界知的所有権機関に58,990件近くの特許出願があり、57,840件の出願を行った米国を上回り、最も多くの出願を行った国となっています。特許の所有権は、一般的に国の経済力と技術的ノウハウの兆候と見なされています。この統計から取り除くべきことが1つあるとすれば、それは中国への投資を希望する人々にとって多くの機会があるということです。

これは、5G、ブロックチェーン、モノのインターネット、自動運転車などの技術的進歩の形をとることができます。

中国が魅力的な理由の全体像については、チームが作成したこのガイドをご覧ください。

個々の企業を調査する時間がない場合は、上場投資信託が最も便利なオプションです。 ETFを購入することで、中国のポートフォリオを迅速に多様化すると同時に、不正な企業に投資する可能性を減らすことができます。

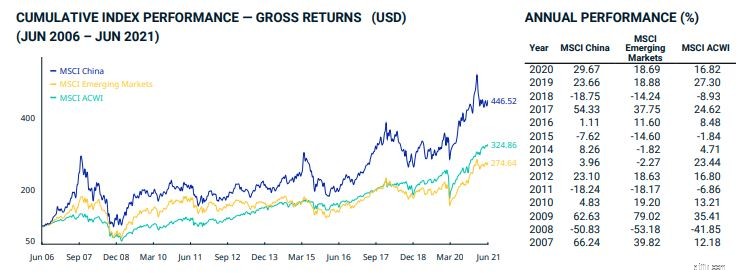

テクノロジー企業に焦点を当てたETFをお探しの場合は、MSCIチャイナETFを検討してください。

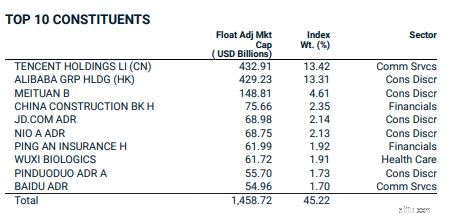

MSCIチャイナETFには、中国A株、H株、B株、レッドチップ、Pチップ、および海外上場(ADRなど)にまたがる中規模から大規模の時価総額の株式が混在しています。合計で736株を保有しており、これは中国の全株式の85%をカバーしています。

2006年から現在までの公演です。その年間パフォーマンスがMSCI新興市場およびMSCIACWIを上回っていることがわかります。年間リターンに関しては、MSCIチャイナETFは過去10年間で年間平均7.93%をリターンしました。

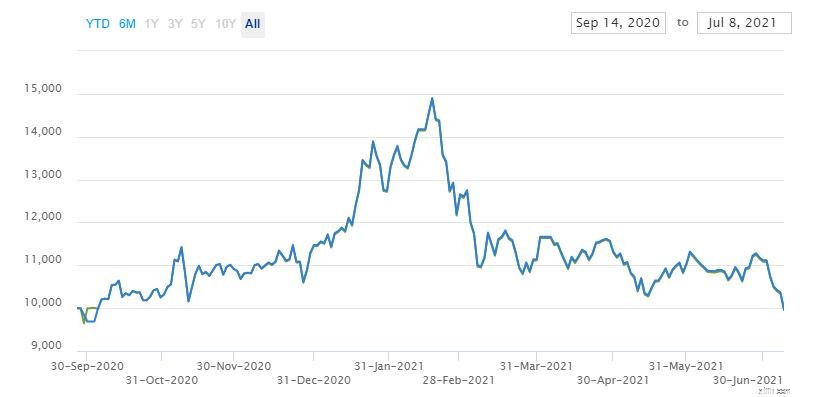

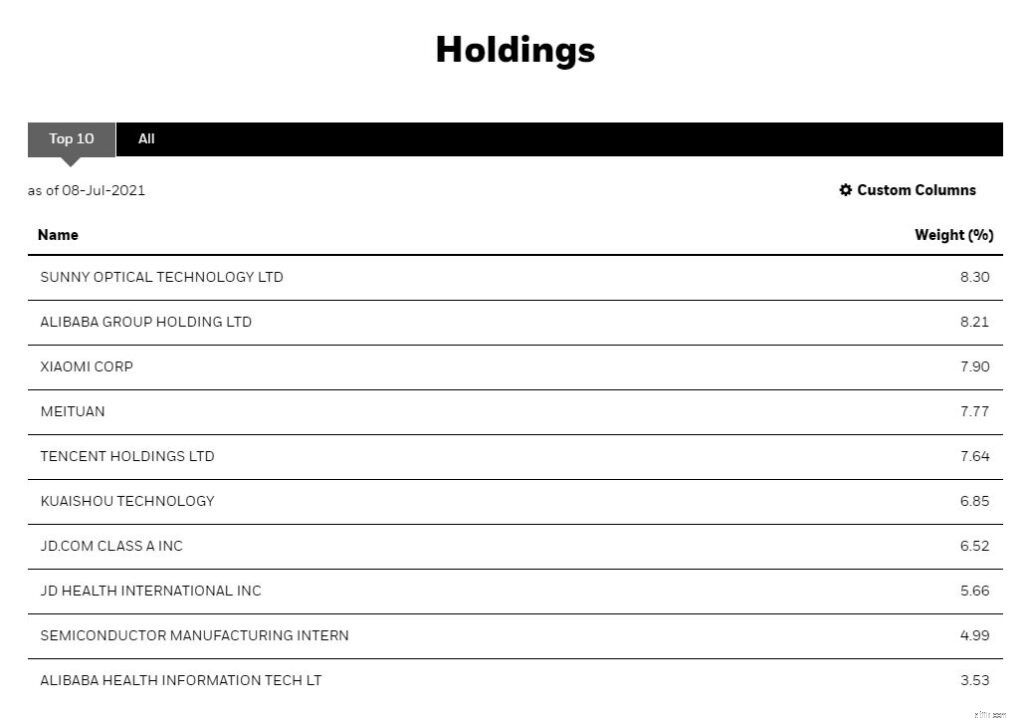

中国のテクノロジー企業へのエクスポージャーのもう1つの選択肢は、iShares Hang Seng TechETFです。 ETFは、テクノロジーセクターまたはテクノロジー対応ビジネスの香港上場企業30社で構成されています。そのため、中国のテクノロジー企業に強気な場合は、これが選択する株になります。

ETFが最近ローンチされたため、Hang Seng TechETFについて分析するデータはあまりありません。

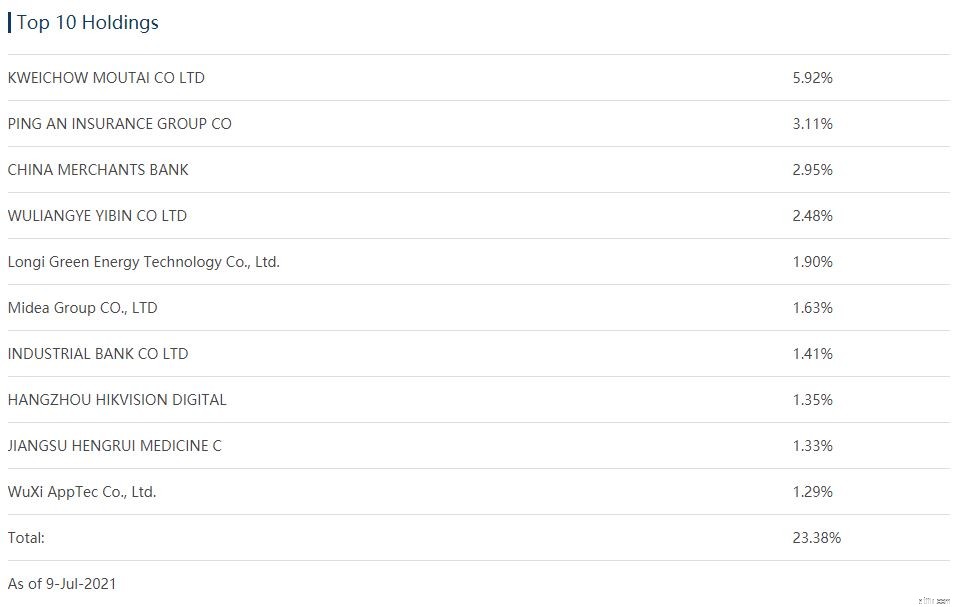

最後に、国内消費の増加を利用している場合 収入の増加と人口の増加に伴い、CSI 300ETFを選択できます。

このETFは、上海証券取引所と深圳証券取引所で取引されている300の中規模から大規模の時価総額の株式で構成されています。トップ10の持ち株にドリルダウンすると、国内消費が増加したときにこれらの企業がどのようにうまくいくかがわかります。

年間収益率に関しては、このポートフォリオは過去5年間で12%の年間収益率を生み出しています。

さあ、これらはポートフォリオに追加することを検討できる3つのETFです。その他のETFの推奨事項については、検討できる中国のETFのリストをまとめました。

ETFが適切でない場合は、特定の株式を選択することに関心があるでしょう。手始めに、あなたは上にリストされたETFのトップホールディングスを見ることから始めることができます。または、次のウェビナーに参加して、中国の投資トレーナーであるYaonanのように選択する方法を学ぶことができます。

中国の一党制は、1979年から2010年までの平均年間GDP成長率が9%を超える、急速な経済成長をもたらしました。この一党制により、中国政府は、アメリカ。

主導権を握る偉大な指導者がいる中国は、他国よりもかなり早く適応し、進歩することができるでしょう。同時に、適切なチェックとバランスが取れていないと、中国は貧弱なリーダーシップの下で簡単に崩壊する可能性があり、それは中国市場への投資に災いをもたらす可能性があります。

今のところ、中国の人々は、国の経済的繁栄と生活水準の向上のために、中国共産党に国を運営させることに満足しています。

しかし、経済成長が鈍化すると、問題は忍び寄り始めます。多くの開発途上国が直面している所得の不平等やその他の社会的問題の問題を考えると、それはCCPの真の試練となるでしょう。彼らは権力を握り続けることができるでしょうか?まあ、これはまだ遠いので、今のところ多くの懸念はありません。

最近の売却の結果、中国企業は現在大幅な値引きで取引されています。売却時に、個人的にHang Seng Tech ETF(3067)とPing AnInsuranceをポートフォリオに追加しました。

もちろん、これがどれくらい続くかはわかりません。

中国の事業がより多くの規制を受ける可能性はありますか?おそらく。結果として、いくつかの国からの株式の混合物を持つことは有利です。私の他の役職は米国とシンガポールです。

最後に、中国市場は機関投資家ではなく個人投資家によって支配されていることを忘れないでください。その結果、ほとんどの市場の動きはファンダメンタルズではなく感情によって動かされるため、ボラティリティの上昇が予想されます。