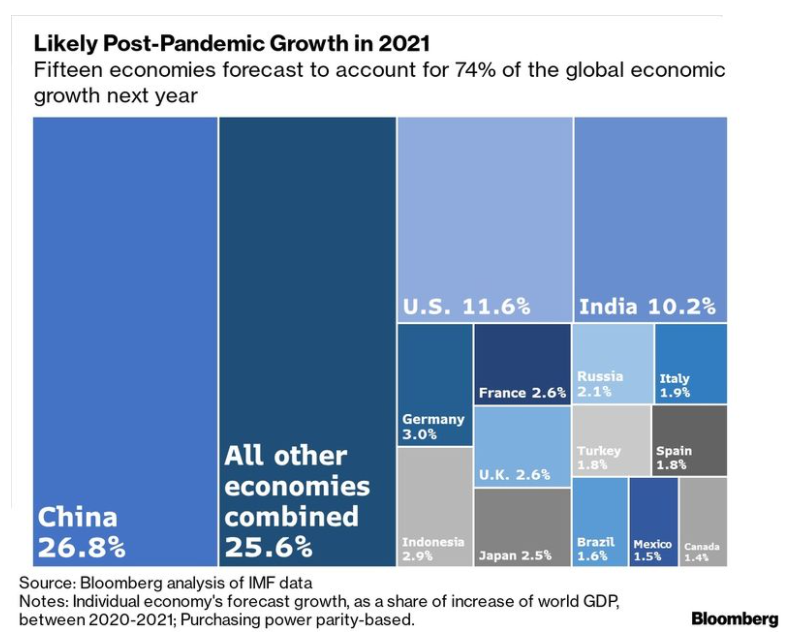

投資家が中国の規模とGDP成長率を無視することは困難です。世界の歴史の中で、中国ほど短期間で大きな飛躍を遂げた経済はありません。

ただし、中国の株式市場を取り巻く複雑さには、潜在的な投資家を警戒させる一方で、日和見投資家に飛び込むように促すものがあります。

そのような4つの複雑さを見てみましょう:

現在、米国は依然として世界最大の経済であり、GDPは約20.93兆ドルです。

米国の株式市場(> 200年以上)は、中国の市場(30年以上)と比較してはるかに長い歴史があります。

ほとんどの世界的なファンドハウスと投資家が、中国のような新興市場ではなく、米国市場にもっと投資することを選択することは間違いありません。

では、今、中国の株式市場に燃料を供給しているのは誰ですか?

チャーリー・マンガーでさえ、中国の投資家は「株を賭けるのが大好き」と述べています。

中国市場では小売りの「ギャンブラー」が増えているため、ボラティリティが高く、株式は そうではない傾向があります。 ファンダメンタルズと取引する。

たとえば、2015年には、上海総合指数が150%急上昇した後、3週間強で30%急落しました。急増とそれに続くメルトダウンは、上場企業の基本的な業績とは何の関係もありませんでした。

中国が最も不安定な市場の1つであることは疑いの余地がありません。 30年以上の短い歴史の中で、中国の株式市場はすでに投資するのに最適な市場と最悪の市場の両方でトップランクにランクされていました。

これはギャンブルの禁止が原因である可能性があり、株式市場は代替案を提示しました。中国市場の歴史的な「時価総額対GDP」は、最低35%から600%以上の範囲に及ぶ可能性があります!

ギャンブルの精神とその結果としての不安定さにもかかわらず、チャーリー・マンガーは中国に対して強気なままです。彼は2021年4月にアリババでポジションを獲得するための見出しさえ作りました。

以前、チャーリー・マンガーが中国に投資している理由について説明しました。

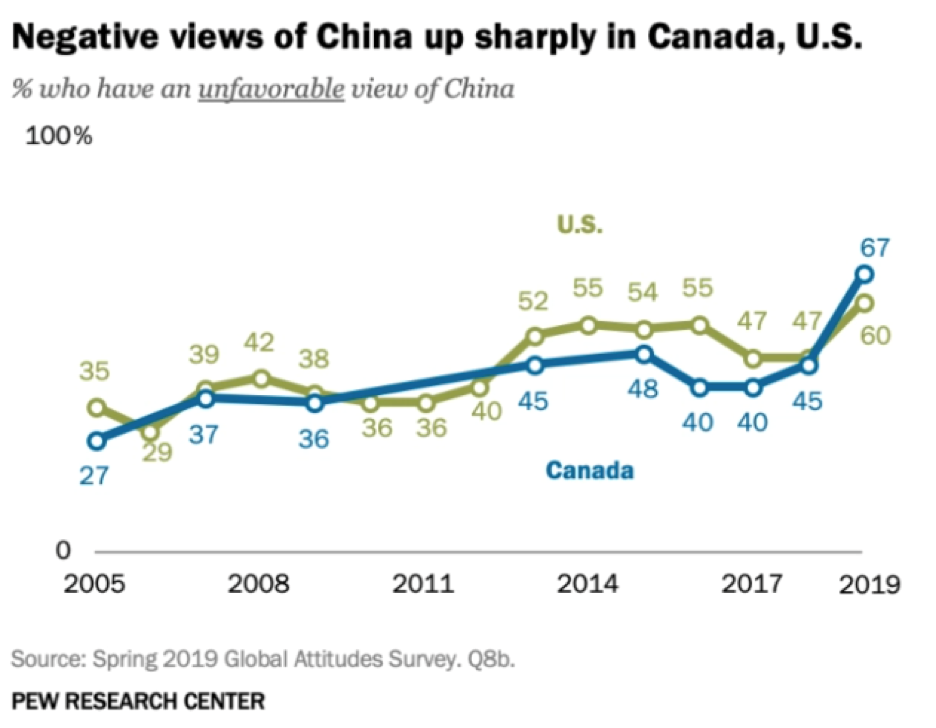

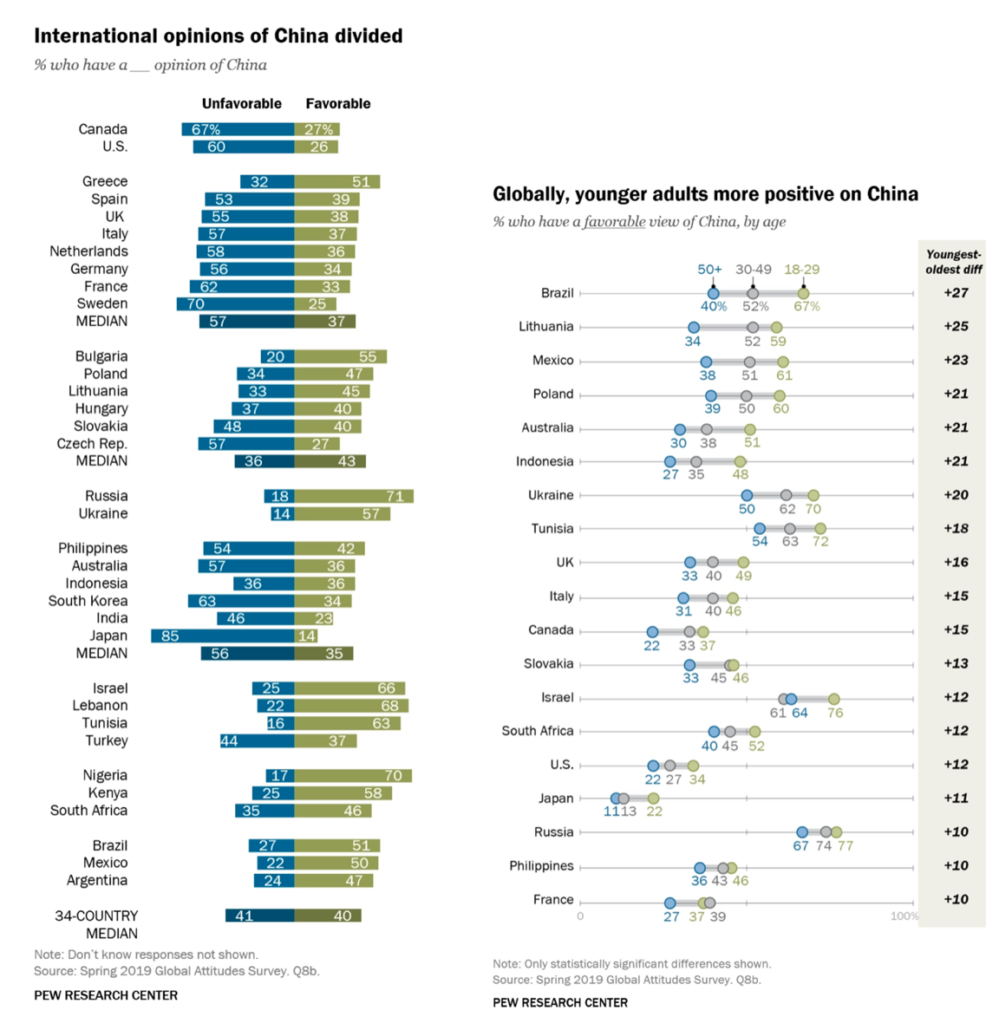

近年の成長と進歩にもかかわらず、中国の認識は依然として不利です。

PEW Research Centerが実施したグローバルな態度調査によると、世界の舞台での中国の影響力が高まっていることに同意したにもかかわらず、多くの国が依然として中国に対して否定的な見方をしています。

しかし、調査によると、18〜29歳の若者は、50歳以上の若者と比較して、中国に対してより積極的な姿勢を示す傾向があります。

これは、以前に中国から発生した衝撃的なスキャンダルが原因である可能性があります。

記憶に残る例は、2008年のミルクスキャンダルです。その間に30万人の子供が毒殺されました。中国のサプライヤーは、プラスチックの製造に使用される化学物質であるメラミンを粉乳に添加して、タンパク質レベルを人為的に高めたと報告されています。

ラッキンコーヒーのように、売り上げが伸びていることが明らかになった企業もあります。

世界の中国に対する認識は変化するのに時間がかかると思います。そしてそれは前向きにゆっくりと変化しています。

エンロンとワイヤーカードを覚えていますか?

悪名高いリーマンブラザーズはどうですか?

2008年のミルクスキャンダル以来、国内の粉乳メーカーであるチャイナフェイヘは売上高で牽引力を獲得しており、現在、中国の乳児用ミルク市場の3分の1を獲得したいと考えています。

China Feiheの社長兼常務取締役は、決算発表の中で、「2023年までに中国の乳児用調製粉乳市場で少なくとも30%のシェアを獲得することを期待しています」と述べました。

中国は2014年から独自のデジタル通貨に取り組み始めました。これは、北京にリアルタイムで支出を追跡する力を与える最初のデジタル元になるでしょう。最良の部分は、グローバルな金融システムにリンクされないことです。

ごく最近、中央銀行の通貨競争が激化する中、米国はデジタルドルのケースを押すことを決定しました。

これは、中国が他国に追いつくのではなく、前進をリードしている例です。

中国の進歩のもう1つの例は、火星への天問1号探査機の最近のスムーズな着陸です。これにより、中国はロシアと米国に続いて、このような偉業を達成した3番目の国になります。

これらは中国の進歩のほんの2つの例です。

5Gについては触れていません。

さらに、2016年に、中国は特許出願の数で世界記録を破る見出しを作りました。

独占禁止法は、企業間の競争を維持し、1つの企業が単一の業界を支配して独占を構築することを防ぐために作成されました。

独占禁止法の問題は、中国のアリババやテンセントのような多くのテクノロジー企業にとって大きな課題となっています。ただし、これは中国に限ったことではありません。

米国はまた、独占禁止法の問題について、Facebook、Apple、Amazonなどの大手テクノロジー企業を取り締まっています。

ただし、同じ独占禁止法の問題は、関係する企業にさまざまな影響を及ぼします。 Facebook、Apple、Amazonなどの米国のテクノロジー企業の株価はニュースの影響をほとんど受けませんでした。

対照的に、Alibaba、Tencent、Meituanなどの中国のテクノロジー企業の株価は大きな打撃を受けました。

なぜそうなのですか?

この現象は、上記の点で説明できます。

このパンデミックの間、多くの国が経済を支援するプログラムを導入しました。

たとえば、米国では多くの刺激策が開始され、その結果、数兆ドルが市場に放出されています。

彼らはまた、景気回復を支援し続けるために、金利をほぼゼロに引き下げました。

米国は多額の支出を行っていますが、中国はより慎重なアプローチを取っています。

中国のハイレベル会合「2回のセッション」では、政治エリートが年に1回集まり、年次目標を明らかにして話し合いますが、北京は経済への財政支援を削減し、経済刺激策を弱めていると報告されました。

世界が債務水準を引き上げている一方で、中国は代わりに債務削減に焦点を合わせています!

中国はまた、政府の特別目的の債券発行割当を削減し、追加の「COVID-19」債券を発行しません(昨年1兆元相当を売却した後)。

彼らはまた彼らの金利を約3%で不変に保っています。これは、米国の低金利とはまったく対照的です。これは、パンデミック後の中国の力強い回復にもかかわらずです。

さらに、2020年1月現在の両国の外貨準備高を見ると、米国の外貨準備高は1,290億ドルであるのに対し、中国は3.1兆ドルです。両方の数字は米ドルで示されています。

保守的な姿勢があれば、パンデミックがどのように起こったとしても、中国はより多くの資源を試すことができます。

将来的には良いことですが、この動きは、市場を刺激するための資金が少なくなるため、中国の株式市場の流動性の欠如を引き起こします。

IMFは、2021年の中国の成長予測を8.4%に引き上げました。

ただし、この前向きな成長予測だけでは、中国の株式市場を支援することはできません。

市場に流動性がなければ、中国企業の好業績は株価にほとんど影響を与えません。

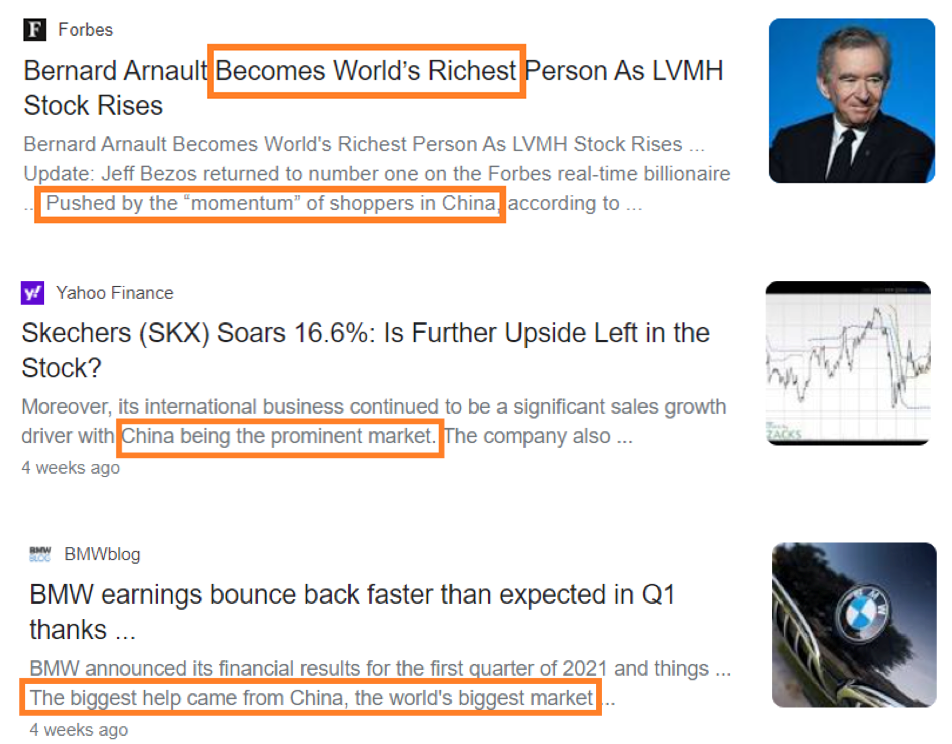

対照的に、米国の株価は、中国市場に牽引された収益のために高騰している。おそらく、それが、脅威を上場廃止したにもかかわらず、多くの中国企業が米国に上場することを計画している理由でもあります。

最近の独占禁止法により、投資家は中国株への投資に慎重で心配しています。

私の考えでは、中国政府は国内の大手ハイテク企業を殺害するのではなく、企業間で公正なプレーを生み出すために出かけています。これにより、企業はイノベーションを推進し、その結果、国内および世界の舞台で、より大きな有機的成長とより優れた競争力のある空間がもたらされます。

長期的な利益を得るには、おそらく短期的な苦痛になるでしょう。

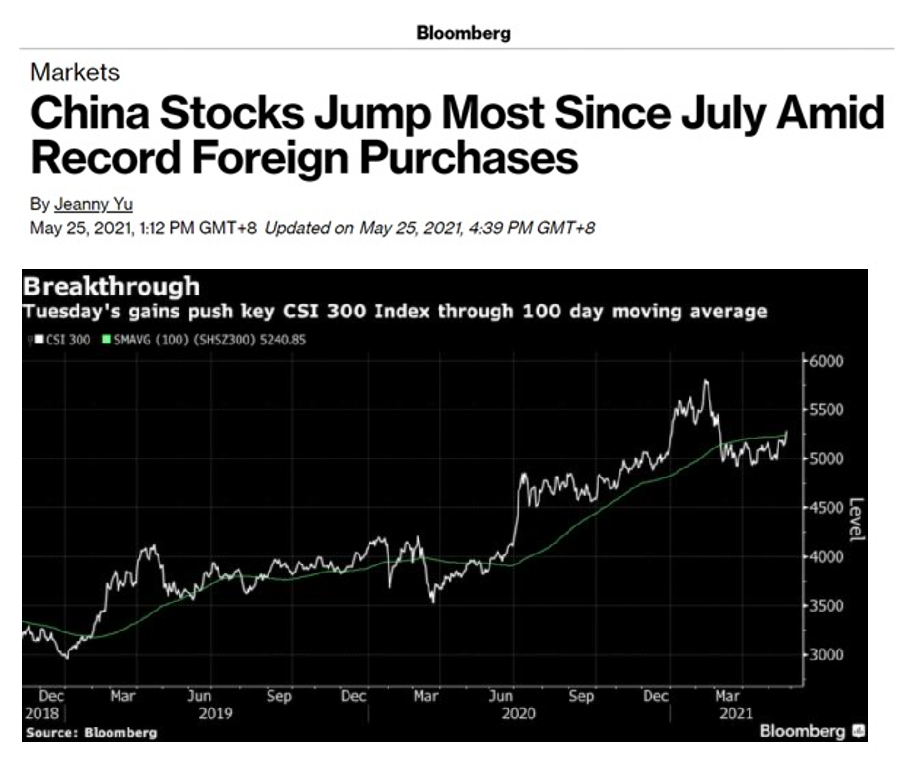

しかし、すべてが運命と暗闇であるわけではありません。この記事を書いている時点で、中国株は昨年7月以来大幅に急上昇しました。動きのほとんどは、ストックコネクトを介した海外での購入によって推進されています。

テクニカルを見ると、CSI300インデックスは100日移動平均を破っています。これは、中国株の上昇が実行の余地がある可能性が高いことを示唆しています。

さらに、中国市場と主要市場との相関が低いことは、リスク調整後リターンによる分散投資を求めている投資家に利益をもたらす可能性があります。

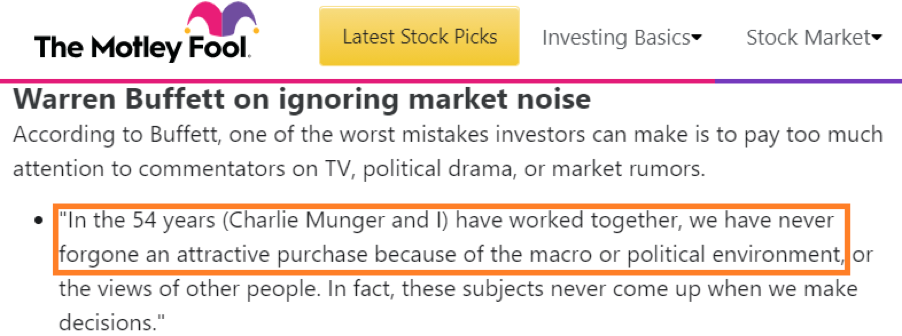

マクロを予測するのは難しいです。米国や中国が何を計画しているのかを予測することはできません。また、今後の逆風を予測することもできません。

誰も知らない。

プロのアナリストでさえ、反対する傾向があります。

中国への投資は「落ちてくるナイフを捕まえる」のようなものである可能性があるなどの警告に至るまで、さまざまな見解があります。 潜在的な超緩い政策と流動性の反対意見に。

若い頃、私はマクロを予測しようとし、株式市場に多額の寄付をしました。

現在、私の戦略は、バランスの取れた資産配分を求めながら、質の高いビジネスを購入し、長期的にファンダメンタルズに焦点を当てることです。

私は、他の人間や政府が下した決定を予測しようとするのは非常に難しいという難しい方法を学びました。

ウォーレンバフェットとチャーリーマンガーから学んだことで、特定の原則は時代を超えており、今後数十年経っても投資に変化はないと信じていました。

中国での機会を見つけ、China Stocksについてもっと知りたい場合は、ライブウェビナーに参加してください。このウェビナーで共有します:

登録するにはここをクリック

免責事項:この記事は、私の調査/調査に基づく純粋な私の意見です。それはいかなる形の財政、投資または助言を構成するものではありません。私は17年以上にわたって自分のお金を株式市場に投入してきたので、自分の経験を共有するだけです。私はCharteredFinancial Analyst(CFA)のチャーターホルダーではなく、財務関連の資格も持っていません。