私は、NIO、Tesla、Xpeng、Palantirなどの高ベータ株専用に作成された米国ポートフォリオを持っています。これらは、米国の株式市場に権利が確定している場合に間違いなく聞いたことがある株式です。これを書いている時点では、このポートフォリオはマイナス20%になっています。あなたが私と同じ船に乗っているなら、この記事は間違いなくあなたの興味を引くでしょう。

先月中小株を購入した場合、現在ポジションが赤字になっている可能性が高いです。 S&P500が新たな高値に達しているのに対し、成長株(特にテクノロジーセクター)が新たな安値を付けているとメディアが報道しているのを見ると、これは一部の人にとっては不可解なことかもしれません。

これが起こっている理由はいくつかあります。この記事の最後に、読者が次のような投資テーマについてよりよく理解してくれることを願っています。

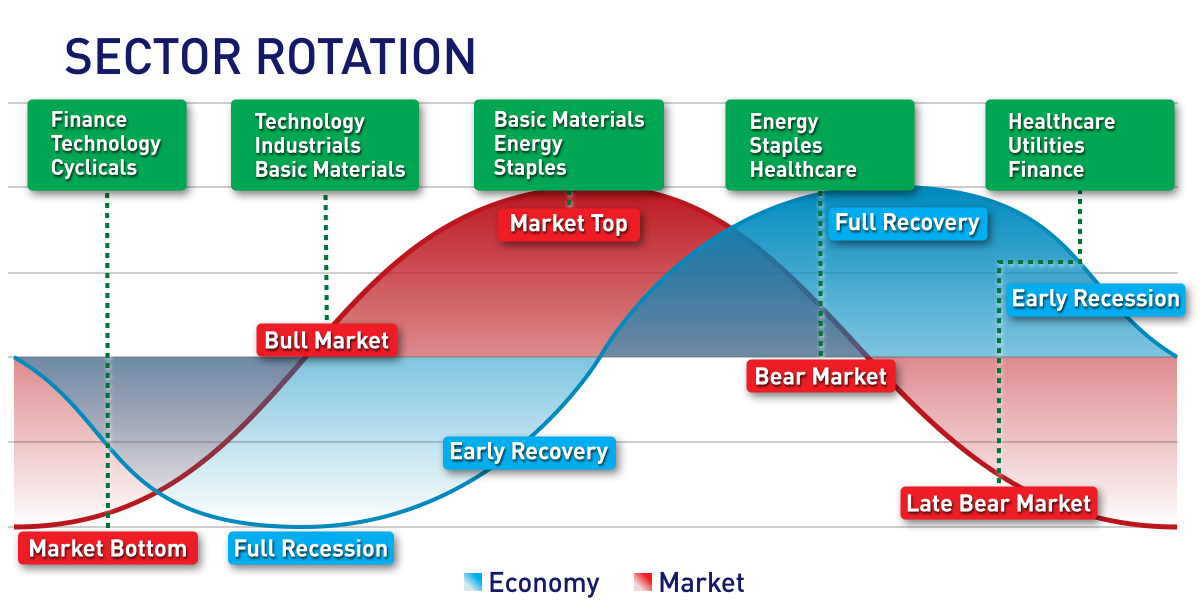

なぜインデックスが上昇しているのに、EVやテクノロジーなどの特定のセクターの在庫が減少しているのか疑問に思っている場合、1つの理由は「セクターローテーション」である可能性があります。これは、投資家がまだ株式市場に投資していることを意味しますが、彼らが資本を投入することを選択したセクターは、もはやメディアで耳にする主流のセクターではありません。

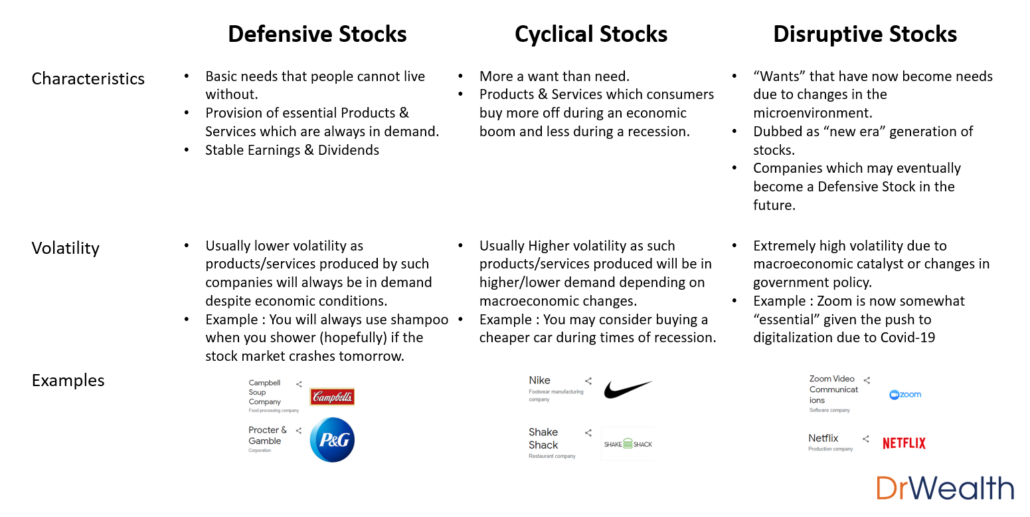

セクターのローテーションを理解する上で、多くの考え方がありますが、私が理解しやすいのは、循環的、防御的、破壊的な株の比較です。

個人投資家によって株式の分類が異なる場合がありますが、ここで重要なのは、私たちの考え方ではなく、市場全体の考え方です。

たとえば、毎週ナイキの靴を購入する熱心なナイキファンは、ナイキなしでは「生きていけない」ため、ナイキは防御的な株であると主張するかもしれません。しかし、市場の参加者のほとんどは毎週ナイキの靴を購入することはなく、同じ機能を実行するより安価な代替品があるため、経済があまりうまくいかない場合はナイキの靴の購入をやめる可能性さえあると自信を持って言えます。

現在何が起こっているかを見ると、投資家は破壊的な株全体から離れて、防御的な株に移行しています。これが、NASDAQの現在の軌道がダウジョーンズ工業株30種平均またはS&P500と大きく異なる理由です。

投資家として、私たちがそのようなローテーションが行われる可能性のある時期を計ることは常に困難です。ただし、常に心に留めておくべきことは、そのようなローテーションが時々発生するということです。

金利に関しては、これは個人が理解することに人生を捧げてきたものなので、私はこれをできるだけ簡潔かつ正確に説明するつもりです。

最も基本的なレベルでは、関心は次のように定義されます。

金利が米国の株式市場にどのように影響するかを理解しようとするとき、私たちが理解する必要のあるいくつかの重要な用語があります。

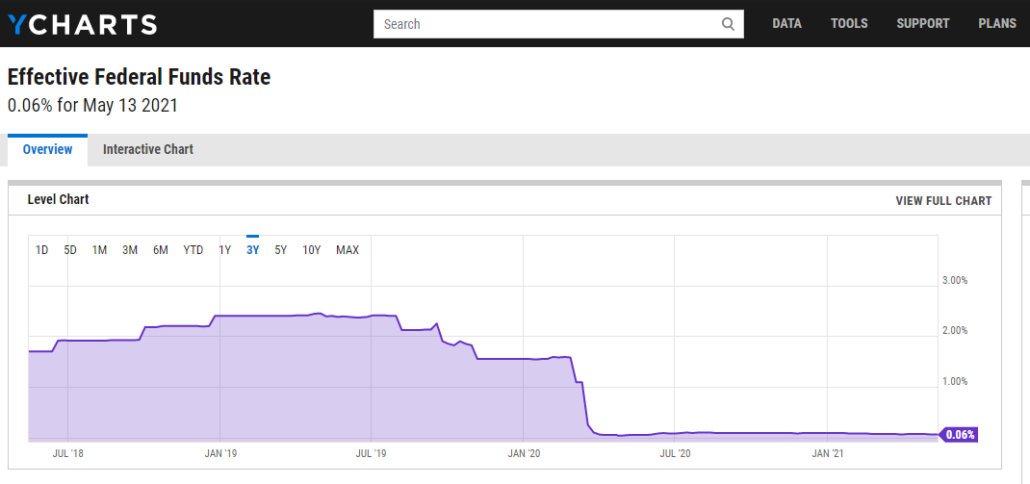

FOMCがフェデラルファンド金利の変更を開始する理由を理解する上で、これは多くのマクロ経済的要因の影響を受けるものです。ケーススタディとして2020年3月の出来事を参照すると、FOMCは、経済を刺激し、借入を奨励するために、フェデラルファンド金利をほぼゼロに引き下げました。

このように考えてみてください。家を購入したいと思っていて、ローンを組むことを考えている場合は、銀行が1000ドルごとに1ドルの利息を請求するとき、または銀行が0.50ドルを請求するときに購入します。 1000ドルごと?

これは簡単な決断ではありません。明らかに、金利が低い場合、個人はより積極的にローンを組むでしょう。

したがって、ここで重要なのは、金利と株式市場の間には逆の関係があるということです。 。これは、低金利(金利引き下げ) 消費者と企業の借入、支出、投資を奨励します。逆に、金利が高い場合(金利の引き上げ) 、消費者や企業は、借りたり、費やしたり、投資したりするのに費用がかかると感じており、これらの費用を削減する可能性があります。

これが現在にどのように当てはまるかを見ると、NASDAQには多くの弱点があります。それで問題は、フェデラルファンド金利が上昇しているのかということです。

FOMCからのこれに対する当面の答えはNOです。ただし、ここでの問題は、FOMCが2022年にフェデラルファンド金利が上昇すると予想していることです。

市場はいつものように前向きであり、この期待にほぼ瞬時に反応します。そのため、2021年前半にこの「修正」期間があります。

FOMCがフェデラルファンド金利を増減させる理由は、単に株式市場を刺激するだけではありません。その他の要因には、個人消費への影響、インフレの減少などがあります。理由は多すぎてリストできませんが、これについてさらに詳しく知りたい場合は、下のコメントセクションにメモを残してください。

もっと詳しく触れてみると、私の意見では、金利の上昇は、成熟した企業よりもまだ巨大な成長の段階にある企業に常に影響を与えます。

このように考えると、現在、NIOやXpengなど積極的に事業を拡大している企業があります。彼らはヨーロッパのような新しい市場に参入し、彼ら自身の技術と生産能力を向上させるために彼ら自身に投資しています。

そのような企業が成長のために資金を借りることを計画している場合、借り入れのコストが低くなるので、彼らは確かに低金利環境でそうすることにもっと熱心になるでしょう。高金利の環境では、企業は確かに拡張の資金を調達するために借り入れについて二度考え、拡張を削減することさえ決定するかもしれません。

チャートでサポートレベルを分析するとき、価格が特定の範囲に下がったときのさまざまなエントリーポイントを調べます。

この分析では、NASDAQの動的サポートレベル(移動平均120および200)とその構造的サポートレベル(直線)を確認します。

免責事項:

このチャートの私の分析は、私の研究と研究に基づいており、単に私の書面による意見とアイデアです。したがって、提示される情報は、教育目的および/または研究または研究のみを目的としたものです。 この情報は、(すべての意図と目的のために)財務、投資、またはその他の形式のアドバイスを構成するものではなく、またそれを信頼するものと解釈することはできません。

このチャートにプロットされた50、120、200のさまざまな移動平均からわかるように、市場からかなりの混合信号を受け取っています。

価格は50日移動平均(青い矢印)から頻繁に上下しますが、同時に、価格は先週まで一貫して一般的に120日移動平均(オレンジ色の矢印)を尊重しています。

ここから先に進むと、120日の移動平均(オレンジ色の円)の周りで、次の上下の動きが発生する前に、ある程度の統合が見られる可能性があります。

構造的なサポート/レジスタンスレベルをプロットするとき、投資家が絶えず売買している主要な価格を調べます。サポートレベルは、投資家からの購入のレベルが繰り返される価格ポイントとして定義できます。同様に、投資家が売ったり利益を得たりする価格帯では、そのような領域はレジスタンスゾーンとして定義できます。

NASDAQの短期的なサポートレベルを参照すると、 13,000(太い紫色の線)。過去5か月間に投資家がこのレベルから約4回購入しているので、これは非常に重要なサポートレベルだと思います(紫色の矢印)。

市場がこのサポートレベルを上向きのトランポリンとして信頼しているとすると、短期的には約1億円の抵抗が見られます。 13,650(青い線)。投資家はこの時点で過去5か月間に約4回売り切れていることもわかっているため、この抵抗レベルは短期的には非常に重要です(青い矢印)。

私の意見では、紫色のサポートライン(約13,000)と青色のレジスタンスライン(約13,650)の間の価格アクションの変動により、現在、インデックスは変動していると結論付けています。

これはまた、米国経済が開放し始め、Covid-19の状況が改善しつつあるが、同時に金利の上昇に関してある程度の懸念と不確実な広がりがあり、企業収益が依然として良好であるという市場の一般的なムードを反映しています。

ブルーな抵抗線(約13,650)を超えて価格行動が発生した場合、上向きの三角形の形成が動いている可能性があると結論付けます。チャート分析では、上向きの三角形は、価格がその抵抗から抜け出し、より高く継続する前に、主要な抵抗ゾーンにますます高く移動するときです。

上の図に示されているように、緑色の三角形は、サポートレベルが徐々に増加している図(緑色の水平線)を示しています。 14,200(赤い線)。上向きの三角形の形成の背後にある理論に基づいて、歴史が私たちに示したものに基づいて価格が行動した場合、強気の集会は続く可能性があります。

誰も将来を予測することはできませんが、上向きの三角形は市場では継続パターンであることが一般的に知られており、まったく同じチャートで、上向きの三角形(オレンジ色)が9月に形成されているのがわかります。

>テクニカル分析は100%正確ではありませんが、かなりのレベルの調査に基づいて意思決定を行うのに役立ちます。

テクニカル分析について私が気に入っているのは、それが定量化できるものであるということです。つまり、意思決定を導く数値、パターン、および式があります。しかし、これまで私が株式市場について学んだことは、それが数理論理学の形式にほとんど従わないということです。そのため、定性分析(金利とセクターのローテーション)を通じて市場の雰囲気を理解する必要があります。 。

あなたがどのタイプの投資家であるかによっては、より長期的な視野で投資することを検討している場合、市場でのそのような動きはそれほど重要ではないかもしれません。