80/20ルールとしても知られるパレートの法則は、多くのイベントで、影響の約80%が原因の20%に起因すると述べています。この原則を投資に変換すると、利益の80%は、ポートフォリオで行う取引の20%のみから発生することを意味します。これが意味することは、ほとんどの場合、私たちは取引が機能していないように感じ、ブローカーを幸せにしているだけだということです。

私たちが収益性の高いトレーダー/投資家であるかどうかは、このパレートの法則をどのように受け入れるかにかかっています。これを受け入れたくない人は、ほとんどすべての取引からお金を稼ぐことができる完璧な戦略を常に探しています。収益性の高い戦略が目の前にある場合でも、それが非常に狭い特定のインスタンスで機能しないことがわかった場合、彼らはすぐにそれを却下します。これが、私たちが常にメディアでいくつかの戦略が機能しなくなったという宣言を読む理由です。

一方、パレートの法則に例外がないことを認める人は、他の80%からのダメージを最小限に抑えながら、可能な限り20%を搾乳することに焦点を当てます。私が定量的投資コースで教えているトレンドフォローアプローチは、同じ80/20の法則に従います。ダウ工業株30種平均株の世界では、トレンドフォローは一部の株ではうまく機能し、一部の株ではうまく機能せず、残りの株では完全に失敗します。ただし、最終的にはポートフォリオレベルですべてがうまくいくため、問題ではありません。ポートフォリオレベルを見る前に、各ケースの具体的な株式の例をいくつか見てみましょう。

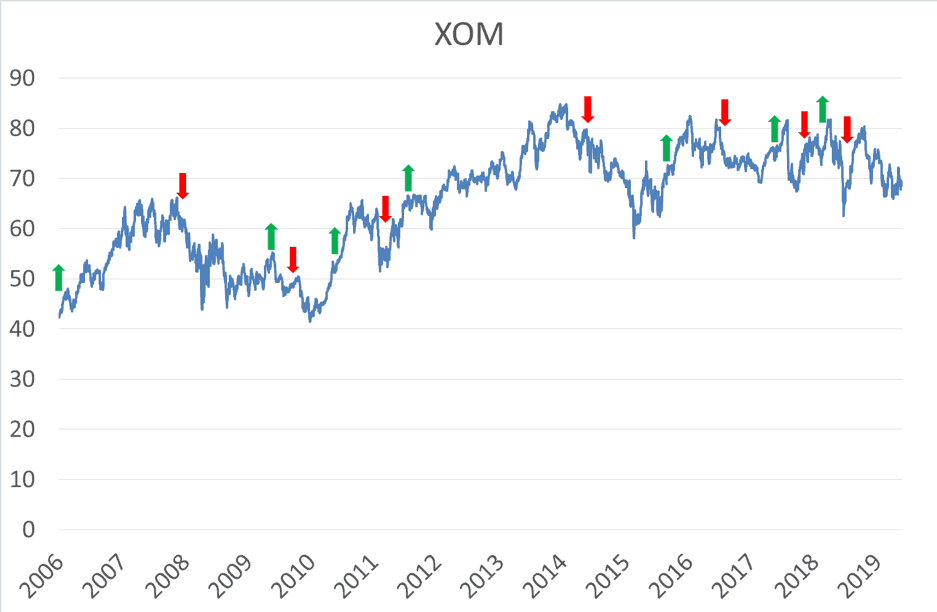

悪いところから始めましょう。これは、単に株を購入して保有する場合と比較して、無関心な結果が得られた後のトレンドの例です。以下は、2006年に遡るXOMの株価チャートであり、緑と赤の矢印で示されるトレンドフォローシグナルがあります。緑の矢印が表示されたら、株を購入します。赤い矢印が表示されたら、ポジションを閉じます。

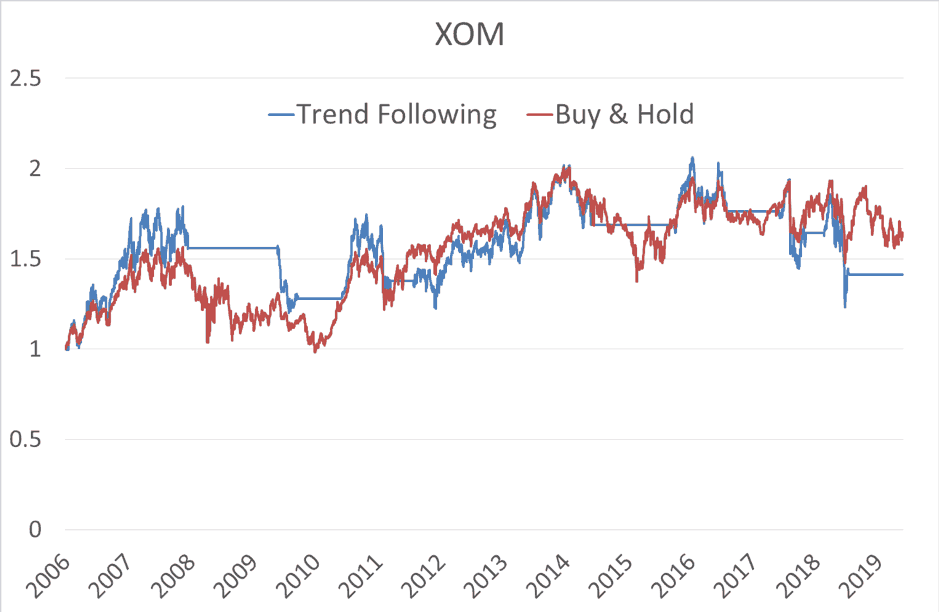

以下は、トレンドフォローアプローチとXOMのバイアンドホールドアプローチのNAVチャートの比較です。

2006年に投資された1ドルは、どちらのアプローチを使用しても、今日では約1.50ドルになります。明らかに、XOMの内外でのすべての取引は時間の無駄でした。

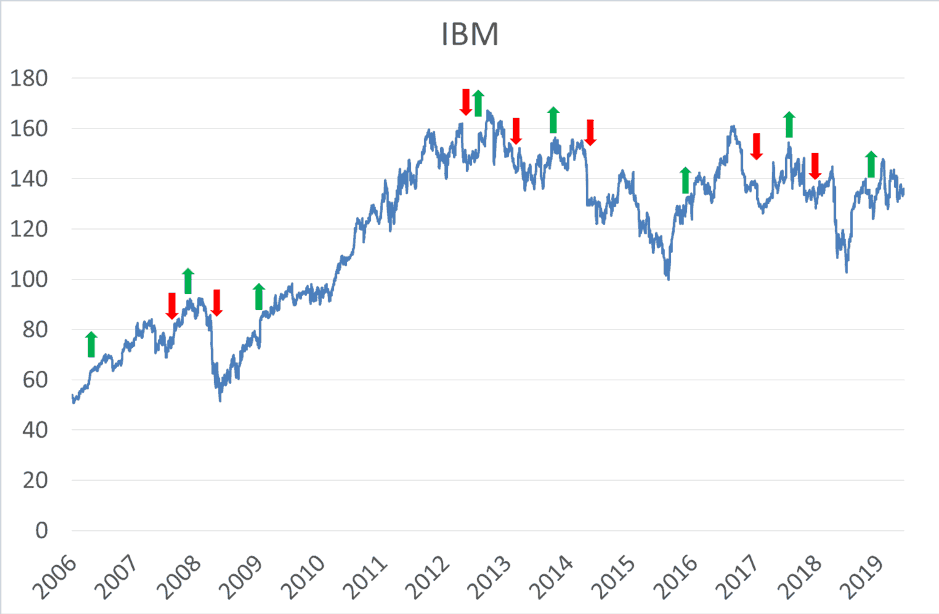

XOMの例が悪かったと思うなら、IBMは、懐疑論者が死んだ後のトレンドを宣言するために使用するトレンドフォローの完璧な例になるでしょう。

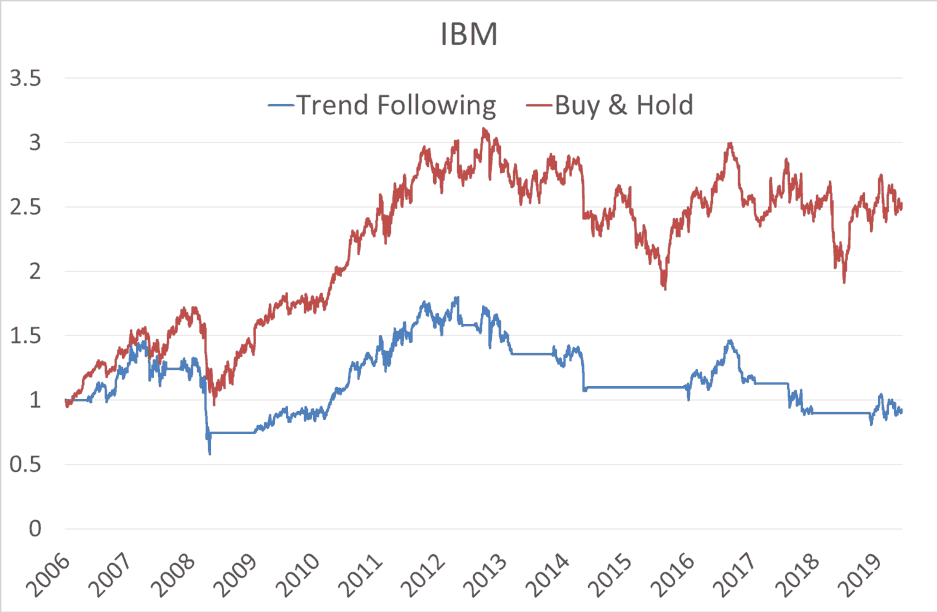

2006年に投資された1ドルは、トレンドフォローイングアプローチを使用して今日は0.90ドルになりますが、IBMを初日から購入して今日まで保持した場合、1ドルは約2.50ドルになります。トレンドフォローは、取引手数料のコストが高くなるだけでなく、お金も失います!

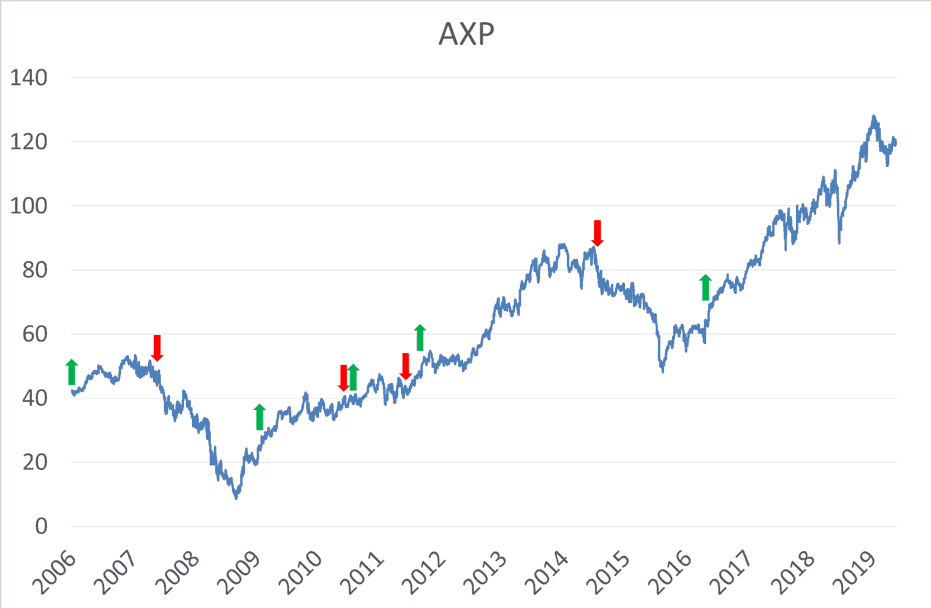

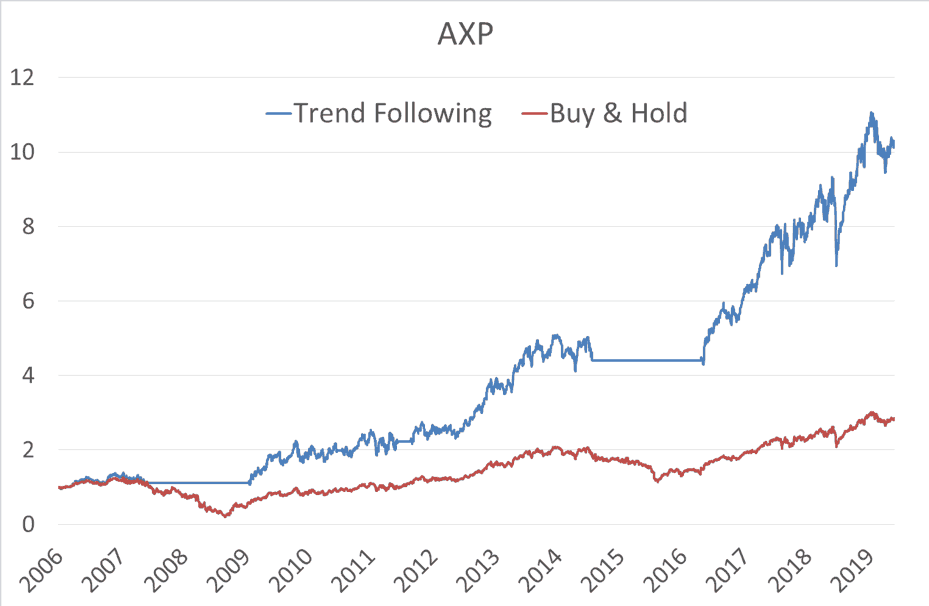

私は意図的にこの良い例を最後まで残しました。なぜなら、これが本当にすべての違いを生む場所だからです。これは、20%が全体的なパフォーマンスに80%貢献する場所です。

2006年に投資された1ドルは、トレンドフォローアプローチを使用すると、今日では約10ドルになります。ここでは10バガーを見ています!一方、単純なバイアンドホールドアプローチでは、今日は1ドルが約2.80ドルになりました。これはまだ立派ですが、10ドルからは程遠いです。

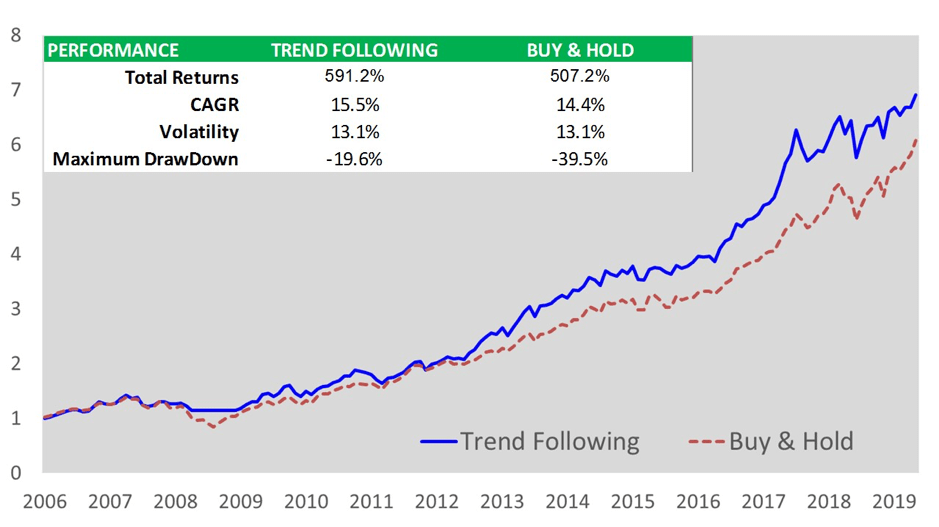

これで、パレートの法則の実際を見ることができます。以下は、ポートフォリオレベルでのトレンドフォローアプローチと単純なバイアンドホールドアプローチのNAVチャートの比較です。

トレンドフォローの使用、2006年に投資された1ドルは今日約6.90ドルになりますが、単純なバイアンドホールドアプローチでは1ドルが約6ドルになります。トレンドフォローはより多くのリターンをもたらしましたが、本当の改善は、大金融危機の間にこれまでに経験したポートフォリオのドローダウンの最大ピークにあります。この強気市場でさらに上向きに逃したくないが、夜はよく眠れるようにしたい場合は、この防御的なトレンドフォローの質が、この市場サイクルの後半に展開するのに適した戦略になります。

トレンドフォローとポートフォリオへのリスクを減らすための投資方法(睡眠が重要)について詳しく知りたい場合は、ここで座席を登録できます。