ほとんどの人はおもちゃが主流だった子供の頃の一部を覚えているので、おもちゃはすべての人の生活の不可欠な部分です。おもちゃは活発な遊びと作り話の道を提供し、子供と大人の両方に愛され続けています。世界の主要な玩具会社は、何十年もの間、人気のあるブランドの玩具で何百万人もの子供たちを生み出し、楽しませてきました。香港には、大手デパートに玩具を供給し、有名なブランドフランチャイズを持っている玩具会社が2社あります。今日はこれらの会社の1つに焦点を当てましょう。

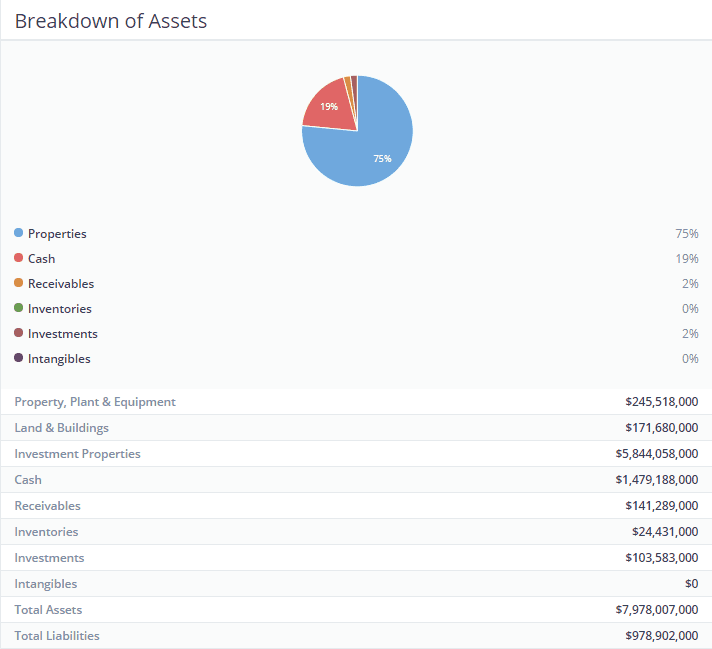

Playmates Holdings Limited(SEHK:0635)は、不動産投資、ポートフォリオ投資、玩具の3つの主要部門を持つ投資持株会社です。グループの主な不動産投資には、「おもちゃの家」と呼ばれる商業ビルが含まれます。 」は、香港の100 Canton Road、Hillview、21-23A MacDonnell Roadの2つの住宅ユニット、および1 Tin Hau Road、TuenMunのPlaymatesToyFactoryにあります。これらの物件は賃貸収入を得るために賃貸されており、Savills Property ManagementLimitedによって管理されています。

グループのポートフォリオ投資は、上場株式および運用ファンドへの投資で構成されています。 2019年6月30日現在のこのポートフォリオの公正市場価値は8,680万香港ドルであり、ポートフォリオの目的は、着実な資本増価と配当兼利息収入を生み出すことです。

Playmates Toys部門は、HKSEのPlaymates Toys Limited(SEHK:0869)に個別にリストされており、Rise of the Teenage Mutant Ninja Turtles( "TMNT")、Ben 10、Power Players、Pikwikなどの人気のおもちゃフランチャイズを所有しています。

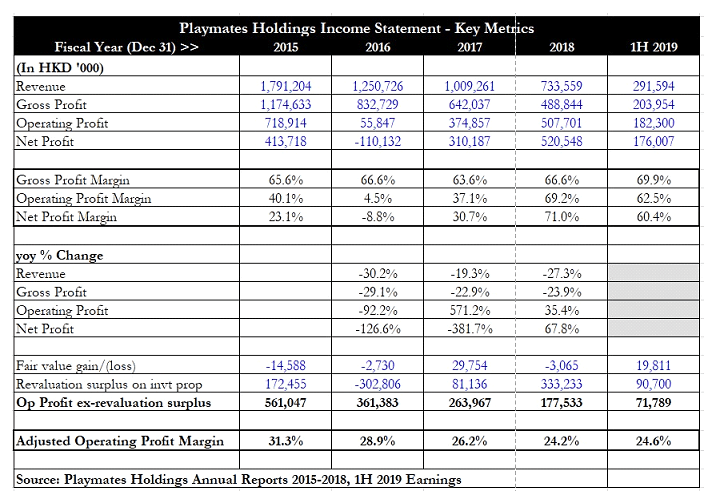

PlaymatesHoldingsの財務は確かにかなり興味深いように見えます。過去4会計年度にわたって収益は一貫して減少していますが、営業利益は実際にはかなり変動しており、過去2年間でさえ増加しています。純利益も同様に変動しており、4年のうち3年で利益を計上し、2016年度は赤字となった。

損益計算書は、「投資不動産の再評価剰余金」という2つの重要な数値の影響を受けていることがわかりました。 」、および「損益による公正価値での金融資産の純利益/(損失) 「。

前者は、公正価値開示の要件としてグループが保有する資産の年次再評価に関連し、後者は、プレイメイト・ホールディングスが保有する原証券の株価および公正価値の変動に関連しています。

損益計算書からこれら2つの項目を調整した後、調整後の営業利益率は、コア営業利益率が2015年度の31.3%から2018年度には24.2%に低下していることを示しています。営業利益も減少傾向を示し、減少しています。 2015年度の5億6,100万香港ドルから、2018年度には1億7,750万香港ドルになりました。

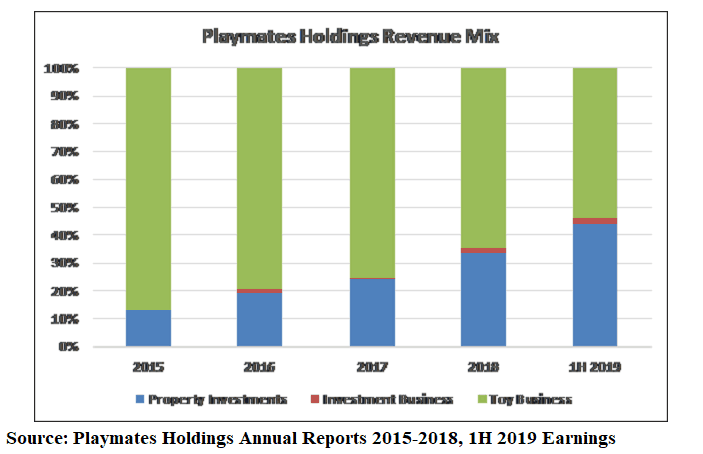

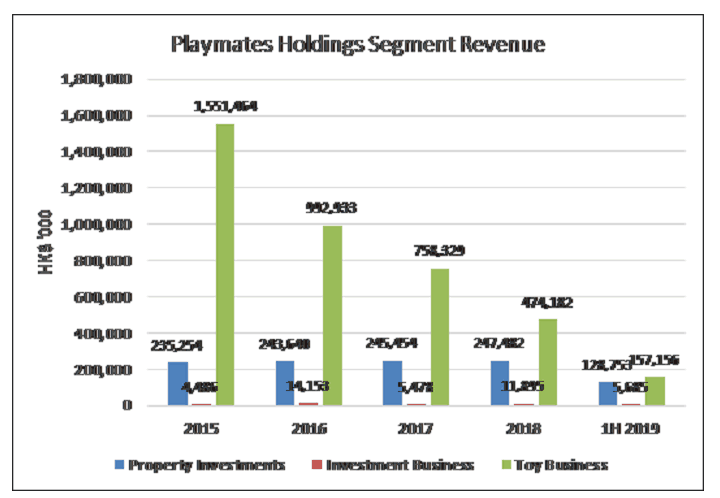

これをよりよく理解するために、私は各セグメントによって貢献された収益の組み合わせを調べました。上記の表は、不動産投資からの貢献が2015年度の13.1%から2019年上半期には44.2%にまで増加していることを明確に示しています。一方、玩具事業では、収益の貢献が高値から減少しています。同期間に86.6%からわずか53.9%。 私たちが目撃しているのは、PlaymatesHoldingsがおもちゃ会社から不動産持ち株会社へと徐々に変化していることです。

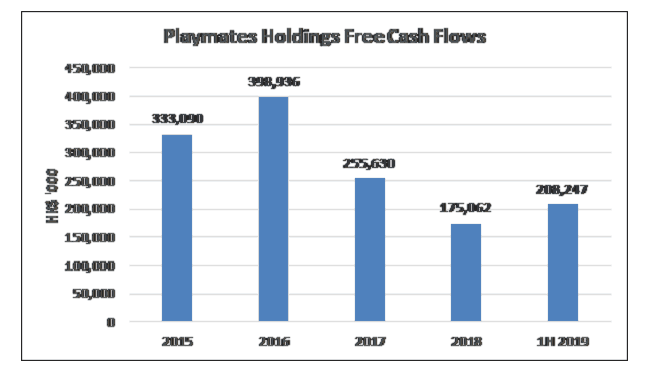

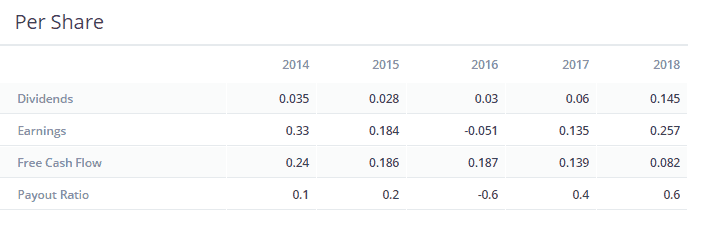

グループのフリーキャッシュフローは、玩具セグメントの収益が著しく減少したにもかかわらず、引き続き堅調です。私が見た5つの期間(2015年度から2018年度および2019年上半期)では、良好なレベルのフリーキャッシュフローが生み出されました。これは、グループがある程度の配当を継続して支払う能力をサポートしますが、絶対額はコアビジネスの収益性に大きく依存します。

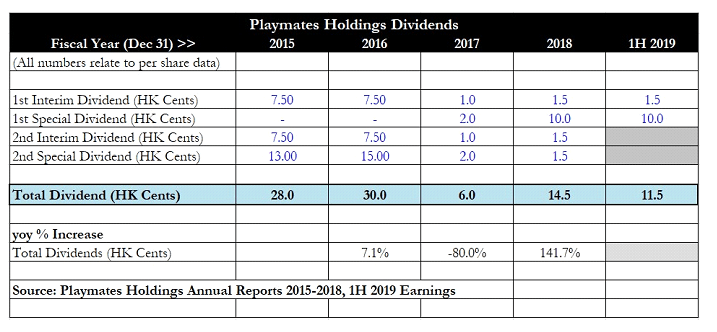

配当に関しては、プレイメイツホールディングスはあまり一貫していません。 2015年度と2016年度は、かなりの水準の年間配当が支払われたが、グループが2016年度に損失を報告した後、2017年度にはわずか6セントに急落した。不動産部門の収益が増加したため、配当は2018年度に再び上昇し始めた。グループ全体の純利益、および2019年上半期では、中間配当と特別配当の合計が一定に保たれています。不動産部門が好業績を上げれば、2019年下半期も配当が回復し続ける可能性が高いようです。

セグメント収益分析(上記)は、ビジネスに関する興味深い詳細を明らかにします。

不動産投資部門は、主に不動産保有の公正価値の変動により、収益よりも高いセグメント利益を定期的に計上しています。玩具事業の売上高は、過去4年間で明らかに減少傾向にあります。

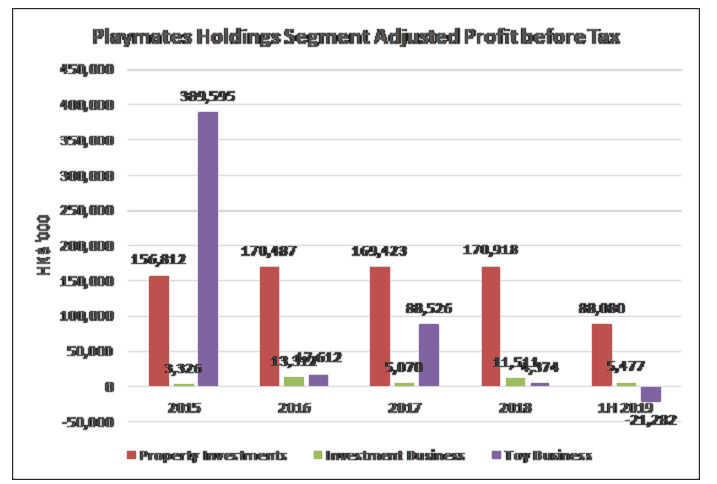

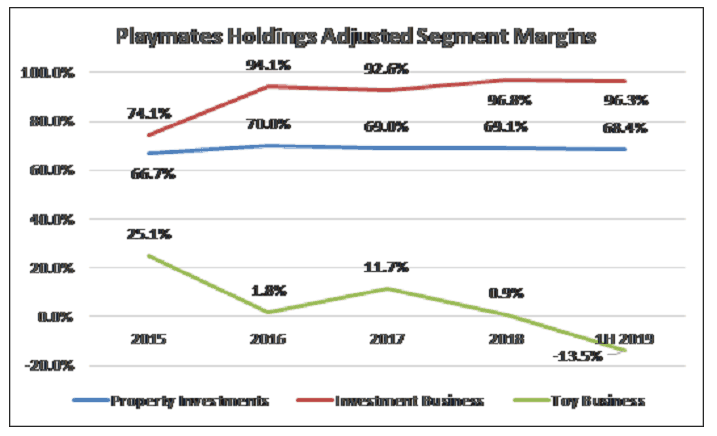

私は自由に公正価値の変動を調整して、調整後の税引前利益(PBT)に到達しました。また、原証券の公正価値の変動を取り除くことにより、投資ビジネスでもこれを行いました。

不動産投資の調整後セグメント利益率(PBT)は、約65%から70%で推移しており、再評価額を差し引いてもかなり一貫しています。この部門には、安定した収益源と、グループが信頼できる持続可能なマージンがあります。一方、玩具事業は、長年にわたって運命が衰退してきました。収益は2015年度の15億5000万香港ドルから2018年度には4億7400万香港ドルに急減しただけでなく、純利益も3億8960万香港ドルから440万香港ドルに急落しました。セグメントマージンは、健全な25.1%からわずか0.9%に低下しました。

2019年上半期の収益はさらに減少して3億1,400万香港ドル(年換算)になりましたが、部門は税引前で2,130万香港ドルの大幅なセグメント損失を報告しました。これは、玩具事業がグループの財務を引き下げ始めていることを示しているため、心配な傾向です。

ビジネスの触媒に関しては、Playmates Toysの経営陣の議論と分析(MD&A)のセクションを見ると、ビジネスの今後の計画に関するいくつかの手がかりが得られますが、これらがビジネスの好転を可能にするためにうまくいくかどうかはまだわかりません。

TNMTは世界中で展開されており、グループはベン10の製品ライン拡張の開発に取り組んでいます。「ZAGHeroez:Power Players」の新しいアニメシリーズは、2019年後半にカートゥーンネットワークでデビューします。おもちゃ。これは、2019年上半期にPlaymates Toysによって確保された新しいマスター玩具の権利です。最後に、大ヒット映画に合わせて、「ゴジラvsコング」用の新しいフル玩具ラインが開発されています。

2018年にトイザらスが閉鎖されたにもかかわらず、玩具業界は驚くほど回復力を維持しています。業界は4年間の成長を記録し、2018年には前年比でわずか2%の減少を記録しました。トイザらスが玩具の売上全体の約10%から15%を占めていることを考えると、この2%の減少は実際に示されていると思います。取り戻すことができたビジネス小売業者の数。これは、玩具の需要が引き続き強いことを意味しますが、サプライチェーンが引き続き強力であり、玩具が希望する顧客に配達されていることを確認するために、一歩踏み出すための新しい小売業者が必要であることを意味するため、これを見るのは心強いです。

中国、南米、アジアなどの国や地域で中産階級が増えるにつれ、おもちゃに使う可処分所得の額が増える家族が増えるでしょう。資源の増加に伴い、支出の傾向も高まり、これにより、より多くのおもちゃに対する長期的な一貫した需要が生まれます。

ビデオゲーム(携帯電話やiPad)は今では当たり前になっており、従来のおもちゃから市場シェアを奪い合っていますが、子供たちはまだ身体活動や遊びをする必要があるため、物理的なおもちゃは常にその地位を占めていると思います。これは、技術の変化や混乱に直面しても回復力を維持できるため、業界にとって良い兆候です。

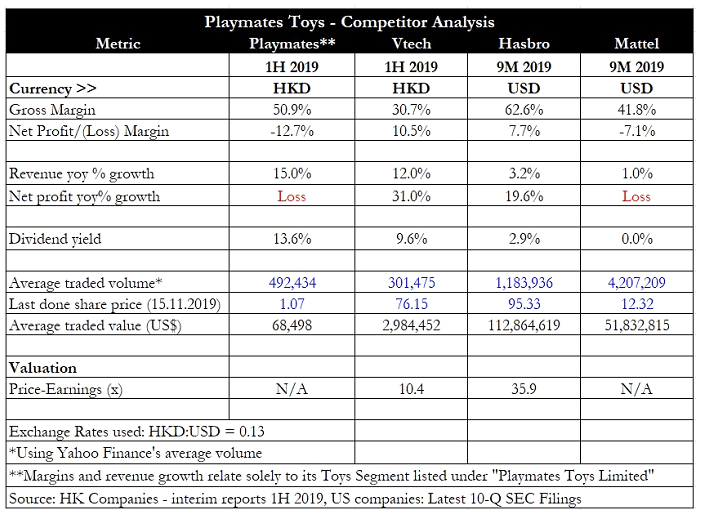

競合他社の分析には、Playmates ToysHoldingsの数値を使用しました。他の同様の競合他社には、Vtech Holdings Ltd(SEHK:0303)、Hasbro Inc(NASDAQ:HAS)、Matel Inc(NASDAQ:MAT)が含まれます。

表から、Playmatesは最新の上半期の2019年の収益で51%の健全な粗利益を誇っています。これは、2つのおもちゃの巨人HasbroとMattelの中間点です。ただし、費用の高層により、2019年上半期の部門は不採算になります。PlaymatesToysが何らかの形で収益を増やすことができない限り、部門は不採算のままであるように見えます。すべてのプレーヤーがまともなトップラインの成長を報告しており、業界の回復力のある側面を示しています。

事業への主なリスクは景気後退のリスクです。これは消費者の感情と支出の傾向を圧迫し、家族が削減するにつれておもちゃの需要が低下する結果になります。プレイメイトの不動産投資セグメントでは、ビジネスマインドが弱くなると、テナントは家賃の支払いを嫌がる可能性があります。また、経済的ストレスの時期には、テナントのビジネスが苦しむため、空室率も上昇する可能性があります。

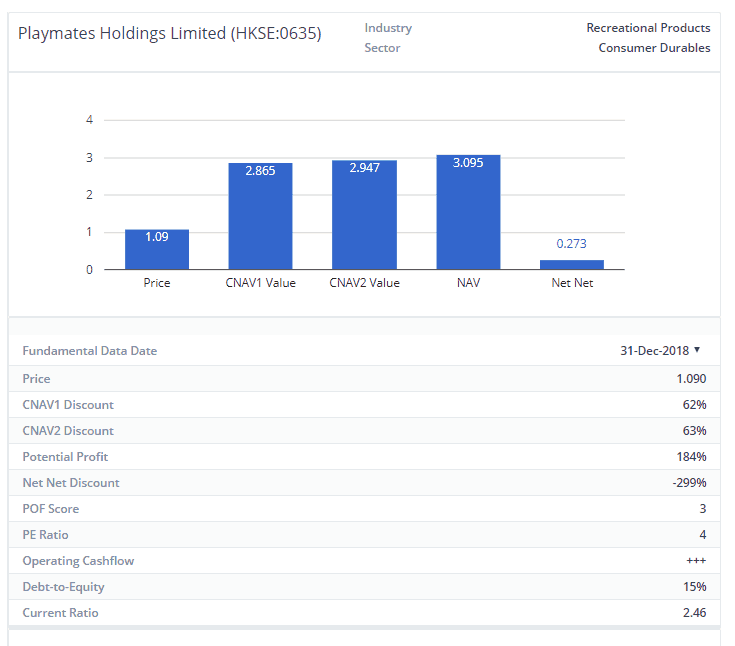

Playmates Holdingsの1株あたりの純資産価値(NAV)は約HK $ 3.41(2019年6月30日現在)ですが、株価は約HK $ 1.07です。株価純資産倍率はわずか0.31倍で、NAVの70%の大幅な割引になります。これは、玩具セグメントが出血し始めているという事実によって説明される可能性があり、投資家は、グループがこの部門によって引きずり下ろされていると感じる可能性があります。ただし、不動産セグメントはかなり安定しており、それでも収益とキャッシュフローに貢献しています。

過去の配当利回りは魅力的に見えるかもしれませんが、投資家は、株価がおそらく玩具事業のさらなる下落に値を付けていることに注意する必要があります。また、Playmates Holdingsが、グループが以前に配当を削減する用意があることを歴史が示しているように、2018年度と同じ絶対レベルの配当を提供し続けることができるという保証もありません。

また、Playmatesが2つのリストされたエンティティを持つことを選択する理由については気が遠くなるようなものです。玩具事業がストレスにさらされているため、グループは上場料とコンプライアンス費用の面でより多くを支払うことになります。部門は資本市場を通じて現金を調達する必要がないため、Playmates ToysHoldingsを除外するのが賢明な方法かもしれません。

Playmates Holdingsは、Toysセグメントからの貢献が縮小するにつれて、不動産プレイへと急速に変化していますが、これはPlaymatesのコアコンピタンスではないため、投資家はREITを購入するか、不動産開発会社として設立されたほうがよいでしょう。

他の誰かにあなたのアイデアを書いてもらうことの良いところは、あなたが計り知れない価値のある異なる視点を得るということです。私たちが個々の決定を下し、誰かにあなたに電話をかけてもらい、あなたに挑戦してもらうことは、個人投資家としてあなたにとって良いことです。私は、投資論文の大きな誤りを指摘できるよりも賢い人々に囲まれていることを強くお勧めします。非常に有益です。

次に進みます。

私たちの保守的な純資産価値戦略は、その優れた資産に比べて非常に安い価格でビジネスを購入することを目的としていることを前に述べました。ここでは、NAVが最大70%割引されます。同社は、ビジネス全体を1ドル0.30ドルで所有でき、ビジネスを無料で所有できると言っています。 会社が過小評価されていることは間違いありません。問題は、おもちゃの収益が減少している会社を所有する意思があるかどうかです。わたし。

ここには3つの単純な理由があり、それらはすべてつながっています。

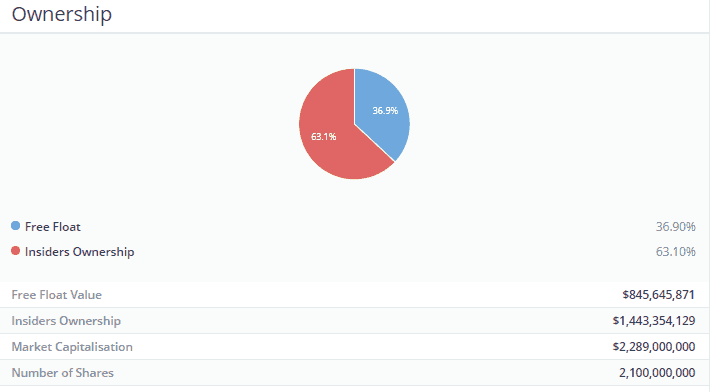

インサイダーは、社内の株式の63.1%を所有しています。これはあなたに何を伝えますか?私にとって、これは私たちが経営陣と同じ船に乗っていることを意味します。彼らはゲームに肌を持っており、会社が倒産した場合に失敗するのは私たちだけではありません。つまり、経営陣がとった行動は、小売株主の利益と一致していなければ、実際には有益ではない可能性が高いということです。私も乗船している場合、株主が乗船している船を沈める可能性は低いです。これは、利回りセグメントで十分に証明されています。

現在まで、可能な限り、そしてそれが可能な場合はいつでも、会社は株主に現金を還元することを選択しました。どうして?経営陣も株式を所有しているからです。それが理由です。さらに、削減された配当はボーナスだと思います。配当はフリーキャッシュフローによって維持されなければなりません。そうでない場合、時間の経過とともに会社の価値は低下します。毎月節約するよりも銀行からの支出のように考えてください。あなたは遅かれ早かれ壊れました。そして、会社が破綻することを望まないので、賢明な配当政策が最善です。

ドルで0.30ドルで会社を購入し、彼らが毎年利回りを再調整し始めたとき、私はどれほど間違っている可能性がありますか?経営陣が市場の株式の63.1%を所有している場合、私はどのくらい間違っている可能性がありますか?

答えは非常に間違っています。

そのため、安全に余裕を持たせることが重要です。

この場合、私の安全マージンは、純資産価値への割引によって示されるように、184%の潜在的な上昇です。会社が良い投資をしていたのに、その184%すべてが必要というわけではありません。私はそれを良くするために3年間(私の保有期間)にわたる収量と合わせてそれのほんの一部が必要です。この場合、経営陣は今年すでに13.3%の利回りを返しています。 会社は文字通り、上向きの利益のための確固たる機会を持つ株式を所有するためにあなたに支払いをしています。

これは私が見てとてもうれしい次の部分です。堅実なビジネスには資本が必要です。しかし、債務の管理ミスは、Hyfluxのような企業が非常に見事に爆発した方法です。そして、腺ペストを回避するために、そのような企業を回避することに熱心です。デットエクイティ15%、流動比率2。46、3年間のプラスのフリーキャッシュフローにより、会社が負けたベンチャーに無駄にお金を投じたり、資本を破壊したりすることはありません。また、債務が最小限の企業は、FRBが必然的に量的緩和政策を使い果たし、金利が上方修正された場合に、金利のショックにさらされる機会が最小限に抑えられます。

警告エンプター。 DYODD。

私たちがどのように投資しているかを知りたい場合は、ここで座席に登録して詳細を確認できます。

または、これが完全なファクターベースの投資ガイドです。これが私たちのケーススタディです。また、Ask Dr Wealth Facebookグループのディスカッションに参加して参加し、電報グループのすべての注目すべき投資アイデア/アプローチに関する最新情報をライブで受け取ることもできます。