オプション取引における時間の価値を知っていますか?瓶詰めしたり、触ったり、それ以上作ることはできません。私たちの最も貴重な商品であるオプションの時間的価値は刻々と過ぎており、それを止める方法はありません。私たちの多くは、人生の終わりに、それをもっと手に入れるために何かを与えるでしょう。私が話しているのは時間であり、それは私たちの最も貴重な商品です。同様に、オプション取引における時間の価値は過小評価することはできません。少なすぎると、目の前でポジション全体が無価値に期限切れになるのがわかります。

株式の購入とオプション契約の主な違いの1つは、時間の影響、つまり時間の減衰です。

ほとんどの場合、時間の減衰は株価に影響を与えません。一方、オプション契約を購入すると、有効期限に同意したことになります。

オプションの株式のほとんどには、通常、週次、月次、および四半期ごとの有効期限があります。簡単に言うと、普通株は失効しませんが、オプション契約は失効します。

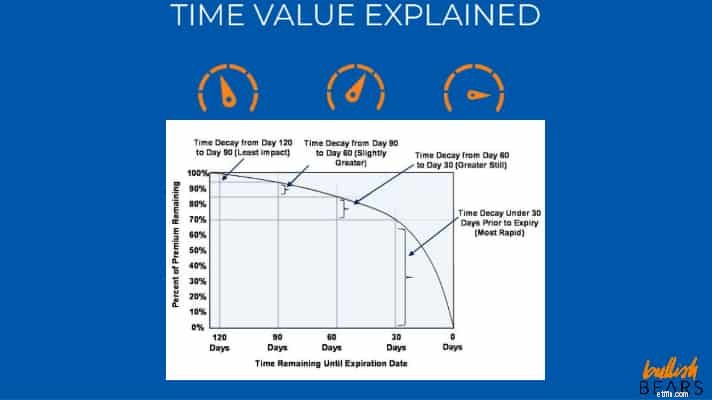

この時を刻むタイムクロックを「シータ」と呼びます。動作中のシータの例については、以下のチャートを確認してください。

最終的な問題は残っています。適切なオプションの有効期限をどのように選択するのでしょうか。まあ、それはすべてあなたの取引スタイルに依存します。このように考えてください。主にデイトレーダーである場合は、最も近い有効期限サイクルを取引することをお勧めします。

一方、スウィングトレーダーの場合は、トレードにもっと時間をかけたいと思うかもしれません。したがって、約25〜50日の有効期限サイクルを見つけることをお勧めします。

一般的に言って、より多くの時間はより多くのお金を要します。たとえば、週次の契約は$ .20で、月次の契約は$ 1.00で、四半期の契約は$ 3.00以上になります。

また、オプション契約は資産が腐敗しているため、保有期間が長くなるほど、その価値は低下します。これがすべてギリシャ語に聞こえる場合は、手のひらに角氷を持ってみてください。

長く握るほど、小さくなっていくことに同意していただけると思います。どうやって溶けてしまうのを防ぎますか? 1つの方法は、より大きなトレイを購入して、より大きな立方体を作ることです。

ホールドタイムが長くなるとお金がかかるので、賢くする必要があります。あなたはできるだけ短い時間であなたの取引計画を実行したいです。テーブルに最小限の金額を残すために。しかし、これは口で言うほど簡単ではありません。

手始めに、上昇ウェッジ、下降ウェッジ、コイルパターンなどの特定のチャートパターンは、他のパターンよりも速く完了します。

支持と抵抗が崩れると、株価が急落する傾向があります。これに照らして、あなたがこれらの技術的パターンに基づいて取引する人である場合、より短い有効期限の契約を購入することがより適切である(そして有益である)かもしれません。

それはすべて、トレーダーとしての全体的なリスク許容度に要約されます。何を失うのが快適ですか?

一部のトレーダーはリスクが高く、夜も眠ることができますが、他のトレーダーはあらゆる犠牲を払って資本を保護することを主張します。あなたがどのタイプのトレーダーであるかを把握し、それに応じて計画します。

オプションシータはあなたの利益や損失に影響を与えます。チャートを正しく読んでください。

あなたのスタイルがリスクの高い人である場合は、より短期間の有効期限があなたの頼りになる可能性があります。このアプローチを使用すると、後の移動にかかる時間を最小限に抑えることができます。

一つには、それはあなたのレバレッジを最大化しますが、あなたの時間減衰率を増加させます。実際、短期間の有効期限は、長期的な有効期限よりもはるかに高い利益をもたらす可能性があり、ほとんどの場合、実際に得られます。

ただし、これは、原株が有利に動く場合にのみ当てはまります。取引しているオプションのIVクラッシュを確認することを忘れないでください。

通常、1000%以上の利益があった場合、それらはおそらくマネー(OTM)の週次契約から生じたものです。

これらの毎週の短期間のOTMオプションは、ガンマに敏感です。これが意味するのは、原株の価格が動くたびに、彼らはもっと動くということです。

そして、ガンマ感度は金曜日の満了時に最高点にあるため、私たちは一般的にこれらを「宝くじ」プレイと呼びます。

あなたが価格行動の素早い動きを釘付けにすることができれば、彼らはすぐに大きな利益を生み出すでしょう。感情的な取引は避けてください。特にオプションについて。

毎週のオプションを取引する多くの人は、「フリーポジション」を構築することによってこれを行います。基本的に、これらのポジションは無料ではありませんが、流動的な資本で支払われるのではなく、100%の利益で構成されます。

これらの「景品」は宝くじスタイルのシナリオに乗るのがはるかに簡単であるため、「リスクフリー」と考える人もいます。

この手法を使用するよく知られた戦略の1つは、今日、収益の発表にデイトレードすることです。これらの取引からの利益を使用して、収益レポートの前にそれらを「フリーポジション」にロールします。

そして、これは、ガンマ感度が複合される金曜日の呼気の非常に近く(またはその上)に行います。

最初に投稿された時間減衰グラフィックを見てください。満了時または満了間近に残っている保険料の合計パーセンテージが最低点にあることがわかります。

簡単に言えば、この時点でITMが終了する確率が大幅に低いため、OTMオプション契約のコストが大幅に安くなることを意味します。

しかし、それが金曜日にあなたの道を行くならば、それは主要な銀行を意味するかもしれません。そして、オプションの優れている点は、リスクが支払った保険料だけに制限されることです。

支払った保険料の形で500ドルの損失のリスクがあるとしましょう。最良のシナリオでは、5000ドルの潜在的な利益が見られます。これは、1000%のROIです。

極端な場合、まれなケースではありますが、10,000%以上の利益が 可能。わずか500ドルの「宝くじ」プレイでなんと50,000ドルの利益が得られます。

短期間の有効期限は、より短い時間枠の日中チャートを使用して発見されたパターンに最適です。1分、5分、15分、場合によっては30分と考えてください。

株式市場の取引の世界に足を踏み入れるときは、最高のデイトレードシステムを用意してください。

私が上で書いたことを読んだことがあなたをきしむようにさせたなら、より長い有効期限のある契約はあなたにとってより消化しやすいかもしれません。

この低リスクのアプローチでは、短期契約で得られる迅速な利益は示されません。しかし、根底にある動きがあなたに逆らった場合、彼らはあまり頻繁に赤字になりません。

上記のように、スウィングトレーダーは、より高い時間枠の日中および日足チャートに基づいて、25〜50日の有効期限がより適切であると考える可能性があります。

オプションを取引する場合、「より安全な」賭けには、必要以上の時間を使用する取引が含まれます。これを行うには、通常、すでに金銭(ITM)または金銭(ATM)にあるストライキを購入します。

上記のリスクの高いシナリオと同じレートではなく、価格があなたの方向に動いた場合でも、これらの取引の両方で利益が見られます。 T

彼の主な理由は、価格があなたに逆らった場合(そして価値とともに失効する可能性が高い場合)、金銭取引の場合よりもマイナス面が大幅に低くなることです。

一方、タイミングは合っていてもストライキがずれている状況に気付くかもしれません。

たとえば、ストライキが満了間際にお金(OTM)から離れすぎている場合、ポジションを閉じるのは難しいかもしれません。言い換えれば、契約が無価値になり、保険料がなくなってしまい、期限が切れる可能性があります。

ほとんどの人が信じていることに反して、オプション取引はリスクがありません。トリッキーはい、リスクはありません。数え切れないほどのオプション戦略が手元にあり、それぞれが時間を重要な要素として利用しています。

他の価格設定要因(デルタ、ガンマ、インプライドボラティリティなど)がオプション取引でどのように役割を果たすかを知りたい場合は、今すぐご参加ください。 Bullish Bearsは、オプション戦略を開始するのに最適な場所です。