人々がロボットを使用した市場での取引について話すとき、彼らはしばしば「アルゴリズム取引」の概念を参照します。従来のアルゴリズムは、価格、時間、量に基づいています。それらはいつ売買するかを詳述し、チャート分析、ボラティリティ、価格裁定取引、または価格トレンドを含む場合があります。投資銀行と大規模なヘッジファンドは、取引アルゴリズムの開発に年間数百万ドルを費やしています。作成するには、数学者、物理学者、高度な学位を持つエンジニアが関与します。そのような人々はクォンツと呼ばれます。

クォントはアルゴリズムを説明します 確率論を使用した取引の場合。彼らは、以前の価格変動の分析に基づいて、将来の価格が特定の範囲内で上昇または下降する確率を計算します。 Quantsはアルゴリズムを作成するだけで、株価、注文実行時間、およびそのボリュームの目的のパラメーターのルールをプログラムします。トランザクション自体は、通常ロボットと呼ばれる自動システムによって実行されます。アルゴリズムトレーダーはロボットの動作を制御できますが、制御できない場合もあります。

「クオンツ」と「アルゴリズムトレーダー」という用語の間にはかなりの重複があります。 Quantsは、応用数学の分野であるQuantitativeFinanceを具体的に扱っています。詳細については詳しく説明しませんが、このWikiページで適切な説明を確認できます:数理ファイナンス–ウィキペディア。その起源は、古いブラックショールズオプションの価格計算式に由来すると言えます。クオンツアナリストファイナンスは、リスクを判断するのに非常に役立ちます。

アルゴリズムトレーダーは、明示的なルールに基づいて非常に明確に定義された取引システムを持っている人です。彼らが現在の市場データを調達し、一連のアルゴリズムを管理することに多くの時間を費やしている場合、私たちは誰かをトレーダーと呼びます。現在の市場データまたは他の要因に応じて、それらをオンまたはオフにするか、トリガーと制限を微調整します。

取引を自動化するときが来たら

株式市場での経験の後(または暗号通貨でさえ)、「手動制御」がもはや効果的でないと判断し、あなたが優れたアイデアを自動化し、作業をより技術的なものに変える必要があります。

現時点で疑問が生じます。つまり、取引のアイデアを生成してバックテストするために利用できるソリューションは何ですか。

単純な取引戦略(勢い取引、トレンドフォローなど)の自動化は、常に取引ロボットを作成する最も重要な段階から始まります。まず、仮説を立ててアルゴリズム化することから始めます。

取引アルゴリズムの開発は、取引中に利益の前向きな期待を得ることができる価格設定パターンの検索から開始する必要があります。このパターンは、以前に開発された価格設定仮説の結果であるか、偶然に発見された可能性があります。

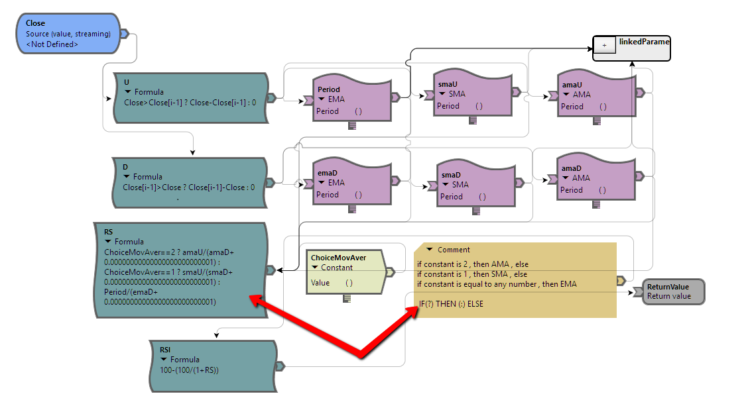

プログラミングスキルを持たないトレーダー向けに、ドラッグアンドドロップインターフェイスを介してアルゴリズムを作成するための特別なソリューションが市場に出回っています。たとえば、TSLabを使用すると、インジケーターと関数のライブラリを使用してロボットのロジックを実装および変更できます。

次のステップは手動テストです。開始/終了条件を作成し、それらが前のセッションのチャートでどのように機能するかを調べます。ボラティリティの異なる期間を含め、できるだけ多くの日数を検討することをお勧めします。一部の取引ソフトウェアでは、ユーザーがリアルタイムの市場データを使用して取引仮説をテストできます。これは非常に重要です。市場は毎日変化するため、履歴データに100%依存することはできません。

たとえば、MarketWatchで仮想証券取引所アカウントを作成するだけで、現在の取引所データを使用して、仮想現金を使用した仮想取引の取引シナリオを「オンザフライ」でテストできます。

履歴テストまたはリアルタイムテスト?

履歴データの戦略をテストすることは、基本的なポイントの1つです。仮説検定は、実際の口座での取引を開始することを決定したときに、将来的に戦略がどのように動作するかについての確率論的評価を提供します。

そこで、戦略を立て、必要に応じてパラメータのテストと最適化を実行しました。フォワードテストや、たとえばモンテカルロ法を使用した確率的モデリングによって得られた結果の安定性を確認し、リアルタイムで取引を開始する準備が整いました。

テストプロセス中に得られた結果は、実際の取引で将来受け取る結果とどの程度一致しますか?通常、次の要因によって異なります。

トレーディング戦略の開発経験が増えれば、最初の2つの要素を完全に排除でき、3番目の要素は完全に私たちに依存せず、「手元に」あります。市場の。ただし、履歴データとリアルタイムデータの両方で適切にテストされている場合は、仮説を信頼できます。

投資銀行、年金基金、ヘッジファンドなどの機関投資家は、日常的に大量の株式を取引しているため、複雑なアルゴリズムの使用が一般的です。これにより、株価に大きな影響を与えることなく、最低のコストで可能な限り最高の価格を得ることができます。

TRADEの2020アルゴリズム取引調査の結果は、ヘッジファンドが市場への影響を減らすためにアルゴリズム取引を使用する可能性が非常に高いことを示しています。ヘッジファンドの管理下に巨額があると仮定すると、トレーディング戦略の適切な前後テストが重要な役割を果たします。

さらに、国際会計基準と米国会計基準の両方で、将来と遡及の両方でヘッジの有効性をテストする必要があります。つまり、各ファンドは適切な監査を実施して、その取引仮説の適切な評価を示し、期待され、非常に効果的であるようにする必要があります。

世界中のブローカーや取引所向けの取引プラットフォームのソフトウェア開発者であるMetaQuotes Corporationは、クライアントの取引仮説のバックテストを実行してきた数十年の経験があります。昨年、同社は、ファンドをヘッジすることを目的とした、既知の取引プラットフォームの特定のバージョンを立ち上げました。

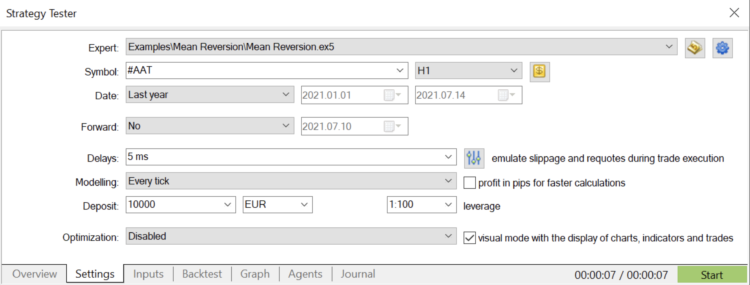

新しいMetaTrader 5ヘッジファンドバージョンを使用すると、ファンドマネージャーは、初期テスト期間中に履歴または実際の市場データの初期パラメーターを使用して取引戦略をテストできます。その後、最適化中に、取引戦略がさまざまなパラメータのセットを使用して数回実行され、それらの最も適切な組み合わせを選択できるようになります。

視覚的なテストにより、戦略の運用をリアルタイムで追跡できます:

重要な注意事項

アルゴリズム取引ソリューションを成功させるには、ブローカーのデータを取得し、実際に使用するデータに対してバックテストを行う必要があります。これは非常に重要です。なぜなら、最終的にはシステムが見たものを交換するからです。さまざまなデータを操作すると、信頼できない結果が得られる可能性があり、アカウントにとって非常に危険な状況になる可能性があることを考慮する必要があります。取引所で実際に取引されている商品を扱う場合、データはおそらく同じですが、外国為替などの他の種類が必要な場合は、かなり異なる可能性があるため、注意してください。

適切なデータを取得し、戦略を設計し、バックテストを実行してから、リアルタイムシミュレーションを実行して、アルゴだけでなくその実行を評価します。要約すると、急いではいけません。仮説を立てて頑張ってください!