ロンドン銀行間取引金利(LIBOR)からの移行への道のりが前進し続けるにつれて、管轄区域全体の監督当局は、運用の準備状況についての洞察を得るために金融機関に働きかけ始めました。スイスでは、かなりの契約量を持つ幅広い商品がLIBOR 1 と結びついています。 。これには、住宅ローンやデリバティブなどの商品の貸付が含まれます。

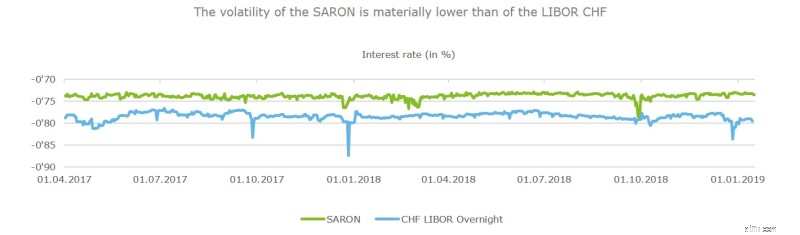

スイスフラン参照レートに関する全国作業部会(NWG)は、CHF LIBORの代わりにスイス平均オーバーナイト(SARON)を長い間選択してきました。規制当局は移行は市場主導であるべきだと強調していますが、FINMAは最近、LIBORからの移行に関連するリスクを詳述したガイダンスを発表しました。このガイダンスでは、スイスの金融サービス会社が移行のリスクと課題に適切な時期に対処することを推奨しています。監督活動に関して、FINMAはリスク指向の方法で個々の機関に連絡し、LIBORの交換に関連するリスクがどのように特定され、監視され、軽減されるかについてレビューを行います。

LIBORの文脈での監督活動の増加を見越して、無秩序な移行は悪影響を与えるため、スイスの銀行は明確な移行ロードマップを確立することが不可欠です。

移行ロードマップは、ビジネスを変革するための正式な規制または法的義務がない場合に、次の主要な活動ブロックに対処する必要があります:

すべての市場参加者が協力して準備に参加する場合、RFRへの移行は混乱の少ないイベントであることが証明される可能性があります。ただし、そのためには、金融機関はLIBORの廃止に慎重に備える必要があります。

上記の活動の主要なブロックに対処するために、スムーズな移行のために、スイスの企業は次の6つの要素を徹底的に検討する必要があります。

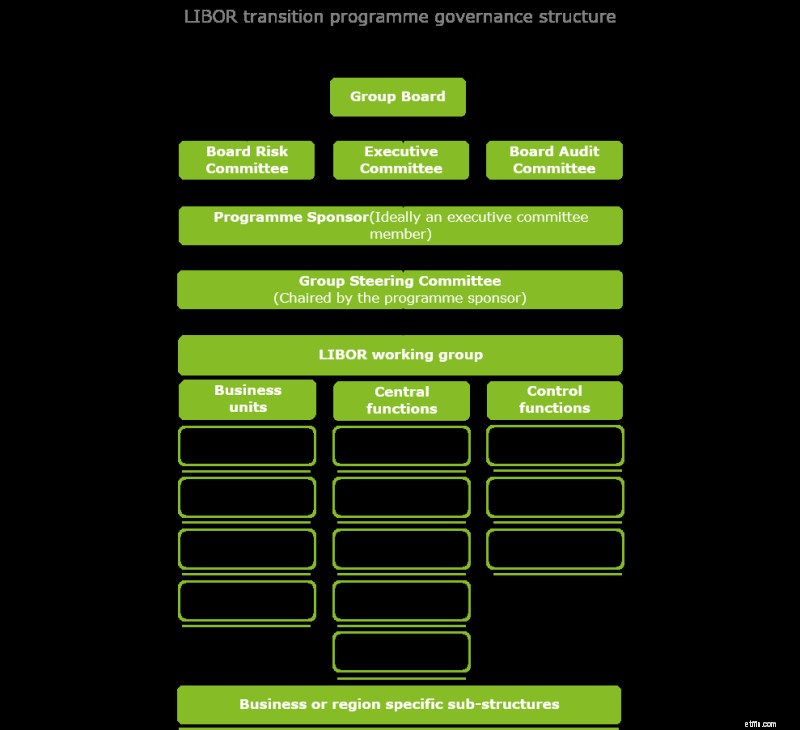

規制当局は銀行に対し、LIBORプログラムの説明責任を引き受けるために会社の上級代表を任命するよう求めています。スイスでは、FINMAは銀行に対し、LIBOR移行を支援する上級幹部が特定されているかどうかを確認するよう要請しました。さらに、プログラムガバナンスでは、影響を受けるビジネスや機能の利害関係者を含めて、必要な決定を迅速に特定し、上級運営委員会(場合によっては執行委員会や取締役会)にエスカレーションできるようにすることが重要です。ただし、「通常どおりのビジネス」を可能にすることと、適切な程度の管理を確保することの間で適切なバランスを取る必要もあります。

プログラムの範囲が広いため、内部コミュニケーションが重要になります。したがって、中央プログラムには、組織全体で積極的に関与するための機能とチャネルが必要です。このプログラムは、国内および国際的なマイルストーンと開発を監視する上でも重要な役割を果たします。これには、さまざまな移行シナリオへの影響を評価することが含まれるため、特定の開発が行われるまでに行われる適切な決定をサポートします。

理想的には、企業はすでに財務エクスポージャーに関する最初の見解に到達しており、これらのエクスポージャーをどのように管理し、時間の経過とともに削減するかを理解し始めているはずです。その他の重要な戦略的決定には、RFRリンク商品をいつ導入するか、LIBORリンク商品の発行をいつ中止するかを決定することが含まれます。市場活動は、より大きな通貨市場が先導するRFRリンク商品のペースを速めています。スイスでは、3か月のSARON先物のタームシートが定義され、EUREXで取引が開始されました。

金融機関は、プログラムの提供をサポートするための適切なツールを用意する必要があります。特に、企業は、LIBORへの財務的エクスポージャーや契約の再発行などの項目を綿密に追跡して、戦略的決定が確実に実行されるようにする必要があります。

出典:ファクトセット

財務リスクの管理には、会計、評価の変更(「1日目」の時価評価など)、モデリングの変更、カーブの構築、ヘッジなどの分野で詳細な分析が必要になります。さらに、FINMAは、デリバティブおよびLIBORを参照するローン契約における高額の買掛金および売掛金は、評価および基礎リスクをもたらすことを強調しています。

これらのリスクに対処する1つの方法は、評価モデルとリスク管理モデルを再設計することです。ただし、変更は既存のモデルやプロセスを超えて拡張される可能性があるため、これは企業の現在の機能に依存します。 RFRのほとんどの市場は初期段階にあり、したがって比較的流動性が低いという事実によって、課題はさらに複雑になっています。それに加えて、レートに期間構造がないこと、履歴データの可用性が限られていること、および管轄区域間で後継RFRの性質が異なること、およびリスク管理システムとプロセスに必要な変更を加えるという重大な課題に直面している企業があります。

LIBORからの移行中に企業が直面する大きな課題の1つは、バイサイドからの需要と、そのような需要に迅速に対応する能力を理解することです。 RFRにリンクされた商品を発行する準備が十分に整っていないと、銀行が市場シェアを失うリスクがあります。

企業は、エンドクライアントを教育し、さまざまな影響について通知するために、ビジネスユニットや地域全体で調整されたコミュニケーション計画を作成して実装する必要があります。必要に応じて、LIBORの代替を確実に認識させるために、銀行が運営するさまざまな顧客およびカウンターパーティグループに合わせてコミュニケーションを調整する必要があります。顧客や取引相手に対して明確で一貫性のあるコミュニケーション戦略を採用することで、透明性を高め、誤解を減らし、法的な問題の可能性を最小限に抑えることができます 2,3 。

プログラムの重要な側面は、規制当局との関わりです。銀行は、規制当局が採用しているさまざまなアプローチを考慮して、エンゲージメント戦略を策定する必要があります。これは、組織が予想される追加レベルの精査に先んじて準備するのに役立つ鍵となります。銀行は、さまざまなシナリオでの健全性と行動リスクの評価に特に注意を払う必要があります。

移行に影響を与え、企業が特定の活動をいつ実施できるかを決定するさまざまなイベントがあります。たとえば、デリバティブ市場では、ISDAは主要なベンチマークの標準定義に含めるためのフォールバックを開発しています

5

。これらの市場イベントを最初から監視することは、企業がそれに応じて計画に対応し、適応できるようにするために重要です。これにより、移行の方向性を予測し、必要な活動を社内で行うことができます。

企業は2021年を遠く離れていると考えるかもしれませんが、移行の複雑さにより、慣性の余地はありません。強固なプログラムガバナンスを確立することにより、企業はIBOR関連の財務エクスポージャーに関連する重要な戦略的決定に対処し、関連する財務リスクの適切な管理をサポートできるようになります。さらに、企業は、RFRにリンクされた製品の需要を慎重に評価して、これらの製品の自社導入のタイミングを計る必要があります。最後に、プログラムは、明確なクライアントアウトリーチ戦略を定義し、市場イベントの継続的な監視を実装して、移行を調整して成功させる必要があります。

https://www.finma.ch/en/news/2018/12/20181217-aktuell-libor-aufsichtsmitteilung/

https://www.isda.org/a/OqrEE/IBOR-Transition-Report.pdf

https://www.finma.ch/fr/news/2018/12/20181217-aktuell-libor-aufsichtsmitteilung/

http://assets.isda.org/media/04d213b6/db0b0fd7-pdf/