あなたは投資信託に投資することにしました。あなたはあなたのために最高の投資信託を選択しました。また、一時金を投資するか、体系的な投資計画(SIP)またはSTPを使用するかを決定しました。

まだ行っていない決定が1つあります。どの投資オプションを選択しますか?

成長、配当、または配当の再投資?

この投稿では、3つのオプションの違いについて説明します。また、オプションの1つに対する投資家の好みに影響を与える可能性のあるさまざまな要素についても説明します。まず、これらのオプションのすべてについて見てみましょう。

配当は宣言されておらず、投資家に支払われていません。これは、MFユニットを売却するまで、投資からキャッシュフローが得られないことを意味します。長期的な成長を求める投資家に適しています。このような計画の下で、投資家は複利の最大のメリットを実感します。

配当オプションでは、投資信託スキームは定期的に配当を支払い、ファンドのNAVは同じ金額だけ下がります(後で見るようにもう少し)。それは彼らの投資からの定期的な収入を望む投資家により適しています。 配当(またはその量)の支払いは保証されないことに注意してください。それはファンドマネージャーの裁量です。 さらに、MFスキームは、スキームによって生み出された利益からのみ配当を支払うことができます。したがって、悪い時期には、(特に株式ファンドの)配当を支払う能力が著しく損なわれる可能性があります。

配当再投資オプションは、配当オプションの変形です。このオプションでは、配当は支払われませんが、スキームに再投資されます。つまり、配当額に対して追加のユニットを取得します。この配当の再投資は新規投資と見なされ、これらの新しいユニットはロックイン制限の対象となることを理解してください。 ELSSの場合は問題になる可能性があります。これらの新しいユニットをすぐに売却した場合、出口の負荷とキャピタルゲインの影響もあります。 このスキームはあなたに何も支払わないので、成長オプションの代わりに配当再投資オプションを検討することができます。

配当の再投資と成長のオプションのどちらを選択するかは、投資期間、適用される所得税スラブ、キャピタルゲインと配当収入の税務上の取り扱いによって異なります。

ファンドポートフォリオは、成長、配当、または配当再投資計画でまったく同じであることに注意してください。

投資信託の課税は変化し続けています。 2018年度まで、株式投資信託からの長期キャピタルゲインと配当は所得税を免除されていました。

しかし、Budget2018はすべてを変えました。現在、エクイティファンドの売却によるLTCGやエクイティファンドからの配当も課税されています。

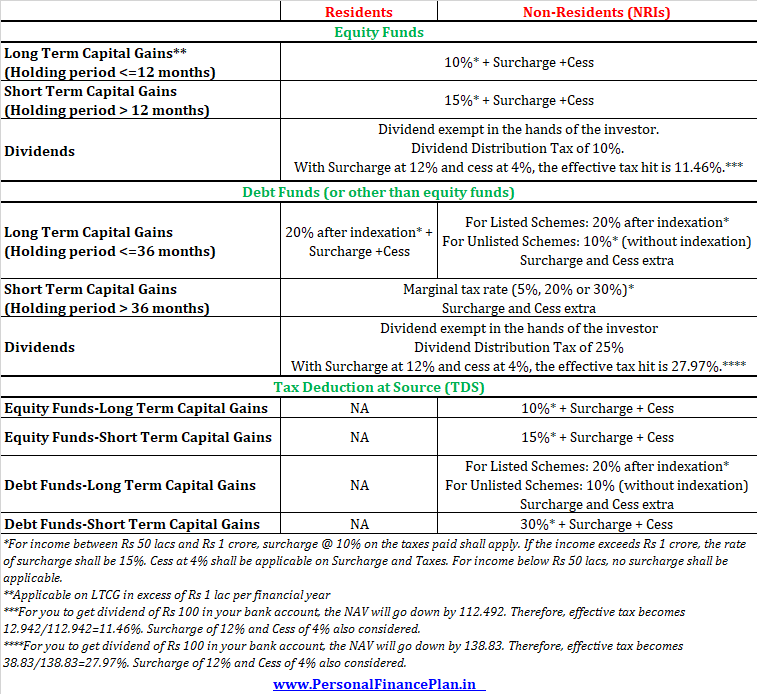

投資信託の課税は次のようになります。居住者と非居住者の両方の料金を含めました。

キャピタルゲインの場合、年間課税所得が2クローレを超える場合、適用される追加料金は25%になります。年間課税所得が5ルピーを超える場合、追加料金は37%です。

現在、キャピタルゲインと配当の税務上の取り扱いは、成長、配当、または配当の再投資オプションを選択する際の決定要因の1つです。

税制が1種類の収入(キャピタルゲインまたは配当)に有利な税制上の扱いを提供する場合は、より税に優しいオプションに投資する必要があります。

キャピタルゲインがより適切に扱われる場合、成長オプションはより適切です。

配当がより良い税務上の扱いを受ける場合は、配当(または再投資)オプションの方が適しています。

ちなみに、税の差がなければ、(配当を待つのではなく)いつでもユニットを売って収入を得ることができるので、成長と配当の間に大きな違いはありません。あるいは、あなたが生み出したどんな配当も再投資することができます。残念ながら、そうではありません。そして、それは私たちにいくつかの仕事をさせることです。

人が税金を払わなければならないかもしれない2種類の収入があります。配当収入またはキャピタルゲイン。

成長基金の下では、すべての収入はキャピタルゲインの形になります(配当が支払われないため)。配当/配当再投資オプションでは、収入は配当とキャピタルゲインの両方の形になります。

投資信託が配当を支払う場合、そのNAVは同じ金額だけ下がり、ユニットの売却による潜在的なキャピタルゲインを減らします。 実際、配当オプションを選択すると、配当分配税(DDT)により、ファンドのNAVは配当として受け取った(または再投資した)金額よりも少なくなります。

現在の税法により、投資信託から受け取った配当金はあなたの手にある税金が免除されます。ただし、ファンドハウスは配当金を支払う前にTDS(またはDDT)を差し引きます。そしてそれが、NAVが受け取った配当よりも下がる理由を説明しています。 DDTの計算方法の詳細については、この投稿を参照してください。

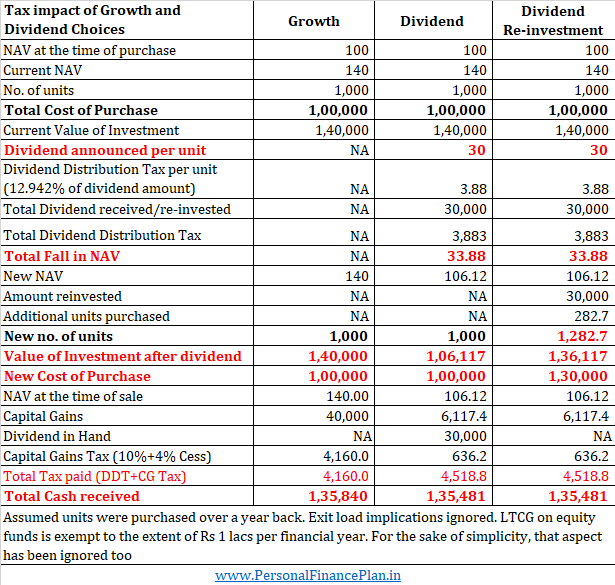

エクイティMFユニットの購入時に100ルピーの費用がかかったとします。 2年後、同じユニットのNAVは140ルピーに上昇しました。その後、MFスキームは30ルピーの配当を発表します(配当および配当再投資計画の場合)。投資家はすぐにユニットを売却します。出口負荷への影響は考慮されていません。

配当オプション :MFスキームは30ルピーの配当を発表し、1ユニットあたり30ルピーの配当を受け取ります(合計30,000ルピーの配当)。 DDTにより、NAVは106.12ルピーに下がります。その後MFユニットを売却することにした場合、キャピタルゲインはユニットあたり6.12ルピー(合計6,117.4ルピー)になります。キャピタルゲイン税を差し引いた後の手元現金は、1,35,481ルピーです。

成長オプション :配当金の支払いがなく、ユニットを売却するため、40,000ルピーのキャピタルゲインが得られます。 10.4%のLTCG税(4%の消費税を含む)では、CGの納税義務は4,160ルピーです。受け取った純現金は1,35,840ルピーです(配当オプションよりも高い 。

配当金の再投資 :投資家への支払いはありません。配当金(申告され、支払われていない)は、追加のユニットを購入するために使用されます(追加のユニット=配当が申告/改訂されたNAV、つまり30,000 / 106.12 =282.7ユニット)。この場合、配当金は支払われず、すべてのキャッシュインフローは償還時のみとなります。 LTCG税を考慮した後、受け取った純現金は1,35,481ルピーです。

エクイティファンドの場合、短期キャピタルゲイン(1年未満)は15%で課税され、長期キャピタルゲインは10%(税および追加料金前)で課税されます。配当は約11.46%で課税されます。さらに、エクイティファンドのLTCGは、会計年度あたり1ラックルピーまでの税金が免除されます。配当に対するそのような救済はありません。エクイティファンドの売却で損失が発生した場合は、それを使用してキャピタルゲインを相殺することができます。配当にはそのようなことはありません。

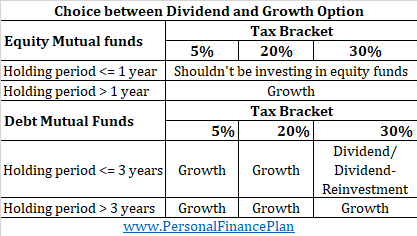

明らかに、エクイティファンドの場合、キャピタルゲインはより良性の税務上の扱いを受けます。したがって、エクイティファンドの場合、成長オプションがはるかに良い選択です。

多くの投資家は、通常の収入のために株式投資信託の配当オプションに投資しています。それは良い選択ではありません。どうして?この投稿を参照してください。

エクイティファンドのSTCGは15%であると主張するかもしれません。 DDTの効果的な影響ははるかに低いです。あなたが正しいです。ただし、株式投資は実際には短期的なものではありません。さらに、配当(またはその量)または保証されていません。私の意見では、この議論は無意味です。

エクイティファンドの場合、成長オプションが明らかに勝者です。

アービトラージファンドの配当オプションを検討することにはメリットがあるかもしれないことを認めます(それらはデットファンドのように振る舞いますが、エクイティファンドのように課税されるためです)。

上の図で考慮していない側面の1つは、キャピタルゲインに対する追加料金です。キャピタルゲインの10%または15%の追加料金は、収入がそれぞれ50ルピーまたは1ルピーを超える場合に適用されます。現在、課税所得がそれぞれ2ルピーと5ルピーを超える場合は、25%と37%の追加料金がかかります。配当分配税には常に12%の追加料金が適用されることに注意してください(所得税スラブに関係なく)。キャピタルゲインに追加料金が適用される場合、成長と配当の税差はほとんどなくなります。実際、年収が1億ルピーを超える場合、配当オプションはより税制上有利になります。 ただし、適用性も確認する必要があります。 DDTはコーパスを減らし、お金の複利に影響を与えます。 さらに、LTCGによるRs 1 lacの免税と、キャピタルロスを相殺する柔軟性、およびRs 2.5 lacの最小免税限度(または場合によっては)に対する潜在的な相殺も考慮する必要があります。配当はそのような救済を提供しません。 私の投票はエクイティファンドの成長に行きます。

繰り返しになりますが、税務上の取り扱いが重要な要素です。

デットファンドの場合、短期キャピタルゲイン(最長3年の保有期間)はスラブレートで課税されます。あなたが5%の税スラブにいる場合、あなたは5%を支払わなければなりません。 20%と30%の課税範囲内にある場合、債務ファンドのSTCGはそれぞれ20%と30%で課税されます。余分にやめなさい。該当する場合は追加料金。

LTCG(3年を超える保有期間)は、インフレを考慮した後、20%で課税されます。

デットファンドの場合、配当分配税は25%です。 DDTの計算方法を考えると、税額と追加料金を含めると、実効税額は27.97%になります。

デットファンドの場合、選択は非常に明確です。

5%または20%の税率が適用される場合 、成長オプションは明確な勝者です(短期的であろうと長期的であろうと)。これは、DDTがはるかに高いためです。

30%の税率が適用され、投資期間が3年未満の場合 、配当/配当再投資オプションの方が適しています(キャピタルゲインは30%以上で課税されるため、DDTは低くなります)。

30%の税率で、3年以上投資している場合(または、3年以内にこのお金が必要かどうかわからない場合) 、成長オプションの方が適しています(キャピタルゲインはインデックス作成後にわずか20%で課税されるため)。

以下の表では、短期のキャピタルゲインの仕組みを示しています。キャピタルゲインの納税義務が配当オプションの場合に発生しないように、配当の量を選択しました。

3年前にデットファンドへの投資を売却する予定の場合、税スラブが重要な決定要因になることがわかります。あなたが最高の税率の範囲内にいるなら、あなたは配当オプションがより良いと思うでしょう。他の人は成長オプションの恩恵を受けるでしょう。

3年以上保有している場合(投資期間が3年未満である場合)、LTCGへの課税(インデックス作成後20%)はDDTよりもはるかに優れています。したがって、Growthは明らかに勝者です。

ほとんどの場合、成長オプションが明らかに勝者です。これがあなたがすべきことの鮮明な要約です。意思決定の観点から、「保有期間」を「投資期間」に置き換えます。

この投稿は2015年3月に最初に公開され、それ以降更新されています。