これは、現在NFO期間(2021年2月9日から3月5日)にある2つのMotilal Oswal Asset Allocation Passive Fund of Funds – Aggressive&Conservativeのレビューです。これらのオファリングが「パッシブアセットアロケーション」ファンドではない理由を説明します。

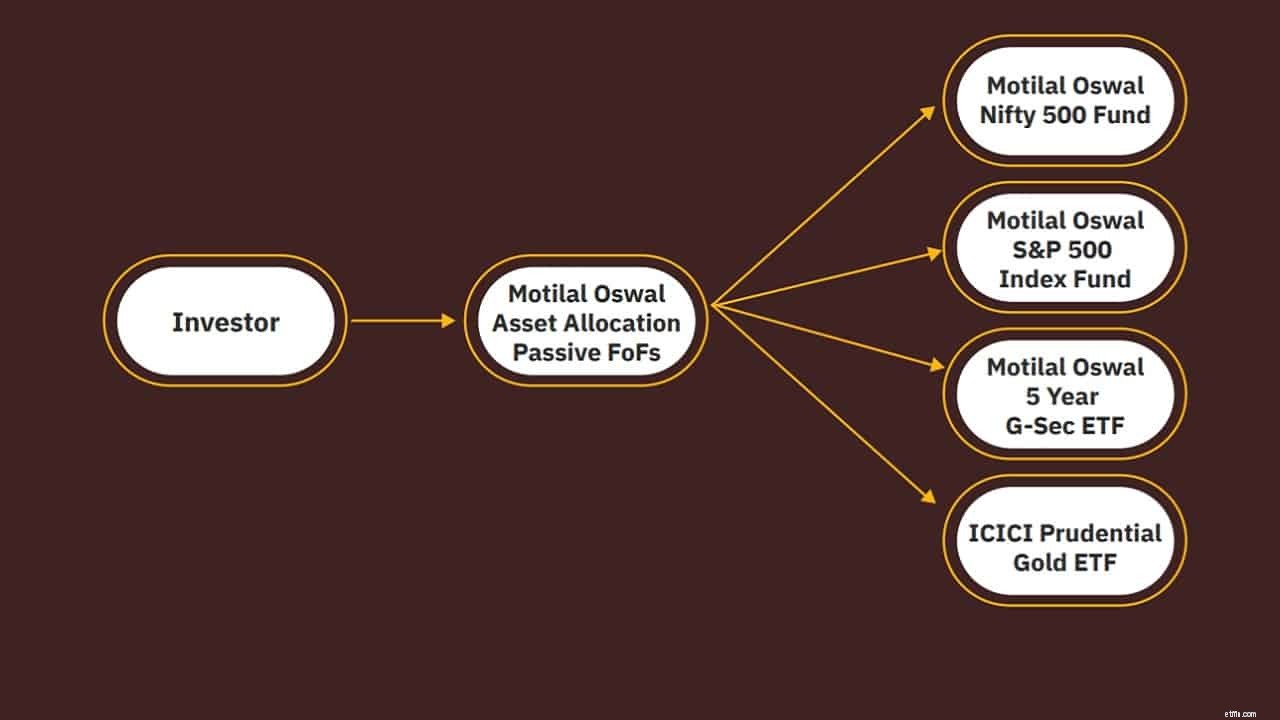

Motilal Oswal Asset Allocation Passive FoFとは何ですか? それらは、ETFまたはインディアンエクイティ(ニフティ500)、米国エクイティ(S&P 500)、インディアンギルツ(ニフティ5Yギルトインデックス)およびゴールドのインデックスファンドに投資する2つのオープンエンドミューチュアルファンドです。したがって、それらはファンドオブファンズとして知られています。

保守的および積極的とは何を指しますか? (上記のように)異なるパッシブファンドに投資するファンドオブファンズは2つあります。それらは、資産配分の指標が異なるため、(やや恣意的に)積極的かつ保守的であるとラベル付けされています。詳細は以下を参照してください。

いわゆる「保守的」ファンドのリスク評価は「高」であり、積極的ファンドの評価は「非常に高」です。これだけで、投資家は「保守的な」オプション(危険信号1)を拒否するのに十分なはずです。

これらのパッシブアセットアロケーションファンドオブファンズですか? いいえそうではありません!それらはファンドオブファンズです(小切手)。彼らには資産配分があります(チェック)。彼らはパッシブ製品に投資します(チェック)。ただし、これらのFOFは、資産配分に受動的に従わない。彼らは資産配分を広範囲に積極的に変えることができ、アクティブなファンドになります(赤旗、以下に数えられます)

これら2つのファンドオブファンズはどのように課税されますか? 「非株式」ファンドとして(口語的には債務ファンドとして)。

95%をエクイティに投資したときに、アグレッシブなファンドオブファンズがエクイティのように課税されるのはなぜですか? 2つの理由。投資信託のように課税されるためには、投資信託は、ETFを介して直接的または間接的にインドの株式に資産の65%を投資する必要があります。 (1)このファンド・オブ・ファンズは、インデックスファンドまたはETF(ETFだけでなく)を介してインドの株式に投資することができます。 (2)インドのエクイティの資産配分は65%を下回る可能性があります。

ベンチマークの資産配分(これらのファンド用に作成)とファンドの資産配分(赤旗2)には大きな違いがあります。

積極的なFOFベンチマーク: 60%Nifty 500 TRI + 20%S&P 500

TRI(INR)+ 5%金の国内価格+ 15%Nifty5年ベンチマークG-Secインデックス

バックテストされたリターンパフォーマンスは、この資産配分に対するものです。ファンドがこの資産配分に固執するならば、それは受動的に管理された資産配分ファンドであったでしょう。残念ながら、そうではありません。

ファンドには、資産配分を変更するための大きな自由があります(赤旗3)

資産配分はどのように変化しますか? 不明(赤旗4)

ベンチマーク: 25%Nifty 500 TRI + 10%S&P 500 TRI(INR)+ 5%国内価格

ゴールド+ 60%Nifty5年ベンチマークG-Secインデックス。

資産配分は、未知の方法で大幅に変化する可能性があります。 (赤旗4)

ベンチマークの配分パフォーマンスは、未知の投資戦略と指標となる資産配分の大幅な逸脱のために、ファンド・オブ・ファンズに投資するかどうかを確認するのに関連性がありません。したがって、それらのパフォーマンスはこのレビューには含まれていません(ただし、個別に説明する必要があります)。これらのキチュリーの提供を回避するのに十分な危険信号があります。残り物からビデオを作成する食品Youtuberのように、AMCは、いくつかのAUMを既存の資金に追い込むための派手な言葉遣いの製品を作成しました。これは、ファンド・オブ・ファンズをまとったもう1つの動的な資産配分ファンドです。

これはパッシブファンドオブファンズではありません。これは、パッシブファンドに投資するアクティブ運用のファンドオブファンズです。これは大きな違いであり、これら2つの製品を拒否するには十分です。上記のように、投資家は危険信号を探すことで、数分以内にそのようなオファリングをすぐに離れることができます。