すべてのミューチュアルファンドのセールスマンは、「富を築くための最良の方法は、長期的にエクイティミューチュアルファンドでSIPを介することです」と言います。しかし、長期エクイティミューチュアルファンドSIPが機能するという証拠はどこにありますか?この記事では、Sensexの40年以上とS&P 500の106年を分析して、この主張に真実があるかどうかを確認します。

株式の長期SIPが「機能する」かどうかを主張するには、まず「長期」とパフォーマンスのベンチマークを定義する必要があります。 「長期」を10年と15年(2期間)と定義し、消費者物価指数(CPI)をはるかに超えるリターンを提供するものとして長期エクイティSIPを成功させるものとします。この調査で使用されたすべてのデータソースは以下にリンクされています。

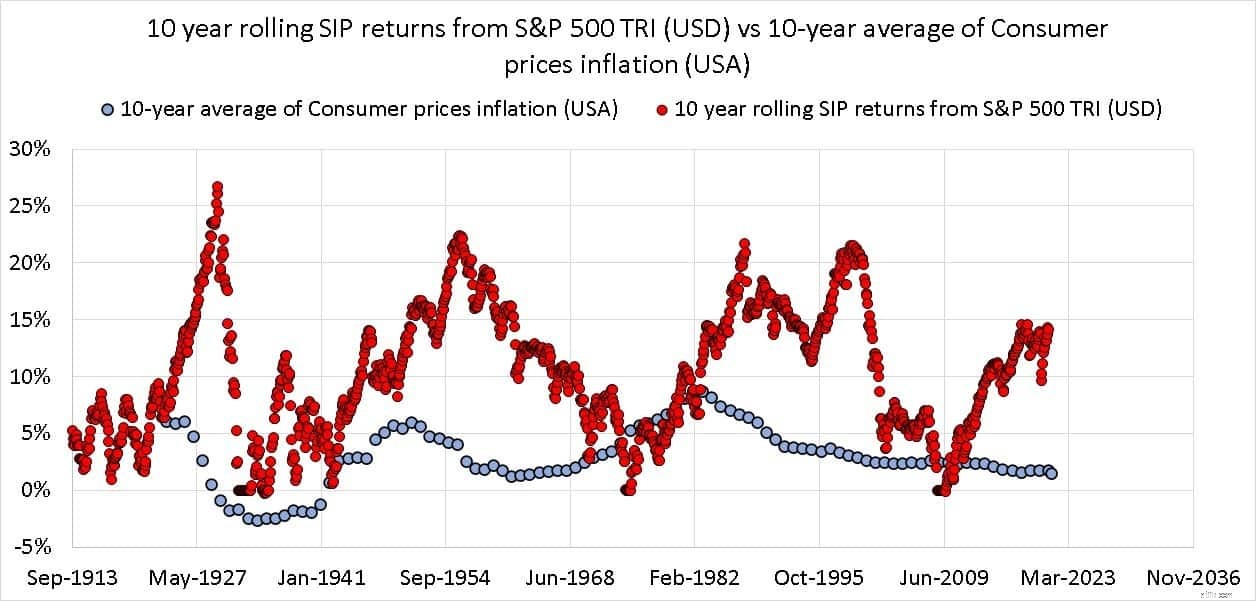

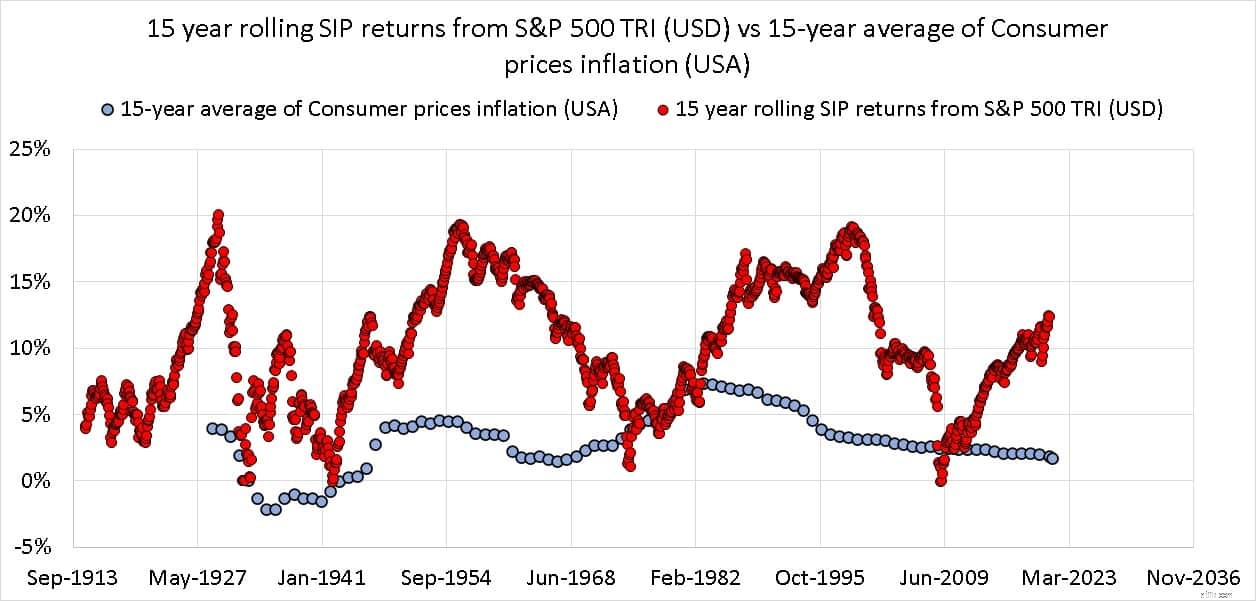

S&P 500 TRIの10年および15年のローリングSIPリターンと、対応する10年および15年のCPI平均を以下に示します。すべて米ドルで(米国居住者を検討しているため、ここでは外国為替は関係ありません)

S&P 500 TRI(USD)からの15年間のローリングSIPリターンと消費者物価インフレの15年間の平均(米国)米国の年間インフレ率が約5%であっても、SIPはかなりうまくいっています。毎回インフレに打ち勝つことはできませんでしたが、それは完全に理解できます。リターンがどれだけ変動しているか、そしてそれらの周期的な振る舞いに注目してください。 10年と15年以上の収益は0%でさえありました!

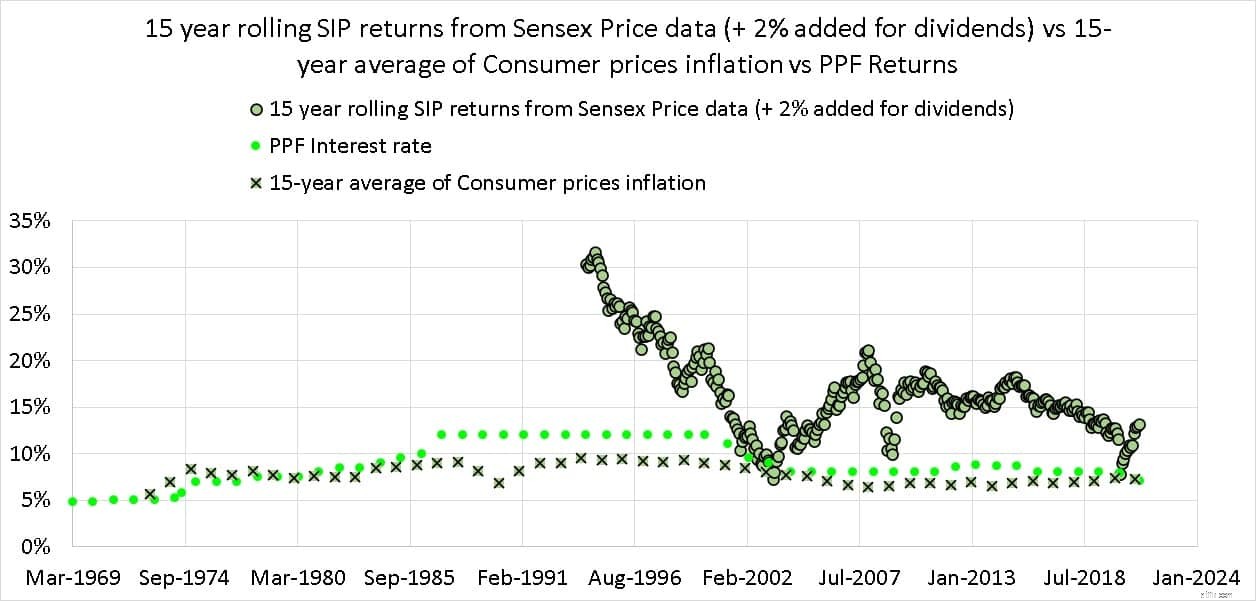

1979年のSensex価格データがありますが、TRIデータは1999年のみです。したがって、価格リターンを使用し、配当からのリターンに(寛大な)2%の貢献を追加します。 PPFが戻ってきて、CPIインフレの15年平均も示されています。

特にインド政府が破産の危機に瀕していた90年代には、PPF率が長期CPI平均よりも高いことが多いことに注意してください。個人のインフレ率を比較すると、CPIよりもPPF率に近いでしょう!

15Y SIPは、CPIとPPFを快適に上回っていますが、これも常にではありませんが、これはまったく問題ありません。歴史が短いため、周期的な性質が完全には現れていないことに注意してください。可能な返品の範囲でさえ、非常に広範囲です。

読者は、成功する資産クラスへの投資と成功する投資家の違いを理解する必要があります。 。行動の問題については言及していません。

たとえば、10年間の平均CPIが3%(米ドルでの価格)であるとします。 S&P 500の10年SIPからのリターン(別名ドルコスト平均法)が4%(米ドル、税抜き)の場合、資産は「勝ち」ました。つまり、資産クラスは正の実質リターンを獲得しました。

問題は、10年間でこの4%のリターンを得た投資家も勝ったのかということです。

このためには、「状況によって異なります」カードを引き出す必要があります。いくつかの考慮事項があります。

これが、成功する資産クラスが成功する投資家と同じではない理由です。 営業担当者がこれを言うことは決してありません。 「行動のギャップ」のみを強調します 」–体系的に投資しなかった、パニック売りなどが原因で株式市場がもたらすものと投資家が得るものの違い。

上で見たものは、「期待値のギャップ」と呼ぶことができます 」–定期的な投資にもかかわらず、私たちが期待して計画したこと、そして私たちが得たもの。初日から期待値のギャップを減らすことができれば、同時に行動のギャップを減らすことができます。どうして?パニックや感情的な決定を減らすための最良の方法は、しっかりとした計画を立てることです。

営業担当者は、「高収益」の約束なしに販売することはできません。適切な計画とリスクの認識なしに購入すると、期待のギャップがさらに悪い決定を引き起こします。

重要なポイントは、エクイティはインフレと戦うための適切な資産クラスですが、成功の保証はないということです。あなたが毎月盲目的に投資するならば、あなたはあなたの投資の運命を運に任せています。間違いなく、あなたがそうしなくても、あなたのお金はより良い治療に値します!

可能なリターンの広がりは、快適で希望に満ちた何かを期待するには大きすぎます。体系的に投資するだけでは不十分です。目標に基づいた方法でリスクを体系的に管理することが不可欠です。

私たちが尋ね始めたとき、「長期のエクイティ-SIP投資は機能しますか? 「カバーする2つのステップのプロセスがあります。資産クラスは、10年または15年を超えないよりも頻繁にインフレを打ち負かしますか?答えは「はい」です。これにより、エクイティはドルコスト平均法またはSIP投資の正しい選択になります(これは、毎月ではなく、ある程度の快適な間隔で投資することを意味します)。

ただし、10年または15年の体系的な投資は、快適で快適なリターンにはつながらないことがわかりました。リターンは大きく変動する可能性があり、十分に長い市場履歴がある場合、リターンは波状/周期的です(上昇に続いて下降)。これは、投資家が高いリターンを期待することを間違えた場合、および/またはポートフォリオで高いエクスポージャーを持っている場合、長期エクイティSIP投資は機能しないことを意味します!

したがって、資産クラス(エクイティ)の選択は正しいですが、一連のリターンリスクを処理できる適切な資産配分を選択することは変わりません。これが正しく行われなかった場合でも、インフレを上回るリターンは失望する可能性があります。